Содержание

Привлечение инвестиций: как заинтересовать инвестора — правильные способы

Инвестиции — это не только небольшие вложения от частного лица в определенные активы, но и двигатель современной экономики, фундамент на котором стоит весь бизнес на текущий момент. В дополнительных источниках финансирования нуждается более 90% всех предприятий. Вне зависимости от объема, оборота, сферы и направления деятельности. А вложения могут направлять как физические лица, так и другие компании. Что же это такое конкретно, какие существуют способы привлечение инвестиций в бизнес, какие бывают типы и виды, и многие другие смежные вопросы мы рассмотрим в данном обзоре.

Суть понятия

Это вложения частного или иного характера в какой-нибудь актив. Им может выступать финансовый инструмент, продукция или товар, а также проект или стартап. Идея проста, у человека есть свободные деньги. А параллельно существует некий предприниматель, который заинтересован в стороннем предоставлении финансовых средств. Они необходимы для создания, развития или расширения проекта. Соответственно, крайне логично гражданину просто передать свои накопления этой фирме. Чтобы с их помощью был увеличен доход. А в форме получения дивидендов, он может удержать часть прибыли. А также вернуть себе всю затраченную сумму.

Продукты

С другой стороны, предприятие может и прогореть. И в этом варианте вкладчик не только не увидит никаких дивидендов, но даже и затраченной суммы в принципе. Из этого следует вывод — всегда присутствует доля риска. И именно она зачастую определяет тип и метод, а также возможный объем дохода. Больше риска — значительнее ожидается куш.

Остается вопрос, как правильно привлечь и заинтересовать инвесторов в свой малый бизнес. Как находить людей, готовых разрешить финансовую неурядицу. Мониторить специальные платформы? Или может подать объявление в газету? На самом деле, совет прост — необходимо повысить инвестиционную привлекательность своей компании. А уж тогда поиск вести будет в разы легче, заинтересованный вкладчик потянется сам.

Готовые решения для всех направлений

Мобильность, точность и скорость пересчёта товара в торговом зале и на складе, позволят вам не потерять дни продаж во время проведения инвентаризации и при приёмке товара.

Ускорь работу сотрудников склада при помощи мобильной автоматизации. Навсегда устраните ошибки при приёмке, отгрузке, инвентаризации и перемещении товара.

Обязательная маркировка товаров — это возможность для каждой организации на 100% исключить приёмку на свой склад контрафактного товара и отследить цепочку поставок от производителя.

Скорость, точность приёмки и отгрузки товаров на складе — краеугольный камень в E-commerce бизнесе. Начни использовать современные, более эффективные мобильные инструменты.

Повысь точность учета имущества организации, уровень контроля сохранности и перемещения каждой единицы. Мобильный учет снизит вероятность краж и естественных потерь.

Повысь эффективность деятельности производственного предприятия за счет внедрения мобильной автоматизации для учёта товарно-материальных ценностей.

Исключи ошибки сопоставления и считывания акцизных марок алкогольной продукции при помощи мобильных инструментов учёта.

Первое в России готовое решение для учёта товара по RFID-меткам на каждом из этапов цепочки поставок.

Получение сертифицированного статуса партнёра «Клеверенс» позволит вашей компании выйти на новый уровень решения задач на предприятиях ваших клиентов..

Используй современные мобильные инструменты для проведения инвентаризации товара. Повысь скорость и точность бизнес-процесса.

Используй современные мобильные инструменты в учете товара и основных средств на вашем предприятии. Полностью откажитесь от учета «на бумаге».

Для чего это нужно

Ответ лежит на поверхности. Но не для новичков, которые совсем недавно решили попробовать свои силы на предпринимательском поприще. Деньги нужны компании на любом этапе. Особенно в том случае, если юридически она еще даже не зарегистрирована. Именно благодаря либо заемным средствам, либо вложениям большая часть предприятий начинает свою деятельность.

Но даже если для старта у учредителей есть значительный капитал, и они не нуждаются в сторонних вливаниях для организации деятельности, методика все же им понадобится. Ведь новый источник позволяет:

Расти и развиваться, не сдерживаться при формировании финансовой стратегии.

Увеличить оборот, количество и качество продукции, объем предложения услуг.

Открыть сферы, дополнительные отрасли.

Приобрести дочерние компании или совершенно новый стартап.

Освоить горизонты в географическом плане, города и субъекты РФ, создание филиалов.

Инвестирование — это способ избежать стагнации. Какой бы ни был начальный капитал, как бы отлично ни шли дела, всегда можно сделать лучше. Реально направить дополнительный массив денег в оборот. И увеличить ожидаемую прибыль, расплатившись с вкладчиками, сделав собственную фирму больше, надежнее и стабильнее.

Видовое разнообразие

Современная классификация подразумевает градацию на множество видов, зависящих от срока, конечной цели, уровня риска. Мы выделим несколько методик, чтобы задача стала максимально ясной и наглядной.

Самое простое — по сроку:

Долгосрочные. Зачастую подразумевается период более пяти лет. Но в некоторых отраслях срок начинается уже от трех.

Среднесрочные. Не менее года. Предельный лимит снова определяется отраслью. Три-пять лет, как мы помним.

Краткосрочные. Все остальное. То есть, период менее всего одного года. Стоит знать, что в некоторых сферах присутствуют и сверхсрочная временная перспектива. Но это обычно не вложения в какую-то компанию, а, к примеру, покупка бинарных опционов.

Существует деление по степени риска:

Консервативные. То есть, очень безопасные, имеющие практически равный нулю шанс на провал. Такие активы обычно нужны для защиты своего инвестиционного портфеля. Ведь заработка они особо не несут. Но страхуют своих более опасных собратьев. При этом портфель консервативного типа может служить в качестве депозита хранения, чтобы перебить инфляцию небольшой прибылью.

Агрессивные. Тут шанс потери всего депозита реальный, ощутимый. Но и окупаемость может достигать нескольких дней. А при среднесрочной перспективе, бывают случаи заработка по двух тысяч процентов.

Средние. Уровень опасности балансирует прибыльность. Но практически всегда есть четкое смещение в одну или другую сторону.

Продукты

Расхожие мифы о вложениях

Предпринимательство не выживет без инвестирования как такового. Но в львиной доле случаев начинающие бизнесмены плохо представляют себе этот механизм, верит в несколько ложных стереотипов:

Главное для инвесторов — прибыль. Нет, ключевой аспект — уровень риска, отсутствие убытков.

Это аналог банковскому кредитованию. Абсолютно нет, вкладчик не только дает больше, чем просто финансы (предоставляет связи, советы, помощь), но еще и несет риски наравне с учредителями. Банк же всегда заберет свое обратно.

Главное — уникальный продукт. Это может иметь место, если речь про венчуры.

Нельзя делиться плохими новостями. Напротив, нужно. Ведь вкладчик сам лично заинтересован в успехе. Если теряет проект, потеряет и он. Он будет всеми силами стараться помочь, привести компанию к успеху. От него нельзя скрывать ничего.

Прежде чем решать, как привлечь инвесторов в свой бизнес-проект, подумайте о том, куда будут направлены средства. И выберите форму актива. Это может быть прямое вливание денег, акции иные ценные бумаги, недвижимость и производственные мощи. Вариантов масса.

Основные способы для привлечения

Можно выделить несколько, ведь банковское кредитование, продажа облигаций, частные ссуды и даже оказание услуг с отсроченным платежом может в какой-то мере являться вкладом.

Но подразумевая узкий смысл — речь лишь о людях или компаниях, которые направляют в актив определенную сумму финансовых средств. А для этого понадобится всеми путями увеличивать привлекательность проекта. Необходимо показать его максимально выгодным и безопасным, убедить в актуальности товара или услуги, наличии клиентской базы, которая предоставит спрос, а также продемонстрировать отличия от конкурентов, возможность вести дела на их поле и успешно продвигаться.

Привлечение инвесторов в бизнес-проект: инструкция

Для наглядности решения сформируем небольшой пошаговый алгоритм. В нем подробно пропишем, какие действия нужно совершить, а от каких лучше воздержаться.

Шаг 1 — ищем источник инвестиций

Конечно, начать наш план стоит с этой задачи. Для ее решения подойдут различные площадки. Можно организовать краудфандинг, который сейчас стал очень популярным. Так часто работают ICO проекты. Стоит обратиться к масс-медиа, рекламным площадкам, от YouTube до социальных сетей. Искать новые связи, развиваться в сфере. Как вариант, прибегнуть к услугам профессиональной раскрутки.

Шаг 2 — резюме

В какой-то мере это коммерческое предложение. Которое, однако, направлено не на выгоду клиента, а на привлекательность проекта. Именно так, эксперт сам оценит свою прибыль. Вам нужно показать насколько хороша идея. Как вы собираетесь действовать, какие цели и задачи стоят на данном этапе. Перспективы на будущие, состав команды, налаженные точки контактов. И конечно, детальный бизнес-план.

Шаг 3 — выбор партнера, заслуживающего доверия

Выбирать всегда стоит не самых выгодных, если можно так выразиться, а надежных. Также обстоит дело и с вкладами. Те, кто не потерял депозит за первые месяцы работы знают эту простую истину. Убедитесь в надежности.

Шаг 4 — форма дивидендов

Определите, что конкретно получит человек или компания в итоге. Будет ли это прибыль в денежной форме или доля всего проекта. Вычисляется ли количество дивидендов от дохода предприятия или от суммы вложенных средств. Нюансов множество, рассчитывать все придется скрупулезно.

Шаг 5 — доносим информацию до ЦА

Заранее определите каналы информирования. Можно использовать сразу несколько. Главное, подать сведения в наиболее ярком виде, в том ключе, где проект будет выглядеть прекрасно. Но без откровенной лжи, иначе пострадает репутация.

Шаг 6 — ведем переговоры

Уверенно, четко, вежливо и непреклонно. Стойте на своем, озвучивайте условия так, чтобы показать их удобство и выгодность для партнера. Но не идите на все подряд уступки, лишь бы не потерять вкладчика. Иногда логичнее будет отказаться. Что важно, необходимо помнить простое правило. Во время переговоров расскажите все, что хотели. До последнего слова не ищите повода вставить информацию, осветите все моменты.

Шаг 7 — заключение договора

Вот и финальный этап. Можно смело ставить свою подпись в бумаге, но только если вы внимательно прочли все существенные условия.

Пути привлечения инвестиций, грамотная презентация

Это уже зарекомендованный метод, всегда дающий отличный результат. Его с успехом применяют во многих областях, от курсовых работ до демонстрации нового продукта на рынке. Ведь визуальная подача, сопровождаемая четкими и ясными комментариями, позволяет построить маркетинговую речь максимально точно, наглядно, подчеркнуть выгодные аспекты, снизить влияние негативных факторов.

Человеческий момент берет свое, зацепка для глаз плотно остается со зрителем, этот образ может заставить влюбиться в себя. Содержание определяется самим предпринимателем на основе советов профессионалов, маркетологов и менеджеров. Но есть несколько основных пунктов, которые должны быть обязательно.

Вступление. На нем следует поместить не только информацию общего характера, но лучше всего и слоган. Звучное словосочетание, вызывающее ассоциации с компанией.

Аргументация. Вы должны доказать партнерам, что ваше предложение принесет им успех, бороться с возражениями, давать логичные доводы, которые они смогут полностью уяснить.

Текст. Лучше пару слайдов сделать без визуального сопровождения. Тогда они вызывают ощущение, что на них находится главная информация, обязательная.

Усиление. А вот тут изображение влияет как никогда. Лучше, чтобы это был яркий и мощный зрительный образ с короткой, но результативной подписью.

Готовые решения для всех направлений

Мобильность, точность и скорость пересчёта товара в торговом зале и на складе, позволят вам не потерять дни продаж во время проведения инвентаризации и при приёмке товара.

Ускорь работу сотрудников склада при помощи мобильной автоматизации. Навсегда устраните ошибки при приёмке, отгрузке, инвентаризации и перемещении товара.

Обязательная маркировка товаров — это возможность для каждой организации на 100% исключить приёмку на свой склад контрафактного товара и отследить цепочку поставок от производителя.

Скорость, точность приёмки и отгрузки товаров на складе — краеугольный камень в E-commerce бизнесе. Начни использовать современные, более эффективные мобильные инструменты.

Повысь точность учета имущества организации, уровень контроля сохранности и перемещения каждой единицы. Мобильный учет снизит вероятность краж и естественных потерь.

Повысь эффективность деятельности производственного предприятия за счет внедрения мобильной автоматизации для учёта товарно-материальных ценностей.

Исключи ошибки сопоставления и считывания акцизных марок алкогольной продукции при помощи мобильных инструментов учёта.

Первое в России готовое решение для учёта товара по RFID-меткам на каждом из этапов цепочки поставок.

Получение сертифицированного статуса партнёра «Клеверенс» позволит вашей компании выйти на новый уровень решения задач на предприятиях ваших клиентов..

Используй современные мобильные инструменты для проведения инвентаризации товара. Повысь скорость и точность бизнес-процесса.

Используй современные мобильные инструменты в учете товара и основных средств на вашем предприятии. Полностью откажитесь от учета «на бумаге».

Типичные ошибки новичка

Разберем ряд самых распространенных оплошностей, способных на корню загубить начинающиеся отношения с партнером. Избегайте их всеми доступными способами.

Нет точных вариантов организационных моментов. Чаще всего, если подразумевается розничная продажа, к примеру, неясен аспект работы кассовых аппаратов, нет точек для закупки оборудования и программного обеспечения. Лучше заранее найти продавца, способного принести ощутимый результат. Если говорить о примере, то идеальным исполнителем станет проект «Клеверенс». Это программные решения для учета, инвентаризации, установки и обеспечения работы онлайн-касс, регистрации кодов изделий. Программы направлена на российское законодательство. Так можно показать инвесторам, что проблем с работоспособностью не будет.

Нет точных цифр. Без заранее подготовленных расчетов переговоры лучше не начинать. Особенно если нет конкретных значений по дивидендам. Ведь к вам пришли именно за ними, за будущей отдачей от вложений. Стоит показать ее во всех аспектах.

Нет конкурентной войны. Подразумеваются преимущества по сравнению с аналогичными товарами в сфере. Или какие-то заготовленные более дешевые варианты поставок, покупки оборудования. Идеальным выходом станет уникальная и жизнеспособная идея или модель, которой на рыночной среде пока нет.

Продукты

Особенности на российском рынке

Стоит сказать, что наше население очень позитивно относится к инвестициям. Существует множество независимых площадок, где можно без труда найти отличного партнера. Активно развиваются разнообразные стартапы. Но уточнением будет тот факт, что в отличие от Запада, частные лица в российской сфере обычно являются профессионалами в отрасли. То есть, эксперты, которые имеют уже значительные портфели, давно отправляют свои финансы в различные структуры. Знакомы с новейшими разработками, наперечет знают плюсы и минусы активов. А вот обыватели, скопившие состояние, обычно вкладывают деньги в банковский депозит или приобретают недвижимость. Их не слишком привлекают ненадежные пути. Одновременно с этим есть и иной аспект. Активная поддержка со стороны властей. Причем как на региональном, так и на федеральном уровнях.

Как привлечь инвестиции в малый бизнес-проект

Сама схема не имеет существенных отличий. Тем более, как уже сообщалось, государственные субсидии занимают ключевую роль. Это особенно отчетливо видно в малом бизнесе. Именно на его поддержку выдаются огромные средства из бюджета. На льготной и приятной основе. Ориентироваться же на частных инвесторов стоит в первую очередь. Различные ПИФы и иные организации, которые имеют управляющих, обычно не посматривают на мелкие проекты. Они хотят чего-то крупного.

Заключение

Привлечение инвестиций — это важная процедура для любого предприятия. Вне зависимости от того, на какой стадии развития находится компания. Расширяться никогда не поздно, да и рано тоже не бывает. Успешный руководитель всегда знает, куда направить поток финансовых средств так, чтобы это принесло ощутимую прибыль. И поиск этого течения не стоит прекращать никогда. Даже получив надежного и крупного партнера, продолжайте искать следующих, расширяйте базу, подключайте новые каналы.

Инвестирование для чайников

Многие из читателей хабра неплохо зарабатывают (я надеюсь) и имеют возможность покрывать не только текущие расходы, но и тратить деньги на что-то перспективное. Опять же, многие из нас задумываются — как отложить деньги на будущее, дабы они не «сгорели» со временем (задача минимум) и как заставить деньги делать деньги (задача

Многие из читателей хабра неплохо зарабатывают (я надеюсь) и имеют возможность покрывать не только текущие расходы, но и тратить деньги на что-то перспективное. Опять же, многие из нас задумываются — как отложить деньги на будущее, дабы они не «сгорели» со временем (задача минимум) и как заставить деньги делать деньги (задача среднемум средняя). И, снова, многие из нас мечтают, чтобы сбережения росли достаточно быстро, чтобы устроить себе пенсию не в 65 лет, а пораньше. Причем в идеале так, чтобы не надо было тратить все свое время на это, а заниматься любимым делом.

Этим вопросами я заинтересовался года два назад. Как оказалось, задача максимум решаема, а мечта о свободном времяпрепровождении до 60 лет вполне реальна. Более того, на Западе популярен подход «asset allocation», который позволяет тратить на вопрос инвестирования до часа в год и иметь на выходе результаты, сравнимые с профессиональными инвесторами. Причем необходимо всего лишь крепко разобраться в базовой информации и не погружаться в пучины технического и фундаментального анализа.

Как оказалось, этот подход доступен и в нашей стране, в нашей действительности. Результатами исследования я хочу поделиться с вами. Да, пока только исследования… Через 30 лет расскажу о результатах практики.

Сейчас я вижу, что, если бы я об этом задумался десять лет назад, я был бы уже на полпути к своей мечте! Как жаль, что я тогда думал только о компьютерах (ну… не только о них, но о финансах уж точно не думал!)… Впрочем, лучше позже, чем совсем-совсем позже.

P. S. Почему «Сделай сам»? Потому что вы сами можете накопить себе неплохие деньги — вы, а не банки, пенсионный фонд или финансовые компании!

UPD. P. P. S. Мои размышления базируются на статье Сергея Спирина «Портфель лежебоки, или как за 12 лет увеличить капитал в 118 раз». Собственно, от него я и узнал про эту инвестиционную стратегию. Я — IT-шник, а не финансист. Посему за подробностями от эксперта — к нему!

Первый этап поисков — форексы-шморексы

Я с детства любил математику и программирование. И, когда мне на 5-ом курсе IT-университета коллега по учебе рассказал о Форексе, показал его математическую суть, я заинтересовался этим делом. А когда я увидел в основе графиков математику, я был очарован и покорен. Единственное что — я не хотел часами медитировать перед монитором и судорожно ловить моменты входа-выхода из сделки. Когда же я узнал о возможности создавать свои торговые стратегии, т. е. программы, работающие без моего постоянного присутствия, я серьезно взялся за исследования.

Я с детства любил математику и программирование. И, когда мне на 5-ом курсе IT-университета коллега по учебе рассказал о Форексе, показал его математическую суть, я заинтересовался этим делом. А когда я увидел в основе графиков математику, я был очарован и покорен. Единственное что — я не хотел часами медитировать перед монитором и судорожно ловить моменты входа-выхода из сделки. Когда же я узнал о возможности создавать свои торговые стратегии, т. е. программы, работающие без моего постоянного присутствия, я серьезно взялся за исследования.

Месяцы труда были затрачены на всевозможные стратегии отлова резкого изменения тренда (на виртуальном счете результат был потрясающий… но один раз за несколько месяцев тестирования). Потом в дело пошли более изощренные системы, основанные на нейронных сетях (оказалось, что для реального результата сети должны учиться и учиться. ). Дальше были планы взяться за оптимизацию обучения нейронных сетей генетическими алгоритмами.

- все мои позиции — это ставки на то или иное событие;

- значения котировок и вообще все данные могут быть только те, которые мне предоставляет данный брокер. Данные от остальных форекс-контор не считаются.

- реальный форекс открывается с минимальным счетом в 500 долларов, а лучше — несколько тысяч;

- весь остальной мини-, микро-, нано-форекс — это всего лишь иллюзия форекса. Ваши деньги не выходят за пределы организации, предоставляющей услуги по Форексу. Данная организация перераспределяет деньги между своими клиентами и своим счетом. Ваш выигрыш — это проигрыш для организации. Ваш проигрыш — это заработок для организации;

- котировки, которые приходят на ваш компьютер, выдает организация, предоставляющая услуги по Форексу. Она вполне вправе (технически и юридически) выставлять вам любую картинку;

- еще одно неприятное дополнение к предыдущему моменту — написали вы вашу гениальную стратегию, запустили MetaTrader (или Quik или еще чего), стратегия открывает сделку, и вы ждете ее счастливый конец. Программа написана хитро, предусмотрено все и вся. Класс. Но

по другую сторону баррикадв организации, которая вам поставляет информацию, сидят профессиональные программисты. На 90% можно быть уверенным, что они знают вашу программу. Почему? Потому что ее — вашу стратегию — знает MetaTrader/Quik/…. Они вполне могут передавать ее откомпилированный или исходный код. Зная вашу стратегию, вам можно подсовывать на всего лишь одну секунду такие котировки, что сразу происходит margin call… Я знаю о чем говорю, так как я вел статистику котировок более чем год по 15 валютным парам (база данных на миллионы записей). И я не раз встречал такие вот чудные резкие рывки на долю секунды, которые напрочь уничтожают ваш счет — спасибо кредитному плечу; - кстати о marging call — если на этапе обучения плечо 1:1000 казалось благом, то на практике это кошмар, не оставляющий вам шансов при незначительных неудачных колебаниях рынка;

- исследования настоящего Форекса показали, что математическое ожидание движения пары валют в долгосрочной перспективе близко к 50% и составляет 51%… 54%. Следовательно, в краткосрочной перспективе движения валют можно считать случайными;

- настоящий заработок в Форексе возможен или для профессиональных спекулянтов или для фанатичных скальперов.

Есть еще вариант ясновидения.И то и другое подразумевает серьезную и длительную работу по самообразованию, психологии и сидению перед монитором.

Все! Свободной тысячи долларов у меня не было, желания сидеть часами перед монитором не было. О Форексе мне можно было забыть.

Впрочем, как и алхимики, я не зря потратил массу времени — детально изучил нейронные сети, неплохо разобрался в статистике, язык программирования MetaTrader, работу с MySQL, а также «побочно» изучил многие вопросы из мира финансов.

Мой путь, впрочем, лежал дальше.

Анти-Кийосаки: диверсификация

Разумеется, я вдоль и поперек изучил Кийосаки. Из него я вынес много полезного, в том числе страшную нелюбовь к диверсификации. Но из института я также вынес критическое мышление и отсутствие слепой веры авторитетам. Почему Кийосаки против диверсификации? Чем она плоха?

Разумеется, я вдоль и поперек изучил Кийосаки. Из него я вынес много полезного, в том числе страшную нелюбовь к диверсификации. Но из института я также вынес критическое мышление и отсутствие слепой веры авторитетам. Почему Кийосаки против диверсификации? Чем она плоха?

Меня этот вопрос сильно интересовал, так как я столкнулся с тем, что реальные инвесторы широко пользуются диверсификацией. В итоге я пришел к такому выводу: диверсификация здорово уменьшает ваш выигрыш. Но она также уменьшает и риск. Если вы профессионал и четко уверены в своем финансовом инструменте (а это как раз случай Кийосаки), а риск считаете стремящимся к нулю, то вам и вправду нет смысла разбрасываться на различные финансовые инструменты.

Но я — простой компьютерщик, который плохо разбирается во всех инструментах Нью-Йоркской фондовой биржы. Более того — я не хочу в них сильно разбираться.

Где-то в то же время я начал понемногу изучать портфельную теорию, которая утверждает: сумма инструментов может дать лучший результат, чем отдельные инструменты, входящие в ее состав.

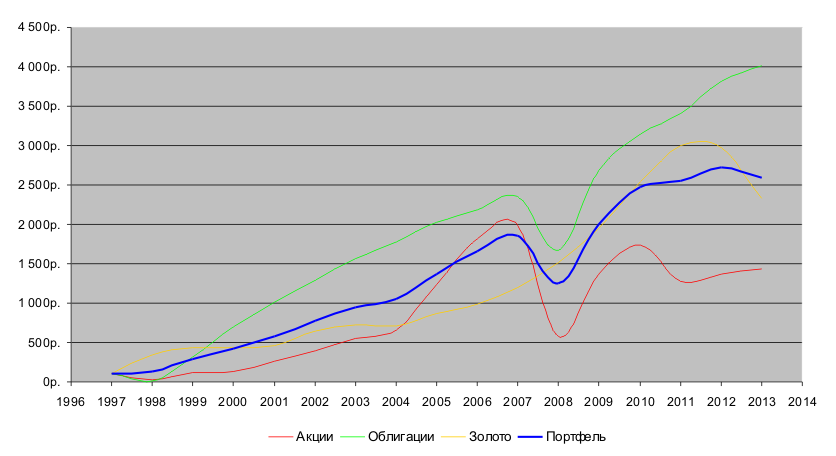

Решил я тогда проделать такой мысленный эксперимент: допустим, сейчас конец 1997 года. Я владею 100 рублями. У меня есть доступ к 3-м инструментам: 1) фонд акций «Добрыня Никитич», 2) фонд облигаций «Илья Муромец» и 3) золото. Рассмотрим еще 4-ый вариант, когда я вначале разделил 100 р. между всеми этими инструментами поровну. Такие вот вложения. Посмотрим, как будут меняться эти 4 вложения со временем:

| Год | Акции | Облигации | Золото | Все вместе | |||

|---|---|---|---|---|---|---|---|

| Стоимость пая | Сумма | Стоимость пая | Сумма | Стоимость пая | Сумма | Сумма | |

| 1997 | 475,50р. | 100р. | 584,21р. | 100р. | 54,40р. | 100р. | 100р. |

| 1998 | 137,03р. | 29р. | 91,95р. | 16р. | 187,25р. | 344р. | 130р. |

| 1999 | 540,08р. | 114р. | 1 818,18р. | 311р. | 238,62р. | 439р. | 288р. |

| 2000 | 606,52р. | 128р. | 4 107,58р. | 703р. | 233,30р. | 429р. | 420р. |

| 2001 | 1 253,94р. | 264р. | 5 897,85р. | 1 010р. | 253,17р. | 465р. | 580р. |

| 2002 | 1 851,79р. | 389р. | 7 569,17р. | 1 296р. | 348,50р. | 641р. | 775р. |

| 2003 | 2 607,48р. | 548р. | 9 159,94р. | 1 568р. | 393,15р. | 723р. | 946р. |

| 2004 | 3 116,65р. | 655р. | 10 397,10р. | 1 780р. | 388,80р. | 715р. | 1 050р. |

| 2005 | 5 854,48р. | 1 231р. | 11 821,31р. | 2 023р. | 472,35р. | 868р. | 1 374р. |

| 2006 | 8 651,54р. | 1 819р. | 12 782,30р. | 2 188р. | 535,47р. | 984р. | 1 664р. |

| 2007 | 9 458,50р. | 1 989р. | 13 796,38р. | 2 362р. | 654,69р. | 1 203р. | 1 851р. |

| 2008 | 2 738,07р. | 576р. | 9 726,63р. | 1 665р. | 821,80р. | 1 511р. | 1 250р. |

| 2009 | 6 510,21р. | 1 369р. | 15 676,50р. | 2 683р. | 1 062,32р. | 1 953р. | 2 002р. |

| 2010 | 8 258,51р. | 1 737р. | 18 367,32р. | 3 144р. | 1 383,06р. | 2 542р. | 2 474р. |

| 2011 | 6 041,56р. | 1 271р. | 19 926,27р. | 3 411р. | 1 629,81р. | 2 996р. | 2 559р. |

| 2012 | 6 483,72р. | 1 364р. | 22 323,24р. | 3 821р. | 1 618,56р. | 2 975р. | 2 720р. |

| 2013 | 6 843,69р. | 1 439р. | 23 455,99р. | 4 015р. | 1 264,30р. | 2 324р. | 2 593р. |

Ну что ж… Если бы я был крутым умным инвестором, я мог бы очень неплохо заработать на фонде облигаций (если бы не бросил это безнадежное дело в конце 1998 г.). Если бы я был лохом слабым инвестором, то я бы грыз локти после вложения средств в фонд акций.

Но я ни тот ни другой случай. Я не хочу угадывать и тратить массу усилий дабы понять куда мне лучше вложить свои средства. Я хочу их положить на счет и заниматься более интересным делом. И что я вам скажу — портфель в этом деле мне здорово помог бы! Да, не звезды с неба, но зато вполне себе уверенный средний результат.

Впрочем, средний — это слабо сказано! За 16 лет сумма увеличилась в 26 раз, среднегодовая доходность составила 23%, максимальная просадка счета составила 32%.

Что я бы делал все эти годы в рамках своей инвестиционной деятельности? Ни-че-го. Единственное что — я должен был с железными нервами перенести 1998, 2008 гг, так как там мой портфель здорово проседал. Можете ли вы себе представить спекулянта или тем паче скальпера, который бы имел годовой доход 23%, который бы выдержал просадку своего счета в 32%? Если да, то сравните его потраченное время и мое. А еще вспомните, что нервные клетки не восстанавливаются.

Так что я не понимаю, чем плоха диверсификация для меня, чайника в финансах.

Портфельная теория

Путешествуя далее по просторам Интернета, я попал на книгу Уильяма Бернстайна «Разумное распределение активов». Там я впервые познакомился с портфельной теорией Марковица. Суть и ее математика для чайника типа меня может быть выражена простым языком (собственно говоря, этим и занимается «asset allocation»).

Путешествуя далее по просторам Интернета, я попал на книгу Уильяма Бернстайна «Разумное распределение активов». Там я впервые познакомился с портфельной теорией Марковица. Суть и ее математика для чайника типа меня может быть выражена простым языком (собственно говоря, этим и занимается «asset allocation»).

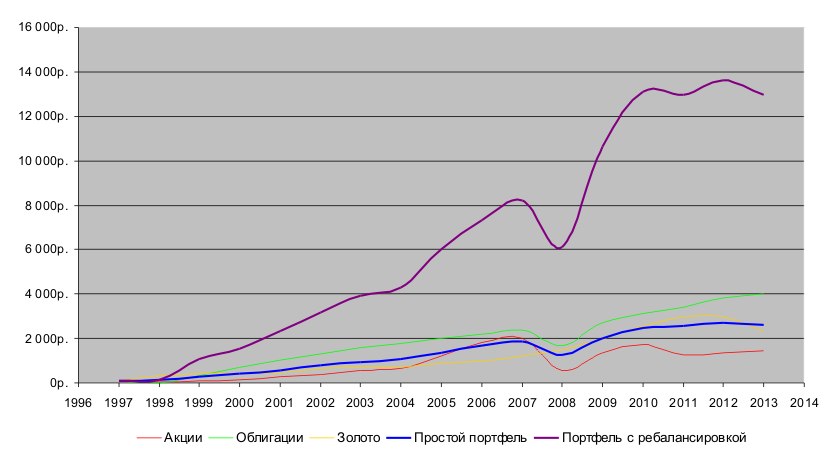

Вы помните неплохой результат нашего портфеля по акциям, облигациям и золоту? Так вот, результат можно значительно улучшить, а также уменьшить чувствительность к риску ценой очень простых усилий — раз в год менять распределение денег (точнее, активов) в этом портфеле. По науке это называется «ребалансировка». Смотрите результат:

| Год | Акции | Облигации | Золото | Простой портфель | Портфель с ребалансировкой |

|---|---|---|---|---|---|

| 1997 | 100,00р. | 100,00р. | 100,00р. | 100,00р. | 100,00р. |

| 1998 | 28,82р. | 15,74р. | 344,21р. | 129,59р. | 129,59р. |

| 1999 | 113,58р. | 311,22р. | 438,64р. | 287,81р. | 1 068,65р. |

| 2000 | 127,55р. | 703,10р. | 428,86р. | 419,84р. | 1 537,53р. |

| 2001 | 263,71р. | 1 009,54р. | 465,39р. | 579,55р. | 2 328,12р. |

| 2002 | 389,44р. | 1 295,62р. | 640,63р. | 775,23р. | 3 178,14р. |

| 2003 | 548,37р. | 1 567,92р. | 722,70р. | 946,33р. | 3 929,14р. |

| 2004 | 655,45р. | 1 779,69р. | 714,71р. | 1 049,95р. | 4 303,82р. |

| 2005 | 1 231,23р. | 2 023,47р. | 868,29р. | 1 374,33р. | 6 008,17р. |

| 2006 | 1 819,46р. | 2 187,96р. | 984,32р. | 1 663,91р. | 7 321,47р. |

| 2007 | 1 989,17р. | 2 361,54р. | 1 203,47р. | 1 851,40р. | 8 203,22р. |

| 2008 | 575,83р. | 1 664,92р. | 1 510,66р. | 1 250,47р. | 6 090,21р. |

| 2009 | 1 369,13р. | 2 683,37р. | 1 952,79р. | 2 001,76р. | 10 615,69р. |

| 2010 | 1 736,81р. | 3 143,96р. | 2 542,39р. | 2 474,38р. | 13 109,30р. |

| 2011 | 1 270,57р. | 3 410,81р. | 2 995,97р. | 2 559,12р. | 12 955,89р. |

| 2012 | 1 363,56р. | 3 821,10р. | 2 975,29р. | 2 719,98р. | 13 624,03р. |

| 2013 | 1 439,26р. | 4 014,99р. | 2 324,08р. | 2 592,78р. | 12 981,49р. |

За 16 лет сумма увеличилась в 130 раз, среднегодовая доходность составила 36%, максимальная просадка — 26%. Кийосаки инвестиционные фонды нервно курят в сторонке…

Усилие — раз в год рассчитать по несложным формулам что куда (10 минут), дать приказ брокеру (еще 15 минут) — и все. Результат сами видите. Что тут можно еще сказать? Только то, что уже столько лет прошло мимо, за которые можно было бы здорово нарастить капитал… Впрочем, жизнь еще не закончена (надеюсь), еще мого чего можно сделать (еще больше надеюсь). Так что эмоции в сторону.

Как это получилось? В чем магия?

Магия в том, что периодически состав портфеля меняется с тем, чтобы подешевевшие активы докупить, подорожавшие продать. Это позволяет снизить общий риск портфеля и, как вы видите, увеличить его прибыльность.

Техника тут простая. Мы изначально решили одну треть вложить в акции, одну треть в облигации, остаток — в золото. Берем, допустим, конец 1997 — 33.33р на акциях, 33.33р на облигациях и 33.33р на золоте. Прошел год, и теперь у нас акции здорово подешевели — теперь там 9.61р, облигации упали еще круче — 5.25р, а вот золото выросло — 114.74р. Наш портфель, несмотря ни на что, слегка вырос — теперь это 129.59р. Чего требует здравый смысл? Выбросить подешевевшие активы, закупить дорожающее золото. Так поступает в порыве паники на волне эмоций большинство.

Мы же поступим с точностью до наоборот. Будем и далее придерживаться правила по 1/3 на каждый актив. 129.59р / 3 = 43.19р (я тут точностью младших разрядов слегка жертвую, т. к. там много знаков после запятой). Значит, на счету каждого актива должно лежать 43.19р. Как этого достичь? Продать золота на сумму 71.55р (114.74р — 71.55р = 43.19р). Потом добавить 33.59р акциям (9.61р + 33.59р = 43.19р) и добавить облигациям 37.95р (5.25р + 37.95р = 43.19р). Если бы вы рассказали об этом вашим знакомым в те дни, они бы побыстрее вас упрятали куда подальше! Зато уже в следующем году грызли бы себе все что только можно…

Вот так все просто! В теории…

… и ее практика

Что такое «ребалансировка»? Когда и как? Какие активы набирать в состав? Какие. Что нужно. Где .

Что такое «ребалансировка»? Когда и как? Какие активы набирать в состав? Какие. Что нужно. Где .

В общем, настала пора собирать конкретную информацию. Бернстайн, Марковиц, Кийосаки — это хорошо, но это дикий Запад. Как эти знания применить в нашем цивилизованном Востоке?

Тут сейчас и топчусь. Точнее, накапливаю средства и изучаю теорию в подробностях.

Откуда взять средства для всей этой деятельности? Мне очень понравилась эта лекция. А точнее, раздел «Простая математика». Там показаны простые расчеты как растет вложение в 100$ с 20% прибыли в год (как вы видели, это более чем реально). Через 51 год эта сумма превысит 1 миллион долларов. А если эту сумму ежегодно увеличивать еще дополнительными вливаниями (те самые 10% от зарплаты), то времени понадобится значительно меньше. Лично я, прочитав эту первую лекцию, сразу побежал в банк и открыл несколько депозитов (тогда я еще не владел портфельной теорией). Как стану умнее — буду вкладываться в более серьезные финансовые инструменты.

Как часто делать ребалансировку? Большинство источников советуют делать ее раз в год — не чаще и не реже.

В какой пропорции собирать активы?

Тут море математики… Формулы-то простые — в частности, вспоминаем математическое ожидание, дисперсию случайной величины и ковариацию. Excel и ему подобные позволяют выполнить все сложные расчеты легко и быстро, во всевозможных комбинациях.

Математическое ожидание годовой прибыли (выраженное в %) нам даст «доходность», дисперсия годовой прибыли (я ее превращаю в средне-квадратическое отклонение — оно для меня как-то наглядней. ) — «риск», ковариация (по месячным данным) — зависимость инструментов друг от друга. Те инструменты, которые показывают высокую зависимость, не подходят для портфельной теории. Их лучше вообще не рассматривать.

Для интересующихся и готовых к расчетам. Берете интересующие вас инструменты (те, что я взял, например). Загружаете в электронную таблицу данные. Вычисляете по ним среднее арифметическое и дисперсию. Далее формируете всевозможные комбинации — допустим, 10% золота, 50% облигаций и 40% акций. Для каждой такой комбинации считаете доходность и риск.

Наконец, вы можете выбирать что вам нужно. Как правило, высокая доходность сопровождается высоким риском. Вы находите то сочетание, которое вам комфортней всего. И по данной пропорции начинаете работать.

Необходимо учесть — портфельная теория работает на больших сроках (десяток лет — это немного). Значит, выбранную пропорцию придется соблюдать весь этот срок.

Также надо помнить, что будущие сочетания слабо связаны с историей. Это также надо держать в уме.

В общем, тут для меня больше всего вопросов. Я пробую, гоняю разные модели, изучаю… Если будут интересные результаты и интерес читательской аудитории — напишу как-нибудь подробней.

И главный вопрос — насколько широка должна быть диверсификация? Разные фин. инструменты? Да, но надо шире. Должны быть инструменты не только в нашей стране, но и за рубежом — помните 1917 год? До него надо было вкладываться в активы Санкт-Петербургской биржи. Вот только через год все ваши деньги испарились бы… Такое может случиться и сейчас. Например, акции ЮКОСа — тот самый актив, который мог бы уничтожить ваш портфель. Так что его совет — чем шире, тем лучше.

Заключение

- отказался от потребительских кредитов — это было для меня несложно, так как я не успел на них сильно «подсесть», а второй мой кредит мне вылился в такую копеечку, что я теперь их боюсь как огня. Впрочем, и огонь бывает полезен. Поэтому мое отношение к кредитам такое: кредит — это мощное, но весьма опасное финансовое средство, и должно использоваться с большим умением. Также как и антибиотики — грамотное их применение спасает, а если ими «шыряться», то они уничтожат вас;

- стал откладывать 10% от прибыли — я об этом уже писал и упоминал ранее. В двух словах — с каждой прибыли (кроме подаренных денег) я откладываю 10% в копилку. За год получаю больше одной зарплаты. Эти деньги неприкосновенны и используются только для инвестиционных целей (или же вначале набирается некоторая резервная сумма, потом уже все только на инвестиции). Так можно периодически, без ощутимого ущерба для своих финансов пополнять инвестиции;

- вложился в несколько депозитов — положил деньги в несколько банков под большие проценты на средний (9 месяцев) срок. Почему разные банки? Потому что депозиты рискованные — есть вероятность, что не все деньги удастся снять (такого пока, правда, не произошло);

- веду финансовый отчет — это у меня уже в привычку вошло. Вечерком записываю все в подробностях. В итоге нашел небольшие финансовые дыры. Теперь четко знаю сколько и на что мне надо денег. По ходу дела подружился со статистикой. Полезно!

- поднимаю свой теоретический уровень — трачу время и деньги на изучение финансовых теорий. Также изучаю финансовые инструменты, которыми планирую пользоваться;

- произвожу исследования — пробую, гоняю разные модели. Ибо депозиты — это хорошо (малый риск), но слабо (маленькая доходность). Фактически, это для меня резерв, я готовлюсь к более серьезным вложениям;

- постоянно конструирую свои глобальные цели — важный момент! Для чего копить деньги? Сколько мне их надо? Как я планирую выводить накопленные средства? Буду ли я продолжать инвестирование после «выхода на пенсию»? Когда это произойдет? Что делать, если какие-то активы сгорят?

На сейчас имею уровень депозитов и отложенных «срочных» средств. На будущее планирую поднакопить средства для вложения в более серьезные инструменты. К тому моменту надеюсь уверенно ориентироваться во всех необходимых вопросах.

Сильно жалею, что столько времени прошло мимо. Еще больше радуюсь, что впереди времени значительно больше!

Источник https://www.cleverence.ru/articles/biznes/privlechenie-investitsiy-kak-zainteresovat-investora-pravilnye-sposoby/

Источник https://habr.com/ru/post/231797/

Источник

Источник