Все, что нужно знать о венчурном фонде простыми словами

Венчурный фонд — это инвестиционная организация, деятельность которой направлена на финансирование инновационных, перспективных проектов или стартапов. Для развития и продвижения даже самых гениальных идей их авторам требуются материальные средства. Классические финансовые институты (банки и прочие) неохотно идут на контакт с молодыми компаниями, особенно если те планируют заниматься разработкой и внедрением новых технологий. Причина такого положения дел кроется в довольно сложном прогнозировании потенциального финансового результата от деятельности инновационного предприятия. Здесь на помощь стартаперам приходят венчурные фонды.

Основной специализацией венчурных фондов является финансирование высокорискованных, но инновационных и перспективных проектов. Если идея показалась интересной управляющим венчурного фонда, они будут готовы вложить в нее нужную сумму. Фактически, на этом этапе венчурный фонд приобретает 100% акций потенциально интересного проекта и выводит его на окупаемость, однако, по статистике, порядка 80% “перспективных” стартапов не признаются общественностью и становятся провальными. Тем не менее, венчурные фонды сложно назвать благотворительными формированиями. Около 20% инновационных проектов становятся успешными и не только приносят инвесторам солидную прибыль, но и окупают вложения в 80% неудавшихся проектов.

Говоря простым языком, вся деятельность венчурных фондов сводится к финансированию перспективных компаний на этапе создания и продвижения. Если проект удается монетизировать, инвесторы и разработчики получат хорошую прибыль. В итоге, в случае успеха, каждый добивается поставленных целей:

- Разработчики, благодаря стабильным инвестициям на ранних этапах становления компании, получают возможность реализовать все идеи в рамках проекта;

- Инвесторы получают хорошие дивиденды и наращивают внутренний оборот капитала;

- Развивается государство благодаря появлению новых технологий и, возможно, научных открытий.

Венчурные фонды являются инвестиционными компаниями, работающими по принципу ПИФов. То есть в этих организациях накапливается капитал от частных инвесторов, который впоследствии направляется на развитие новых технологий.

На момент написания статьи лидерами в области венчурных инвестиций по праву можно назвать США и Китай. Тем не менее, в последние 5 лет доля активов российских компаний на мировом рынке стремительно увеличивается. Несмотря на ряд геополитических сложностей практика показывает, что российские инвесторы охотно вкладываются в инновационные технологии в сфере IT, Hi-Tech и BlockChain.

Принцип работы венчурных фондов

Инвестиции являются крайне рискованным родом деятельности по определению. Наверное, все знакомы с выражением “Кто не рискует, тот не пьет шампанского”. В случае с венчурными фондами этот фразеологизм можно уверенно взять за правило. Ведь в случае успеха инновационного предприятия потенциал прибыли может исчисляться тысячами процентов. Именно поэтому в структуре портфелей крупных инвесторов есть место венчурным инвестициям, доля которых составляет порядка 10-15% от всего капитала.

Принцип работы любого венчурного фонда можно описать следующим образом:

- Автор инновационной идеи или команда разработчиков подает заявку в соответствующую организацию с детальным описанием проекта для получения финансирования.

- Специалисты фонда проводят подробный анализ экономической целесообразности инвестиций.

- В случае принятия решения о сотрудничестве, члены фонда вкладывают средства в проект.

- Далее венчурный фонд фактически становится управляющей компанией. На первых этапах сотрудничества, помимо финансирования, специалисты ВФ берут на себя обязанность решать юридические и организационные нюансы в работе будущей компании.

- Средства на развитие и продвижение проектов выделяются поэтапно на всех стадиях становления компании.

- Контроль за деятельностью стартапа, а также финансовая поддержка предприятия, может осуществляться в течение 3-10 лет.

- Когда проект достигает пика своего развития инвесторы либо продают свои акции на фондовом рынке по рыночной стоимости, получая очень хорошую прибыль, либо продолжают получать регулярные дивидендные выплаты.

Можно выделить ряд принципиально важных задач, которые решаются посредством венчурных инвестиционных фондов:

- Накапливание средств частных инвесторов для их последующего направления на развития высокодоходных, инновационных проектов;

- Проведение детального анализа экономической и социальной целесообразности реализации инновационной идеи;

- Специалисты ВФ оказывают молодым стартапам многостороннюю поддержку на ранних этапах развития, включая ю ридические и организационные тонкости.

Внимание! По статистике, лишь порядка 1-2% стартапов, подавших заявку на получение финансирования, реально получают материальную, юридическую и организационную поддержку. Более 90% идей отсекаются инвесторами на этапе первичного мониторинга. Среди наиболее распространенных причин отказа можно выделить следующие:

- Реализация предложенного разработчиками проекта нецелесообразна с точки зрения географической, отраслевой, экономической и даже политической составляющей ;

- Представленный бизнес-план не имеет фундаментальных обоснований, содержит неточности или ничем необоснованные факторы;

- Авторы идей так не нередко допускают ошибки в составлении заявок или в оформлении документов.

Если команде разработчиков удалось преодолеть этот первичный этап, то на следующей стадии их ждет анализ рисков и экономической целесообразности реализации идеи.

По итогам всех проверок из 100% заявок остаются не более 1-2%. Из этого меньшинства только порядка 20% будут успешными и оправдают ожидания разработчиков и инвесторов.

Какими бывают венчурные фонды

Подобные финансовые формирования принято делить на следующие категории:

- По источникам капитала венчурные фонды могут быть государственными или коммерческими (корпоративными).

- По инвестиционной стадии фонды могут быть посевными, стартовыми, мезонинными, а также фондами расширения и развития (преимущественно государственные формирования, выделяющие средства на расширение и модернизацию производственных мощностей крупным коммерческим предприятиям);

- По суммарному объему инвестиций фонды принято делить на малые (до 50 миллионов $), средние (50-150$ млн) и большие (от 150$ млн и более).

- По отраслевым направлениям венчурные фонды могут быть либо узкоспециализированными на IT сектор и на реальный сектор, либо универсальными. К последним относятся компании, которые могут оказать финансовую поддержку инновационным проектам независимо от сферы деятельности.

- Венчурные фонды также принято делить о географическому охвату и диверсификации портфелей.

Интересный факт! В соответствии с актуальными статистическими исследованиями, на территории РФ только 30% венчурных фондов являются государственными. Они относятся к универсальным, поскольку средства выделяются на проекты, связанные с развитием медицины, биотехнологий, промышленность и прочие. Другие 70% фондов являются частными и узкоспециализированными на секторе IT. Так же по данными статистики известно, что 90% инвестиций направляется в центральные регионы РФ.

Этапы финансирования перспективных проектов

Взаимодействие венчурных фондов и стартапов осуществляется в несколько этапов:

- Посевной. На этом этапе команде разработчиков важно убедить потенциальных инвесторов в финансовой привлекательности собственного проекта. Если это удается осуществить, то можно договариваться о “посевных” инвестициях. Это средства, необходимые для создания опытного образца или демо-версии какого-либо приложения. Посевные инвестиции могут также расходоваться на решение организационных вопросов и проработку бизнес-модели.

- Раннее финансирование. После успешного тестирования “пилотной” версии проекта, фонд выделяет средства на создание компании, брендирование и разработку подробного маркетингового плана, направленного на изучение деталей продвижения готового товара на рынке и анализ конкурентов.

- Расширение. На этом этапе инвестиции направляются на закупку производственных мощностей.

- Позднее финансирование. На этом тапе венчурный фонд практически не выделяет средства в развитие проекта, поскольку к этому времени компания должна выйти на полную окупаемость. Если в течение ранее оговоренного периода проект не удается вывести в стабильную прибыль, то он признается провальным и, чаще всего, закрывается. В некоторых случаях может проводится “работа над ошибками” и выделение дополнительных средств инициаторам идеи для исправления ситуации, если специалисты фонда сочтут подобное решение целесообразным и оправданным с финансовой точки зрения.

- Завершающий этап. Если компанию удается вывести на стабильные показатели прибыли, демонстрируемые в течение нескольких месяцев или лет, инвесторы продают контрольный пакет акций учредителям, либо на фондовом рынке. После этого проект считается полностью и успешно реализованным.

Преимущества и недостатки сотрудничества с венчурными фондами молодым разработчикам

Среди плюсов особенно стоит выделить следующие:

- Финансовая безопасность на всех этапах становления компании;

- На ранних этапах над проектом работает экспертная команда финансовых аналитиков и профильных специалистов;

- Перед принятием решения о финансировании той или иной идеи, проект проходит тщательный, разносторонний мониторинг;

- Авторы идеи лишь косвенно участвуют в реализации проекта, а основная ответственность ложится на управляющую компанию, специалисты которой обязаны строго следить за каждым этапом реализации;

- Официальная деятельность;

- Юридическая и организационная поддержка на всех этапах становления новой компании.

Для частных инвесторов преимущества сотрудничества с венчурными фондами тоже имеют ряд преимуществ:

- Хорошая диверсификация рисков;

- Тщательная проверка каждого проекта перед началом финансирования;

- Потенциал прибыли может исчисляться сотнями и даже тысячами процентов от стартовых вложений.

Если говорить о минусах сотрудничества с венчурными фондами для команды разработчиков или независимого автора инновационной идеи, то их просто нет. Однако минусы совместной работы с подобными финансовыми формированиями есть для частных инвесторов:

- Высокие риски (если проект по каким-либо причинам реализовать не удастся, либо финансовый результат не оправдает ожиданий, то вернуть вложения не получится);

- Чтобы начать инвестировать в перспективные, инновационные стартапы, частному инвестору потребуется располагать свободными средствами в размере от 1 млн рублей и более (условия сотрудничества с физическими лицами индивидуальны для каждой конкретной организации).

При принятии решения об участии в венчурных инвестициях важно помнить, что порядка 70% инновационных компаний оказываются убыточными и нерентабельными. Однако оставшиеся 30% не только выходят на полную окупаемость, но и полученная с них прибыль может полностью компенсировать убытки неудачных проектов.

Заключение

Венчурных инвесторов принято называть бизнес-ангелами, которые объединяются в фонды для реализации амбициозных, перспективных идей. К сожалению, предсказать финансовый результат новой компании, несмотря на тщательную и многоуровневую модерацию, крайне сложно.

Сотрудничество с государственными или коммерческими венчурными фондами целесообразно как для частных инвесторов, так и для команды разработчиков. С помощью ВФ возможно получить финансирование на реализацию проекта в любой отрасли (медицинские препараты, мобильные приложения и прочее ПО, новые технологии и прочие). Главное, чтоб готовая продукция пользовалась широким спросом и решала какие-либо повседневные или глобальные проблемы.

Что такое венчурный фонд? Рынок инвестиций в инновации в России

Евгений Маляр

Евгений Маляр

# Инвестиции

Венчурные фонды в России

На российском рынке успешно оперируют следующие крупнейшие венчурные фонды: ABRT, Addventure II, Russian Ventures, Softline Venture Partners, Runa Capital, Prostor Capital, РВК.

- Что такое венчурный фонд

- Схема работы фондов венчурного капитала

- Общая технология венчурного заработка

- Как привлечь венчурный капитал в свой бизнес

- Как инвестировать в венчурный фонд и заработать

- Авторитетные венчурные фонды в России и мире

Авторы перспективных коммерческих проектов при их реализации сталкиваются с многочисленными трудностями. Особенно остро проблемы ощущаются, если стартап требует больших капиталовложений и не обещает быстрой отдачи. Вместе с тем именно такие проекты, выходящие за рамки привычных представлений о бизнесе и не имеющие аналогов, сулят наибольшую прибыль инвестору в будущем.

Из предлагаемой статьи читатель сможет узнать о том, что такое венчурный фонд, как он работает и кто может рассчитывать на его поддержку в виде финансирования.

Что такое венчурный фонд

Венчурный фонд – это финансовая организация, инвестирующая свой капитал в перспективные наукоемкие проекты несмотря на высокие риски и длительный процесс их реализации. Цель такой коммерческой структуры – получения прибыли, норма которой превосходит действующие в обычном бизнесе стандарты.

Объектом инвестиции может быть уже работающая успешная компания, испытывающая недостаток средств для реализации смелой идеи. Однако на практике чаще всего финансируются проекты, разработанные никому не известными фирмами или лицами, не имеющими возможности взять кредит.

Позиция банков понятна: они ведут традиционную для них политику, выдавая займы под надежное обеспечение.

Крупные корпорации не спешат создавать венчурные фонды по другой причине. Они не испытывают недостатка в средствах, но готовы платить, пусть и дороже, лишь за готовый и проверенный коммерческий продукт (в данном случае это уникальная технология, «ноу-хау»).

Так сложилось исторически, что на настоящий момент большинство ведущих компаний в России заинтересованы в проектах с относительно быстрой отдачей, а «кота в мешке» покупать почти никто из них не торопится.

Руководство страны понимает необходимость венчурного финансирования. В РФ создан Фонд содействия развитию предприятий в научно-технической сфере. Аналогичные структуры организованы в регионах – они формируют «инновационный лифт» и помогают в реализации рискованных стартапов, находящихся на разных стадиях развития.

Административные методы обладают рядом достоинств по сравнению со стихийным финансированием, чаще практикующимся в других развитых странах. Однако отсутствие четкой государственной политики и правового обоснования венчурной деятельности влияет на процесс не лучшим образом. Значительную долю рынка занимают частные венчурно-инвестиционные фонды.

Схема работы фондов венчурного капитала

Изобретателю принципиально нового коммерческого продукта, обращающемуся в ВИФ (венчурно-инвестиционный фонд) следует понимать, что его бизнес-модель должна соответствовать определенным критериям:

- уникальность;

- использование сложных технологических и научных методов;

- высокая капиталоемкость;

- перспектива прибыльности.

Рискованность вложения подразумевается по умолчанию, хотя, разумеется, чем она ниже, тем вероятнее поддержка проектов. Обратное также верно.

Например, несмотря на многие обнадеживающие признаки, криптовалюта (и все технологии, связанные с ее оборотом) так пока и не стала предметом внимания венчурных фондов и компаний. В будущее биткоина представители крупного капитала не верят, хотя само их мнение, если оно изменится, способно перевернуть ситуацию на рынке. Отношение фондов к стартапам выражается инвестициями или их отсутствием.

Наиболее востребованными направлениями венчурного инвестирования по праву считаются IT-технологии (в частности, интернет-проекты), фармацевтика, энергетика, биоинженерия и другие наукоемкие сферы деятельности.

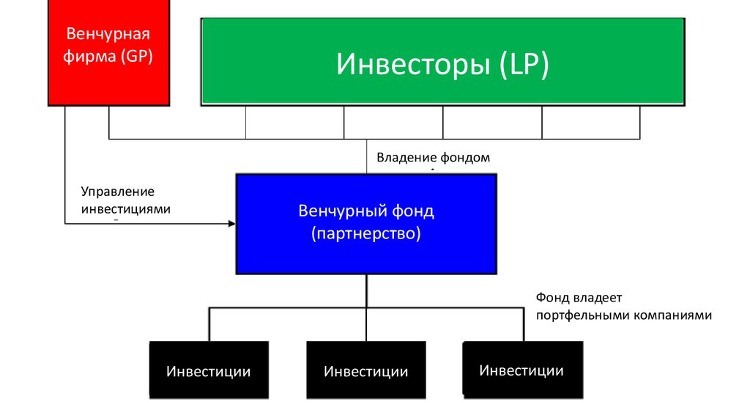

Структура управления типичным венчурным фондом предполагает его подчинение компании или организации, которая его создала.

По форме собственности фонды делятся на государственные и частные. Разница не только в источнике вкладываемого капитала, но и в направленности инвестирования.

Государственные фонды часто финансируют изобретения и инновации, обладающие социальной ценностью и служащие общественному благу, в меньшей степени ориентируясь на прямую прибыль.

Корпоративный венчурный фонд в первую очередь заботится о доходности вложения в отдаленной перспективе, обусловленной монопольным положением на рынке.

Существует также деление на виды по признаку направленности и концентрации на определенных направлениях.

Специализированный фонд инвестирует стартапы в какой-то конкретной области знаний. Такой подход предпочтителен по причине большей вероятности правильного прогнозирования коммерческих перспектив проекта.

Универсальные фонды вкладывают средства в любые проекты, представляющие интерес. Анализ их перспектив затруднен, но даже меньшая эффективность (выраженная процентом успешно реализованных стартапов и принесенной ими прибыли) компенсируется за счет диверсификации.

Общим принципом венчурного финансирования является отсутствие требований к материальному обеспечению инвестиции. Решение всегда принимается фондом на свой страх и риск.

Общая технология венчурного заработка

Для реализации каждого венчурного стартапа фонд рисковых инвестиций формирует целевой капитал. Он выделяется поэтапно, по мере усвоения средств после перехода к следующей фазе. Есть 5 стадий развития проекта:

- Поиск объекта инвестирования. По причине взаимной заинтересованности, инициатором венчурных отношений может быть автор интересной коммерческой идеи или представители самого фонда, узнавшие о ней.

- Профессиональный анализ. Обычные методы прогнозирования рентабельности в случае с венчуром применить трудно. Это не означает, что можно обойтись без аналитической работы, просто для ее осуществления требуется особая квалификация, чутье и даже талант. Разглядеть в проекте высокий коммерческий потенциал удается не всегда и не всем. Вместе с тем, известны слова одного финансового гения о том, что если в идее нет доли сумасшествия, то она ничего не стоит.

- Разработка стратегии развития проекта. Как правило, она в свою очередь предусматривает определенную последовательность действий, подробно описанную в других статьях.

- Выпуск акций стартапа. Цена предприятия определяется стоимостью полного пакета его ценных бумаг. Задача венчурно-инвестиционного фонда состоит в доведении ее до возможного максимума в процессе последовательного инвестирования.

- Реализация проекта, то есть вывод принадлежащей инвестору части портфеля акций на фондовый рынок для продажи.

Приведенные этапы изложены несколько упрощенно. Специалисты называют каждый из шагов соответствующим англоязычным термином. Так, первая фаза определяется как «посевная» (Seed), а последняя – «выход» (Exit).

Некоторые венчурные фонды специализируются на проектах различной «степени зрелости». Например, бизнес-инкубаторы работают с интересными стартапами преимущественно на начальных фазах развития и относительно недолго. Акселераторы ускоряют уже работающие фирмы и способствуют повышению их доходности.

Как привлечь венчурный капитал в свой бизнес

Предприниматель-одиночка, придумавший гениальный (как ему кажется) бизнес-проект, понимает, что без денег реализовать идею невозможно. Вариант получения кредита практически исключен. Банки не заимствуют средства с отдаленной и неясной перспективой возврата. В данном случае нужны не кредиторы, а инвесторы, способные в ряде случаев оказать всестороннюю поддержку проекту, а если будет нужно – увеличить сумму финансирования.

На венчурном рынке активно оперируют так называемые бизнес-ангелы. Если предпринимателю удается заручиться поддержкой такого «хранителя», то можно утверждать, что ему крупно повезло.

Однако к этому классу инвесторов относятся, как правило, богатые физические и юридические лица, принимающие решение о финансировании стартапа практически единолично. Критерии отбора проектов у них строго индивидуальные. Может получиться так, что идея, объективно очень перспективная, не будет соответствовать личным предпочтениям бизнес-ангела и не заинтересует его.

Наиболее часто инициаторы стартапа обращаются в тот или иной специализированный или универсальный инвестиционный фонд. Но и там успех не гарантирован.

Вероятность привлечения средств, необходимых для реализации инновационного проекта, возрастает, если представители фирмы действуют правильно. Для того чтобы заинтересовать инвестора, желательно выполнить некоторые действия.

Для начала: выбрать оптимальный венчурный фонд. Без изучения рынка рискованных инвестиций здесь не обойтись. Стартаперу нужно собрать информацию обо всех потенциальных финансовых донорах на предмет выяснения специализации и «средних чеков». Иными словами, идти за сотней миллионов в фонд, который больше десяти никому никогда не дает – дело бесполезное. Если организация занимается исключительно финансированием информационных проектов, обращаться в нее по поводу интересной логистической идеи не нужно. И так далее.

Следует также обращать внимание на профессионализм управленческого аппарата фонда и его репутацию. Бывает, что финансирование неожиданно прекращается из-за нехватки средств или по другим причинам (смена руководства, изменение деловой политики и т. д.).

Второе – презентация стартапа. Претендент на финансирование излагает свою идею и убеждает инвестора в том, что он способен реализовать ее. Аргументами могут быть уникальная полезность конечного продукта и наличие коллектива, обладающего достаточной квалификацией.

Главное на этом этапе – инвестор должен почувствовать пресловутый «запах наживы». Именно ожидаемая выгода решает вопрос, а не многочисленные технические подробности, которыми засоряют презентацию малоопытные стартаперы.

Третье действие – переговоры. Дело утомительное и непростое. Инициаторы проекта должны предоставить бизнес-план, а сформировать его по понятным причинам крайне проблематично. Подсчету поддается только затратная часть, да и то весьма приблизительно. Расходы могут существенно возрасти в ходе реализации стартапа.

Во время обсуждения конкретных условий, каждая из сторон стремится обеспечить себе наибольшую выгоду. Вопросы инвесторов бывают неудобными и трудными. Хозяевами положения, как правило, считают себя представители фонда, так как они выделяют деньги.

Четвертый шаг – создание финансовой модели стартапа. Под ней понимается график затрат и получения доходов на начальных этапах реализации проекта (обычно на три года вперед). Желательно предоставить два аргументированных варианта прогноза – оптимистический и пессимистический. О реализме речь не идет. Чем больше факторов, влияющих на прибыльность будет учтено, тем убедительнее будет выглядеть финансовая модель.

И, наконец, последний, пятый этап – заключение договора. Он кажется чисто техническим, но это не так. Венчурный фонд может в последний момент ужесточить условия финансирования чтобы минимизировать возможные потери. Готовый документ желательно перечитать, а еще лучше – привести своего юриста, чтобы он внимательно ознакомился с текстом.

Для того чтобы получить финансирование венчурного фонда и отстоять собственные интересы, требуется умение вести переговоры, убедительность и вера в свой проект.

Как инвестировать в венчурный фонд и заработать

Из всего вышесказанного можно сделать вывод о том, что венчурным капиталистом может стать только очень богатый человек, владеющий собственным успешным предприятием. Отчасти это утверждение справедливо, хотя есть способы получить финансовую выгоду от рискованных инвестиций в долговременные инновационные проекты и при других условиях.

Есть вариант инвестировать в венчурный фонд собственные средства. При действиях по классической схеме следует соблюдать следующие основные правила:

- Произвести оценку портфеля фонда. Венчурное финансирование только одного проекта сравнивают с размещением яиц в одной корзине. Опыт инвесторов показывает, что стартапов в портфеле фонда должно быть не менее двух десятков.

- Анализ возможной ниши. О специализации фондов уже рассказывалось выше. Если инвестор чувствует себя знатоком какого-то специфического рода деятельности, то возможно ему стоит направлять свои финансовые потоки именно на него.

Основной недостаток метода прямого участия в венчурных фондах состоит в том, что в их большинстве установлен нижний порог вхождения. Это минимальная сумма инвестиции, обеспечивающая право на долю дохода. Она обычно немалая – начинается с полумиллиона долларов США.

Инвестиция в венчурный фонд дает возможность получить проценты от прибыли (роялти), вернуть вклад с оговоренной надбавкой или приобрести часть акций этого фонда.

Существуют и другие способы зарабатывать на венчурах, не требующие столь масштабных начальных вложений.

Краудфандинг. Этот метод может использоваться как при вхождении постороннего лица в инвестиционный фонд, так и самим владельцем стартапа. Суть в том, что инициирующая сторона объявляет всеми возможными способами о том, что некий проект нуждается в финансировании, а желающие могут принять участие в будущих прибылях в форме комиссии.

По своей сути это тот же венчурный оффер, но обращается его автор не к одному инвестору, а сразу к большой аудитории. К краудфандингу в России пока отношение настороженное. Возможно, он недооценен как метод привлечения капитала.

Клуб инвесторов. Такие организации за рубежом существуют за счет процента вознаграждения, который они получают в случае успешной реализации рекомендованных ими инновационных проектов.

Совместное инвестирование. Преодолеть порог входа в венчурный фонд могут несколько мелких инвесторов, если они объединят свои финансовые ресурсы.

Авторитетные венчурные фонды в России и мире

Список венчурных фондов, преуспевающих в России, представлен государственными и частными инвестиционными структурами. Чаще всего они вкладывают средства в стартапы, открывающиеся в области связи и компьютерных технологий.

На российском рынке успешно оперируют следующие крупнейшие ВИФ: ABRT, Addventure II, Russian Ventures, Softline Venture Partners, Runa Capital, Prostor Capital, РВК и некоторые другие.

Наукоемкие направления, в которых заинтересованы государственные предприятия и даже целые отрасли, также представлены, хотя и не столь разнообразно. Пример: корпоративный венчурный фонд создается «Росатомом». При государственной поддержке функционируют федеральные и региональные ВИФ (РВФ).

Проблемы и перспективы российских венчурных инвестиций постоянно анализируются ведущими экономистами страны. К препятствиям их расширения относятся следующие факторы:

- слабое развитие рынка ценных бумаг в РФ;

- недостаточное информирование представителей капитала об инновационных проектах;

- дефицит квалифицированных кадров в области венчурного прогнозирования;

- недостаточная проработка юридической базы, регламентирующей функционирование венчурных компаний и фондов;

- практически полное отсутствие института страхования венчурных рисков.

Несмотря на эти и другие проблемы, венчурный бизнес в России активно развивается, что свидетельствует о его выгодности и перспективности.

Пока же мировой рейтинг капиталистов, разбогатевших на рискованных вложениях, возглавляют не российские, а зарубежные организации. ТОП-5 ведущих венчурных фондов по версии делового издания Red Herring в 2018 году выглядит следующим образом:

- Accel Partners.

- Softbank.

- Index Ventures.

- Sequoia Capital.

- Kleiner Perkins.

Оценка, по которым составлялся список, учитывают множество критериев, в числе которых размеры фондов в денежном измерении, статистика успешных стартапов, суммы прибыли и другие. В конкурсе принимали участие 1,8 тыс. инвесторов.

На счету лидера списка, калифорнийского венчурного фонда Accel Partners, основанного в 1983 году, более трех сотен реализованных проектов, ставших процветающими фирмами.

Лидеры охотно делятся своими секретами со всем желающими. Например, в штате фонда Sequoia Capital числятся «разведчики» и «скауты». В числе первых – преподаватели университетов, ученые, топ-менеджеры крупнейших компаний, ведущие специалисты и сами учредители. Они выступают экспертами.

Скаутов отбирают по итогам строгого конкурса. Они осуществляют первичный отбор стартапов, за что получают долю прибыли от каждого проекта. У скаута есть право принятия личного решения об инвестировании суммы до $30 тыс., но в дальнейшем финансирование может быть продолжено.

Вероятно, американский опыт венчурного инвестирования в настоящее время может быть признан наиболее передовым в мире и служить образцом.

Источник https://www.forex.blog/vse-chto-nuzhno-znat-o-venchurnom-fonde-prostymi-slovami/

Источник https://delen.ru/investicii/chto-takoe-venchurnyj-fond.html

Источник

Источник