Содержание

Венчурное финансирование: понятие, источники, особенности, механизм

Инвестиции – это совокупность затрат (финансовых, трудовых, материальных), которые направляются на увеличение прибыли. Они обеспечивают развитие предприятия. Одно из направлений финансирования называется венчурным. Что это такое?

Венчурное финансирование – это инвестирование в быстрорастущие предприятия. Этот вид деятельности больше характерен для научных исследований в высокотехнологических областях, где имеются перспективы и высокая доля риска. Целью инвестирования является получение высокого дохода в виде возврата денежных при продаже компании после ее развития на рынке.

Слово «венчур» в переводе с английского означает «рисковое дело». Венчурное финансирование – это источник долговременных вложений. Обычно они выделяются на 5-7 лет организациям, находящимся на ранней стадии развития. Функционирующим компаниям средства предоставляются с целью расширения и модернизации производства.

Чтобы получить деньги, нужно подготовить план, разработать продукт с конкурентоспособными преимуществами, которые были бы интересны вкладчику, и собрать команду профессионалов с многолетним опытом работы в конкретной отрасли.

Особенности венчурного финансирования

Данный тип инвестирования отличается рядом признаков:

- Вкладчики заранее знают о рисках финансовых потерь в случае неудачи организации. При положительном исходе инвесторы получат высокую прибыль.

- Такой тип финансирования предусматривает длительное время ожидания (3-5 лет), после которого инвестор будет получать доход 5-10 лет.

- Вкладчик владеет пакетом акций в 25-40 %, но имеет высокую личную заинтересованность в успехе учреждения. Поэтому он оказывает консультационные и управленческие услуги.

Этапы

- Предстартовые вложения. На этом этапе инвестируются небольшие суммы для подготовки технико-экономической базы.

- Создается стартовый капитал собственными силами. По мере развития бизнеса будут подключаться другие вкладчики.

- Второй этап. Выделяются средства на завершение разработок и начальный маркетинг.

- Третий этап. Финансирование начала производства. Компания получает малый или нулевой доход.

- Четвертый этап. Переходные вложения. Предоставляется рабочий капитал для расширения запасов и оплаты счетов.

- Пятый этап. Приобретение прав собственности на фирму, ее модернизация в частное учреждение.

Финансовые инвестиции поступают паями. В бизнес-план вносится график достижения промежуточных целей. Вкладчики предоставляют заранее просчитанные суммы, достаточные для достижения следующих промежуточных итогов. Такие вливания ограничивают потенциальные потери, которые могут возникнуть, если компания не оправдывает ожиданий. Возможность прекращения поступления средств на каждом последующем этапе мотивирует предпринимателя быстрее реализовывать потенциал организации. Вливания осуществляются через короткие промежутки времени. в дальнейшем усиливается контроль над организацией. С каждым последующим вливанием средств число акций инвесторов увеличивается.

Источники венчурного финансирования

Их довольно много:

- Публичные фонды. Управлением организацией занимается независимая компания.

- Партнерство с венчурным капиталом. Финансирование проектов группой бизнесменов, которые создали компанию и вкладывают средства в развивающиеся организации.

- Целевой капитал корпораций. Венчурные инвестиции холдингов являются одним из основных источников финансирования проектов в США. Крупные корпорации объединяют собственные ресурсы путем слияния мелких фондов.

- Капитал банковских фирм. Изначально такие инвесторы предоставляли средства на поздних этапах становления организаций. С расширением спектра услуг появились частные капиталы, например, SBIC и MESBIC.

- Индивидуальные инвесторы. Частные вкладчики когда-то были венчурными первопроходцами. Сегодня они учувствуют в создании «зародышевого» капитала, вкладывая средства в очень рискованные проекты.

- Правительство. В США правительство поддерживает молодые фирмы. Целью финансирования является не столько получение прибыли, сколько поддержание компании на ранних этапах развития.

Специфика бизнеса в РФ

Венчурное финансирование в России отстает от такового в США. Организации вкладчиков формируются по инициативе отдельных лиц, существуют без господдержки. Самой популярной является «Московская сеть бизнес-ангелов» (МСБА). Хотя после финансовых кризисов внимание к данному источнику финансирования усиливается. На рынке появились фонды TUSRIF, SEAF, Framlington, вкладывающие средства в перспективные компании. Также начал работу Российский технологический фонд, зарегистрирован Национальный венчурный фонд «Грин Грант» российской группой «Ростинвест». Все они направлены на финансирование развивающихся компаний.

Первые фонды в РФ появились еще в 1994 году по инициативе ЕБРР. За три годы было зарегистрировано 78 компаний. Кроме этого, финансовые инвестиции в РФ поступали также от 16 восточноевропейских фондов. После событий 1998 года осталось только 15 учреждений.

Работа фондов в России очень затруднена. Нет законодательных актов, стимулирующих развитие данного направления. Вопрос выхода из бизнеса (продажи венчурного капитала) остается открытым. Чтобы решить проблему, не нужно создавать новое законодательство. Но можно добавить элементы менеджмента в гражданские акты.

Факторы

По неофициальным данным, в РФ существует 10 тыс. частных инвесторов с нераскрытыми возможностями. Чтобы венчурное финансирование инновационной деятельности развивалось, необходим ряд условий:

- стабильная обстановка в стране;

- наличие НТП, проектных наработок;

- рост уровня достатка;

- сужение спекулятивного дохода и т. д.

Существуют факторы, которые ограничивают рост данного направления:

- низкая степень развития фондового рынка, что затрудняет поиск потенциальных инвесторов;

- отсутствие менеджеров, способных раскрывать коммерческие возможности разработок;

- низкий спрос покупателей на внутригосударственную продукцию;

- отсутствие поддержки со стороны правительства.

Страхование

Венчурное финансирование – это рискованный вид бизнеса. Ни в одной стране мира он не страхуется. Но можно защитить имущество инновационных предприятий, жизнь и здоровье топ-менеджеров, ответственность и т. д. То есть применить классические элементы страхования к данному виду бизнеса.

Выбор проектов

Формы венчурного финансирования зависят от классификации компаний.

1. Seed — это проект, бизнес-идея, которую нужно профинансировать на этапе проведения дополнительных исследований, создания стартовых образцов продукции.

2. Start up — новые компании, которым нужны ресурсы для проведения научно-исследовательских работ и запуска продаж.

3. Early stage – компании с собственными разработками, находящиеся на начальной стадии реализации продукции.

4. Expansion — организации, нуждающиеся в дополнительных вложения с целью расширения объемов производства, проведения маркетинговых исследований, увеличения капитала или оборотных средств.

Оценка

Перед принятием решения о финансировании инвестор и предприниматель должны договориться о стоимости компании. Учредители назначают сами цену. На этом этапе отсутствует «рынок» или «аукцион». Инвесторы, желая сэкономить средства, могут вообще отказаться от проекта или объединиться с потенциальными конкурентами и сделать руководству консолидированное предложение. То есть цена формируется в ходе переговоров. Чаще всего она устанавливается на уровне предложения инвесторов. Затем обсуждаются условия финансирования и создается предварительное соглашение.

Далее определяется «доинвестиционная» и «постинвестиционная» стоимости. Первая – это цена бизнеса до вливания ресурсов. Вторая – это рыночная стоимость организации на финишном этапе. Стороны обсуждают долю акционерного капитала инвестора. Поэтому расчеты начинаются со второго показателя. Далее определяется цена акций.

Пример

В обмен на венчурное финансирование проекта в сумме $1 млн инвестор хочет получить 1/3 компании. После вливаний стоимость бизнеса составит $3 млн. Начальная цена: 3 — 1 = $2 млн.

Допустим, компания разместила 500 тыс. акций на начальном этапе. Тогда инвестор должен дополнительно получить 250 тыс. ЦБ, чтобы приобрести 33,33 % капитала. Стоимость акции составляет 1 000 000 : 250 000 = 4 млн.

1. Доинвестиционная стоимость = кол-во старых ЦБ х новая цена = будущая стоимость – инвестиции.

2. Послеинвестиционная стоимость = доинвестиционная стоимость + инвестиции = вливания : % доли в капитале = общее количество акций х цена.

3. Цена ЦБ = вливания : количество новых ЦБ = доинвестиционная стоимость : количество всех ЦБ (акций, опционов, гарантов).

4. Прирост цены = доинвестиционная стоимость выпуска : послеинвестиционная стоимость выпуска.

Виды финансирования

Венчурные инвестиции осуществляются в отношении малых предприятий без получения какого-либо залога. Средства направляются в акционерный капитал или предоставляются в виде инвестиционного кредита на несколько лет под небольшой процент. Представители инвестора участвуют в управлении компанией.

До продажи компании основной формой вливаний является акционерный капитал. Заемные источники привлекаются, если фирма ожидает увеличения капитала или планирует получить прибыль.

Привлечение средств более актуально для зрелых компаний. Но такой капитал может повлиять на долю собственности инвесторов, особенно владельцев привилегированных акций. Поэтому на его получение требуется разрешение.

Начинающим компаниям вливания осуществляются в форме:

- товарного кредита со стороны поставщиков;

- факторинга;

- банковских займов под гарантии;

- бридж-финансирования.

Самая дешевая форма — товарный кредит. Залогом выступает купленное оборудование, что снижает кредитные риски и стоимость привлечения средств.

Факторинг — это кредитование дебиторской задолженности. Услугу предоставляют банки фирмам с налаженной клиентской базой и предсказуемыми денежными потоками.

Получение кредитной линии на ранних этапах развития невозможно без наличия гарантий. Но гарант может потребовать долю в капитале компании в качестве компенсации за риск. Долговое инвестирование стоит дороже обычного кредита.

Бридж-финансирование используется, если компания израсходовала все полученные ранее средства и ожидает новых вливаний. Бридж-займы поступают от лиц, которые уже финансировали компании. К их помощи прибегают, когда нынешние инвесторы не могут предоставить капитал.

Механизм венчурного финансирования в таком случае осуществляется в виде долговых и конвертируемых нот (convertible promissory notes). Это продукт, по которому выплачивается купон. После завершения следующего этапа вливания ноты должны быть погашены. Купоны можно обменивать на акции. Ставка по обычным бридж-нотам составляет 8 %, а по конвертируемым – до 15 %.

Для успешных компаний данный вид вливаний является промежуточным шагом между двумя этапами финансирования. Обеспечивает участие в проекте не только новых, но и существующих акционеров. Если организация испытывает затруднения в денежных средствах, бридж-ноты становятся единственным источником финансирования, то возникнет конфликт интересов держателей и акционеров. Преимущество будет у первых.

Вывод

Венчурное финансирование – это особый вид инвестиций, имеющий ряд преимуществ: привлечение средств для реализации рисковых проектов, отсутствие промежуточных дивидендов. Но поиск вкладчиков затруднителен. Инвестор должен быть заинтересован в проекте и принимать участие в управлении организацией.

Венчурные фонды России

Любому бизнесу на этапе становления требуется финансирование. Но получить деньги не так просто: банки очень осмотрительны. Потенциальные инвесторы тщательно анализируют бизнес-план, просчитывают возможные риски, планируют профит. Для этого есть все основания: порог входа в подобные проекты зачастую очень высок, а риски зашкаливают — крайне невыгодное сочетание даже при огромной потенциальной прибыли. В этой статье разговор пойдет о венчурных фондах России и о том, насколько они могут интересны инвесторам.

История российского венчурного рынка

Первичное формирование венчурного рынка в России началось в первой половине 1990-х годов. В этот период страны Запада проявили первый финансовый интерес к новому рынку, относя все возможные капиталовложения к разряду высокорисковых. Благодаря усилиям западных и американских партнеров в 1993-1996 гг. стартовало массовое формирование региональных фондов венчурного капитала. Практически все они были фондами поздних стадий инвестиций и сотрудничали с действующими предприятиями сферы народного потребления. Общее количество фондов в этот период – 26 компаний с капитализацией более 1,5 млн. долларов.

После кризиса 1998 года большинство региональных фондов развалилось. Из 11 крупных компаний остались всего три:

Norum;

Eagle;

Quadriga Capital

Активное развитие российского инвестиционного рынка пришлось на период с 2000 по 2013 гг. К основным вехам этого времени можно отнести следующие события:

- Создание Венчурного инновационного фонда – 2000 г.

- Рост инвестиций в технологические компании (Яндекс, Рамблер, Ozon.ru, РБК и т.д.).

- Разработка и принятие концепции развития венчурной индустрии в России – 2002-2004 гг.

- Открытие ООО «Российская венчурная компания» – 2005 г.

- Создание масштабных национальных проектов: «Роснано», «Наукоград Сколково» – 2010-2011 гг.

- Создание Фонда развития интернет-инициатив – 2013 г.

Паевые фонды венчурных инвестиций

Основная цель венчурного фонда — получение сверхприбыли. Для создания такой амбициозной организации требуется приличное количество денег, в среднем не менее 10-15 млн. долларов. В общем виде схема создания фонда выглядит так:

- Определение необходимой для привлечения суммы.

- По действующим стандартам отрасли управляющая компания должна сделать взнос, равный минимальный инвестиции, то есть 5-15% от запланированной общей суммы вложений.

- Поиск внешних инвесторов для формирования необходимого капитала.

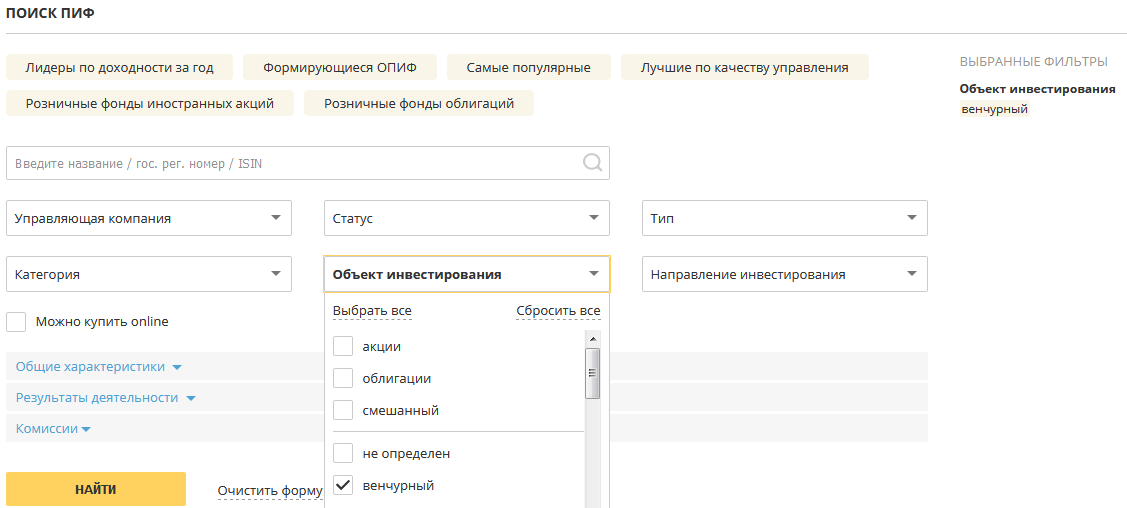

После того, как необходимый капитал получен, управляющая компания начинает свою деятельность по поиску перспективных проектов и их развитию. Есть два основных типа российских венчурных фондов: паевые и фонды прямых инвестиций. Первые регулируются российским законодательством о ПИФах, вторые — другими нормативными актами, в том числе международными (российский венчурный фонд может работать как отделение международного фонда). Найти паевые венчурные фонды можно на сайте investfunds.ru :

В настоящий момент можно увидеть 27 фондов, многие из которых имеют региональную направленность и поддержку малых компаний, например:

- Региональный венчурный фонд инвестиций в малые предприятия в научно-технической сфере Республики Мордовия

- Региональный венчурный фонд инвестиций в малые предприятия в научно-технической сфере Краснодарского края

- А также аналогичные фонды в Чувашской Республике, Челябинской, Новосибирской или Калужской области и т.д.

Общее свойство всех фондов — закрытый тип, необходимость быть квалифицированным инвестором и минимум информации. Нет не только цифр доходности, но и суммы чистых активов фонда, комиссий за управление, рейтинга его качества. Даже входной порог в 1 млн. рублей указан только для трех фондов. Самый старый фонд запущен в 2006 году, последний в 2017. Что происходит внутри, можно только гадать.

Как работает венчурный фонд

Итак, фонд венчурных инвестиций – это организация, состоящая из инвесторов-единомышленников, готовых вкладывать свои деньги в проекты с пометкой «неопределенное будущее». Эти люди не благотворители, их действия направлены только на получение прибыли. В результате венчурный фонд может проводить разную политику по отношению к спонсируемым проектам: не вмешиваться в их работу, ограничиваясь отчетностью, или влиять довольно активно. Схема получения профита от такого вида финансирования выглядит следующим образом:

- Аккумулирование денежных средств на счете фонда венчурных инвестиций

- Поиск и отбор подходящих проектов

- Непрерывное финансирование, включающее полное обеспечение новой компании всем необходимым, в том числе юридической и организационной поддержкой

- После получения целевой прибыли фонд выходит из проекта, продавая свои акции или доли в бизнесе

Фондом может выступать и государственная структура. Так, департамент предпринимательства города Москвы имеет фонд развития венчурного инвестирования, направленный на поддержку малых технологичных предприятий. Правда, условием является то, что до этого они привлекли средства от частных инвесторов и фонд таким образом поддерживает и их, повышая шансы получить отдачу от вложенных инвестиций. Это же касается компаний, размещенных в секторе РИИ Московской биржи и позволяет подать заявку на финансирование в размере до 30 млн. рублей.

Стадии венчурных проектов

Сами инвестиционные проекты, куда вкладывают венчурные фонды, разделяются не только по направлениям бизнеса, но и по стадиям, на которых находится идея:

- Pre-seed (общая идея, что требуется потребителям и рынкам)

- Seed (готовая идея, оформленная в бизнес-план)

- Start-up (идея, оформленная в виде молодой компании)

- Early stage (идея, дошедшая до уровня изготовления продукции, но компания имеет проблемы с рентабельностью)

- Expansion (зрелая идея, окупившая первоначальные вложения и нуждающаяся в средствах для расширения деятельности)

Понятно, что чем больше стадий проходит проект, тем меньше связанный с ним риск и потенциальная выгода. Венчурный фонд в своем описании обычно указывает допустимые для него стадии, например займы проектам на «посевных» стадиях Seed и Pre-seed. А вот венчурный фонд Prostor Capital наоборот оказывает поддержку проектам на пятой стадии с готовым технологическим продуктом. По статистике наиболее популярна у фондов именно стадия расширения. Объем известных венчурных сделок в 2018 году оценивается примерно в 450 млн. долларов со средней суммой сделки около 3 млн. $:

Участники венчурных фондов

Частные инвесторы, которые не имеют возможности самостоятельно вести проекты финансирования от начала до конца, могут вложить свои средства в инвестиционный венчурный фонд. Условия вступления в фонд выглядят следующим образом:

- минимальный взнос – 1 млн. рублей через паевые венчурные фонды, ∼ 1 млн. долларов в случае фондов прямых инвестиций;

- срок инвестирования – не менее 5-7 лет;

- обязательное вознаграждение за управление капиталом вне зависимости от результатов

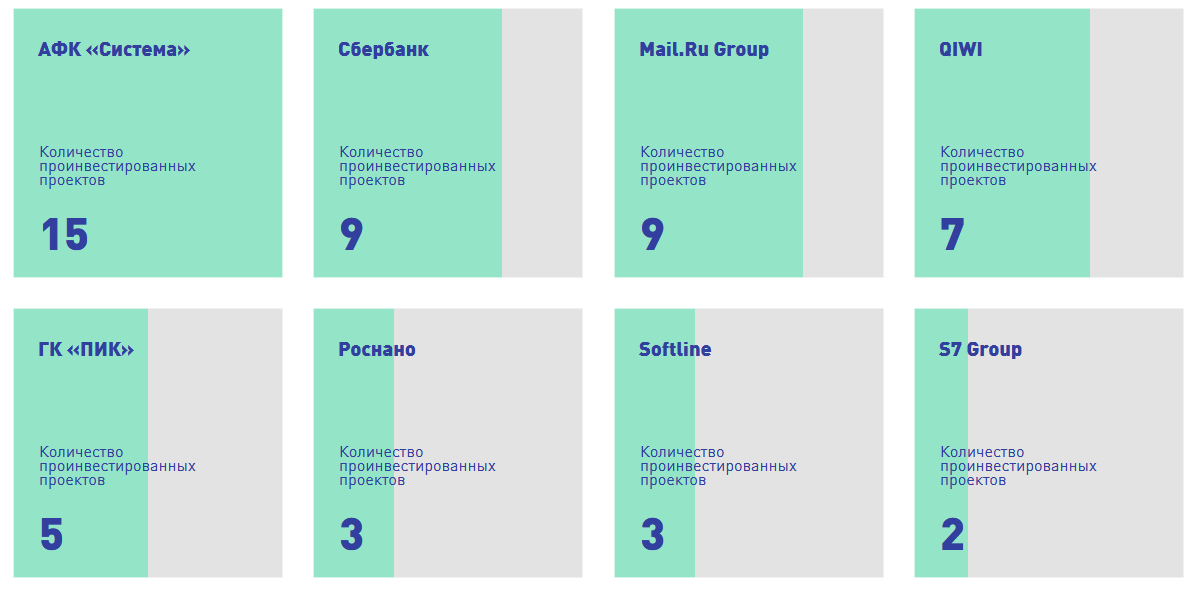

В России немало богатых людей, имеющих возможность вкладывать деньги в инвестиционные венчурные фонды. Но, как правило, потенциальные инвесторы с опаской относятся к ним, страшась потери контроля над капиталом и длинных сроков вложений. Поэтому чаще всего в роли венчурных инвесторов выступают крупные российские корпорации. Например, ВТБ, КамАЗ, Сбербанк, Skolkovo Ventures, РЖД, Mail.ru Group, акционерный финансовый холдинг «Система», РБК и т.д. Активность за прошлый 2018 год:

Многие из них одновременно являются и инвесторами (limited partner) и управленцами (general partner). Участие стандартных корпораций в венчурном бизнесе выглядит нормально, за исключением случаев, когда какая-то компания проявляет чрезмерную активность на этом рынке, пытаясь сверхприбылью погасить внутренние долги. Если пытаться анализировать доходность, то действительно высокую прибыль с самых ранних стадий приносят лишь несколько идей из тысячи. Неудивительно, что даже крупные компании не застрахованы от провалов:

- завод «Усолье-Сибирский силикон» – убыток более 9,5 млрд. долларов (проект «Роснано»);

- сетевой портал «Спутник» – убытки более 60 млн. долларов (проект «Ростелеком»);

- «Ё-мобиль» – убытки более 200 млн. евро (проект инвестиционной группы ОНЭКСИМ)

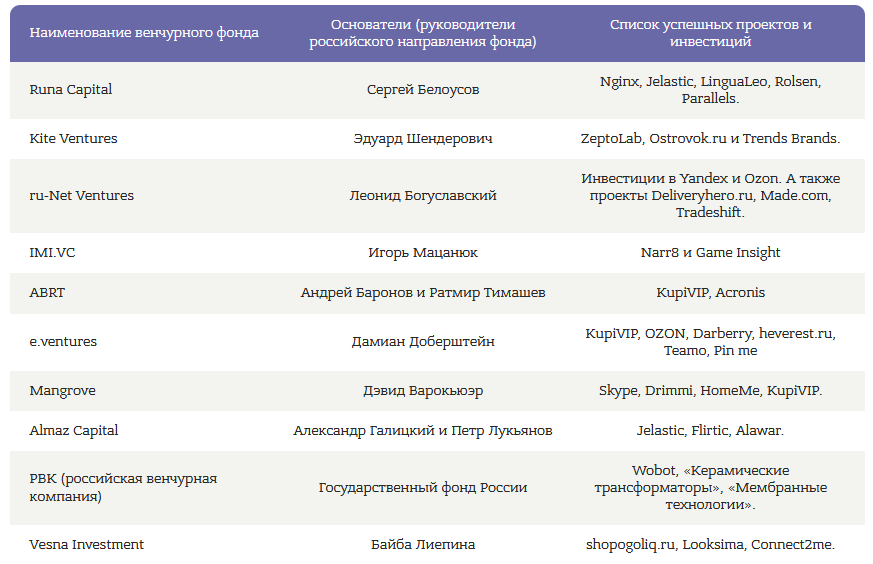

ТОП крупнейших российских венчурных фондов

Рейтинг российских венчурных фондов по количеству проинвестированных ими за год проектов доступен на сайте https://ratings.rvc.ru/ . Список крупнейших венчурных компаний России:

Более подробную информацию по каждой компании, а также форму для подачи заявки на партнерство и получения финансирования можно найти на официальных сайтах венчурных фондов:

- rvc.ru;

- runcapital.vc

- rusve.com;

- softlinevp.com;

- rdif.ru

- iidf.ru и др.

Ознакомиться с текущей информацией о деятельности российских венчурных фондов, с инвестиционной активностью и тенденциях развития сектора можно и на сайте Российской ассоциации венчурных инвестиций РАВИ ( www.rvca.ru ). Всего в данный момент насчитывается почти 200 российских венчурных фондов с общей капитализацией около 4.5 млрд. $:

Количество и объем действующих российских фондов (данные РАВИ на конец первого полугодия 2019 года)

Основное внимание инвесторов в последние годы уделялось следующим секторам:

- информационные и коммуникационные технологии;

- бизнес-решения;

- медицина;

- инновационные строительные материалы, технологии;

- e-commerce.

Выводы

Автор теории антихрупкости и создатель понятия «Черный Лебедь» Нассим Талеб рекомендует использовать небольшую долю вложений в венчурных фондах в попытке поймать своего счастливого лебедя. Но на практике российские венчурные проекты, в том числе объявленный курс на нанотехнологии, реального результата не принесли. Положительным начинаниям мешает коррупция и большое давление на бизнес, особенно если он становится прибыльным.

Порог входа в венчурные фонды очень высок. При этом в структуре, поддерживающей компании на ранних стадиях, все деньги подвержены несравненно более высоким рискам, чем на рынке акций. И хотя можно немного понизить риск путем инвестиций на поздних стадиях проекта при надежном механизме контроля средств, обычному инвестору на мой взгляд стоит держаться подальше от венчурного рынка, формируя свой портфель из ликвидных и понятных инвестиционных инструментов с широкой диверсификацией.

Источник https://businessman.ru/new-venchurnoe-finansirovanie-ponyatie-istochniki-osobennosti-mexanizm.html

Источник https://investprofit.info/venture-russia/

Источник

Источник