Содержание

Венчурное финансирование инвестиционных проектов в России

Инвестирование в условиях современной экономической ситуации, не только результативный способ сохранить, но и значительно приумножить собственные сбережения. Венчурное инвестирование считается рискованным предприятием, потому что предполагает вложение денег в инновационные проекты, уникальные технологии и идеи, аналогов, которых не существует в мире, но направленных на то, чтобы глобально повлиять на мир. В статье рассмотрим, что же такое венчурные инвестиции.

Основные особенности

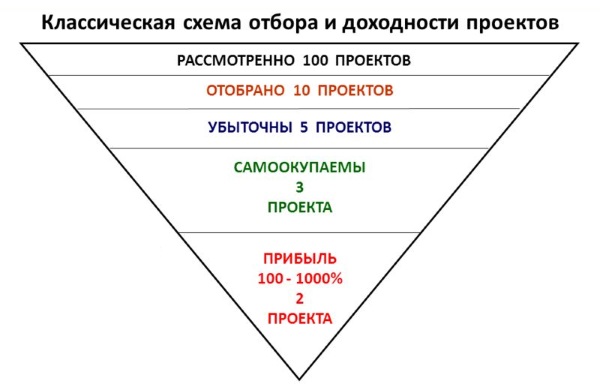

Венчурные инвестиции считаются высокодоходными, но высокорискованными. Венчурный инвестор, вкладывая в стартапы и развивающиеся компании, может получить как огромный доход, так и полностью потерять вложенный капитал.

Не за кредитами в банк, а к венчурным инвесторам обращаются в случае необходимости:

- долговременного финансирования проекта с потенциальной высокой доходностью;

- вложений денег в инновационную масштабируемую бизнес-модель, представляющие собой объект высокого риска для обычных инвесторов.

Венчурный инвестор, как и сам генератор идей, двигает научно-технический прогресс, в результате попадая в список самых состоятельных людей по версии Forbes. Вот примеры удачных венчурных проектов:

Дебетовая #Кэшбэк карта

| Наименование | Первоначальные инвестиции ($) | Рыночная капитализация на сентябрь 2021 ($) |

| 100 тыс. | 1,03 трлн. | |

| 500 тыс. | 758 млрд. | |

| Apple | 150 тыс. | 1,961 трлн. |

Отличительные черты венчурных фондов

- Продолжительный срок окупаемости (3–10 лет).

- Выведение средств из инвестиционных проектов по достижении ими высокого уровня развития.

- В качестве объекта инвестирования могут выступать люди, продвигающие интересные идеи.

- Менеджмент венчурного фонда оказывает консультативную помощь и поддержку в иной форме руководству компании, в которую были вложены средства.

Венчурный бизнес – это высокорисковый вид деятельности, так как достаточно сложно спрогнозировать развитие проекта. Однако в случае успеха доход будет существенно выше в сравнении с другими формами инвестиций.

Кто занимается таким видом инвестиций

Венчурным инвестированием занимаются:

- Специальные инвестиционные фонды, имеющие законодательное разрешение на то, чтобы выделять средства на развитие рискованных проектов.

- Частые инвесторы (бизнес-ангелы), напрямую инвестирующие компании и вкладывающие собственный капитал.

Венчурный фонд, желая получить доходы, соизмеримые или значительно превышающие инвестиции, следует основному правилу — вкладывает в компании, потенциал которых позволяет компенсировать риски инвестора.

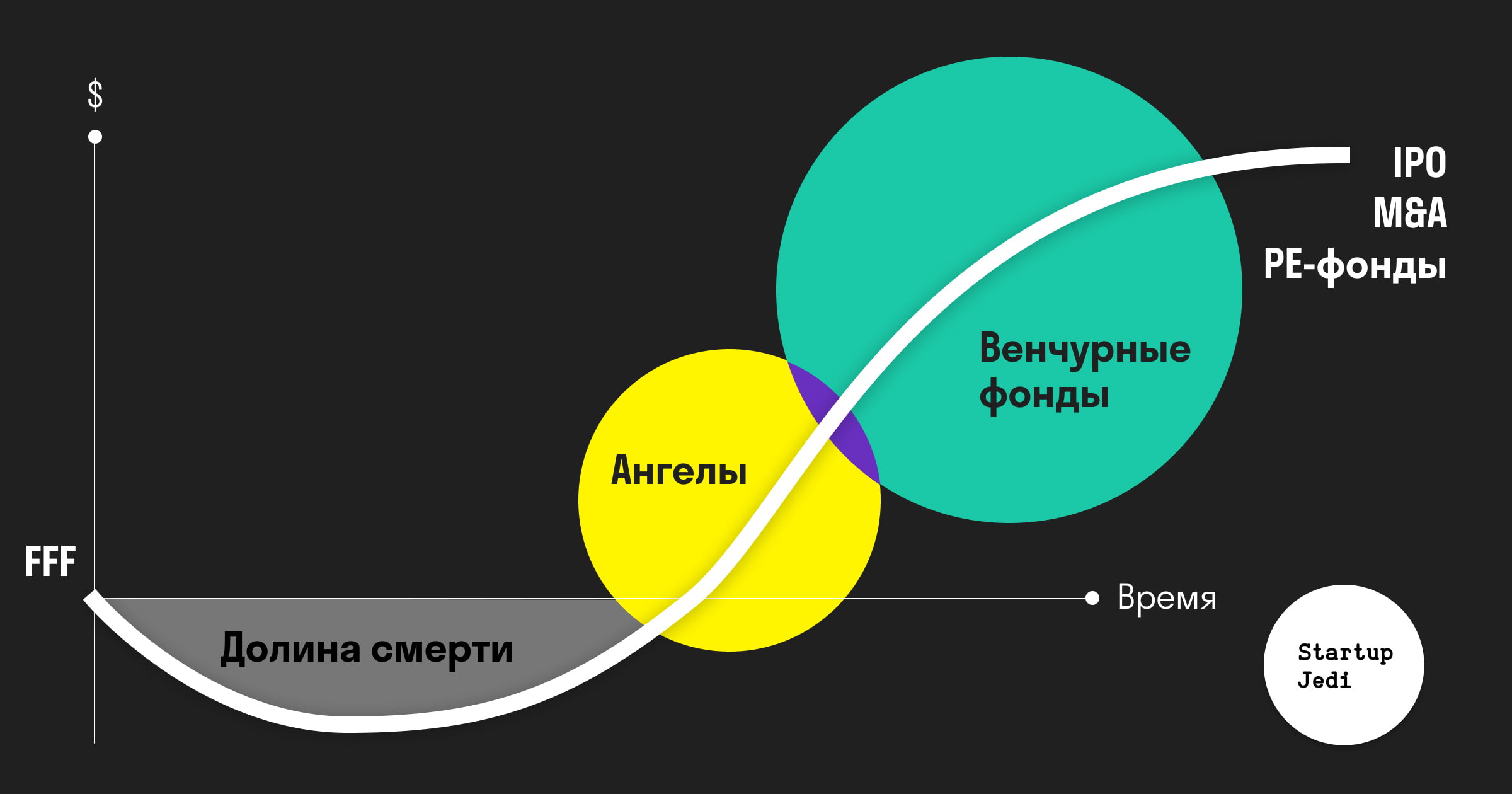

Венчурный капитал бизнес-ангела часто является единственным источником финансирования на начальном этапе не только в готовый проект, а даже в идею. В ситуации, когда объем ресурсов компании еще незначительный и не позволяет обратиться в инвестиционный фонд.

История венчурных фондов

Первая организация, занимающаяся венчурным финансированием, появилась в США в 1946 году. Ею стала Американская корпорация исследований и развития (АКиР). В течение нескольких лет на территории США появилось несколько организаций, которые вели аналогичную деятельность.

В первое время инвестициями в новые компании занимались преимущественно частные лица. Но в 1959 году американские власти издали закон, предусматривающий лицензирование венчурных организаций. Новые нормы вводились с целью упрощения процедуры финансирования малых предприятий.

Начиная с 1960-х годов, венчурные фонды инвестировали преимущественно в технологичные проекты. Несмотря на кратковременный спад, случившийся в 1974 году, уже через четыре года этот вид деятельности только на территории США приносил порядка 750 миллионов долларов.

В 1980-е гг. из-за реформ пенсионного законодательства, а также массового выхода акционерных компаний на американские фондовые рынки доходность этого вида бизнеса находилась на сравнительно низком уровне. Компании в этот период сосредоточились в основном на сокращении собственных издержек.

В конце XX века случился бум интернет-компаний, вследствие чего большинство инвесторов начали вкладывать в IT-индустрию. В начале 2000-х стоимость акций этих фирм резко снизилась, в связи с чем многие венчурные фонды понесли серьезные потери. В результате число инвестиционных компаний сократилось примерно в два раза. Однако позднее именно сфера и Интернет возродили венчурную индустрию.

В России первые попытки по созданию аналогичного направления деятельности были совершены в 1993 году. Через четыре года появилась Российская ассоциация венчурного инвестирования. В то же время на отечественный рынок вышли крупные организации, аффилированные с холдинговыми компаниями и банками.

До кризиса 1998 года общий объем капитала, предназначенного для инвестирования в развивающиеся компании, в России составлял 1,5 миллиарда долларов. В начале нулевых правительство путем внедрения соответствующих законов начало регулировать деятельность инвестиционных организаций. Тогда же была разработана концепция венчурной индустрии на государственном уровне.

В дальнейшем, благодаря усилиям Минэкономразвития, появилась Российская венчурная компания с уставным капиталом в 15 миллиардов рублей, которая занимается софинансированием проектов в области нанотехнологий, природопользования, авиационной промышленности и т. д.

В какие сферы следует вкладывать

Перспективными являются не только потенциально высокодоходные проекты, связанные с информационными технологиями, но и:

- оборонные технологии, необходимые для государственной военной безопасности;

- программные обеспечения, используемые для управления компьютерными системами;

- мобильные сервисы, создающиеся для облегчения процесса получения электронных услуг;

- новые материалы, применяемые в космосе и авиастроении, строительстве, медицине, обороне и безопасности;

- телекоммуникации, позволяющих передавать информацию по кабельным и радиотехническим каналам на значительные расстояния.

Для единоличных разработчиков, представителей малого и среднего бизнеса, венчурные инвестиции, порой, единственный шанс воплотить идеи в жизнь.

Венчурное инвестирование привлекательно для тех, кто готов рискнуть для воплощения в жизнь необычного бизнеса, сулящего, но не гарантирующего, грандиозные прибыли, тот кто:

Альфа-Карта с преимуществами

- способен рассмотреть реальный потенциал идей на стадии старт-апа:

- не опасается неликвидности акций компании на начальной стадии;

- готов к длительной “заморозке” части собственного капитала.

Венчурное финансирование для новаторов

Венчурное инвестирование – это один из наиболее эффективных методов финансирования молодых инновационных предприятий. Под венчурным капиталом обычно подразумевают инвестиции в быстрорастущие и часто высокотехнологичные компании. Их молодость и ощутимый уровень риска затрудняет привлечение капитала на разработки и маркетинг инновационных продуктов. Такие предприятия часто не могут выплачивать проценты по долговым обязательствам, так как несут убытки на начальных этапах развития. Они вынуждены финансировать свое развитие с помощью внешнего акционерного капитала. Но самостоятельно привлечь вкладчиков для них тоже очень непросто. Новаторы часто не умеют правильно представить концепцию своей работы, а найти желающих вложить деньги в неизвестность – задача невыполнимая. В этом случае наиболее эффективную помощь молодым фирмам окажут фонды венчурного капитала.

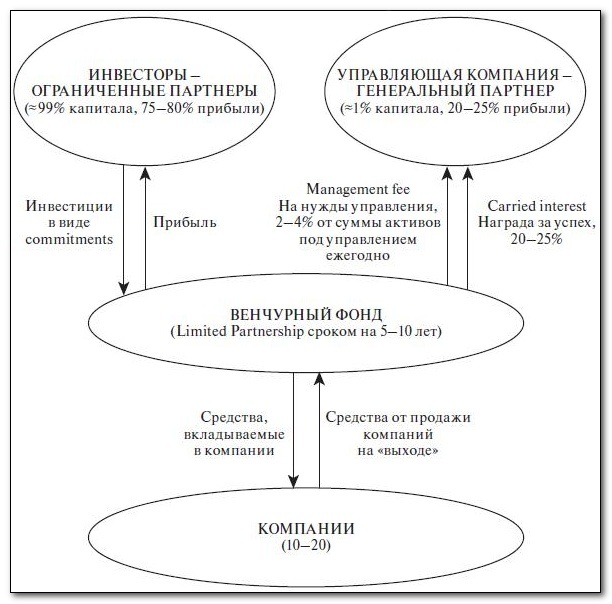

Структура фонда

Большинство венчурных фондов создают в виде партнерств с ограниченной ответственностью (ПОО). Именно эта форма исторически оказалась наиболее удачной для организации венчурного капитала. ПОО состоит из ограниченных и общих партнеров. Первые участвуют в деятельности только своими капиталами, но не принимают участие в управлении и не несут ответственность за работу партнерства. Они рискуют лишь теми средствами, которые инвестировали в дело.

Общий партнер участвует в управлении партнерством и несет полную ответственность за его деятельность – это корпорация, учрежденная и управляемая венчурным капиталистом. Внешние инвесторы выступают как ограниченные партнеры и не оказывают прямого влияния на деятельность фонда. Обычно они перечисляют часть средств венчурному фонду немедленно, а остальные обязуются перевести по мере того, как фонд найдет достойный объект для финансирования.

Участники заключают соглашения об учреждении партнерства на срок до 10 лет. Иногда их продляют еще на три года. Когда срок действия договора истекает, фонд прекращает свою деятельность, а венчурные капиталисты создают новое партнерство и пытаются привлечь в него новые капиталы.

Все средства, вырученные от инвестиций в предприятия, по мере поступления перечисляют внешним инвесторам. За свою деятельность венчурные капиталисты получают обычно 2,5 процента активов под управлением и до 20 процентов от прибылей фонда. Причем свою долю от прибыли фонда венчурные капиталисты получают только после того, как внешние инвесторы вернули себе всю первоначальную сумму инвестиций.

Менеджеров фондов венчурного капитала называют венчурными капиталистами. Их задача – направлять институциональные и частные средства на финансирование новых предприятий, которые испытывают значительные трудности в получении финансирования от других поставщиков капитала, например банков. В этой ситуации венчурные капиталисты выступают в роли хорошо информированных посредников между предприятиями и инвесторами. Они ликвидируют информационную асимметрию, то есть доводят до широкого круга потенциальных вкладчиков суть разработок инновационных компаний в максимально доступной форме. Таким образом, менеджеры искусственно создают рынок капиталов для молодых фирм.

Метод венчурного капитала

Итак, инвесторы нашли предприятие и приступили к переговорам о финансировании. Первый вопрос на них – оценка стоимости компании. Цена фирмы будет сформирована именно на этом этапе. Окончательный вариант, как правило, будет средним показателем между ценой, которую предложило руководство организации, и суммой, рекомендованной инвестором. Причем обычно этот показатель ближе к мнению вкладчика.

При оценке стоимости компаний в венчурном финансировании используют самые разнообразные способы. Методология зависит от стадии развития компании, а также характера имеющихся данных о деятельности фирмы. Для организации на ранней стадии развития наиболее часто стоимость определяют по так называемому методу венчурного капитала. В первую очередь инвесторы просчитывают гипотетическую конечную стоимость организации на момент окончания горизонта инвестирования (обычно пять–семь лет). Затем полученное значение переносят в текущий период, делая поправку на целевую норму внутренней доходности (IRR). Эта норма зависит от стадии развития компании и колеблется от 80 процентов в год для компаний на начальной стадии («посев») до 20 процентов на поздних этапах.

Подобная методология позволяет полностью обойти вопрос негативных денежных потоков в начале развития компании. Другой отличительной чертой метода венчурного капитала является определение стоимости с учетом прогнозируемого размывания доли в капитале при последующих раундах финансирования.

Рассмотрим подробнее этапы оценки стоимости организации по методу венчурного капитала:

Первый этап:

вычисление конечной стоимости (terminal value – TV) компании при выводе из нее инвестиций.

Наиболее популярный метод определения конечной стоимости фирмы – сравнение с компаниями-аналогами. Прогнозируемый (ко времени вывода инвестиций) чистый доход на акцию умножается на среднее соотношение цены акций к доходу для сопоставимых фирм.

Для сравнения венчурные инвесторы подбирают несколько зрелых и ликвидных предприятий, чьи характеристики в наибольшей мере соответствуют профилю, к которому стремится начинающий новатор. Бизнес-план молодой компании должен указывать, каким образом и в какие сроки организация планирует достигнуть желаемого. Выбор фирм-аналогов может оказать существенное влияние на оценку стоимости. Поэтому одна группа сопоставимых предприятий может больше устраивать инвесторов, а другая – руководство компании.

В качестве примера рассмотрим . Предположим, что ее прогнозируемый чистый доход через семь лет равен 20 миллионам долларов, а соотношение акционерной стоимости к чистому доходу для сопоставимых компаний-аналогов равно 15-ти. Прогнозируемая конечная цена компании через семь лет будет равна 300 миллионам долларов.

Второй этап:

определение необходимой доли в акционерном капитале компании (т. е. доли собственности).

Для того чтобы определить необходимую инвестору долю в акционерном капитале, следует разделить сумму инвестиций на приведенную стоимость (present value – PV) конечной цены компании.

Продолжим рассматривать пример с . Для данной фирмы целевой IRR равен 50 процентам в год. В этом случае приведенную конечную стоимость компании можно вычислить по фор- муле: PV = $300 млн / (1 + 0,50)7, что равно 17,5 миллиона долларов. Инвестор планирует вложить 5 миллионов долларов. Отсюда его доля в капитале будет равна 28,5 процента (5 млн / 17,5 млн).

Третий этап:

вычисление количества необходимых новых акций для инвестора и цены акции.

Количество новых акций для венчурного инвестора вычисляется по формуле:

Доля в капитале = Кол-во новых акций / (Кол-во новых акций + кол-во старых акций).

в настоящий момент имеет 500 000 акций. Для того чтобы инвестор получил 28,5 процента в капитале компании, совокупное число акций должно составить 700 000 (500 000/ 71,5%). Из них 200 000 акций должны принадлежать инвестору. Таким образом, цена одной акции составит 25 долларов за акцию ($5 млн / 200 000).

Четвертый этап:

вычисление доинвестиционной и послеинвестиционной стоимости компании.

При оценке стоимости бизнеса в венчурном финансировании используются термины «доинвестиционная стоимость» (pre-money) и «послеинвестиционная стоимость» (post-money). Доинвестиционная стоимость – это цена бизнеса до вливания венчурных инвестиций. Послеинвестиционная стоимость – это доинвестиционная стоимость вместе со стоимостью полученных вкладов.

В нашем случае доинвестиционная стоимость компании равна 12,5 миллиона долларов (500 000 акций x $25 за акцию). Послеинвестиционная стоимость компании равна 17,5 миллиона долларов (700 000 акций x $25 за акцию).

Пятый этап:

прогнозирование «пропорции удержания» (retention ratio).

Большинство молодых компаний проходят через несколько раундов финансирования до момента выхода инвесторов из доли. Будущие инвесторы получат определенную долю в акционерном капитале и размоют долю первоначальных инвесторов.

«Пропорция удержания» = (1 / (1 + % в капитале будущей эмиссии для будущих инвесторов)).

Например, ожидается, что в будущем 10 процентов акций будут проданы менеджерам и сотрудникам компании, а затем, при проведении IPO, 30 процентов акций будут предложены для публичного размещения на бирже. В данном случае «пропорция удержания» будет равна 70 процентам.

Шестой этап:

вычисление требуемой доли в капитале и цены акции с поправкой на прогнозируемое размывание.

Требуемая доля в капитале с поправкой на размывание равна первоначальной доле в капитале, поделенной на «пропорцию удержания».

В данном случае требуемая доля в капитале с поправкой на размывание будет равна 40,7 процента (28,5% / 70%). То есть для того, чтобы сохранить целевую долю в капитале на уровне 28,5 процента при проведении IPO, инвестор должен получить 40,7 процента акций при проведении первого раунда финансирования. Поэтому количество новых акций при проведении первого раунда должно составить 343 373 акции (500 000 / (1 – 40,7%) – 500 000 = 343 373).

Отсюда цена одной акции равна 14,56 доллара за акцию ($5 млн / 343 373 = $14,56).

Оценка стоимости компании в зависимости от ее стадии развития

| Этап финансирования | Стадия развития компании | Имеющиеся данные для оценки стоимости | Целевая внутренняя норма доходности, IRR (годовая) | Оценка стоимости компании |

| «Посев» (Seed) | Инкорпорация, начальные разработки | Концепция, бизнес-модель | > 80% | От $1 млн + |

| Стартап, Серия «А» | Разработка продукции | Подтверждение модели, время до выхода на рынок | 50–70% | От $3 млн + |

| Серия «B» | Начало поставок | Предварительная выручка | 40–60% | От $7,5 млн + |

| Серия «C» | Поставки | Прогнозируемая выручка | 30–50% | От $10 млн + |

| Поздняя стадия («Мезанин») | Поставки, достижение прибыльности | EBITDA, чистый доход | 20–35% | От $20–25 млн + |

«У венчурного финансирования в России большое будущее…»

Венчурный, или рисковый капитал – малопонятный для подавляющего большинства российских специалистов феномен. Его путают с банковским кредитованием или благотворительностью. Между тем отечественный венчурный бизнес существует уже более трех лет.

Россия потенциально очень интересна зарубежным вкладчикам. Законодательство в отношении вывода прибыли инвесторами у нас либеральнее, чем в других развивающихся странах. С другой стороны, работа венчурных фондов в России затруднена в силу неразвитости фондового рынка, непрозрачности финансовой деятельности компаний, отсутствия гарантий для инвестора.

На сегодняшний день индустрия венчурного капитала в России не развита и на 99 процентов представлена иностранным капиталом. В этих условиях необходима популяризация механизмов венчурного бизнеса. Этому прежде всего может поспособствовать государственная поддержка малого и среднего бизнеса в области высоких технологий, привлечение российского капитала (в том числе институциональных инвесторов, банков и частных лиц), оздоровление общего инвестиционного климата в стране.

Инвесторы из США и Канады традиционно ориентируются на финансирование в первую очередь новых и очень молодых инновационных объектов. Серьезные изменения в их инвестиционной политике произошли в 80-е годы. В тот период на рынок венчурного капитала вышли крупные пенсионные фонды. В результате денежная масса стала избыточной. Но качественных проектов, куда можно было бы вложить эти средства, оказалось очень немного. Беспорядочные вложения в неперспективные фирмы привели впоследствии к крупным потерям.

В связи с этим некоторые инвесторы перестали финансировать фирмы, которые находятся на начальных стадиях развития, и переключились на менее рискованные проекты. Некоторые компании стали вкладывать средства лишь в отдельные сделки, другие расширили границы своей инвестиционной стратегии и начали поиск выгодных проектов в новых областях деятельности (например, в биотехнологии). В 90-е годы такая политика привела к оживлению промышленности и резкому увеличению объема венчурного капитала.

В США преобладают вложения в высокие технологии: около 60 процентов всех компаний, куда был направлен венчурный капитал. Что касается Западной Европы, то здесь венчурные инвестиции распределяются между отраслями достаточно равномерно, и процесс финансирования программ развития охватывает широкий спектр компаний.

Динамика вложений венчурного капитала на западноевропейском рынке свидетельствует о долгосрочной тенденции роста, который в последние годы резко ускорялся. Скачки начались с 1997 года, когда, по сравнению с предыдущим годом, венчурные инвестиции в этом регионе возросли на 42 процента.

В целом характер статистики венчурной индустрии развитых стран позволяет сделать вывод о цикличности развития этой отрасли. Финансовые рынки постоянно требуют новых инвестиционных продуктов, а высокотехнологичные компании – новых методов финансирования.

Таким образом, можно ожидать заметного роста фондов венчурного финансирования в России.

Елена Земская, независимый специалист в области финансов и экономики

Андрей Лукашов, руководитель департамента финансов и инвестиций

В какой момент целесообразны венчурные инвестиции

Венчурные инвестиции позволяют:

- Новым высоконаучным и высокотехнологичным на стадии становления развиваться и расти.

- Инвесторам: получать сверхприбыли в результате удачной реализации проекта;

- применять собственный опыт и экспертные знания;

- поддерживать компании, которые нацелены на производство наукоемких продуктов, пользующихся большим спросом в глобальных масштабах.

В связи с тем, что венчурный рынок в России не слишком активный и недостаточно устойчивый, задача венчурного инвестора нелегкая — найти компанию, которая поднимется, окупив неудачные вложения инвестора и заработав сверхприбыль. Венчурный рынок — что это? Если просто, это общее количество всех стартапов.

Поэтому участникам, занимающимся разработкой ноу-хау, следует громко заявлять о себе, преподнося инвесторам информацию в готовом виде.

С какими организациями сотрудничают венчурные фонды

На сегодняшний день в приоритете деятельность в следующих сферах:

- ;

- здравоохранение, фармацевтика;

- промышленность;

- строительство;

- торговля, сфера услуг;

- транспорт.

При этом компании готовы финансировать потенциально прибыльные проекты из других областей.

В качестве объекта для инвестирования выступают:

- проекты (идеи), находящиеся на стадии разработки и нуждающиеся в дополнительной финансовой помощи для совершения исследований;

- новые компании, недавно вышедшие на рынок;

- предприятия, готовые вывести на рынок новый продукт;

- развитые предприятия, нуждающиеся в привлечении дополнительного финансирования для увеличения оборотных средств, проведения исследований или наращивания объемов производства.

Согласно статистике, большинство венчурных фондов предпочитают сотрудничать с развитыми предприятиями, которые давно присутствуют на рынке.

Где инвестору искать проекты для вложений

Если я сумел вас убедить в привлекательности венчурного инвестирования, значит, пришло время поговорить о том, где новичку найти проект, в который можно вложиться? Я перечислю вам самые доступные способы поиска объектов инвестирования, о которых мне известно:

- Довольно много стартаперов привлекает в свои проекты средства друзей, знакомых, коллег и родственников. Поэтому, я советую вам присмотреться к своему окружению и проверить, нет ли в нем людей, которые ищут деньги для развития собственного бизнеса. Такая информация точно не пройдет мимо ваших ушей, если вы являетесь настоящим инвестором.

- Проштудируйте сеть Интернет. Забейте в поисковик «венчурные фонды в России» или «биржи инвестиционных проектов». В выданных предложениях по заданному критерию вы непременно найдете несколько интересных для вас площадок, на которых вы сможете подобрать для себя проекты-стартапы, которым требуются инвестиции в развитие их изобретений и продуктов. Лично я советую вам обратиться в inproex.ru или startup.ua.

- Платформы для коллективного инвестирования.

В отличие от предыдущего пункта, в таком варианте вы сможете приобрести некоторую долю компании прямо на сервисе. То есть, в данном случае площадка, на которой вы работаете, выступает неким гарантом и контролером отношений между стартаперами и инвесторами. Что очень удобно, на мой взгляд.

Где взять деньги на развитие бизнеса в России?

Страна с высоким уровнем коррупции не сможет быть эффективным прямым инвестором.

Особенно сейчас, в период кризиса, отношение к венчурному бизнесу в России неоднозначное. Практика таких фондов затрудняется множеством различных факторов. Главный – это недостаточный объем законов, которые стимулировали бы технологическое развитие в государстве.

Еще одной проблемой является сложность регистрации данного рода деятельности.

Поиск и избрание инвесторов очень ответственная и трудная задача. Нужно найти такого человека, который не только способен вложить финансовые средства, но и имеет вес и хорошие деловые связи в сфере бизнеса, может помочь в управлении предприятием в моменты кризиса. Ведь можно развестись с женой, а с вкладчиком нет.

+’Есть перечень рекомендаций по поиску венчурных инвесторов:

- Необходимо стараться содержать фирму на свои личные деньги, как можно дольше, привлекать чужие средства только тогда, когда это неизбежно;

- Если принято решение о привлечении инвестора, то нужно четко определить необходимую сумму и долю его участия в прибыли;

- Следует узнать как можно больше информации о конкретном вкладчике, взвесить все «за» и «против»;

- Важно составить очень четкий бизнес-план, реальные финансовые прогнозы, чтобы доказать успешность своего проекта в будущем;

- Не принимать сгоряча предложение вкладчика, а найти подходящего инвестора для конкретного вида деятельности. Желательно, чтобы у него был опыт работы с подобными сферами предпринимательства.)

5 главных методов поиска источника венчурных инвестиций:

- Личные связи.

- Профессиональные связи.

- Компании, специализирующиеся на подборе инвестора.

- Объединения бизнес-ангелов.

- Интернет.

Для вас одобрен кредит!

Зачем и кому они необходимы

Если бы не было венчурных инвестиций в новые проекты, то вряд ли на сегодняшний день общество могло бы продемонстрировать столь много нововведений во всех сферах жизни. Венчурные инвесторы единственные, кто рискуя собственным капиталом, помогает развиваться молодым и перспективным предпринимателям.

Все дело в том, что инновации – это абсолютно новый товар. Никто не знает, как его воспримет общество, будет ли он полезен или останется забыт, даже без практического применения новой идеи. Не раз новые технологии, получив хорошее финансирование, с треском проваливались на рынке и не находили применение в жизни общества. Именно поэтому стартапы являются очень рискованными для инвестиций.

Банковский сектор, как правило, стремится максимально снизить все возможные риски, и поэтому венчурные инвестиции не являются прерогативой финансирования кредитных учреждений.

Поэтому новым предприятиям очень сложно найти финансирование для развития инновационных проектов. И здесь на помощь приходят венчурные инвесторы.

При положительном исходе проекта они получают сверхприбыль и, кроме того, участвуют в создании новых продуктов или технологий, которые затем выходят на массовый рынок. Примерами могут служить распространенные интернет-проекты – Skype, Google или MySpace.

Венчурные фонды в мире

Слово «венчурный» пришло в русский язык от английского «venture», что в дословном переводе означает рисковать, отважиться, осмелиться. Венчурный фонд – это структура, занимающаяся инвестициями в инновационные проекты и стартапы. О российских венчурных фондах можно прочитать здесь, а в этой статье будут рассмотрены мировые аналоги.

История развития венчурных инвестиций

Родиной венчурного финансирования является США. Первый фонд American Research and Development (ARDC) был создан в 1946 г. Крупнейшей историей успеха фонда считается инвестиция в Digital Equipment Corporation (DEC) в размере 70 тысяч $. Через 11 лет ARDC получила возврат средств от проекта более чем в 500 раз, что составило 101% годовой доходности.

Изначально венчурные инвестиции были образованы за счет средств частных инвесторов. Первым шагом к профессиональному управлению фондами стало принятие в 1958г. закона об инвестициях в малый бизнес.

В течение 1960-х и 1970-х годов венчурные фирмы концентрировали свою инвестиционную деятельность главным образом на создании и расширении компаний. Инвестиции были направлены на развитие электроники, медицины или технологии обработки данных. В результате венчурный капитал стал синонимом технологического финансирования.

Рост индустрии венчурного капитала был вызван появлением независимых инвестиционных компаний Sand Hill Road, Kleiner Perkins и Sequoia Capital в 1972 году. В основном они инвестировали в компьютерные фирмы и компании, занимающиеся программированием и обслуживанием ПК.

В Европе венчурное финансирование появилось только в конце 70-х годов прошлого века. В этот период в США уже насчитывалось несколько десятков компаний, занимающихся венчурными инвестициями. Громкие успехи в этом направлении (DEC, Apple, Genentech) привели к резкому увеличению числа венчурных фирм: к концу 80-х насчитывалось более 650 компаний венчурного финансирования.

Настоящий рассвет венчурного капитала пришелся на конец 90-х годов, когда фонды стали извлекать громадные прибыли от вложений в развитие Интернета и других компьютерных технологий.

Обвал фондовой биржи Nasdaq и технологический спад в начале 2000-х потряс венчурную индустрию. Крах доткомов (компаний, чей бизнес полностью развивается в Интернете), продолжавшийся с марта 2000 г. по октябрь 2003 г., заставил уйти с рынка интернет-магазины Pets.com, Webvan, Boo.com, а также коммуникационные компании Worldcom, NorthPoint Communications и Global Crossing. Многие венчурные компании закрылись.

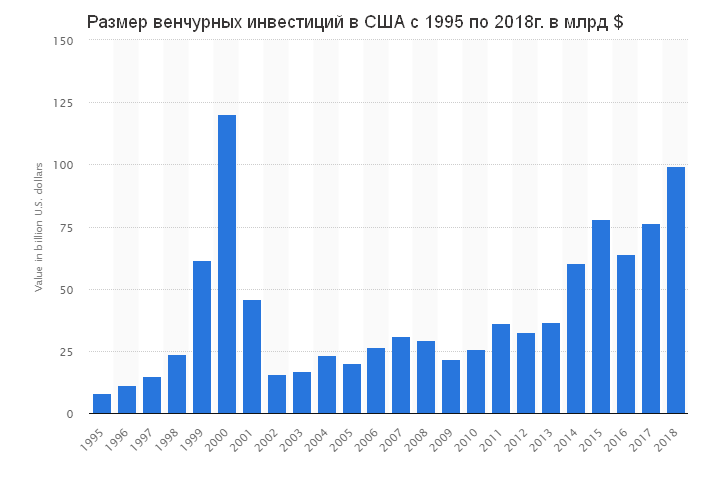

Возрождение сферы информационных технологий и Интернета в 2004–2007 годах помогло оживить среду венчурного капитала. Тем не менее, венчурный капитал все еще не достиг своего уровня 2000 года: на диаграмме от statista.com видно, что тогда он составлял около 120 млрд. долларов, тогда как в прошлом 2018 году только 100 млрд.

Финансовый кризис 2008 года стал ударом по индустрии венчурного капитала, поскольку инвесторы, ставшие важным источником средств, ужесточили условия финансирования. Тем не менее появление стартапов, которые оценивались более чем в миллиард долларов, привлекло в отрасль новых игроков. В фонды стали объединяться частные инвесторы и финансовые компании, которые искали возможность вложения средств в фирмы с высокой доходностью при условии сниженного риска.

Это привело к изменениям в распределении венчурного капитала: более популярным стало финансирование на поздней стадии развития компаний. Венчурные фонды стали инвестировать в менее рискованные предприятия, которые в отличие от стартапов имеют низкий риск неудачи. Поддержка проектов на ранней стадии формирования легла на частных инвесторов, которых сегодня часто называют бизнес-ангелами. О них смотрите отдельную статью здесь.

Структура венчурного фонда

Структура стандартного венчурного фонда при ряде упрощений весьма похожа на американские хеджевые. Их объединяет стремление к высокой потенциальной прибыли и большая комиссия за успех, тогда как популярные в США взаимные фонды все больше ограничиваются отслеживанием биржевых индексов, взимая лишь сравнительно невысокую комиссию за управление в 1-2% годовых. При этом вложения хедж-фондов сконцентрированы вокруг ценных бумаг известных компаний, тогда как венчурный капитал работает с молодыми организациями, обычно еще не прошедших процедуру размещения своих акций на бирже (IPO).

Как видно, в приведенной выше схеме осуществляется деление на инвесторов, почти полностью формирующих капитал фонда, и на УК, которая занимается управлением этими средствами за комиссию. Комиссия УК в среднем колеблется от 2 до 4%, а ее награда за успех составляет около 20-25%. Все это очень близко к цифрам хедж-фондов. УК не имеет права выводить деньги инвесторов на собственные счета или счета третьих лиц.

Однако поскольку венчурные фонды подразумевают высокую квалификацию инвесторов, государственное регулирование этой сферы ослаблено, что снова роднит венчурные структуры с хеджевыми. Так что здесь периодически случаются скандальные истории. Так, глава фонда Asenqua Ventures был приговорен к 12 годам тюрьмы, а руководителю Rothenberg Ventures Марку Ротенбергу пришлось после расследования оставить пост директора. Он отделался очень легко, поскольку обвинялся в недоказанной растрате 7 млн. долларов.

Страдать инвесторы могут и в случае, когда инвестиции честных венчурных фондов направляются в проект, который оказывается мошенническим. Например, финансирование проекта Theranos превысило 1 млрд. долларов, инвесторами выступали Blue Cross Blue Shield Venture Partners и Fortress. Речь шла об анализе крови на ультра-малых количествах, что оказалось подделкой: основателям проекта грозит до 20 лет тюрьмы. Аналогичный срок может получить основатель платежной системы Mozido, рассчитанной на поддержку бедного населения стран третьего мира — финансирование проекта превысило 300 млн. долларов.

Наиболее частая, хотя не единственно возможная форма организации венчурного фонда — Limited Partnership (российским аналогом является инвестиционное товарищество). По этой схеме удается избежать двойного налогообложения, потенциально возможное при зарубежных инвестициях, и вместе с тем сохраняется достаточная свобода при принятии инвестиционных решений. Встречается в венчурных системах США, Великобритании, Израиля.

Организационно венчурные фонды могут быть и фондами фондов. В этом случае они инвестируют не в другие компании, а в подобные себе структуры. Это дает диверсификацию, однако превращается в двойную комиссию: и головной, и целевые венчурные фонды уменьшат потенциальную прибыль на некоторую величину. Например, фондом этого типа является российская венчурная компания (РВК). Как отмечалось выше, фонды всех типов обычно инвестируют свой капитал в проекты на поздних стадиях, уже готовых представить результаты или образец своей продукции, и помогают донести их до массовой аудитории.

Венчурные фонды обычно работают циклами сроком около 10 лет — в это время предполагается сделать инвестиции, получить прибыль и распределить ее между инвесторами. Впрочем, есть и evergreen funds, отличие которых в том, что прибыль не раздается инвесторам, а сразу направляется в новые проекты. Инвесторы таких фондов становятся владельцами паев, при успешных вложениях растущих в цене — для фиксации прибыли паи должны быть проданы другому участнику. Эта схема напоминает обращение паев закрытых паевых инвестиционных фондов на бирже.

Венчурные инвестиции сегодня

На сегодняшний день венчурные компании – это не союз частных инвесторов, а объединение целых корпораций. Крупные компании создают собственные фонды для финансирования технологических разработок. В фондах работают сотни людей, занимающиеся анализом рынка, подбором новых проектов, расчетами потенциальной прибыли и привлечением новых инвесторов.

По данным CB Insights за 2018 год был зафиксирован самый высокий уровень венчурного финансирования за последние 18 лет. В течение прошлого года было инвестировано 207 миллиардов $ в различные стартапы и проекты, половина из которых пришлась на США. Всего было заключено более 14 тысяч сделок.

Самыми финансируемыми оказались следующие области:

- искусственный интеллект

- цифровое здравоохранение

- финансовые технологии

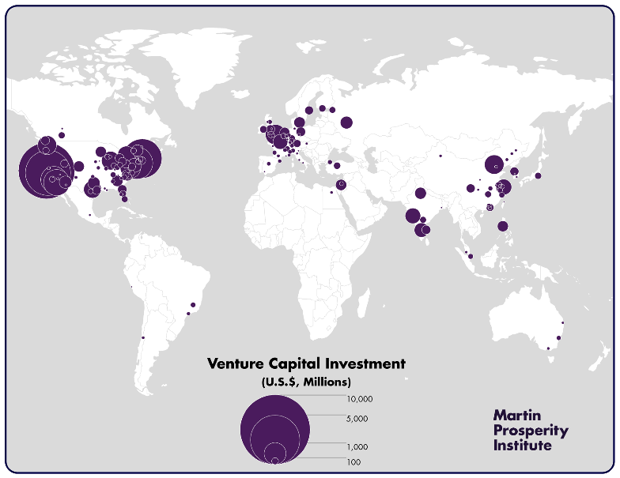

Диаграмма ниже показывает распределение мирового венчурного капитала:

Здесь хорошо видно, что главная концентрация венчурного капитала приходится на северную часть США, тогда как второе место с заметным отрывом делят между собой Европа и Китай. Так что неудивительно, что при распределении венчурных инвестиций по городам в ТОП-10 попали только два города не из Америки:

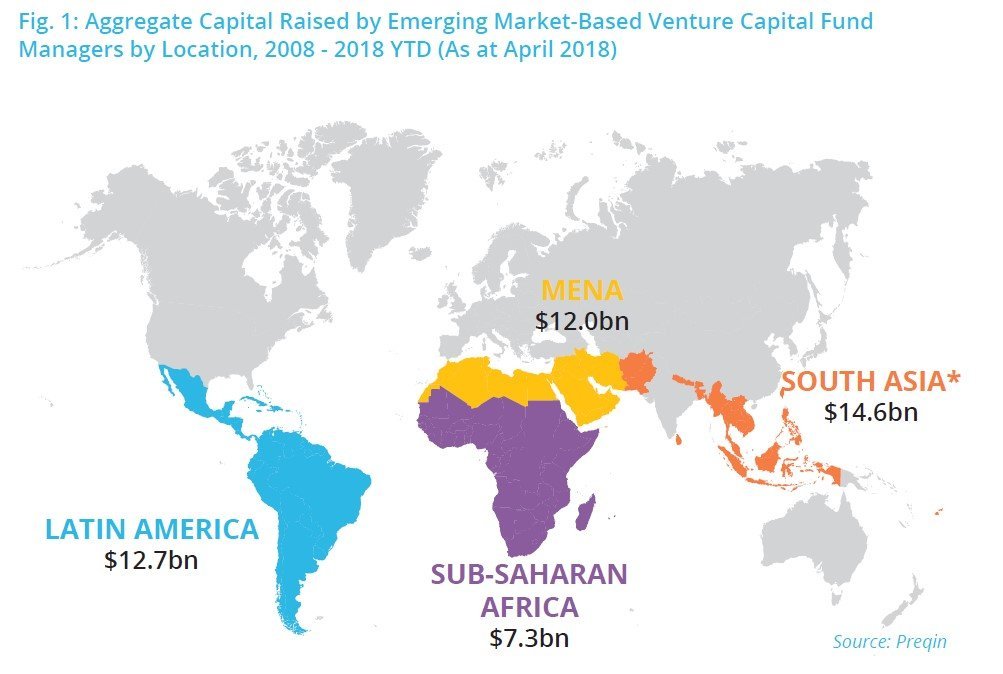

Москва находится на 20 месте с показателем около 320 млн. долларов, ссылки на актуальную информацию будут ниже. Интересно, что на два первых города из таблицы выше приходится почти столько же венчурных средств, сколько на всю Латинскую Америку или Южную Азию за 10 лет:

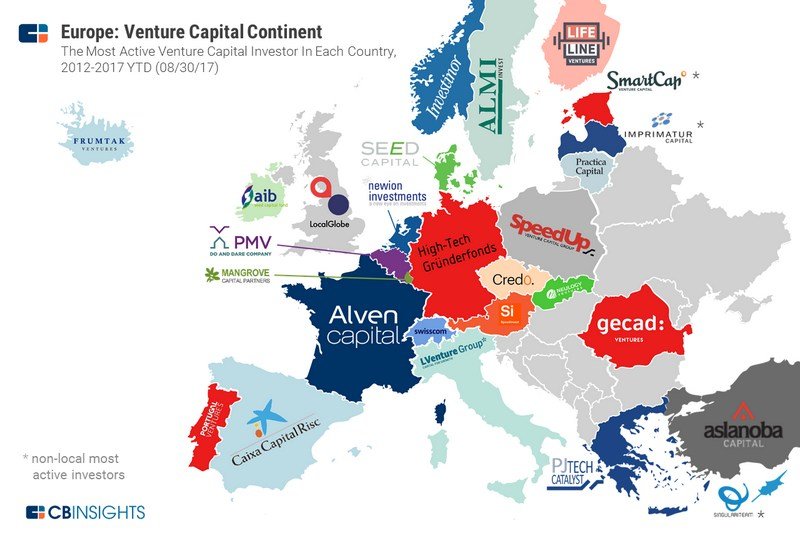

А вот так выглядят наиболее активные европейские венчурные фонды:

ТОП-10 венчурных фондов мира

Венчурные компании в первую очередь отличаются по областям, в которые они вкладывают капитал. Каждый фонд выбирает узконаправленную нишу, в которой ищет перспективные проекты. При составлении рейтинга учитывались следующие показатели деятельности:

- количество успешных проектов;

- сумма активов в управлении;

- количество венчурных капиталистов;

- деловая репутация

| Наименование | Управление активами (капитализация) | Сфера инвестирования | Крупнейшие проекты |

| Accel (AccelPartners) | 8,8 млрд $ | Информационные технологии, мобильные сети, Интернет, программное обеспечение | Facebook, Spotify, DJI, Jet.com |

| Sequoia Capital | 4 млрд $ | Информационные технологии, мобильные сети, Интернет, программное обеспечение | Apple, Google, Oracle, PayPal, Stripe, YouTube, Instagram, Yahoo! и WhatsApp |

| Kleiner Perkins (Kleiner Perkins Caufield& Byers) | 9 млрд $ | Информационные технологии, мобильные сети, Интернет, программное обеспечение | Google, Amazon, Genentech, AOL, Electronic Arts, Sun Micro |

| Benchmark Capital | 3 млрд $ | Интернет, мобильные сети | eBay, Uber, Twitter, Instagram, Discord |

| Bessemer Venture Partners | 5 млрд $ | Облачные вычисления, безопасность данных, финансовые услуги | Shopify, Yelp, LinkedIn, Skype, LifeLock, Twilio, SendGrid, DocuSign, Wix.com |

| New Enterprise Associates | 20 млрд $ | Информационные и энергетические технологии, здравоохранение | Formlabs, Masterclass, 23andMe, 3com, Appian, Bitglass, Bloom Energy |

| Index Ventures | 5,6 млрд $ | Потребительский Интернет, коммуникации, медиа, корпоративные ИТ, биотехнологии | Dropbox, Etsy, Supercell, Squarespace |

| Meritech Capital Partners | 2,6 млрд $ | Коммуникации, программное обеспечение, корпоративная инфраструктура, полупроводники, потребительский интернет и медицина | Facebook, Cloudera, Salesforce.com |

| Lightspeed Venture Partners | 3 млрд $ | Приложения для потребителей и бизнес-сетей для сетей | Doubleclick, Informatica, Snapchat, Solazyme |

| Greylock Partners | 3,5 млрд $ | Потребительский интернет, корпоративные ИТ и информационные технологии | Facebook, LinkedIn, Airbnb, Instagram, Workday |

Как видно из таблицы, наиболее успешные инвестиции венчурного капитала связаны с информационно-коммуникационными сферами деятельности.

Венчурные инвесторы

Начиная с 2000г. Forbes ежегодно публикует ТОП-10 успешных венчурных инвесторов мира. Этот рейтинг получил название «список Мидаса» в честь мифологического царя, превращавшего в золото любой предмет одним прикосновением. Ссылка: https://www.forbes.com/midas/

По итогам 2018г. список Мидаса выглядит следующим образом:

- НилШен (Sequoia Capital China);

- Питер Фентон (Benchmark);

- Билл Гурли (Benchmark);

- Джим Гетц (SequoiaCapital);

- Джей-ПиГэн (Qiming Venture Partners);

- Кэти Сюй (CapitalToday);

- Ханс Тунг (GGV Capital);

- Мэри Микер (BondCapital);

- Нирадж Агравал (BatteryVentures);

- Эрик Пэйли (FounderCollective).

В 2017г. в мировой рейтинг венчурных капиталистов входил россиянин Юрий Мильнер, который успешно инвестировал в Twitter, Spotify, Airbnb.

Актуальные данные

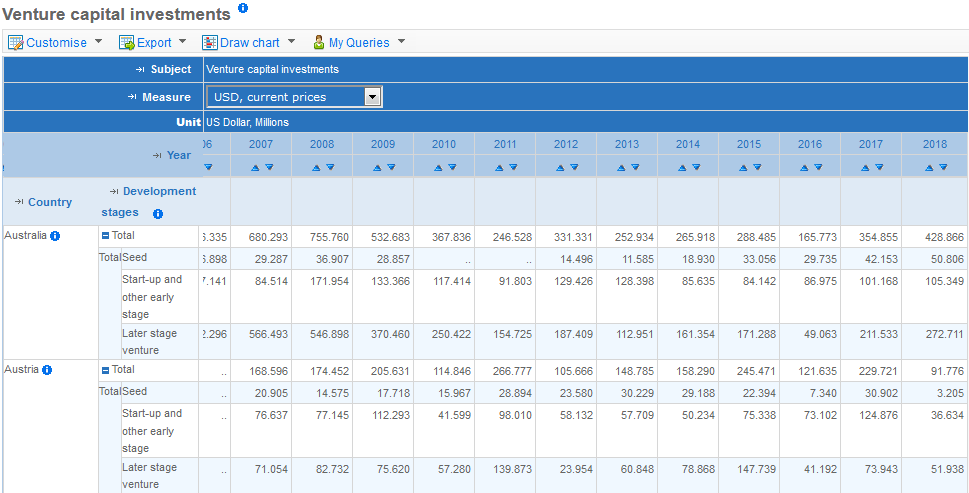

Данные по венчурным инвестициям и фондам меняются быстро и порой разительно: как, например, при сравнении 2000 года с 2001 или 2002-м. Распределение венчурного капитала по странам и стадиям инвестиционного проекта можно найти на сайте https://stats.oecd.org :

Актуальную информацию о венчурных фондах также можно найти на сайте CB Insights: https://www.cbinsights.com/research/ , сделав поиск по » Venture Capital».

Как инвестировать в мировые венчурные фонды

Вложиться в венчурный фонд может только аккредитованный инвестор. Чтобы получить аккредитацию, нужно соответствовать хотя бы одному из условий:

- наличие дохода от 200 000$ ежегодно за последние 2 года

- наличие активов стоимостью более 1 миллиона $

- интерес инсайдерского типа к компании

Если инвестором выступает семейная пара, то для расчета минимального дохода берется совокупный показатель семьи за последние 2 года. Он должен быть не менее 300 000$.

При подсчете стоимости личных активов в расчет не принимается жилье, в котором непосредственно проживает потенциальный инвестор.

Под инсайдерским интересом подразумевается связь с компанией, в которую вкладываются деньги. Например, инвестором может быть генеральный директор или партнер.

В первую очередь жесткие требования при аккредитации инвесторов применяются для защиты самих людей от рисков. Поэтому фонды проводят тщательную проверку потенциального инвестора, чтобы не допустить полного разорения человека.

Если инвестор не подходит под критерии, установленные венчурным фондом, то он может стать так называемым бизнес-ангелом. Про них уже говорилось выше – это состоятельные граждане, оказывающие финансовую поддержку стартапам на начальном этапе. В обмен на это они получают конвертируемую долговую или долевую собственность.

Современный мир не был бы таким без венчурных инвестиций. Все шесть самых дорогостоящих компаний США в текущем десятилетии – Facebook, Apple, Netflix, Microsoft, Amazon и Google – были поддержаны венчурными структурами. Тесла и Убер тоже финансируются подобным образом.

Тем не менее успех венчурных инвестиций в прошлом абсолютно не гарантирует аналогичный результат в будущем. Рядом с успешными компаниями можно поставить более длинный список глиняных колоссов, рухнувших в 2000 году, несмотря на огромные вливания средств. И огромное число нераскрутившихся проектов.

Поэтому хотя для простого обывателя инвестиции через фонды венчурного капитала являются недоступными, жалеть об этом нет смысла — на поверхности только красивые истории с высоким доходом, тогда как об убытках говорить мало кто любит. Обычный инвестор вполне может увеличить свой капитал, вкладывая в диверсифицированный пакет уже состоявшихся компаний, для чего достаточно несколько тысяч долларов и даже меньше.

Источник https://stone-stream.ru/obrazovanie/venchurnye-investicii-v-rossii.html

Источник https://investprofit.info/venture-world/

Источник

Источник