Содержание

Мода на инвестиции: три стратегии для тех, кто хочет заставить капитал работать

Иллюстрация: sesame/Getty Images

Иллюстрация: sesame/Getty Images

Обстоятельства сложились

Всплеску интереса у россиян к инвестициям способствовало, прежде всего, постепенное снижение ключевой ставки ЦБ РФ с 11% до 4,25% и развернувшееся на этом фоне активное маркетинговое продвижение индивидуальных инвестиционных счетов. Плюс стагнация рынка недвижимости (и падение в долларовом эквиваленте), которая снизила привлекательность инвестиций в квадратные метры. Между тем на депозитах и текущих счетах в банках находится более 40 трлн рублей. Закономерный вопрос: могут ли эти средства работать эффективнее, чем ставшая несущественной процентная ставка по вкладу или квартира «под сдачу»? Безусловно. Заминка возникает на следующем шаге, когда потенциальный инвестор задается вопросом: куда и как вложить деньги?

Ниже приведены три стратегии инвестирования, наиболее оптимальные в текущих реалиях для непрофессиональных инвесторов. Для большей точности будем исходить из того, что наш «герой» — в возрасте 30–40 лет, имеет средний риск-аппетит, то есть не готов направить все средства в биткоин, но и не собирается держать 100% капитала на депозите в Сбербанке. Чем более серьезным бюджетом обладает инвестор, тем сильнее он может диверсифицировать свой инвестиционный портфель. Это облегчает доступ к части средств, если они вдруг понадобятся. Одновременно у инвестора появляется возможность защититься от непредвиденных движений рынка, увеличиваются шансы остаться «при своих». В итоге инвестор становится увереннее. Растет готовность рисковать, а значит, получать более высокий доход.

Стратегия №1

Наиболее оптимальный вариант для начинающего инвестора — вложить 60% средств в один из самых надежных инструментов — облигации, распределив сумму поровну на ОФЗ и корпоративные облигации. Доходность первых в среднем равна 6% годовых, вторых — чуть выше, 7% годовых. С них инвестор получит невысокий доход, но будет уверен, что при негативном сценарии сможет вернуть большую часть вложенных средств.

Облигации федерального займа (ОФЗ) — долговые обязательства государства. Эти ценные бумаги выпускает Министерство финансов России. ОФЗ предполагает купонный доход и выплату номинальной стоимости по окончании срока размещения. Инвестиции в ОФЗ надежны, независимо от обстоятельств номинальная стоимость этих бумаг будет возвращена инвестору в полном объеме, гарантом выступает государство. Купонный доход по ОФЗ не облагается налогом, как, например, проценты с депозита (при размещении сумм выше 1 млн удерживается НДФЛ). В случае необходимости инвестор может продать облигации федерального займа по стоимости, близкой к номинальной. Государственные облигации — одни из самых ликвидных. Поскольку обратная сторона надежности ОФЗ — невысокая доходность, приобретение таких бумаг часто называют осознанным выбором в пользу сохранности средств.

Корпоративные облигации — долговые обязательства коммерческих организаций, которые позволяют им привлекать средства на условиях более выгодных, чем в банках. Преимущества инвестирования в корпоративные облигации обусловлены более высокой доходностью, чем у ОФЗ (в среднем 7%). Корпоративные облигации легко продать по стоимости, близкой к номинальной. В числе недостатков — необходимость уплаты налогов. В отличие от ОФЗ, с купонов по корпоративным облигациям надо платить НДФЛ. Также в случае покупки корпоративных облигаций выше риски, так как дефолт эмитента, выпустившего акции, исключить нельзя. В таком случае выплата купонов и возврат по номиналу невозможны.

Следующие 30% бюджета в рамках данной стратегии предполагается вложить в акции. Это ценные бумаги, которые дают право держателю на определенную долю в компании и пропорциональную ей долю прибыли. Доходность акций складывается из дивидендов и роста курсовой стоимости. При оптимально сформированном портфеле средняя доходность может составить 12–17%. Как выбирать акции — отдельная большая тема, которую не раскрыть в двух словах. Но основной принцип формирования портфеля акций тот же, что и у инвестирования в целом: нужно диверсифицировать портфель, чтобы в случае, если у какой-то компании или в отрасли что-то пойдет не так, у инвестора было пространство для маневра.

Оставшиеся 10% предполагается направить в краудлендинг. Суть краудлендинга заключается в том, что физические лица напрямую занимают средства индивидуальным предпринимателям или компаниям. Такой формат кредитования дает малому бизнесу возможность привлекать деньги частных инвесторов и не зависеть от банков, предъявляющих довольно высокие требования к подобным заемщикам, а инвесторам — получать более высокую доходность. Краудлендинговые площадки за несколько процентов комиссии обеспечивают взаимодействие заемщиков и инвесторов. Основная прибыль от кредитования переносится на инвестора. Риски инвесторов диверсифицируются за счет того, что платформа автоматически разбивает каждый заем на несколько частей. Таким образом заемщик получает инвестиции не от одного, а сразу от нескольких инвесторов, так же как и портфель инвестора формируется набором мелких займов разным заемщикам. За счет этого в случае дефолта той или иной компании инвестор теряет не всю сумму, а только часть, и эти потери могут быть компенсированы доходностью по другим займам кредитного портфеля. В итоге средняя доходность инвестора может составлять 12–15% годовых. Взаимодействие инвесторов и заемщиков происходит онлайн. В настоящее время в реестре Банка России зарегистрировано 25 краудлендинговых платформ.

Стратегия №2

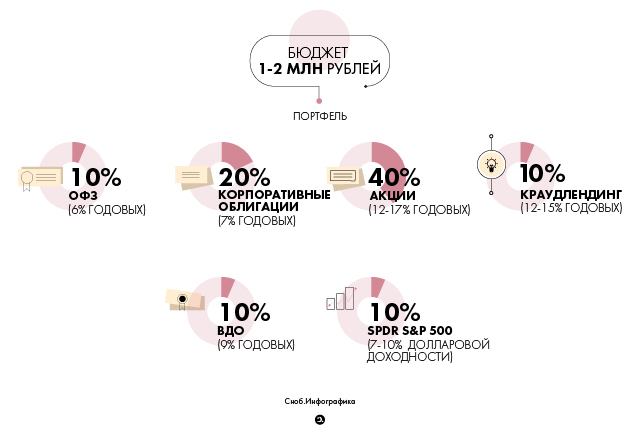

С повышением бюджетов предполагается наращивание доли высокодоходных инструментов. Долю облигаций можно снизить до 30% в пропорции: 20% — корпоративные облигации, 10% — ОФЗ. Инвестиции в краудлендинг сохраняем на уровне 10%, а долю акций наращиваем до 40% портфеля. Оставшиеся 20% делим между высокодоходными облигациями (ВДО) и инвестициями в индекс S&P 500.

ВДО — долговые ценные бумаги, доходность которых существенно превосходит среднюю по рынку. Как правило, ВДО имеют низкий кредитный рейтинг или не имеют совсем. В связи с этим эмитент всячески старается улучшить параметры облигационного займа, предлагая, например, частые выплаты купона или амортизацию облигации, то есть периодическую выплату части основного долга. Также может допускаться возможность досрочного погашения займа в случае каких-либо нарушений со стороны эмитента. Все это, несмотря на высокий риск, делает ВДО привлекательными точки зрения инвестиций.

S&P 500 представляет собой условную корзину, в которую входят акции 500 самых крупных компаний США, имеющих наибольшую капитализацию. Индекс способен принести 7–10% долларовой доходности. Это лучшее вложение денежных средств из всех возможных. Однако речь в данном случае идет о крупных суммах, а собрать и управлять таким портфелем самостоятельно непросто, поэтому этот инструмент появляется только во второй инвестстратегии.

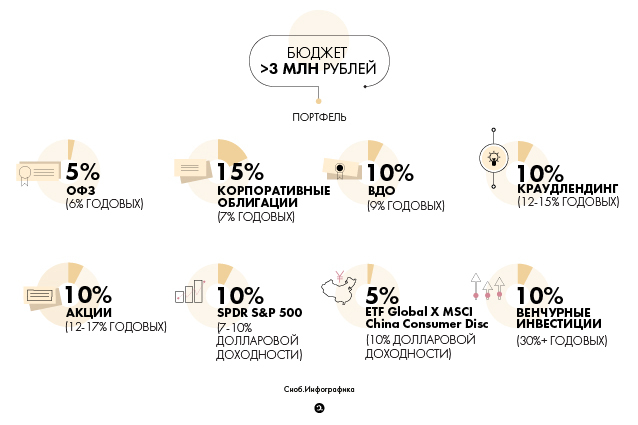

Стратегия №3

Стратегия №3 — для крупных инвестиций. Ее ключевое отличие от предыдущих — в двух дополнительных инструментах, на которые предлагается перераспределить 15% портфеля. Один из них — инвестирование в индекс MSCI China, предоставляющий доступ к крупным и средним китайским компаниям и охватывающий примерно 85% инвестиций в акции. Инвестировать в китайскую экономику можно через фонд Global X MSCI China Consumer Disc. Его основными секторами являются интернет-магазины, розничная торговля, текстиль, гостиничный и ресторанный бизнес, а также потребительские услуги. Около 40% капитализации фонда обеспечивают такие компании, как Meituan Dianping, JD.com, Alibaba, TAL Education Group и NIO. В прошлом году фонд вырос на 74%. Инвестиции во вторую по величине экономику мира — это возможность географически диверсифицировать портфель и получать порядка 10% долларовой доходности.

Венчурные инвестиции — это вложение в перспективные стартапы. Войти в капитал инвестор может на разных стадиях, соответственно которым определяется четыре вида венчурного капитала: на запуск, на расширение, таргетированные и антикризисные инвестиции. Инвестиции в стартапы на начальной стадии самые рискованные, но и самые перспективные. Проект может провалиться, а может взлететь, как Tesla или Zoom. Тогда инвестор или потеряет всё, или получит доход, в сотни раз превышающий сумму инвестиций. При разумном подходе и правильном выборе проекта венчурные инвестиции могут приносить более 30% годовых.

Больше текстов об экономике, финансах и обществе — в нашем телеграм-канале «Проект “Сноб” — Общество». Присоединяйтесь

Венчурные инвестиции: что это такое и как они работают

Каждый из вас слышал фразу “венчурные инвестиции”. Слышать слышали, но не все знают что это такое и времени для знакомства с венчурными инвестициями не находили. Забегая вперед скажем, что на венчурных инвестициях можно получить высокий доход. Поэтому поговорим сегодня о том, что такое венчурные инвестиции, как с ними работать, и какие могут быть плюсы и минусы.

Что такое венчурные инвестиции

Венчурное инвестирование – это инвестирование в новую или растущую компанию, которая предположительно принесет высокий доход благодаря своей деятельности. Но при этом такой стартап относится к высокорискованным или относительно рискованным идеям.

То есть, инвесторы находят новый молодой бизнес, который имеет высокий потенциал выхода на мировой рынок. Существует вероятность, что такой бизнес канет в пучину, захватив с собой инвестиции. Или выстрелит так, что инвесторы получат долю в новом бизнесе типа Google, Uber, Amazon. Высокий риск приносит высокий доход.

Кстати, не всякий бизнес считается венчурным. Объясним, почему. Для примера возьмем Instagram. Молодость и социальность дадут выхлоп, что в короткие сроки принесет высокий доход. Instagram – венчурный бизнес. А ресторан или магазин не смогут принести высокий доход за короткие сроки, поэтому не могут считаться венчурным бизнесом. Как обычно, разница между компаниями ощущается через потенциал бизнеса.

Instagram получил успех благодаря выходу с местного рынка на мировой. Получается, что каждое новое инвестирование помогает расти бизнесу на такую же величину пропорционально. В случае с рестораном будет сложно вывести его на мировой рынок – в любую столицу мира, к примеру. Необходимо будет по новой снять помещение, нанять персонал, составить меню. Отсюда получается, что Instagram пригоден к венчурным инвестициям, а ресторан нет.

С какой суммы можно начать инвестировать

Венчурные инвестиции подходят для тех у кого есть лишние сотни тысяч долларов. И кто готов рискнуть такой суммой. Если вы не из таких инвесторов, то венчурные инвестиции пока не для вас. Вложите деньги во что-нибудь другое и менее рискованное.

Для чего инвестируют в венчур

Первая причина – доходность. Венчурные инвестиции приносят высокую доходность в мире. Благодаря чему, успешные венчурные инвесторы не покидают списки Forbes.

Еще один пример для понятия сумм инвестирования: на начальном этапе в Google вложились на 100 000$, в Facebook – 500 000$, в Apple только 150 000$. На данный момент минимальная доля в одной из этих компаний составляет десятки миллиардов долларов. Цена компаний Apple и Google более триллионов долларов, а Facebook более 600b $. Венчурный бизнес строится на исключительных случаях, как видно из цифр.

Вторая причина – эмоции. Если вкладываться в газопроизводство или сталелитейное производство, это принесет лишь прибыль. А если вкладываться в SpaceX или Tesla, то будет причастность к инновационному бизнесу и высокая прибыль. Вкладываясь в такие проекты получаешь известность звезды в венчурном мире.

Как работают венчурные фонды

Посмотрите видео (17 минут) где подробно рассказывают про работу венчурных фондов.

Работа венчурных инвестиций

Цель инвестора – суметь найти бизнес, который вырастет в несколько раз и окупит себя, покроет неудачные вложения и принесет прибыль сверх вложений. Идеальным вариантом станет одна супер-компания и потеря денег на других идеях, чем поиск несколько средних компаний, которые не принесут большой выхлоп.

Как создать пассивный доход в размере 100 000 рублей в месяц читайте в нашей статье.

Шаги венчурной инвестиции:

- Вложение инвестиций в несколько бизнес-идей (в количестве от 10 идей).

- Три идеи погибают в первый год.

- Еще три во второй год.

- Три идеи выходят в рост.

- Взлет одной идеи, увеличение инвестиций в несколько сотен раз.

При удачном раскладе дела инвестора идут в гору. А если интуиция не сработала – то дела плохи. Поэтому для увеличения успешного вложения инвестировать необходимо не в 1-2 бизнес-идеи, а в двадцать или тридцать идей.

В каком банке лучше взять самый выгодный потребительский кредит читайте в нашей статье.

Другой вариант развития венчурной инвестиции

- При раннем финансировании вероятность неудач множится. Но увеличивается вероятность получить львиную долю в компании за минимальную сумму. Инвестора в таком случае называют бизнес-ангелом, а период финансирования ангельским раундом. Размер инвестирования колеблется от 100 000 $ до 1 000 000$.

- При финансировании на втором и последующих этапах вероятность неудач спадает. У компании уже есть бизнес-модель, клиенты и выручка. Но цена входа в несколько раз больше: от 10 000 000$ и выше. Чаще всего такие сделки проводят крупные фонды.

Вывод: Чем раньше начинать вложения в компанию, тем выше риск неудач, и выше шанс получить куш. Срок венчурных инвестиций составляет от 7 до 10 лет.

Как зарабатывать в Инстаграм – ТОП 10 советов по созданию и продвижению аккаунта.

Выход из венчурных инвестиций

Всего три способа выйти из такого инвестирования:

- подождать пока фирма выйдет на IPO ( мы говорили об IPO здесь ) и продать акции на рынке;

- подождать пока фирму купит стратегический покупатель;

- воспользоваться внебиржевой торговлей и продать там (один из самых сложных вариантов).

Доход венчурных инвестиций

Как вы поняли, венчурные инвестиции не только самые высокодоходные, но и самые рискованные на рынке инвестиций вообще. Все что нужно знать о венчурных инвестициях – это то, что успешные инвесторы забирают с рынка самые сливки, а остальные наслаждаются малым.

Опираясь на данные из исследований Wealthfront, только 2% венчурного инвестирования приносят 95% прибыли. За последние двадцать пять лет индекс S&P500 принес только 9,83% прибыли, в то время как венчурное инвестирование принесло 13,38%.

Примеры в реальной жизни

Истории, которые в действительности принесли прибыль своим выхлопом.

Uber

Появился в 2009 году и на сегодняшний день уже завоевал 76 стран. Акции Uber в обороте на бирже, а доходность компании 64b $. Хотя на первых этапах в 2010 году, в ангельском раунде, компания оценивалась в 4 000 000 $. Увеличение стоимости в 16000 раз.

Zoom

Сервис видеоконференции был основан в 2009 году и на данный момент имеет 750 000 пользователей. Акции Zoom также в обороте на бирже, и доход компании составляет 24b $. А изначально компания оценивалась в 24 500 000 $.

Airbnb

Сервис для аренды жилья в любой точке мира. Старт был в 2008 году и на данный момент оценивается в 35b $. Проект имеет положительную операционную прибыль. Хотя на момент старта оценивался в 2 500 00 $.

Отсюда получается только один вывод: при правильном распределении своих инвестиций на стартапы можно получить высокую доходность. Но перед этим следует изучить рынок спроса и инноваций. Никогда невозможно предугадать, что будет в тренде в ближайшее десятилетие.

Учитесь грамотно рисковать и высоких вам доходов.

Подписывайтесь на наш телеграмм канал @hitrylis1 в котором мы подробно рассказываем про инвестиции. И не только рассказываем, но и пробуем все на себе. Цель – за 10 лет накопить капитал в 1 000 000 долларов и жить на дивиденды. Если ссылка @hitrylis1 не открывается, скопируйте её, откройте Telegram и вставьте в поиске.

Источник https://snob.ru/entry/203424/

Источник https://hitrylis.ru/pro-dengi/venchurnye-investitsii

Источник

Источник