Содержание

10 крупнейших российских ИТ-стартапов 2018 года

Хотя российский рынок венчурных инвестиций составляет около 0,2% от мирового, тем не менее Россию можно назвать донором мирового рынка инноваций. Мы составили перечень ИТ-стартапов российского происхождения, которые привлекли крупные инвестиции в 2018 году.

По данным исследования РВК, проведенного при поддержке EY, Национальной ассоциации бизнес-ангелов (НАБА) и PwC, в 2018 году объем российского венчурного рынка составил $351 млн. Правда, реальная цифра должна быть гораздо больше – многие инвесторы скрывают подробности своих сделок. Если же отталкиваться от открытой информации, то отечественный сегмент не дотягивает даже до 1% мирового венчурного рынка. Для сравнения, аналитики PwC в сотрудничестве с CB Insights в 2018 году оценили объем венчурных инвестиций в мире в $207 млрд.

Однако очень многие стартапы имеют российское происхождение — хотя бы один из основателей был или является гражданином России. Поэтому страну можно назвать донором инноваций. Мы собрали перечень из десяти ИТ-стартапов российского происхождения, которые привлекли максимальный объем инвестиций в 2018 году. Большинство проектов существует достаточно давно и имеет солидный штат сотрудников.

1. WayRay

Объем инвестиций: $80 млн

Инвесторы: Porsche (09.2018)

WayRay основан в 2012 году выходцем из России Виталием Пономаревым. Головной офис компании расположен в Цюрихе, Швейцария, а центр разработки в Москве. Кроме того, проект имеет представительства в США, Гонконге, Китае и Германии. Компания разрабатывает первую в мире навигационную систему для автомобилей с функцией голографической дополненной реальности (AR). То есть данные системы проецируются на лобовое стекло автомобиля.

WayRay предлагает два вида устройств. Это навигационная система для автомобилей Navion, устройство Element, которое собирает сведения о поведении водителя, скорости, расходе топлива и состоянии транспортного средства. Для сторонних разработчиков создана платформа True AR SDK, на базе которой можно создавать AR-приложения для голографических AR-дисплеев WayRay.

VentureBeat. WayRay уже заключила соглашения о сотрудничестве с Porsche, SAIC Motor, Honda.

VentureBeat. WayRay уже заключила соглашения о сотрудничестве с Porsche, SAIC Motor, Honda.

2. CityMobil

Объем инвестиций: $35 млн

Инвесторы: Mail.ru Group (05.2018)

Компания «СитиМобил» основана в 2007 году. Уже тогда она одна из первых начала использовать программное обеспечение, позволяющее автоматизировано раздавать заказы ближайшему автомобилю. Далее проект развивался как сервис по вызову такси и к 2018 году вышел на второе место по мобильной онлайн-аудитории в Москве. По словам Арама Аракеляна, гендиректора «Ситимобил», благодаря инвестициям сервису «удалось в разы увеличить число водителей и заметно расширить клиентскую базу».

3. RealtimeBoard

3. RealtimeBoard

Объем инвестиций: $25 млн

Инвесторы: Accel (11.2018)

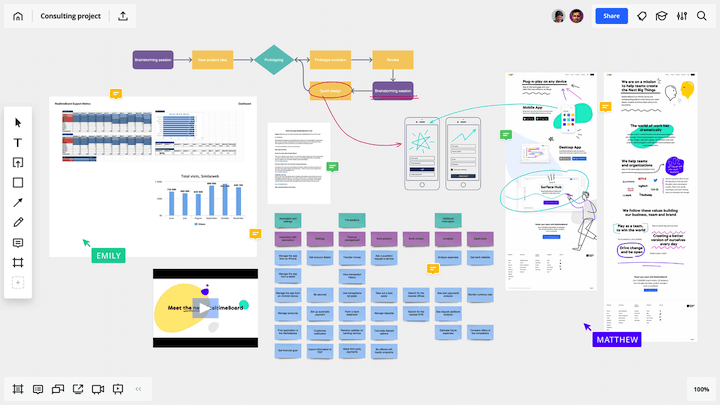

RealtimeBoard основана в Перми в 2011 году. Компания предлагает платформу для совместной работы – виртуальные доски, которые позволяют прикреплять картинки, рисовать схемы и графики, создавать коллажи и пр. Использовать доску можно индивидуально или целой командой. Например, на доске можно визуализировать шаблонные картинки, картинки из интернета или со своего компьютера. Можно с помощью чата обсуждать ход работ, подгружать документы с Google Drive и т.д.

Сейчас у RealtimeBoard четыре офиса в Сан-Франциско, Лос-Анджелесе, Амстердаме и Перми, в которых работает более 150 сотрудников из разных стран мира. Среди клиентов Netflix, Skyscanner, Autodesk, Cisco, SAP и другие.

4. YouDo

4. YouDo

Объем инвестиций: $17 млн

Инвесторы: MTS Systems (09.2018)

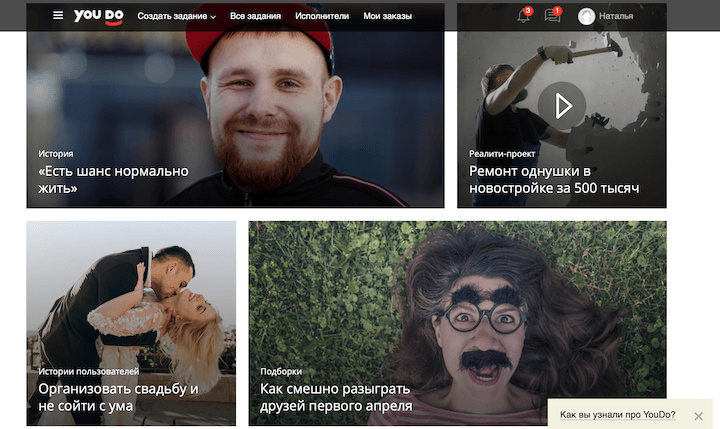

YouDo основан в 2012 году в Москве. Это маркетплейс, с помощью которого можно быстро и безопасно находить надежных исполнителей для решения бытовых и бизнес-задач. Достаточно разместить задание на сервисе, и через несколько минут вы начнете получать предложения от исполнителей, которые будут готовы его выполнить. Исполнители проходят специальную проверку администрацией сервиса, поэтому YouDo безопасен для заказчиков.

5. inDriver

5. inDriver

Объем инвестиций: $10 млн

Инвесторы: Leta Capital (08.2018)

inDriver основан в Якутске в 2012 году. Это сервис заказа такси, отличительной особенностью которого является то, что пассажир может участвовать в обсуждении стоимости поездки. Сервис показывает ему рекомендованную стоимость поездки, после чего клиент может ее изменить и предложить водителям. Мобильное приложение inDriver работает на платформах Android и iOS.

6. Dbrain

6. Dbrain

Объем инвестиций: $8,2 млн

Инвесторы: AngelVest, Bitfury Group (07.2018 – $5,7млн), G2H2 Capital (02.2018 – $2,5 млн)

Dbrain основан в 2017 году в Москве. Это открытая блокчейн-платформа на основе искусственного интеллекта (AI), которая, по словам ее основателей, помогает компаниям создавать, обучать и внедрять нейросети без «радикальных» вложений и погружения в технические сложности.

Как работает Dbrain? Клиент загружает свои данные (например, фотографии). Люди регистрируются на сайте, проходят предварительное тестирование, а затем приступают к работе: просматривают фотографии и отмечают, что на них изображено, тем самым обучая нейросеть. За это они получают криптовалюту Dbraincoin (DBR), выводимую в эфир-кошелек.

После этого платформа на открытом конкурсе находит разработчика, который пишет алгоритм нейросети. Dbrain проверяет готовое решение, а бизнес подключает его через API. «Наш главный фокус сейчас – на классных кейсах применения ИИ для больших компаний, где наши решения дают максимальный эффект, и понимание, какое из решений масштабировать. Мы хотим сделать понятный продукт, который можно продавать бизнесу без радикальных вложений или изменений под каждого клиента», – рассказывают основатели компании .

Сегодня у Dbrain более 20 клиентов, среди которых Dodo Pizza, Nestle, Kupivip, Hoff и др. Более 20 тыс. пользователей уже выполнили более 5,5 млн заданий.

7. Grabr

Объем инвестиций: $8 млн

Инвесторы: Foundation Capital(03.2018)

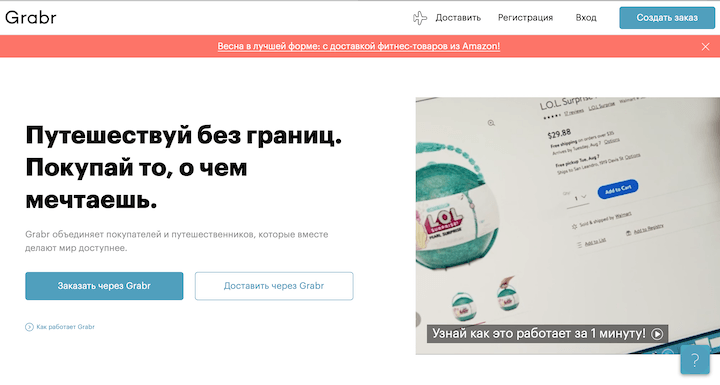

Grabr основан в 2015 году в Сан-Франциско выходцами из России Дарьей Ребенок и Артемом Федяевым. Это сервис трансграничной доставки, который позволяет путешественником заработать на том, чтобы привезти из другой страны заказанный покупателем товар. Заказчики размещают на сайте свои пожелания, а исполнители могут ввести даты и направление поездки и получить список того, что люди хотели бы получить. Если они договариваются о заказе, на карте покупателя блокируются деньги, которые исполнитель получает после вручения покупки.

интервью The Bell основатели сервиса рассказывали, что его пользователями стали уже более 1 млн человек из 53 стран.

интервью The Bell основатели сервиса рассказывали, что его пользователями стали уже более 1 млн человек из 53 стран.

8. Mercaux

Объем инвестиций: $4,5 млн

Инвесторы: Nauta Capital (11.2018)

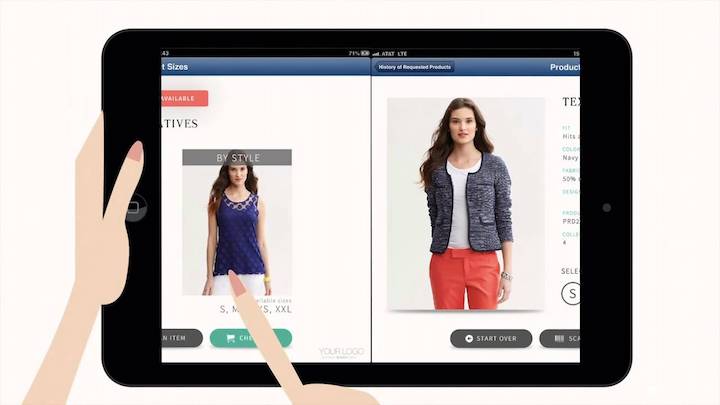

Mercaux была основана в 2013 году в США россиянкой Ольгой Коцур. Это B2B-SaaS-платформа, которая помогает ритейлерам автоматизировать работу на точках продаж. Продавцы получают доступ к платформе с помощью мобильных устройств и могут, сканируя штрих-код товара, мгновенно получить о нем всю необходимую информацию, узнать, есть ли он на складе, заказать доставку, предложить покупателю альтернативу и сопутствующие товары или услуги. Для офисных сотрудников имеется BI-платформа, использующая технологии искусственного интеллекта.

9. Stafory

9. Stafory

Объем инвестиций: 226 млн рублей ($3,6 млн)

Инвесторы: ФРИИ, Георгий Семененко(12.2018)

Stafory основана в 2015 году в Санкт-Петербурге. На первом этапе компания развивалась как сервис, позволяющий упростить процесс подбора персонала с помощью рекрутеров. Работодатель публикует свою вакансию, а зарегистрированные на Stafory рекрутеры делают ему предложения, из которых можно выбрать наиболее подходящее. Дополнительно на сервисе реализованы инструменты, которые позволяют улучшить процесс взаимодействия работодателя с рекрутерами: деловая переписка, просмотр резюме, отбор кандидатов, назначение собеседований, подведение итогов сотрудничества.

Однако известность компании принес созданный в 2017 году на базе искусственного интеллекта робот-рекрутер «Вера». Он умеет искать резюме на разных сайтах в соответствии с требованиями вакансии, звонить кандидатам, анализировать ответы, отвечать на вопросы пользователей и проводить видеособеседования с функцией распознавания эмоций. «Вера» уже сделала 1,4 млн звонков и провела 10 тыс. видеоинтервью для более чем 200 крупных заказчиков.

10. PimPay

10. PimPay

Объем инвестиций: 200 млн рублей ($3,2 млн)

Инвесторы: ФРИИ (07.2018)

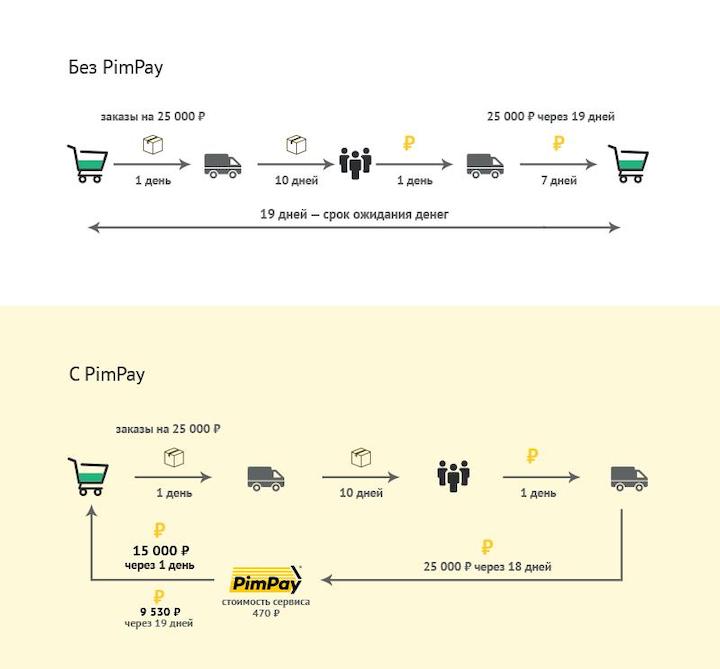

PimPay основан в 2013 году в Москве. Это финтех-компания, которая разрабатывает различные сервисы для интернет-магазинов, телемагазинов и других компаний, отправляющих товары покупателям с наложенным платежом. Сегодня таких сервисов шесть. Это возможность получить наложенный платеж в день отправки товара, прием онлайн-платежей, розыск потерянных посылок и наложенных платежей, аналитика в режиме реального времени, проведение сверок со службами доставки, привлечение дополнительного финансирования.

Схема работы PimPay

Схема работы PimPay

Сегодня в компании работает 60 человек. Ее услугами воспользовались уже более 2500 интернет-магазинов, 400 являются активными пользователями. «Мы хотели создать удобный и безопасный способ расчетов между продавцом и покупателем при дистанционной торговле, который защитит интересы покупателя и поможет продавцу в развитии бизнеса. Эту цель считаем самой главной, и по сей день идем к ней», – говорит один из основателей PimPay Евгений Чернов.

Большинство успешных компаний с российскими корнями, так же как и иностранные проекты, которым удалось привлечь в 2018 году солидные инвестиции, используют технологии искусственного интеллекта или дополненной реальности. Финансирование AI и AR/VR превратилось в устойчивую тенденцию.

Венчурные инвестиции в ИТ-сектор России

Выгодные вклады

2021: 60% венчурных инвестиций в россии пришлось на ит-сектор

60% венчурных инвестиций в России в 2021 году пришлось на ИТ-сектор. Это больше, чем в мире, где показатель не превышает 40%. Об этом свидетельствуют данные Счетной палаты (СП), которая проанализировала развитие российского венчурного рынка с 1990-х годов.

Объем этого рынка по итогам 2021 года оценен ведомством в $124 млн. Таким образом, на ИТ-отрасль пришлось порядка $74,4 млн венчурных денег. У фондов с участием госкорпораций доля инвестиций в информационные технологии ещё выше — около 70%, приводят «Ведомости» данные СП.

При этом, согласно расчета палаты, Россия отстала от стран Организации экономического сотрудничества и развития (ОЭСР) по объему венчурных инвестиций в 43 раза и в 11 раз уступает под доле венчурных инвестиций в процентах к ВВП среднему показателю по странам ОЭСР.

По мнению сооснователя United Investors Александра Горного, на популярность инвестиций в ИТ влияет несколько факторов. Во-первых, это низкий порог входа — например, для запуска онлайн-проекта нужно меньше денег, чем для старта клинических испытаний нового лекарства.

Во-вторых, ИТ-компанию легче вывести на мировой рынок — технологические проекты почти не сталкиваются с таможенными и регулятивными барьерами. Важность обоих факторов в ближайшие годы падать не будет, так что и статистика кардинально не изменится, считает эксперт

В ИТ-секторе можно быстро увидеть первые результаты без серьезных вложений в инфраструктуру и многолетних ожиданий, говорит главный исполнительный директор компании Digital Doubles Александр Неймарк. Учитывая факторы оттока квалифицированных специалистов в прошлом и тенденцию к развитию ИТ-инфраструктуры в России, а также то, что ряд передовых технологий в мире безусловно закреплен за русскими (сфера распознавания лиц, блокчейн-разработки) ИТ-специалистами, неудивительно, что ИТ-сектор в России является очень привлекательным для инвестиций, считает он.

Кроме того, как отметил эксперт, рубль слаб, зарплаты специалистов относительно невелики для вложений, а процент возвратности на вложенный капитал довольно велик.

С ростом конкуренции инвесторов на международной арене за хорошие ИТ-проекты условия «входа» ухудшаются, что, в свою очередь, вынуждает некоторых инвесторов включать в свой фокус и смежные отрасли, сказал «Ведомостям» глава центра технологий и инноваций PwC Russia Владимир Бубницкий.

Роль венчурных инвестиций и их доля в общем объеме финансирования ИТ-рынка постоянно повышается, замечает управляющий директор Skolkovo Ventures Станислав Колесниченко.

По мнению Колесниченко, инвестиции в ИТ-отрасли позволяют получить быстрое понимание успешности того или иного технологического решения или определенной бизнес-модели. В России проекты в сфере ИТ пользуются популярностью по тем же причинам, что и в мире в целом, но эти причины усиливает наличие политических и страновых рисков.

Для крупной компании естественно присутствовать на быстро развивающихся рынках инноваций и венчурных инвестиций. Одной из форм такого присутствия является корпоративный венчурный фонд и, опираясь на приведенную статистику, можно сказать, что наиболее часто создание венчурного фонда на этих рынках свойственно корпорациям в сфере информационных технологий, объясняет венчурный инвестор, основатель A.Partners Алексей Соловьев.[1]

J’son & partners consulting: инвестиционный потенциал российского ит-рынка

В чем особенность российского IT рынка, например, по сравнению с близким ему телеком-рынком? IT рынок – это информационно закрытый рынок в отличие от телеком-рынка, про который много что известно и понятно. При этом компании очень сильно отличаются друг о друга и, более того, различная выручка от различных направлений внутри одной компании или группы компаний тоже очень сильно отличается.

Мультипликатор этой выручки может отличаться в 10 и более раз, поэтому просто анализируя компанию стандартным методом по объему выручки, EBITDA, темпам роста и так далее можно очень сильно ошибиться[2].

В этой ситуации анализ лишь на таких формальных статистических данных плохо работает, поэтому мы использовали все свои знания, которые накопили за 20 лет исследований этого рынка, с одной стороны, с другой стороны мы полагались не только на себя и привлекли примеры IT компаний (мы не пытались провести такое статистическое исследование), но мы привлекли 13 компаний, провели глубинные интервью с ними, чтобы понять, как наша точка зрения на рынок соответствует точке зрения тех игроков, которые на этом рынке и играют, и его формируют.

Если мы посмотрим на IT рынок, то первая особенность, которая его отличает от телеком, например, рынка – это то, что про телеком-рынок никто не спорит о его объемах. Те объемы, которые называют официальные данные статистики – это Минэкономразвития и подотчётный ему Росстат – это примерно 1,6 трлн рублей, ни у кого не вызывают никаких вопросов. Никто не спорит и не говорит о том, что, например, не 1,6 трлн., а 3,2 млрд. Для IT рынка это не так.

Есть официальные данные, которые публикует Минэкономразвития ежегодно, и мы их свели на один график. Впервые, кстати, не знаю почему, государство этого не делает… И вот эти цифры, суммарно около 700 млрд. рублей. Если посмотреть альтернативные отчёты, которые описывают IT рынок, мы увидим, что есть оценки в два раза больше этого рынка, например, 1,3 трлн., 1,4 трлн.

Причина может быть в том, что, в отличие от телеком-рынка, IT рынок не требует лицензирования. Это нелицензионная деятельность, поэтому само понятие «IT рынок» очень расплывчато. Кто-то включает какие-то сегменты, кто-то не включает. Для нас было очень важно ориентироваться именно на официальные цифры Минэкономразвития, потому что а) нам было важно посмотреть, какую долю в экономике, ВВП России составляют отдельные сегменты, чтобы понять тот потенциал роста, который у них есть.

Это с одной стороны. С другой стороны эти цифры вполне адекватно описывают динамику рынка, которая очень сильно коррелирует с интересами инвесторов к игрокам этого рынка. Единственное, что мы здесь убрали – это из синей части “услуги” широкополосного доступа в Интернет, которые частично сидят … в ИТ-услугах в связи с особенностями статистики. Больше мы здесь ничего не делали.

И мы здесь видим, что можно выделить три периода развития российского IT рынка, начиная с начала нулевых годов. Первый этап – это этап бурного роста объемов, который начался ещё где-то с 99-го года и продолжался до 2008 г. Примерно с 2004-го, 2005 г. начался процесс консолидации отрасли и подготовки к выходу на IPO крупных IT компаний.

В 2007-м году эти IPO начались, например, это IPО Sitronics , листинг IBS на Франкфуртской бирже и выход на IPO ещё одной российской компании, дочки РБК. Но потом этот процесс прекратился. Наступил 2008 г., произошел резкий слом тренда, и те IPO, которые готовились, в частности, здесь присутствует Алексей Ананьин, который был одним из проводников IPО объединённой компании IBS Borlas, которое планировалось на конец 2008 г. – начало 2009 г. Это был один из тех IPO, которые не состоялись.

На самом деле, с тех пор крупных IPO именно классических IT компаний, я здесь не беру Яндекс, Банк Тинькофф, их не было.. было только два IPO. Это IPО Luxoft и EPAM…, но эти компании в крайне малой степени зависят от российского рынка.

Где-то в 2021 г. мы стали замечать признаки довольно существенной внутренней трансформации рынка, трансформации его структуры без изменения объемов. Вот эта история может быть даже более интересной инвесторам, чем, собственно, рост.

Почему? Потому что трансформация тем актуальнее, чем хуже ситуация в экономике, а количественный рост происходит только при улучшении, при соответствующем росте экономики страны, чего сейчас не наблюдается. Здесь можно говорить о том, что внутренняя качественная трансформация рынка IT вызвана общей стагнацией российской экономики и является долгосрочным устойчивым фактором.

Теперь давайте поговорим про потенциал. Его очень интересно оценивать с точки зрения сопоставления долей соответствующих сегментов IT рынка с соответствующими сегментами рынка, например, в США. Что мы здесь видим? Начинаем с хорошо знакомого инвесторам телеком-рынка.

Здесь имеет место паритет, когда доля телеком-рынка в общей структуре экономики России и соответствующая доля в США практически равны. Это говорит о чем? Во-первых, это говорит о том, что такой паритет вполне достижим при определённых условиях, и, во-вторых, что у нас с точки зрения инфраструктуры все нормально.

Если мы пойдём дальше, посмотрим на сегмент айтишного железа, мы видим здесь, что ситуация существенно хуже. Причём если мы разделим этот сегмент на пользовательское железо, персональные компьютеры, ноутбуки и так далее, то мы увидим, что здесь тоже примерный паритет.

И самая плохая ситуация, но при этом самая потенциально интересная – это доля IT услуг. Эта доля в девять раз меньше, чем таковая в США. О чем это говорит? Это говорит о том, что если бы был паритет такой же, как для телеком рынка, то объем рынка IT услуг в России был бы в девять раз больше.

Это говорит о том, что существуют какие-то очень существенные сдерживающие факторы, которые не позволяют это сделать, но при их устранении возможен просто взрывной рост. И, опять же, пример телекома показывает, что паритет вполне возможен.

Мы внимательно посмотрели на рынок именно IT услуг. Здесь, если на предшествующем слайде были оценки Минэкономразвития, то здесь мы сделали собственные оценки по совершенно другой методике, но удивительно, что объемы совпали с точностью до 10 %, что говорит о том, что, вероятно, при оценке объема рынка IT услуг мы сильно не ошибались.

Повторюсь, что методики абсолютно разные, результаты совпадают. Здесь не нужно очень внимание обращать на вот эти вот колебания динамики, это просто особенности методики, но здесь тоже виден этот тренд бурного роста, только он здесь продолжался существенно больше дольше, до 2021 г., а потом переход в стагнацию.

Поэтому интересно посмотреть на причины, почему так? Что сдерживает? И, на наш взгляд, основная причина состоит в том, что у нас кратно меньше, четырёхкратно меньше проникновение… Ещё забыл важный момент сказать, что, если мы посмотрим на структуру этого рынка, мы увидим, что в основном этот рынок образован услугами по внедрению корпоративного ПО, бизнес приложений.

Это ERP системы, это ECM, PLM системы и так далее, все виды многопользовательских корпоративных информационных систем. То есть объем рынка IT услуг – это, фактически, объем потребления многопользовательских бизнес приложений в России.

Практически можно знак равно поставить. Так вот, у нас проникновение таких систем в России в четыре раза меньше, чем таковое в США, и именно это определяет разницу объемов. А почему меньше? Дело в том, что у нас также примерно четырёх – пятикратная разница в производительности труда.

Что это означает? Это означает, что при одинаковой численности персонала объем выручки компании в России в четыре раза меньше. А это означает, поскольку IT бюджет считается от выручки, примерно 1 % составляет, что у российских компаний одного и того же размера в четыре раза меньше денег на финансирование IT.

Дело в том, что при классической модели внедрения бизнес приложений существует очень большой входной порог, связанный с необходимостью внедрения этого приложения, который для компании относительно небольшого размера является непреодолимым препятствием. Эта планка в России в четыре раза ниже, чем таковая в США. В США множество компаний проходит над этой планкой, у нас нет.

Возникает такой замкнутый круг, когда, у нас, с одной стороны, низкая производительность труда, которая в значительной степени вызвана недостатком средств и уровня автоматизации и оптимизации процессов, но при этом недоступность средств автоматизации определяет низкую производительность труда.

Нужно что-то, что сломало бы этот замкнутый круг. Здесь имеет смысл внимательно посмотреть на упомянутую предыдущими докладчиками

- новую парадигму предоставления, развёртывания программных приложений, которые условно называются облачными, и

- на то, что сейчас принято называть цифровизацией.

Давайте посмотрим, какие препятствия внедрению существуют при классической модели использования IT. Первым препятствием является необходимость купить лицензию, то есть мы должны, ещё не зная результата внедрения, существенные деньги затратить на покупку лицензии.

Облачная модель это препятствие устраняет, она предоставляет возможность платить по фактическому объему потребления и путём постоянных платежей, что эту часть барьера существенно снижает. Дальше. Ещё более существенные затраты – это затраты на внедрение.

Во-первых, по статистике они примерно в два раза больше, чем затраты на лицензии, то есть это ещё более существенный барьер, при этом заявленные сроки внедрения составляют, примерно, сейчас, по данным глобальной статистики, 21 месяц. Это очень долго, и ещё примерно в половине внедрений эти сроки существенно возрастают относительно запланированных.

Почему? Потому что облачная модель – это новая парадигма развёртывания, которая не предполагает столь тяжелого и сложного внедрения. Потому что, с одной стороны, используется другая философия развёртывания системы, то есть это подход с преднастроенного шаблона в микросервисные архитектуры.

Это устраняет человеческий фактор, который есть на этапе внедрения. Потому что на практически одинаковых предприятиях, на которых мы выбрали одинаковый программный продукт и его внедряли, в результате получились разные внедрения. Третий момент и препятствие состоит в том, что даже после успешного внедрения роль информационных систем состоит в информационной поддержке принятия решения, а не, собственно, в автоматизации самих процессов, то есть человек из этих процессов не устраняется.

Вот здесь уже начинается то, что называется цифровизацией, когда у цифрового предприятия средство автоматизации – это уже не средство информационной поддержки, а то, что исполняет сам процесс. Мы убираем человеческий фактор из этого процесса, во-первых, и, во вторых, мы получаем данные, которые имеют точку правды, потому что данные в эту систему поступают не от человека, а непосредственно от тех устройств, которые в этой системе находятся.

Здесь мы получаем результат, который а) существенно снимает барьеры доступа к средствам автоматизации, при этом существенно повышает и улучшает экономику таких средств, экономический эффект такого внедрения, и при этом ещё снимает риски, то есть здесь можно говорить о том, что доля приложений, которые используются в облачном формате является маркером уровня цифровизации, и она существенно улучшает доступность сложных средств автоматизации для небольшой компании.

Когда мы говорим о проникновении, имеет смысл говорить в терминах классических …. Что это? Это означает, что сейчас есть существующий барьер доступа, который находится примерно на границе средней и крупной компаний, и можно посмотреть, что будет, если этот барьер сдвинется, например, до уровня малых и микропредприятий.

Зелёным закрашен тот рынок в денежном выражении, который существует сейчас. Белым – это рынок, который может возникнуть при сдвигании этого существенного барьера в сторону микропредприятий, это существующий объем примерно в два раза больше, и ещё потенциально огромный рынок состоит в том, если эти приложения смогут дойти до индивидуальных предпринимателей и даже домохозяйств, потому что домохозяйства тоже можно рассматривать как предприятие.

У него есть ресурсы, закупки, финансы, проекты и так далее. Здесь мы видим, что чем дальше сдвинут барьер доступа в сторону небольших компаний, тем больший объем такой рынок имеет. Например, если мы посмотрим на рынок США, то мы видим, что более 50 % от общего объема потребления облачных сервисов в США приходится на малый бизнес.

Ещё один существенный фактор, который также надо учитывать при оценке компании. Дело в том, что …

Когда рынок находится в начальной стадии трансформации, внутри этого рынка существуют рынки – доноры и рынки – реципиенты. Собственно, уменьшение рынков – доноров компенсируется ростом рынков – реципиентов, поэтому мы не видим общего увеличения объема рынка.

Но при этом, что мы видим? Мы видим, что переход от классической модели внедрения к облачной существенно увеличивает долю добавленной стоимости, которая создается российскими компаниями. Это именно тот фактор, который очень сильно влияют на мультипликатор выручки. Например.

Если классическая модель развёртывания, предполагающая наличие железа на стороне потребителя системы составляет сейчас, примерно, 420 млрд. рублей, там доля добавленной стоимости, которая создается российскими компаниями крайне невелика. Она составляет менее 15 %.

Если мы посмотрим на ту же инфраструктуру, но в формате облачного сервиса IaaS, мы увидим, что доля, несмотря на то, что этот рынок составляет пока всего лишь около 8 млрд рублей, доля добавленной стоимости, создаваемая российскими IT компаниями, здесь кардинально выше. И та же самая ситуация со всеми другими рынками.

Отдельно отмечу большой рынок, 208 млрд рублей – это рынок, который ориентирован уже не на российский рынок, а на экспорт, то есть это часть уже глобального рынка. Это тоже очень перспективный сегмент, но он здесь показан условно, потому что это не часть российского рынка.

Давайте посмотрим на то, как может вырасти российский рынок бизнес-приложений с точки зрения проникновения. Сейчас мы видим, что существующее проникновения таких многопользовательских сложных бизнес-приложений без учёта бухгалтерских систем составляет в России всего около 21 %.

Это данные, полученные путём косвенных оценок на основе данных компании Parallels, но мы их перепроверили по данным наших коллег. Они в 2021-м году провели очень большой опрос российских корпоративных пользователей IT систем, например, у какой доли из них установлены такие сложные системы и кто планирует их устанавливать.

Так вот, у них получились схожие данные, там даже менее 21 % получилось проникновение. Очень важный момент состоит в том, что те, у кого нет этих систем, ответили отрицательно на вопрос о том, планируют ли они внедрять такие системы. Это говорит о том, что модель внедрения onpremises таких систем себя исчерпала, то есть этот потенциально огромный рынок можно взять только с облачной модели, потому что любая другая вызывает все эти проблемы, которые я описал, они делают IT системы недоступными большей части российских предприятий.

Если эти барьеры преодолеть, то какое потенциально достижимое у рынка проникновение? Если бы у нас был уровень проникновения таких систем как в США в 2021-м году, то общий уровень проникновения был бы не 21 %, а почти в четыре раза выше, 76 %. Это первый потенциал роста, но не единственный.

Второй потенциал роста состоит в том, что сейчас соотношение облачных размещений и систем onpremises составляет примерно один к 10 в пользу onpremises внедрений. Уменьшение доли внедрения onpremises и соответствующий рост облачного размещения также способствует росту рынка.

Дополнительным фактором является, конечно же, программа «Цифровая экономика». Здесь мы отдельно отметим новую стратегию, которая ориентирована на поддержку этой программы, а также меры по стимулированию импортозамещения, меры поддержки российских разработчиков.

Мы сделали прогноз основных рынков, основных видов облачных сервисов в России как с точки зрения проникновения, так и с точки зрения роста объемов этих рынков в денежном эквиваленте. Здесь представлены два сценария. Первый сценарий консервативный. Это значит, что рынок будет развиваться так, как он развивается в основном за счёт собственных средств компаний, как это происходит сейчас.

И более агрессивный сценарий, который предполагает, что будет привлекаться внешнее финансирование. При этом, если мы посмотрим на строчку проникновения, агрессивный сценарий, мы увидим, что он никакой не агрессивный, и в 2021-м – 2023-м году он предполагает, что уровень проникновения SaaS без учёта сервисов обязательной отчётности будет составлять меньше 20 %, а уровень проникновения IaaS – чуть более 15 %.

Файл:Исследование J’son & Partners Consulting Инвестиционный потенциал российского ИТ-рынка 2021 10.jpg

Вот так выглядит результат консервативного прогноза. Мы прогнозируем, что сегменты, ориентированные на onpremises будут сокращаться, но плавно, то есть никакого аврального падения не будет, и при этом будут расти сегменты, которые связаны с облачными моделями.

Это IT оборудование как облачный сервис, IaaS, это ПО как облачный сервис, при этом поставки лицензий и оборудования для onpremises внедрений и традиционные IT услуги, которые ориентированы на внедрение onpremises будут плавно сокращаться. Почему это консервативный сценарий?

Отдельно мы выделяли вот эту базовую составляющую для оценки весомой привлекательности IT компаний, это динамика добавленной стоимости, которая задается российскими IT компаниями. Здесь мы прогнозируем небольшое снижение добавленной стоимости, которое возникает за счёт перепродаж программного и аппаратного обеспечения, и при этом имеет место стабильный рост добавленной стоимости, который возникает за счёт IT услуг и разработки ПО.

Так, действительно, малый размер российского рынка IT услуг и, собственно, корпоративных информационных систем является серьезным ограничителем в ситуации фактического отсутствия российских IT компаний на рынках внешнего финансирования. Это, кстати, очень сильно отличает российский рынок именно от рынка США, где очень сложно найти крупную успешную IT компанию, которая ни разу бы не привлекала внешнее финансирование.

Это означает, что практически единственным источником для развития новых продуктов и услуг для российских IT компаний сейчас являются собственные средства. Это очень сильно сдерживает динамику развития даже внутреннего российского IT рынка, с одной стороны.

С другой стороны, очень существенно препятствует выходу российских компаний на глобальный рынок. Почему? Потому что старые рынки большого объема, там очень высокая конкуренция, они низкомаржинальны, соответственно, они обладают очень ограниченным источником собственных средств на развитие, а новые, хоть и гораздо более маржинальные, но они очень малы по объему, потому что трансформация у нас началась с существенным запозданием относительно мира.

На наш взгляд, в настоящее время складывается весьма благоприятная ситуация для вхождения капитала перспективных IT компаний.

То есть, с одной стороны, он необходим, действительно, с другой стороны, от него можно получить максимальную отдачу.

Да, действительно, отдельные компании сейчас уже готовы к выходу на IPO, но наибольшая часть будет к этому готова только через три – пять лет.

Потому что, ещё раз подчеркну, перспективные рынки пока очень малы, а старые рынки не создают выручку, которая интересна обеим сторонам. Очевидно, что нужен в этот период от трёх до пяти лет тесный контакт между потенциальными инвесторами и собственно IT компаниями, чтобы была выработана прозрачная стратегия развития IT компаний, которая будет понятна инвесторам.

Данные pwc

Сектор информационных технологий привлек в России больше всего венчурных инвестиций. ИТ стали объектом 110 венчурных сделок, то есть 70% всех таких сделок, заключенных в течение года. При этом общая сумма вложений в ИТ составила $149,6 млн, или 90% от всех инвестиций данного типа.

По данным PwC, количество венчурных сделок в ИТ-секторе выросло в 2021 г. на 13% по сравнению с 2021 г., когда их насчитывалось 97. Компания объясняет это тем, что значение ИТ в различных сферах бизнеса постоянно растет, поэтому инвесторы все охотнее вкладывают средства в технологическую трансформацию.

Однако общая сумма сделок по сравнению с предыдущим годом уменьшилась на 27% – в 2021 г. она составляла $2,1 млн. По данным PwC, причиной стало снижение средней стоимости одной сделки: в 2021 г. этот показатель составил $1,4 млн, в то время как в 2021 г. он достигал $2,1 млн.

Инвестиции по различным направлениям ИТ

Больше всего венчурных средств в 2021 г. было вложено в облачные технологии и ПО – сумма достигла $41,8 млн, то есть 28% от общего объема рынка. В 2021 г. самым финансируемым направлением была электронная коммерция, получившая за год в общей сложности $73 млн.

PwC объясняет смену лидирующего направления тем, что технологии в электронной коммерции уже достигли требуемого уровня развития. Соответственно, на первый план вышли проблемы перевода данных в облака, безопасности этих данных и создания необходимого ПО[4].

В тройку лидирующих ИТ-направлений по объему инвестиций также вошли технологии в финансовом секторе (финтех) и справочно-рекомендательные сервисы вместе с социальными сетями. В 2021 г. они получили по $15 млн, то есть по 10% от общей суммы венчурных вложений в ИТ.

Что касается количества сделок, то здесь также лидирует облачные технологии, на которые в 2021 г. пришлось 19 сделок – на 8 больше, чем в 2021 г. Тройку лидеров замыкают электронная коммерция и рекламные технологии – по этим направлениям было заключено по 13 соглашений. PwC отмечает резкий рост интереса инвесторов к рекламным технологиям – в 2021 г. они были объектом всего 2 сделок.

Самая большая средняя стоимость сделки была отмечена в подсекторе туризма – $3 млн при 4 соглашениях. Вторую строчку занимают телекоммуникации – $2,7 млн при 4 сделках. На третьем месте находятся облачные технологии и ПО – $2,2 млн при 19 договоренностях.

Самые крупные венчурные соглашения по ИТ в 2021 г. – это сделки, заключенные компаниями GridGain Systems (Гридгаин Рус) и NGINX. GridGain Systems привлекла в феврале $15 млн от таких инвесторов как Сбербанк, а также фонды Almaz Capital, MoneyTime Ventures и RTP Ventures.

ИТ-инвестиции по сегментам и кварталам

Из $149,6 млн венчурных инвестиций в ИТ-сектор большая часть была потрачена на расширение бизнеса – около $86,9 млн. Посевные инвестиции составили всего $3,7 млн, финансирование стартапов – $7,9 млн, инвестиции на ранней стадии – $51,1 млн. В целом посев и стартап получили 8% средств, более зрелые вложения – 92%.

Если говорить о количестве сделок, то в 2021 г. лидируют инвестиции ранней стадии – на этот сегмент пришлось 53 договоренности. Посевных сделок за год набралось 16, соглашений по стартапам – 12, договоренностей по расширению – 29. Стартапы – это единственный сегмент, где количество сделок уменьшилось: в 2021 г. их число достигало 16.

По мнению PwC, тот факт, что инвесторы вкладывают деньги в основном в поздние стадии ИТ-проектов, свидетельствует об их осторожности. Эта осторожность вызвана неопределенными макроэкономическими показателями, на фоне которых инвесторы отдают предпочтение «понятным» ИТ-продуктам и уже опробованным бизнес-моделям.

Почти половина венчурных инвестиций в ИТ, выпавших на 2021 г., была размещена в течение первого квартала: $54,5 млн в ходе заключения 26 сделок. На второй, третий и четвертый кварталы пришлось 27, 31 и 26 соглашений, на общую сумму $31,9 млн, $34,7 млн и $28,5 млн соответственно. В 2021 г. инвесторы активнее всего вкладывали деньги в ИТ в четвертом квартале.

Данные руссофт

По итогам 2021 года привлечь инвестиции удалось 11% опрошенных компаний. Данный показатель был выше только в 2021 г. (12%), а в 2021-2021 годы он снизился до 7%. Рост этого показателя начался уже в кризисном 2021 г. В этот год стали расширяться сервисные компании, которые получили дополнительное конкурентное преимущество на внешних рынках из-за резкого снижения стоимости разработки ПО в долларовом выражении. Дополнительные инвестиции также привлекались под предстоящее импортозамещение на российском рынке.

Объем инвестиций рассчитан Ассоциацией РУССОФТ на основании данных ежегодного опроса руководителей софтверных компаний впервые для 2021 г., поскольку в предыдущие годы респонденты не указывали объем привлеченных инвестиций, а указывали только факт привлечения средств.

Ожидаемый объем внешних инвестиций по итогам 2021 г. и 2021 г. должен составлять около $1 млрд. Однако в реальности величина, скорее всего, будет ниже, поскольку в предыдущие годы планы компаний по привлечению инвестиций выполнялись не более, чем наполовину.

В то же время, опрос 2021 г. показал, что компании более реалистично оценивают перспективы привлечения инвестиций в обозримом будущем. По итогам текущего года прогнозируют получение внешнего финансирования только 14% респондентов, а не 20-25%, как прежде.

Инвестиции в отрасль должны вырасти не столько за счет расширения круга их получателей, сколько за счет увеличения среднего объема привлеченного внешнего финансирования, приходящегося на одну компанию. Почти две трети (62%) всех разработчиков ПО, которые получили такое финансирование в 2021 г., рассчитывают на него и в 2021 г., но с увеличением размера инвестиций на компанию в среднем в 2,5 раза.

Чаще всего инвестиции привлекают региональные и петербургские компании-разработчики программных продуктов, которые ориентированы на внешние рынки (особенно на рынки развивающихся стран) и созданы не более 10 лет назад. Однако в абсолютных величинах столичные компании по-прежнему имеют намного больший объем привлеченных инвестиций.

При всех выявленных улучшениях, для региональных компаний и для всей софтверной отрасли нехватка инвестиционных средств остается одной из ключевых проблем развития. Ожидаемый объем привлеченных инвестиций всего лишь отражает планы компаний, которые они считают вполне реалистичными.

Складывается следующая несколько парадоксальная ситуация: в России имеется огромная неудовлетворенная потребность в инвестициях у софтверных компаний при значительном объеме свободных средств у предприятий различных отраслей экономики. При этом владельцы этих предприятий уже интересуются возможностью вложения в ИТ-сектор, но не знают, как это сделать.

Имеющиеся свободные средства в других отраслях могут полностью покрыть все нынешние потребности разработчиков программного обеспечения и других высокотехнологичных предприятий. Особенно, если учитывать капиталы, образованные в нефтегазовой отрасли.

Мешает межотраслевому перетоку капитала то, что в России очень мало специалистов, знающих зарубежные рынки и способных оценить перспективность создаваемых новых программных продуктов. Соответствующая экспертиза сконцентрирована в США и еще в ряде стран (например, в Израиле).

Отчасти поэтому российские стартапы переезжают туда, где есть такая экспертиза. Они получают там инвестиции, открывают компании, хотя разработка остается чаще всего в России. Американские венчурные инвесторы, как правило, требуют от них смены юрисдикции. В чисто российскую компанию вкладывать средства они, за редким исключением, не готовы из-за геополитических рисков.

Не хватает необходимой экспертизы и у российских венчурных фондов, которые пошли не по пути ее расширения, а по пути расширения географии своей деятельности, во многом переориентировавшись в последние 2 года с России на другие страны. Количество российских специалистов, знающих зарубежные рынки и обладающих продуктовой экспертизой, постепенно растет, но требуется существенно ускорить этот рост.

Мнения о законодательной инициативе

В феврале 2020 года Агентство стратегических инициатив (АСИ) создало рабочую группу для работы над изменениями нормативного-правового регулирования, связанного с венчурным инвестированием. Как рассказали TAdviser в Российском фонде развития информационных технологий (РФРИТ), состоявшем в данной рабочей группе, по итогам прошедших обсуждений она сформулировала соответствующие предложения и направила от имени агентства стратегических инициатив в Министерство экономического развития.

TAdviser спросил участников рабочей группы, насколько, в итоге, оптимальным получился разработанный Минэкономразвития законопроект. Полностью в положительном ключе документ оценили не все из них. Помимо того, как выяснил TAdviser, некоторые их предложения не нашли своего отражения в проекте закона.

Так, в документе не была учтена необходимость ввести в обязанность российским институтам развития выделять часть средств для управления множеству частных управляющих команд. Выделять через так называемый «фонд фондов» без рисков уголовного преследования в случае неуспеха.

В то время, как в необходимости данного выделения средств убеждено все венчурное сообщество, включая участников рабочей группы, и такая схема используется всеми крупными фондами национального благосостояния в мире. Об этом TAdviser проинформировал декан факультета технологического менеджмента и инноваций университета ИТМО, сооснователь биотехфонда ATEM Capital Антон Гопка.

По его мнению, для стимулирования инноваций необходимо предоставить возможность крупнейшим российским государственным финансовым институтам давать некоторую долю средств, значительно менее 10%, в управление частным управляющим компаниям, которые смогут на свой страх и риск разместить их в максимально рискованных активах, какими и являются прорывные инновации.

Другой необходимой мерой Антон Гопка видит полное исключение сценария уголовного преследования за неуспех венчурного фонда.

Однако у главы ATEM Capital сложилось впечатление, что при разработке проекта закона на рынке было опрошено большое количество экспертов, имеющих мнение о проблемах венчурного инвестирования в России.

Подзаконные акты

Генеральный директор Российской венчурной компании (РВК)Александр Повалко обратил внимание TAdviser, что компания занимается серией подзаконных актов будущего закона «О науке». Они будут регулировать порядок предоставления бюджетных средств для государственной поддержки инновационной деятельности через институты развития, а также определять критерии и принципы создания фондов в зарубежных юрисдикциях и инвестирования в иностранные компании для трансфера в Россию лучших мировых технологий.

В Счетной палате TAdviser заявили, что, помимо определения особенностей осуществления институтами инновационного развития государственной поддержки инновационных и технологических проектов, необходимо утверждение перечней таких институтов, а также введение риск-ориентированного подхода при экспертизе проектов и оценке их эффективности.

В ведомстве убеждены, что правительству и Минэкономразвития предстоит большая работа по разработке нормативно-правовых актов, касающихся мониторинга инвестиционной деятельности институтов инновационного развития, венчурных фондов и проектных компаний, порядка проведения оценки инвестиционного портфеля, оценки результатов деятельности институтов инновационного развития, использующих механизмы венчурного инвестирования, порядка обоснования и предоставления бюджетных средств на государственную поддержку высокорисковых проектов.

Генеральный директор Skolkovo VenturesВладимир Сакович отметил, что цели закона «О науке» будут достигнуты в зависимости от того, насколько детальными и гибкими будут его подзаконные акты и как они будут исполняться.

Главным фактором, сдерживающим венчурное инвестирование с использованием госбюджета, по мнению Саковича, является риск уголовного преследования за нецелевое использование государственных средств. Этого, по его словам, опасаются и стартаперы, и инвесторы.

В Сбербанке, ВЭБ РФ, Росинфокоминвесте, Росатоме, Ростехе и Аналитическом центре при правительстве РФ комментариев TAdviser не предоставили.

Поручение об изменении нормативной базы венчурного инвестирования в ит-индустрии

До 1 июня 2020 года в нормативно-правовые акты РФ должны быть внесены изменения, устанавливающие допустимый уровень финансовых рисков тех институтов развития, которые осуществляют венчурное финансирование с использованием бюджетных средств высокорискованных технологических проектов, следует из поручения президента РФ Владимира Путина, данного правительству РФ 24 января 2020 года.

Ответственным за исполнение данного поручения назначен Михаил Мишустин. По состоянию на 3 февраля 2020 года изменения нормативно-правовых актов, предусматриваемые поручением, еще не разработаны. Их формированием занимается специально созданная АСИ рабочая группа.

Появлению поручения предшествовало указание в сентябре 2021 года ставшим в январе 2020 года вице-премьером РФ Андреем Белоусовым президенту РФ Владимиру Путину основной проблемы венчурного рынка на встрече главы государства с лидерами техпроектов и компаний национальной технологической инициативы.

Тогда же участники встречи – представители компаний национальной технологической инициативы – сформулировали ряд базовых предложений, которые могли бы изменить ситуацию и ввести риск в правовое поле. Президент поручил оформить все идеи.

После данной встречи и выхода поручения главы государства, как проинформировали TAdviser в АСИ, агентство проводило сбор идей и предложений от разных заинтересованных сторон по соответствующим нормативным изменениям. 27 января 2020 года генеральный директор агентства стратегических инициатив Светлана Чупшева на встрече с Владимиром Путиным сообщила о промежуточных результатах этой работы.

В направлении нормативных изменений, связанных с венчурным финансированием высокорискованных технологических проектов, как отмечала Чупшева на встрече, АСИ уже сделало первые наработки.

| Мы предложили бы присвоить статус таким проектам как «экспериментальные проекты», возможность выделения отдельной бюджетной строчки под такие проекты и с определённым, особым порядком отбора, сопровождения, оценки результатов по таким проектам, но с обязательством, что бухгалтерская отчётность и сопровождение таких проектов идёт через казначейство, – сообщала Светлана Чупшева главе государства. – Счётная палата имеет сквозной аудит по этим проектам – если мы говорим об институтах развития, которые финансируют эти проекты, – оцениваются не отдельные проекты, а именно портфель в целом. |

Специально созданная АСИ межведомственная рабочая группа, в состав которой входят представители правительства РФ, Счетной палаты, институтов развития, а также госкорпораций, как проинформировали TAdviser в АСИ, занимается доработкой и упаковкой собранных агентством предложений. Данная группа находится в активной стадии работы, первые результаты ее деятельности будут готовы к 1 марта 2020 года.

Пока что о конкретных изменениях в нормативно-правовую базу говорить еще рано – сформулированы лишь базовые подходы, утверждают в АСИ. Вместе с тем, некоторые идеи участников рабочей группы агентство уже представило у себя на сайте. Правда, как отмечают в АСИ, делать вывод об их включении в консолидированные предложения индустрии пока преждевременно.

На официальном сайте АСИ приведены идеи нормативных изменений таких компаний, как «Роснано», Skolkovo Ventures, университета ИТМО, а также спецпредставителя президента Дмитрия Пескова.

По словам управляющего директора «Роснано» по правовым вопросам Валерии Ковалевой, принципиально важно ввести категорию «права на риск» в правовое поле. В этом смысле, по ее мнению, одной из ключевых инициатив является изменение подхода контролирующих органов к оценке успешности инвестиций.

У предприятий, которые инвестировали государственные деньги в прошлом, по ее словам, должна появиться возможность пройти «венчурную амнистию» по их портфелю и сделкам.

В Skolkovo Ventures предлагают использовать портфельный подход к оценке фондов в совершенных сделках, сообщает гендиректор инвестплатформы Владимир Сакович. По его словам, также нужно разграничивать ответственность сторон сделок «исходя из имеющихся у них прав и полномочий влияния на принимаемые решения в проектах».

Для обеспечения технологического рывка и здоровой индустрии венчурных инвестиций, по его мнению, частные управляющие команды должны исчисляться многими десятками. Наиболее эффективный инструмент стимулирования венчурной отрасли, как отмечает Гопка – формирование государственных фондов с различными мандатами и передача корпоративных венчурных фондов в руки независимых управляющих компаний.

TAdviser также узнал позицию госкорпорации «Ростех» относительно улучшения ситуации на венчурном рынке.

Минимизация рисков потерь и убытков в области венчурного инвестирования в корпорации достигается за счет подбора проектов с понятными производственными и коммерческими перспективами либо проектов, позволяющих получить быстрый доступ к новым технологиям, на самостоятельную разработку которых у компании могли бы уйти значительные средства.

Игры с выводом денег

В интернете есть масса способов инвестирования в игры с выводом реальных денег. Но сами собой они в системе не появляются. По сути это та же финансовая пирамида, только здесь нужно предпринимать различные действия для повышения уровня выплат.

Каждый день в появляются игры вроде «Птичих ферм», где участнику нужно внести реальные средства и купить на них птиц.

Чем больше у вас птиц и чем выше их ранг, тем больше яиц они несут. Яйца вы продаете на специальной ферме и получаете за них баллы – деньги. Эти средства можно потратить снова на покупку птиц, а можно просто вывести на свой электронный кошелек.

В интернете есть также игры про «»бомжей», «такси» и другие направления, имитирующие реальную жизнь.

Ниже я сравнил приведенные способы онлайн-инвестиций в таблице:

| Инвестиционный инструмент | Плюсы | Особенности |

| ПАММ-счета | Высокий процент доходности: от 30 до 500% годовых. Простота вложения средств. Деньги можно вывести в любой момент. Полностью онлайн-инструмент. | Высокие риски потери денег в случае вложения в ненадежные конторы. Часто нет официальных документов о приеме денег и этим пользуются мошенники. |

| Криптовалюта | Популярный тренд последних лет. Высокая капитализация ведущих криптовалют: биткоина и эфириума. Возможность заработать сотни процентов за год при подъеме цены. | Из-за сильных колебаний курса можно быстро уйти в минус или по незнанию купить малоизвестную крипту, которую в дальнейшем трудно будет продать даже ниже цены покупки (неликвид). |

| Фондовый рынок: акции, облигации | Легальный и прозрачный инструмент с относительно высокой доходностью: от 15 до 40% годовых. Инвестировать можно через Интернет, есть возможность создать диверсифицированный портфель. | Есть риски потери части капитала при изменении курса ценных бумаг или банкротстве компании-эмитента. Необходимы профессиональные знания для стабильного получения дохода на длинных промежутках. |

| Валютный рынок Форекс | Подходит для «рисковых парней». Можно работать, начиная со 100 долларов. Неограниченный доход при грамотной торговле. Можно увеличить капитал в 100 раз за год. | Высокие риски потери всего капитала из-за высоких «плечей» или ненадежности некоторых форекс-брокеров. Не подходит для долгосрочного инвестирования из-за сильного колебания курса валют. |

| Бинарные опционы | Аналогично рынку Форекс, есть возможность много заработать, популярная тема среди молодых и азартных людей. Удобные торговые терминалы для смартфонов. | Очень рискованный инструмент, подходящий только для спекуляций через Интернет. Не рассматривается инвесторами в качестве инвестиций. Часто брокеры бинарных опционов – заведомо мошенники. |

| Микрозаймы | Стабильный и относительно консервативный инструмент. Позволяет с высокой долей вероятности получить прибыль и вернуть тело займа. Подходит для людей с большими деньгами (миллионы рублей). | Часто требуется личное присутствие с паспортом для заключения официального договора. Есть некоторые риски потери процентов или всего капитала. Стоит выбирать только крупные и надежные компании. Нет страхования в АСВ. |

| Хайпы (HYIP) | Ежедневные выплаты в большинстве проектов, высокие процентные ставки и разнообразие направлений позволяет регулировать риски, раскладывая капитал по разным ХАЙПам. | Финансовые пирамиды часто маскируются под ХАЙПы и не «живут» слишком долго. Обычно они существуют от 6 месяцев до 2-3 лет. Как только приток новых инвесторов иссякает, проект закрывается. |

| Обезличенные металлические счета (ОМС) | Легальный инвестиционный инструмент. Его предлагают Сбербанк и другие крупные финансовые организации. Ваши деньги «привязаны» к курсу драгоценного металла, что снижает риск их потери. | Не приносят высокой доходности. Больше подходят как альтернатива сберегательному счету. У вас на руках не будет реального металла, но и украсть его никто не сможет. |

| Игры с выводом денег | «Прикольный» инструмент для инвестирования в Интернете. Можно зарабатывать, развлекаясь. Интересные сюжеты и красивая графика привлекают множество начинающих игроков. | Это скорее не инструмент инвестирования, а высокорисковое развлечение с элементами финансовой пирамиды. Здесь ключевое слово «игры», а с выводом денег или нет, это вторично. |

Чтобы грамотно составить свой инвестиционный портфель и вложить деньги в действительно надежные инструменты, рекомендую пройти курс Федора Сидорова по инвестированию.

Мы с друзьями успешно окончили это обучение и оно позволило нам правильно распорядиться свободными средствами и начать их приумножать.

Каждый урок сопровождается домашними заданиями и по завершению обучения у вас будет полный набор пошаговых действий, непременно приводящих к финансовому результату.

Посмотрите небольшое видео Федора, где он делиться 7-ю золотыми правилами успешного инвестора:

Источник https://mcs.mail.ru/blog/10-krupnejshih-rossijskih-it-startapov-2018

Источник https://procenty-po-vkladam.ru/venchurnye-investitsii-v-it-sektor-rossii.html

Источник

Источник