Содержание

Стоит ли брать кредиты

Наверное, каждый человек знаком с кредитами. Ну а если не знаком, то наверняка слышал об этом. Хорошо ли брать деньги под проценты? Или вообще брать деньги в долг?

Что такое кредит?

Для начала давайте поймем, что такое кредит? Кредит – это когда человек берет в долг деньги, а потом через некоторое время не только возвращает их, но еще и доплачивает определенный процент. И тогда кому это выгодно? Человеку, который взял кредит? Нет, конечно! Это выгодно банку или другому лицу, который предоставил кредит.

Такими долгами люди пользуются довольно-таки часто, и даже очень много людей! Не проще ли скопить под проценты нужную сумму и купить то, что хочется, через несколько лет? Чем через те же пару лет отдать лишние деньги?

На сегодняшний день многие мировые страны находятся в состоянии экономического кризиса. Постоянные перепады на международном валютном рынке, понижение цены на нефть, политический конфликт с соседней страной стали причиной финансовой нестабильности и в России.

Возможное ужесточение требований к заемщику и увеличение процентной ставки заставляет население задуматься, выгодно ли сейчас брать кредит, пока новые условия кредитования не вступили в силу. Мнение экспертов расходятся на этот счет.

Кредит во время кризиса – это риск

Кредит, независимо от его разновидности, — это ответственный шаг. Человек, который решил взять заем у банка или кредитной организации, должен быть уверен в своей платежеспособности. Поэтому эксперты считают, что не всегда рационально брать кредит, особенно в кризис.

Прежде чем оформлять кредит, необходимо определиться со следующим:

- Насколько нужно брать заем у банка. Процентные ставки по кредиту очень сильно поднялись за последний год. Поэтому заем у кредитных организаций стал попросту невыгодным.

- Насколько вы уверены в том, что сможете вносить ежемесячный платеж без просрочек и не в ущерб себе. Финансовый кризис – проблема, которая затронула не только банковский сегмент, но и другие сферы экономики. На сегодняшний день наблюдается сильная тенденция сокращения кадров на различных предприятиях, а также урезание ежемесячной заработной платы. В связи с этим большое количество людей, взявших кредит сегодня, рискуют оказаться неплатежеспособными завтра и нажить себе множество проблем. Поэтому оформлять банковский заем становится не просто не выгодно, но и опасно.

Эти пункты – далеко не все, что нужно учитывать человеку, желающему оформить кредит. Важно понимать, в какой валюте выгоднее брать банковский заем. Ведь на сегодняшний день ситуация с ростом доллара, ослабеванием евро и падением рубля вносит нестабильность в предлагаемые банками услуги. Эксперты советуют повременить с желанием взять кредит. Ведь оформить его можно будет и спустя какое-то время, когда ситуация стабилизируется.

Выгода при оформлении кредита в кризис

С другой стороны, некоторые специалисты, наоборот, отмечают положительные стороны в получения кредита именно в период экономического кризиса. Однако эти плюсы, скорее, связаны с удобством оформления и возможной выгодой.

- Брать кредит именно сейчас выгодно тем, кто остро нуждается в получении кредита и не уверен в том, что получит заем после внедрения Центральным банком новых ужесточенных требований к заемщикам. Однако в данной ситуации нужно трезво оценивать свои возможности. Ведь, как показывает статистика, в последнее время участилось количество просрочек по кредитным платежам, как со стороны физических, так и юридических лиц.

- Тем, кому срочно необходимо получить кредит, специалисты советуют также поторопиться. Некоторые банки и кредитные организации уже повысили процентные ставки, некоторые внесли в кредитные договора пункт о возможном повышении ставки в дальнейшем на выдаваемый сейчас кредит. Поэтому время на раздумья о том, брать ли кредит, лучше не тратить. А в скором темпе искать банк, в котором выдают кредиты по старым процентным ставкам, и стараться выплатить его как можно скорее.

Кроме этого, есть смысл оформлять кредит людям, которые не испытывают никаких финансовых трудностей даже в период кризиса, и намерены совершить серьезные покупки, имея сбережения и полную уверенность в своей платежеспособности. Для этого нужно просто найти финансовую организацию с подходящими условиями кредитования.

Стоит ли брать кредит вообще?

Поучение кредита во время кризиса – это всего лишь часть вопроса. Даже в период стабильности многих людей волнуют вопросы, есть ли смысл брать кредит, выгодно ли это, не станет ли это тяжелым ударом по финансовому благосостоянию.

Прежде всего стоит отметить, что кредиты бывают совершенно разным. Их можно условно разделить на несколько категорий. Самыми распространенными в 2019 году являются:

- Кому выдается кредит: физическому или юридическому лицу. Условия получения займа будут совершенно разными. Начиная от процентной ставки, заканчивая документами, которые необходимо предоставит для составления договора.

- Вид кредита: целевой, ипотечный, потребительский. Эти виды кредита могут получить и физические, и юридические лица.

Разновидностей кредитов существует гораздо больше. Различают ссуды также:

- По сроку предоставления: краткосрочные, среднесрочные, долгосрочные.

- По количеству кредиторов: один кредитор, консорциальный, синдицированный.

- По типу заемщика: межбанковский, государственным органам власти, потребительский, кредит хозяйству.

- По целям: инвестиционный, восполняющий оборотные средства, потребительский.

- По субъектам кредитного договора: коммерческий, государственный, международный.

- По валюте ссуды: моновалютный и мультивалютный.

Однако наиболее распространенными кредитами, которые интересуют как предпринимателей, так и обычное население России, являются, конечно же, ипотечный и потребительский кредиты.

Нашим сознанием управляет реклама, которая вызывает сильные желания приобрести чего-нибудь. Что-либо нужное или ненужное, тем самым мы заглядываем к себе в карман, а там пусто. И тут опять замечательная реклама о том, что можно взять кредит с очень хорошими условиями, и мы от бессилия доверяем этим словам, но нас жестоко обманывают, с нас просто хотят стрясти наши финансы, в которых мы сами нуждаемся.

Пример рекламы кредита

Поэтому стоит определиться, взять ли кредит в банке или, быть может, подкопить денег и купить что хочется, или обратиться к друзьям или родственникам.

У меня достаточно знакомых, которые живут в кредит; поначалу они были рады, но потом радость растворилась, когда они поняли, сколько им нужно переплачивать.

Задумайтесь, нужна ли вам такая невыгодная для вас головоломка!

Потребительский кредит

Потребительский кредит – самый распространенный вид ссуд, который выдается гражданам на любые цели. Сюда можно отнести как покупку новой бытовой техники, так и получение денег для поездки на отдых. Такой кредит можно получить в разных формах:

- Кредитный лимит на банковской карте. В последнее время самая часто встречаемая форма выдачи потребительского кредита. В данном случае можно расплачиваться в черте лимита сколько угодно раз, тратить деньги на мелкие и крупные покупки, о которых не нужно осведомлять банк-кредитора. Кроме этого, пользование картой отмечается большим удобством, не нужно посещать финансовую организацию для увеличения кредитного лимита или его подключение. Все это можно сделать дистанционно при помощи СМС, телефонного звонка или интернет-банкинга. Таким же образом можно получить информацию о проведенных операциях, выписки по счету, сменить пин-код и многое другое.

- Покупка товара с отсрочкой платежа. Такая форма потребительского кредита имеет место при совершении крупных и мелких покупок в различных розничных сетях и магазинах. Самыми распространенными отраслями являются продавцы мебели, бытовой техники, автомобилей и прочего. Получение потребительского кредита происходит прямо на месте. Договор заключается с менеджером банка, выбираются условия кредитования, обсуждается процентная ставка.

- Предоставление банковской ссуды. В последнее время в связи с кризисом и развитием кредитования по банковской карте и покупкой с отсрочкой, данный вид стал менее распространенным, однако по-прежнему имеет свою целевую аудиторию и пользуется спросом. Получить потребительский кредит наличными стало сложнее в 2020 году, так как банки ужесточили свои требования к заемщикам. Тем более ставки по этой форме кредита обычно выше, чем при покупке с отсроченным платежом. Тем не менее, банковская ссуда наличными пользуется большой популярностью среди юридических лиц. Предприниматели часто оформляют кредит наличными для того чтобы пополнить оборотные средства. Такой шаг выгодно осуществлять, когда у юридического лица уже есть ссуда, а два кредита на одного предпринимателя не всегда выдают.

- Кредит, независимо от его формы и вида, это всегда переплата. Ни один банк не будет выдавать заем без выгоды для себя. Развитая в последнее время реклама о беспроцентных кредитах и рассрочках – это не более чем привлечение клиентов. За нулевой процентной ставкой будут срыты различные комиссии и страховки.

- Действительно ли необходим этот кредит. Российское общество устроено не так, как американское и западное, где люди всю жизнь живут в кредит. В России совершенно другая система экономики, которая делает такой образ жизни невыгодным. Потребители, приобретающие мелкие товары за счет кредитных средств, начинают воспринимать процесс покупки неправильно. Позволив себе тратить больше, чем получаешь, можно оказаться у огромной долговой ямы. Так как система кредитования и отстаивания прав заемщика в России не отработана до конца. Страховка не всегда покрывает кредитные расходы заемщика, утратившего работу. Поэтому все специалисты советуют действительно подумать, прежде чем рваться оформлять ссуду в банке.

Расставив правильно приоритеты и учитывая эти пункты, каждый человек может оценить свою платежеспособность и определить степень важности получения кредита. Таким образом, будут осуществляться взвешенные решения, сводящие к минимуму риск возникновения проблем с выплатой по кредиту.

Ипотечный кредит

Ипотечный кредит является не менее распространенным видом кредитования в России. Суть ипотечного кредита заключается в том, что банк выдает ссуду под залог недвижимого имущества. В качестве залога может выступать как уже имеющееся имущество заемщика, так и приобретаемая недвижимость, на которую берется заем.

Наиболее распространенными видами ипотеки в России являются ипотека на жилье, авто и ипотека юридическим лицам. Существуют различные государственные программы, которые направлены на снижение процентной ставки или внесение части средств из бюджета для определенных категорий лиц. Среди прочих молодые семьи, военные, молодые учителя и молодые мамы. Последние могут использовать «Материнский капитал» в качестве первого взноса или платежа по ипотеке.

Несмотря на популярность в России ипотеки, все-таки встречаются разные мнения по поводу того, стоит ли брать кредит или нет. Особенно часто начал возникать этот вопрос в последнее время, когда банки начали активно поднимать процентные ставки по потребительским кредитам. Население выразило свою настороженность по оформлению ипотечных кредитов, боясь, что ужесточенные нововведения коснуться и этой сферы кредитования. Специалисты отмечают следующее:

- Брать ипотечный кредит скорее выгодно, чем нет. Молодая семья, да и любой другой человек, не всегда могут похвастаться достаточным доходом для того, чтобы накопить средства на покупку нового жилья. Ипотека – отличный выход из ситуации. Несомненно, риск и переплата по кредиту есть. Но если нет другого выхода, то это единственный вариант приобретения собственной жилплощади.

- В условиях кризиса процентные ставки на ипотечные кредиты начали расти, однако намного медленнее, чем по потребительским и другим видам ссуд. Если физическое или юридическое лицо накопило достаточную сумму для внесения первого взноса по ипотеке, то нет смысла долго тянуть с этим вопросом. Процентные ставки могут вырасти еще больше, а условия для заемщиков ужесточиться. Это может коснуться как большей требовательности к платежеспособности заемщика, в том числе и увеличится первый платеж.

- Нужно быть уверенным в своей платежеспособности. Стоит хорошо помнить о том, что ипотечный кредит выдается под залог. Чтобы не потерять новое или нажитое недвижимое имущество лучше не делать необдуманных решений. Прежде чем убеждать менеджера банка в том, что вы справитесь со всеми выплатами, убедите в этом себя.

- Помните о том, что ипотека – это хоть и переплата процентов, но новое имущество становится навсегда вашим после погашения кредита, в отличие от арендованного помещения, автомобиля, съема квартиры. Это, наверное, самый главный плюс ипотечного кредитования.

Независимо от того, какой вид и форму кредитования вы собираетесь получить, важно собрать предложения со всех банков и выбрать наиболее выгодное для вас. Кредиты – это почти всегда минус вашему бюджету, с их помощью нельзя сэкономить средства ни в период кризиса, ни в период стабильности. Но именно кредиты могут обеспечить вас необходимыми покупками для осуществления более качественной профессиональной деятельности, экономии времени и усилий. Главное — не делать необдуманных решений, и тогда никаких проблем с получением и выплатой кредита не будет.

Теперь обсудим для чего кредит?

Если вы берете кредит, продумайте для чего вам нужен кредит! Если для какого-то дела, которое может приносить прибыль, то тогда еще можно поразмышлять. Но если кредит на то, чтобы купить мебель, квартиру, машину и т.д., то тогда вы ошибаетесь в выборе!

Люди, помните, что кредиты под большие проценты – это зло!

Кредит для этого был и создан, чтобы с него получать огромную прибыль, поэтому сегодня почти каждый человек может взять кредит, будь то потребительский кредит, ипотечный кредит или кредит на товар в магазине!

Финансы

Финансы, деньги, денежки— как много с ними связано! Фактически деньги построили этот мир, и с их помощью открываются новые технологии, да и мир движется вперед.

Конечно, есть и плохие моменты в нашем мире, связанные с деньгами, например, как войны и т.д. Но суть не в этом, сегодня мы разговариваем о финансах и кредитах. Так вот, плохой момент, связанный с деньгами — это кредит.

Кредиты

С помощью денег, с целью сделать прибыль на нищих, были придуманы кредиты. Изменились какие-либо приоритеты, но схема осталось одна — забрать денег у должника, и чем больше, тем лучше!

Необходимость какой-либо вещицы – это не цель

Хотя сами утверждают, что у них есть цель. Например, человек берет кредит, чтобы купить себе хороший сотовый телефон. Он может доказывать и утверждать, что хороший сотовый телефон это и есть цель кредита, но я не поверю. Лично мне приходилось встречать таких людей.

Ведь человек стремится к сотовому телефону, зачем брать кредит? Можно просто потерпеть и подкопить пару месяцев, и сотовый телефон — твой. А если брать кредит, то, конечно, он будет сразу у тебя на руках, но на этих же руках появится долг, причем больше, чем ты занимал.

Единственная цель кредита, которую можно рассмотреть, — это преумножение своего капитала, причем с помощью кредита можно выручить намного больше денег, чем ты взял. И конечно, для этого нужно тщательно продумать все детали своего преумножения. Например, кредит на открытие какого-либо бизнеса, или вложение кредитных средств куда-либо. Вот примерно такая должна быть цель кредита, а не сотовый телефон, или машина и квартира.

Продолжаем искать самый выгодный кредит, рассмотрим, насколько выгоден кредит на нужды.

Какие нужны кредиты

Как вы уже поняли, я — сторонник кредитов, и брать их стоит лишь при правильном и обдуманном решении, при четком плане действий с финансами и при плане погашении долга. Если вам нужен кредит, например, на телефон, машину, дом, то подумайте, а стоит ли его брать? Сможете ли вы без этого пока обходиться?

Если же вам так это необходимо, начните просто откладывать те деньги, которые вы бы платили за кредит; положите их куда-нибудь под проценты, если не знаете, как и куда инвестировать. И за определенный срок у вас накопится та сумма, которая вам необходима!

Пример: вы взяли кредит в банке и его необходимо погасить за 3 года, за эти 3 года вы переплатите очень много денег (в зависимости от кредита). А если вы будете откладывать и куда-нибудь вкладывать, то получите свою сумму плюс проценты, то есть сумму кредита и его переплату примерно за 2 года! Так что выгоднее?

Кредит на нужды не является острой необходимостью, поэтому не берите такой вид кредита.

Друзья, вас мучает совесть, и вы не знаете, брать ли кредит или нет? Стоит разобраться, для каких целей брать кредит.

Стоит брать кредит, если вы составили точный план для того, куда вы потратите деньги, которые взяли в банке. Кредит необходим, если вы хотите заняться каким-либо бизнесом, а вам не хватает средств. Вы должны подсчитать вашу прибыль от бизнеса и продумать способы быстрого погашения долга.

Во всех остальных случаях кредит не стоит брать. Например кредит на нужды: хотите что-либо купить, но у вас не достаточно денег. В этом случае вы останетесь только в большом минусе и почти в два раза переплатите за простые товары. С первого взгляда этого не заметишь, но если хорошенько все подсчитать и углубиться, то вы поймете, почему это происходит. Кредит не стоит брать потому, что все это — банковская система, которая уже давным-давно придумала, как нажиться на простом человеке. Думаю, теперь вы решите, брать ли кредит или нет.

Все еще думаете, как взять выгодный кредит? Давайте тогда проведем небольшой анализ кредитов. Сделаем расчет, сколько переплатим за этот год. Прежде, чем взять кредит на год, мы должны пройти не один банк и узнать все условия.

На рекламным щитах и по телевизору мы видим маленькие процентные ставки, такие как 10%, 12%. И тут же наблюдаем такие же ставки по вкладам, а такое может быть? Я думаю, что нет: всегда проценты по вкладам намного ниже, чем проценты по кредиту, и все же это просто реклама.

Так вот, 12% годовых, если берете потребительский кредит, никто не даст; дадут эти 12% плюс различные скрытые проценты и первоначальные или ежемесячные вклады. Получится в среднем 40 %. Теперь мы решили взять кредит на год, сумма — 100 тысяч рублей, то есть за год мы переплатим больше 40 тысяч.

Получается, переплатим практически половину суммы, нравится ли вам такой кредит? Итак, в месяц мы платим по 12,5 тысяч рублей. Допустим, вы хотели на эту сумму купить машину.

А теперь мы просто потерпим и брать кредит не будем. Более того — мы будем эти 12,5 тысяч рублей откладывать на свой депозит в банке, пусть даже под 6% годовых. Во-первых, нужную сумму вы накопите за 8 месяцев, а за год — 150 тысяч + 6 процентов. Какой вариант выбираете вы? Неважно, насколько вы берете кредит — на год, два три. Лучше просто накопить.

Что такое потребительский кредит

Из-за пандемии рынок потребительского кредитования России существенно просел. Граждане стали более разборчивыми при оформлении займов. Расскажем, что такое потребительский кредит, как и где его получить, какие есть нюансы его оформления.

Потребительский кредит простыми словами

В статье 3 закона № 353-ФЗ есть определение потребительского кредита. Это займы, выдаваемые физическому лицу на цели, не связанные с коммерческой деятельностью. Кредиторами — то есть заимодавцами — по потребкредитам выступают банки, кредитно-потребительские кооперативы, ломбарды. Ипотека не относятся к потребкредитам — ее регулируют правила о кредите под залог недвижимости.

Виды кредитов

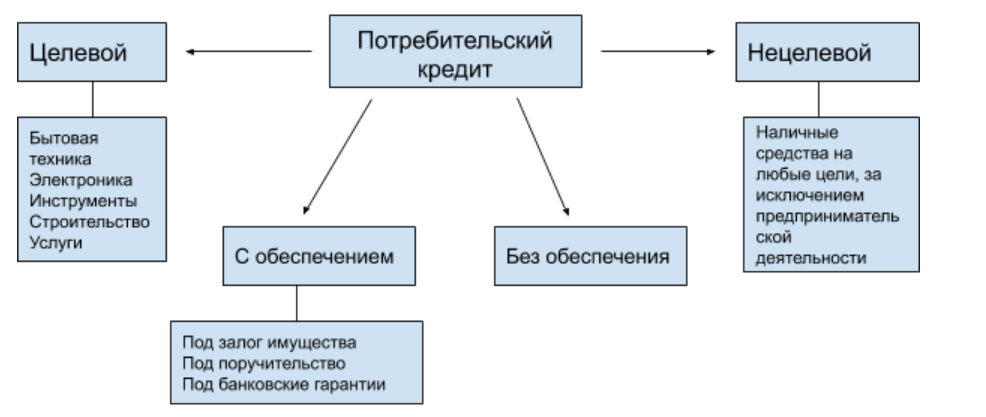

Потребительский кредит — это не только займы наличными на неотложные нужды, но и масса других кредитных продуктов. Все их можно разделить на следующие группы:

- С обеспечением и без обеспечения. Обеспечением по займам выступает как отдаваемое под залог имущество заемщика, так и поручительство.

- Целевые и нецелевые. Под целевыми понимаются займы, выдаваемые на конкретные цели, тогда как при нецелевых ссудах заемщик не обязан отчитываться о своих тратах. Одним из видов целевых потребительских займов является POS-кредитование — покупка товаров в кредит непосредственно в офисе или магазине.

- Краткосрочные, среднесрочные и долгосрочные. Денежные займы сроком до 1 года относятся к краткосрочным, от 1 года до 5 лет — к среднесрочным. Долгосрочные займы выдают на 7–10 лет.

- Стандартные и особые. К стандартным продуктам относятся общедоступные предложения банков. К особым займам относятся персональные или закрытые продукты и кредитные линии, доступные корпоративным клиентам, держателям зарплатных карт, постоянным клиентам банка, отдельным заемщикам.

- Единоразовые и возобновляемые. С единоразовыми ссудами все просто — заемщику выдается указанная в договоре сумма, которую он или она возвращают в соответствии с графиком. Возобновляемые кредитные линии — это предоставление лимита денег, которыми заемщик распоряжается в течение всего срока действия договора.

Виды кредитов

Виды кредитов

Кредитные карты, хоть они и относятся к разновидности нецелевого потребкредита, выведены финансовыми организациями в самостоятельные кредитные продукты.

Условия оформления потребительского кредита

Чтобы получить потребкредит, заемщику необходимо удовлетворять следующим условиям:

- гражданство РФ;

- возраст от 18 лет (для некоторых продуктов минимальный возраст может быть увеличен);

- хорошая или удовлетворительная кредитная история;

- наличие стабильного источника доходов;

- регистрация в России;

- стаж на последнем месте работы от 3 месяцев.

Это усредненный список требований, предъявляемых банками к заемщикам. Они могут меняться в зависимости от банка и предлагаемого им кредитного продукта.

На что обратить внимание при получении кредита

Чтобы потребительское кредитование не стало финансовой ловушкой, при получении займа стоит уделить внимание следующим нюансам:

- Наличие страховки — часто ее закладывают в займ по умолчанию. Но у заемщика есть законное право от нее отказаться, причем это не может послужить причиной отказа в займе.

- Условия досрочного погашения. При досрочном закрытии ссуды не должны взиматься дополнительные комиссии и штрафы.

- Способы оплаты. Как платить без комиссии и с минимальным сроком проведения платежа? Это либо оплата в кассе банка, либо посредством онлайн-банкинга.

И, конечно же, проверяйте процентную ставку по потребкредиту. В 2021 средняя ставка 8-10% годовых.

Лучшие банки для оформления потребительского кредита

В таблице ниже представлены предложения потребительских займов от ведущих банков страны.

В таблице представлены нецелевые займы, предоставляемые банками физическим лицам без залогов и поручителей. Однако в зависимости от кредитной истории и долговой нагрузки заемщика максимальный размер может быть ниже, а проценты — выше.

Как производится погашение потребительского кредита

Обычная схема, когда сумма займа погашается частями путем внесения равных ежемесячных платежей. Это называется аннуитетным платежом — при нем ежемесячно гасится как тело долга, так и проценты по нему.

Его противоположность — дифференцированный платеж, уменьшающийся ежемесячно. При таком графике первые платежи направлены на максимальное погашение процентов по ссуде. И чем больше будут взносы заемщика, тем меньше в итоге окажется переплата по ссуде.

Непосредственно погашение займа на потребительские нужды возможно различными способами:

- через кассу банка;

- через онлайн-банкинг;

- через банкоматы;

- банковским или почтовым переводом.

При выборе варианта погашения важно учитывать как скорость зачисления средств на кредитный счет, так и отсутствие комиссии.

Оформление потребительского кредита на примере Сбербанка

Для получения денег в Сбербанке нужно:

- Посетить отделение банка с паспортом и вторым документом.

- Получить талончик на электронную очередь.

- При достижении очереди подойти к указанному в талоне окну, заполнить с кредитным специалистом банка заявку на займ.

- При положительном решении банка необходимо подписать договор, затем получить карту с находящимися на ней заемными средствами.

Пользователи интернет-банка Сбербанк могут оформить ссуду в течение нескольких минут онлайн. Достаточно в личном кабинете перейти во вкладку «Кредиты и займы», выбрать нужную сумму и, после одобрения, подписать оферту кодом из СМС. Кредитные деньги будут автоматически перечислены на карту.

Процентные ставки по потребительским кредитам

Сегодня процентная ставка по потребительским займам, выдаваемым наличными без обеспечения, колеблется от 5,5 — «специальные» предложения от ПСБ для бюджетников, военнослужащих, до 13,5% «Новые возможности для самозанятых» от Россельхозбанка. В среднем рассчитывайте на ставку 8–10%. Снизить ее можно, если предоставить обеспечение: имущество под залог или поручителя.

Особые потребительские кредиты

Простыми словами под особыми потребительскими кредитами понимаются уникальные кредитные предложения, доступные для отдельных групп заемщиков:

- для военнослужащих;

- для бюджетников;

- для многодетных семей;

- для студентов (образовательные займы);

- для жителей сельской местности;

- целевые ссуды на строительство загородного дома.

Такие кредитные продукты выдаются по сниженной ставке, предполагают большие суммы и длительные сроки погашения.

Плюсы и минусы кредитов на потребительские нужды

К плюсам потребительского кредитования относится:

- минимальные документы для оформления;

- обеспечение для выдачи денег не всегда обязательно;

- при предоставлении залога он остается в распоряжении заемщика;

- решение в среднем принимается за один час (но может затянуться до 3 дней);

- можно закрыть обязательства досрочно;

- лояльные требования к заемщикам;

- при оформлении нецелевых продуктов не нужно отчитываться в тратах.

Но у них есть несколько недостатков:

- риск повышения процентов при отказе от страховки;

- неправильный выбор способа погашения повлечет повышенные расходы в виде комиссии, штрафов за просрочку с первого же дн просрочки;

- увеличение кредитной нагрузки — минус займа в том, что его придется отдавать.

Но банковские кредиты выгоднее микрокредитов в МФО, ссуд в кооперативах и даже кредитных карт.

На сколько лет можно взять кредит на потребительские нужды

Срок предоставления потребительского займа зависит от нескольких факторов:

- итоговой суммы;

- процентной ставки;

- кредитного продукта.

Средний срок потребкредита составляет 3–5 лет. Но при оформлении целевых займов (к примеру, покупки в кредит бытовой техники), он может составлять 3–6 месяцев. При получении особых потребкредитов заемщик сможет рассчитывать на 10-летний срок погашения с пролонгацией.

Документы для оформления кредита

Из документов потребуется паспорт, второй документ: водительское удостоверение или СНИЛС, а также справка о доходах по форме банка или 2-НДФЛ от работодателя. Дополнительно банк может запросить сведения об автомобиле или недвижимости, данные контактных лиц.

Страховка по кредиту

Существует только 2 вида обязательного страхования имущества заемщика: при ипотеке (страхуется ипотечная недвижимость), при автокредите (страхуется автомобиль). Страхование жизни и здоровья заемщика — не его обязанность, и также страховка не может повлиять на решение банка о выдаче займа!

Однако часто финансовые организации при оформлении страховки снижают ставку. Но здесь первоначально нужно рассчитать размер ежемесячного платежа со страховкой и без нее — иногда размер страховых взносов становится причиной существенной переплаты.

Экспресс-кредит

Под экспресс-кредитами понимаются не только микрозаймы в МФО, но и быстрые денежные займы на карту, оформляемые максимум в течение часа. Такие виды кредитных продуктов отличаются небольшой суммой (до 100–150 тысяч рублей), минимальными требованиями к заемщику, но повышенными процентами. Но они все же гораздо выгоднее микрозаймов и ссуд в ломбардах.

Чтобы узнать больше о нюансах потребительского кредитования, а также о том, что делать, если не можете обслуживать свои долговые обязательства, позвоните нашим юристам или закажите обратный звонок через онлайн-форму на странице.

Автор статьи Константин Милантьев

Эксперт в области банкротства физических лиц. Является действующим арбитражным управляющим с 2015 года. Публикации Константина размещены в различных экспертных изданиях и СМИ. Активный участник конференций, семинаров и обсуждений внесения правок в действующее законодательство РФ по банкротству.

Источник https://dengivsetakipahnyt.com/kreditovanie/stoit-li-brat-kredit.html

Источник https://bankrotconsult.ru/chto-takoe-potrebitelskiy-kredit/

Источник

Источник