Содержание

Стоит ли брать кредит

Раньше, чтобы совершить крупную покупку, люди копили деньги. Сегодня всё стало намного проще: просто оформляешь кредит.

Как правильно погасить кредит в банке

Как правильно погасить кредит в банке

Популярность кредитов сегодня неоспорима. Раньше клиент открывал в банке сберегательный счет, на который в дальнейшем откладывались средства для покупки бытовой техники, на образование детей, свадьбу или сбережения на «черный день».

Сейчас интерес к накоплениям стал заметно ниже. В 2021 году выгодный займ позволяет получить необходимое здесь и сейчас за комиссию – процентную ставку.

Что лучше: взять кредит или занять у друзей

Очевидное преимущество займа у близких – отсутствие переплаты. Минус способа в том, что такая просьба ставит в неловкое положение и того, кто занимает, и того, у кого просят в долг.

Прежде, чем просить у друга взаймы, ответьте на вопросы:

- Есть ли у человека деньги, чтобы дать в долг без ущерба собственному уровню жизни?

- Сможете ли вы вернуть деньги в срок или есть риск нарушить договоренность?

- Что вы будете делать, если не успеете вернуть деньги в срок?

Если нет риска испортить взаимоотношения, взять в долг у знакомых выгодно. В случае, когда вероятность нарушить гармонию с близкими велика, лучше прибегнуть к услугам банка.

Совет от банка:

Кредит – удобный финансовый инструмент. При грамотном подходе займ становится эффективным способом достижения целей, при халатном отношении – обузой.

На рынке представлено множество кредитных предложений, и чтобы сделать осознанный выбор, лучше ознакомиться сразу с несколькими и подробно их изучить.

Выгодно ли брать кредиты

Выгода при оформлении кредита – индивидуальное понятие. Есть ситуации, когда взять деньги у банка рациональнее, чем копить. Например, откладывать на покупку недвижимости с заработной платой 30 000 – 50 000 рублей нецелесообразно по нескольким причинам:

- рост цен быстрее, чем рост накоплений;

- инфляция быстро снизит ценность накопленных денег и отдалит вас от цели;

- копить придется десятки лет.

Понятно, что в данном примере взять кредит целесообразно. В случае, если финансовая ситуация заемщика изменится в лучшую сторону, можно инициировать полное досрочное или частичное погашение.

Некоторые банки предлагают специальные условия в рамках государственных и социальных программ или акций, переплата по которым минимальна. Выгода по таким кредитам может превосходить все ожидания.

Например, в Совкомбанке есть возможность вернуть переплату по процентам после окончания платежного периода, выполняя одно ежемесячное условие – совершать не менее пяти покупок из своих или заемных средств на общую сумму от 10 000 рублей по карте «Халва» или от 5 000 рублей по карте «Социальная Халва».

Основные правила, которые помогут сделать ваш займ максимально комфортным и безопасным:

- Сумма ежемесячных платежей по всем долговым обязательствам не должна превышать 30-35% от вашего дохода.

- Не спешите заключать договор с первым же банком, который одобрил вам выдачу средств — рассмотрите больше вариантов.

- Не выходите на просрочки. Воспользуйтесь финансовой страховкой или сообщите банку о сложностях. Есть много способов нивелировать риск, уладить ситуацию и сохранить хорошую кредитную историю.

Совет от банка:

Выгода по любому кредиту обусловлена финансовой грамотностью заемщика, умением планировать бюджет и следовать ему. Как правило, проблемы возникают от недостатка знаний, реже – по иным обстоятельствам.

Когда кредит не нужен

Ответьте честно на несколько вопросов, чтобы понять, нужно ли брать деньги у банка:

- Послужит ли эта покупка улучшению качества жизни в будущем и поможет ли достичь важных для меня целей:

- да – 1 балл;

- не знаю – 0 баллов.

- Смогу ли я соблюдать долговые обязательства без потери уровня жизни:

- да – 1 балл;

- нет – 0 баллов.

- Если я потеряю платежеспособность, смогу ли я выполнять кредитные обязательства на протяжении одного года?

- да – 1 балл;

- не знаю – 0 баллов.

- Полностью ли я разобрался в условиях кредитного предложения?

- да – 1 балл;

- не думаю – 0 баллов.

- Банк, который предлагает мне деньги, достаточно надежный?

- да – 1 балл;

- не знаю – 0 баллов.

Вам не стоит брать деньги в долг, если вы наберете меньше 4 баллов. Определите несколько пунктов, которые следует проработать прежде, чем принять решение об оформлении нового займа.

Преимущества и недостатки кредитования: сравнительная таблица

- Возможность приобрести необходимую вещь или оплатить услугу своевременно.

- Дополнительная финансовая нагрузка на бюджет.

- Безопасность. Сделки с банком заключаются в рамках законов Российской Федерации, которые обеспечивают защиту интересов заемщика и прозрачность договорных отношений.

- Итоговая стоимость покупки может значительно подорожать из-за процентов по кредиту.

- Фиксированные условия, которые обеспечивают стабильность сделки.

- Сложности в самостоятельном изучении условий.

- Доступность.

- Стоимость дополнительных услуг при оформлении кредитного договора добавляется к итоговой стоимости товара/услуги.

- Возможность управления переплатой, т.е. полное или частичное досрочное погашение, программы рефинансирования, специальные акции. Например, в Совкомбанке действует предложение «Гарантия минимальной ставки».

- В некоторых случаях: требование залога, поручителей для оформленияю

- Удобный способ оплаты и контроля задолженности – развитые онлайн-сервисы с доступом к подробной информации.

- Проблемы в случае потери постоянного источника дохода.

- Рост инфляции делает займ выгоднее. Выплата по задолженности становится менее ощутима с каждым годом.

- Сложности в оформлении займа, например, ипотеки.

Кредиты в кризис

Существует расхожее мнение, что в преддверии экономического кризиса нужно брать как можно больше кредитов. Некоторые авантюристы рассчитывают, что долг простят из-за дестабилизации экономики.

Почему это не так? Долговые обязательства, оформленные официально, подлежат взысканию в любой ситуации.

К тому же заемщиков может ожидать ряд сложностей:

- Самое безобидное последствие – отказ банка в выдаче денег в долг.

- Если клиент получил займ на машину в разгар кризиса, его может неприятно удивить процентная ставка. Вероятно, после того, как кризис уйдет, условия по многим кредитным продуктам станут выгоднее. Ещё одна причина не торопиться – дождаться большей выгоды.

- Кризисные последствия могут коснуться каждого и повлиять на платежеспособность. Испортив однажды кредитную историю, можно лишиться возможности оформить займ тогда, когда он действительно необходим.

В сложное время брать в долг небезопасно. Многие банки самостоятельно регулируют кредитную нагрузку клиентов, изучая данные кредитной истории и анализируя тенденции рынка. Кредитор не заинтересован в том, чтобы перегрузить бюджет заемщика, так как это создаст дополнительные проблемы с возвратом средств.

Совет от банка:

Брать деньги в долг у друзей или у банка – большая ответственность. Чтобы полученные средства послужили во благо, необходимо тщательно проанализировать возможности бюджета и рынка, оценить риски и только потом соглашаться на сделку. Мудрое решение не только избавит от финансовых проблем, но и обеспечит спокойное, стабильное будущее.

Как правильно взять кредит

Вопрос правильного оформления кредита возникает в современных реалиях довольно часто. Количество финансовых организаций и кредитных предложений постоянно растет, в них легко запутаться. Сейчас можно найти варианты, которые полностью оформляются онлайн, без посещения офиса, получить ссуду на покупку квартиры или машины. Каждая программа имеет свои особенности, которые нужно тщательно изучить. Обо всем подробнее – в материале Brobank.

- Как выбрать финансовую организацию и кредит

- На что обратить внимание при выборе программы

- Документы для оформления займа

- Как повысить шансы на одобрение заявки

| Макс. сумма | 2 000 000 Р |

| Ставка | От 8,9% |

| Срок кредита | До 3 лет |

| Мин. сумма | 50 000 руб. |

| Возраст | От 18 лет |

| Решение | 2 минуты |

Как выбрать финансовую организацию и кредит

Перед тем, как подавать заявки кредиторам, нужно узнать, как грамотно брать кредит. Необходимо оценивать свою финансовую нагрузку и возможные риски.

При выборе кредитной программы важно обращать внимание на процентную ставку, лимит суммы, а также разновидность кредита. Целевые выдаются на определенные цели, например, покупка автомобиля, дома, учеба и т.д. Траты в этом случае придется подтверждать. Нецелевой кредит можно брать на что угодно: покупки, путешествия, бизнес и т.д.

Также займы отличаются требованиями к заемщикам. Необходимо уточнить в выбранном банке, что нужно, чтобы взять кредит, каким возрастным рамкам необходимо соответствовать.

Очень важно правильно выбрать банк. Для этого нужно уточнить, какие банки есть в регионе вашего проживания. Затем необходимо оценить следующие параметры:

- Насколько банк крупный, известный, есть ли у него свой сайт и какая информация на нем представлена.

- Количество предлагаемых кредитных программ.

- Количество положительных и отрицательных отзывов в интернете.

- Сроки рассмотрения заявки.

Нужно иметь представление о банке, который выдает займ, его истории. Если название организации неизвестно, можно проверить, зарегистрирована ли она в Центробанке.

На сайтах банков обычно указывается, что нужно для кредита и какие программы предлагаются. Также лучшие предложения российских банков и самые выгодные условия всегда можно найти на Brobank в разделе «Кредиты». Заявку можно отправить через интернет.

На что обратить внимание при выборе программы

Чаще всего заемщики оценивают и сравнивают размер процентной ставки по кредиту. Именно от этой величины зависит выгодность сделки и размер переплат. Однако низкие проценты часто сопровождаются более строгими требованиями к клиентам.

При выборе кредитной программы необходимо также обратить внимание на следующие параметры:

- Пакет документов.

- Срок кредитования.

- Наличие дополнительного обеспечения (поручительство, залог и т.д.) и являются ли они обязательным условием.

- Наличие комиссий и размер штрафов.

- Способы погашения кредита.

- Возможность досрочного погашения.

- Максимальная и минимальная сумма, которую предоставляет банк в рамках данной программы.

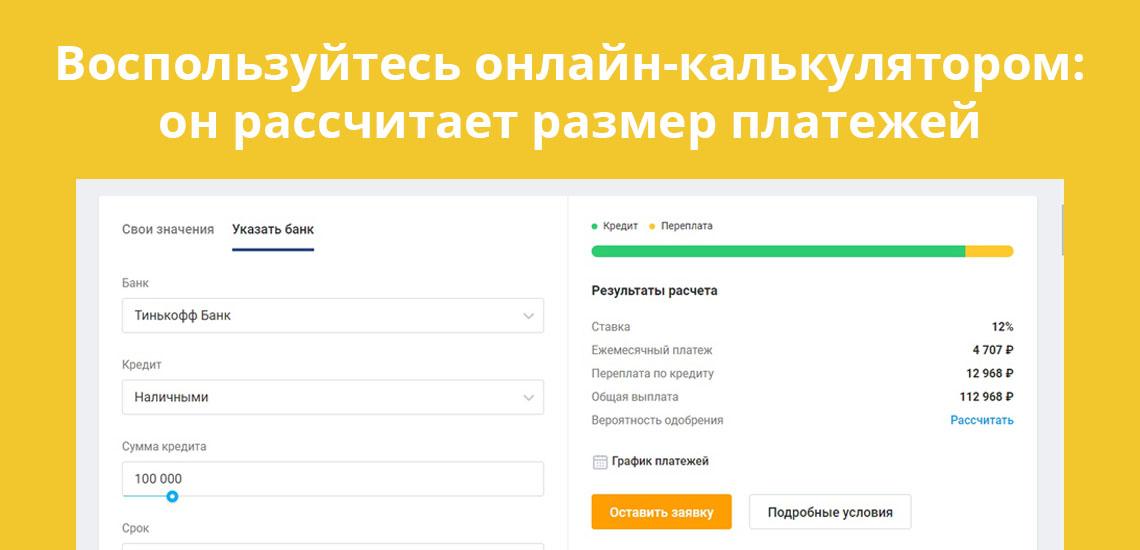

На сайтах организаций присутствуют онлайн-калькуляторы, с помощью которых можно просчитать примерный размер переплаты и ежемесячных платежей.

Документы для оформления займа

Первое, что нужно для оформления кредита – это пакет документов. Для каждой кредитной программы он свой, но есть и стандартный набор, который встречается практически в каждой финансовой организации:

- Паспорт. Банки проверяют прописку в регионе нахождения отделения.

- Справка 2-НДФЛ. На месте работы необходимо получить справку, подтверждающую доходы за последний год. Это служит гарантией для банка, что заемщик получает стабильную зарплату и сможет выплатить долг вовремя.

- Копия трудовой книжки. В большинстве случаев кредиты выдаются официально трудоустроенным гражданам со стажем работы не менее 3-6 месяцев.

- Дополнительный документ. Это может быть СНИЛС, водительские права, ИНН и т.д.

Перед тем, как брать кредит, нужно изучить условия кредитования и список документов. Некоторые банки предлагают получить ссуду только по паспорту. Но это риск для организации, поэтому проценты в данном случае повышаются.

Для ипотечного кредита понадобится также заключение оценщика и все документы по залоговому имуществу. Пакет документов в данном случае будет значительно больше, чем при оформлении потребительского займа.

Как повысить шансы на одобрение заявки

Не всегда кредитные организации выдают займы. Если банк отказал, возникает вопрос, что нужно для взятия кредита и как повысить шансы на одобрение. При рассмотрении заявок банк обращает внимание на следующие нюансы:

- Кредитная история. Чистоту КИ оценивают все крупные учреждения. Если у клиента уже были просрочки по кредитам, присутствуют невыплаченные долги, были тяжбы и суды с банками, вероятность одобрения значительно снижается. Чистая кредитная история также может стать причиной отказа, так как человека, который никогда не брал кредитов, трудно проверить на платежеспособность и добросовестность. Чтобы улучшить историю, нужно взять небольшие кредиты (в банке или МФО) и своевременно их погасить.

- Официальный источник дохода. Если клиент имеет стабильную официальную работу, он считается благонадежным. Снижается вероятность одобрения для ИП, неработающих пенсионеров и студентов, однако некоторые учреждения разрабатывают программы и для этих категорий граждан.

- Дополнительное обеспечение. Оно требуется не для всех кредитных программ, но служит определенной финансовой гарантией для банка. Залоговое имущество или поручители – это защита от невыплаты долга. Поэтому кредитные учреждения при наличии дополнительного обеспечения улучшают условия кредитования. Вероятность одобрения заявки также повышается.

- Размер дохода. Банки обращают внимание и на размер заработной платы. Он не всегда является причиной отказа, но может послужить поводом для уменьшения кредитного лимита.

- Наличие других кредитов. У каждой организации свои требования к этому пункту. Чаще банки отказывают при наличии уже 1-2 непогашенных кредитов на момент обращения. В этом случае не имеет значения, были ли просрочки по платежам. Банки оценивают финансовую нагрузку на клиента и опасаются повышенных рисков.

- Наличие судимости. Это условный фактор, который оценивается банками не всегда. Крупные банки рассматривают лишь судимости за мошенничество и финансовые махинации. При их наличии получить кредит в будет трудно.

Клиент может подать заявку одновременно в несколько учреждений, а после получения одобрения выбрать наиболее выгодный для себя вариант.

Евгений Никитин Высшее образование по специальности «Журналистика» в Университете Лобачевского. Более 4 лет работал с физическими лицами в банках НБД Банк и Волга-Кредит. Имеет опыт работы в газете и телевидении Нижнего Новгорода. Является аналитиком банковских продуктов и услуг. Профессиональный журналист и копирайтер в финансовой среде nikitin@brobank.ru

Комментарии: 0

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Источник https://sovcombank.ru/blog/krediti/stoit-li-brat-kredit-

Источник https://brobank.ru/kak-pravilno-vzyat-kredit/

Источник

Источник