Содержание

Сбербанк — рефинансирование ипотеки

Рефинансирование сегодня – это доступный способ платить меньше по ипотеке, сохранить семейный бюджет и не допустить накопления штрафов. В условиях пандемии коронавируса и снижения ключевой ставки крупнейшие банки России начали предлагать сниженные процентные ставки по ипотечному кредитованию. В их числе оказался и Сбербанк. Посмотрим подробнее, на каких условиях предоставляется рефинансирование ипотеки в Сбербанке, как его оформить и выгодно ли это.

Рефинансирование ипотеки в Сбербанке в 2021 году

Сбербанк разработал собственную программу рефинансирования ипотеки для клиентов из других банков. Основное преимущество перекредитования – можно рефинансировать не только саму ипотеку (жилищный кредит), но и до пяти любых других кредитов в дополнение к ипотечному. Получится, что вместо нескольких платежей по разным займам нужно будет вносить один в Сбербанк.

Ключевые моменты, о которых нужно помнить при рефинансировании ипотеки в Сбербанке:

- рефинансировать в дополнение к ипотеке можно и потребительские кредиты, и автомобильные, и даже долги по кредитной карте или овердрафт по дебетовой; – это выдача новой ипотеки, а не переоформление старой, поэтому при расчете выгодности нужно закладывать расходы на оформление;

- на период перерегистрации залога с одного банка на другой процентная ставка повысится;

- Сбербанк разрешает использовать материнский капитал;

- рефинансируются только рублевые ипотеки, валютные – нет;

- дополнительно в рамках рефинансирования можно взять деньги на личные нужды – до 1 млн. р.;

- в залог можно предоставить как ипотечную квартиру, так и любую другую недвижимость – главное, чтобы ее стоимости хватило для обеспечения;

- рефинансировать ипотеку в Сбербанке можно только один раз.

Внимание! Рефинансировать несколько кредитов, не связанных с ипотекой, отдельно от ипотечного займа нельзя. Только в комплексе.

Реструктуризация кредита, взятого в Сбербанке

А что делать собственным заемщикам Сбербанка, которые ранее взяли кредит по повышенной ставке? Внутреннее рефинансирование в Сбере не предусмотрено. У клиента есть несколько вариантов, как платить по ипотеке меньше:

- рефинансировать ипотеку в другом банке – например, в ВТБ ставки для семейных заемщиков от 5%;

- воспользоваться программами господдержки – например, получить 450 тыс. р. в погашение жилищного займа при рождении третьего ребенка;

- если уже начались просрочки, лучше обратиться в Сбербанк за реструктуризацией ипотеки.

Кроме того, ипотечный заемщик вправе рассчитывать на кредитные каникулы по коронавирусу или в рамках ст. 6.1-1 ФЗ № 353.

Рефинансирование ипотеки других банков

Сбербанк допускает рефинансирование только кредитов, взятых в других банках, поэтому если по результатам расчета перевести ипотеку в Сбербанк окажется выгоднее – можно смело отправлять заявку и готовить документы. Калькулятор рефинансирования для расчета выгоды онлайн представлен ниже в статье. Расчет лучше проводить и до подачи заявки, и после получения предварительного одобрения.

Процентные ставки рефинансирования и основные условия

Минимально возможная ставка по рефинансированию ипотеки в Сбербанке – 8,5% годовых. Ставка может меняться в ходе переоформления бумаг, однако после регистрации залога на банк устанавливается неизменной на весь срок кредита. Имеет значение также и состав рефинансируемого кредитного пакета, входит в него только ипотека или какие-то еще потребительские кредиты.

Варианты процентных ставок перечислены ниже.

1. Если рефинансируется только ипотека, без дополнительных кредитов или выдачи денег на личные нужды.

| 7,9% | После подтверждения о погашении первоначального кредита и регистрации залога в пользу Сбербанка |

| 9% | Когда на банк уже оформлено обременение, но кредит в первом банке еще не погашен |

| 9,9% | Когда первоначальный кредит еще не погашен, а обременение не оформлено на Сбербанк |

2. Если рефинансируется несколько кредитов или в дополнение к ипотечному выдаются деньги на личные нужды.

| 8,4% | Когда уже получено подтверждение о погашении всех кредитов + залог оформлен на Сбербанк |

| 9,4% | Если рефинансируются несколько кредитов, когда залог уже оформлен на Сбербанк, но погашение кредитов еще не состоялось. |

| 10,4% | Когда первоначальные кредиты еще не погашен, а обременение не оформлено на Сбербанк |

Скидки и надбавки: как платить меньше

Возможность рефинансировать наряду с ипотекой и другие кредиты может существенно сэкономить бюджет. Ставки по потребительским кредитам намного выше, чем по ипотечным.

Сбербанк повысит ставку на 1%, если заемщик откажется от страхования жизни и здоровья. С учетом стоимости полиса, оформление страхования фактически поможет сэкономить примерно 0,5% ставки. Титульное страхование Сбербанк не требует и от наличия полиса ставка зависеть не будет.

Если имеется материнский капитал, его можно использовать на досрочное погашение ипотеки полностью или частично.

Внимание! Зарплатным клиентам Сбербанк предлагает пониженные ставки в индивидуальном порядке. Чтобы сэкономить на ежемесячном платеже, можно перевести зарплату в Сбербанк.

Сумма кредита и сроки рефинансирования

Сбербанк выдает минимум 300 т.р. под рефинансирование. Максимальная сумма рассчитывается индивидуально:

- по ипотеке – не больше 80% цены залоговой недвижимости;

- выдадут не больше остатка по всем рефинансируемым кредитам + запрошенная сумма на личные нужды;

- на погашение ипотеки выдается не больше 7 млн. р. для Москвы и МО, не больше 5 млн. р. для других регионов;

- для погашения других потребительских кредитов –до 1,5 млн. р.;

- на личные цели – до 1 млн. р.

Сроки кредита составляют от 1 до 30 лет.

Материнский капитал

Сбербанк принимает на рефинансирование ипотеку, которая была взята с использованием материнского капитала. При этом банк попросит:

- справку об остатке средств на сертификате;

- согласие органов опеки на смену залогодержателя.

Каких-то особых требований или препятствий при этом не возникает.

Действующие требования Сбербанка при рефинансировании

Рефинансирование ипотеки Сбербанк проводит только для тех клиентов, что соответствуют требованиям. Базовые требования мы приведем ниже – к заемщику, к объекту недвижимости и к первоначальному ипотечному договору.

Внимание! Сбербанк может отказать без объяснения причин. В этом случае рекомендуется направить заявку снова спустя какое-то время или попробовать запросить рефинансирование в другом банке.

К заемщикам

Сбербанк одобрит рефинансирование, если заемщик подходит под критерии:

- от 21 до 75 лет;

- 75 – это максимальный возраст погашения кредита, то есть ипотеку нужно брать с учетом времени, оставшегося до этого возраста;

- стаж работы не менее полугода на последнем месте и не менее одного года общий;

- если зарплату человек получает в Сбербанке, то требование по стажу на него не распространяется;

- российское гражданство.

К созаемщикам предъявляются те же требования. Официальный супруг обязательно становится созаемщиком по новой ипотеке – если нет брачного договора и у него также российское гражданство.

Прямо Сбербанк не требует наличия регистрации по месту выдачи кредита, однако этот фактор учитывается при проверке заявки.

К недвижимости

В залог при рефинансировании ипотеки можно передать квартиру, жилой дом, комнату, таун-хаус, а также жилое помещение с землей. Если недвижимость находится в залоге первоначального кредитора, залог нужно будет переоформить. Если же речь идет об иной имеющейся недвижимости, то ее нужно освободить от всех арестов, запретов и обременений.

Традиционно при рефинансировании банки проверяют, пригодна ли недвижимость для постоянного проживания – имеет ли статус «жилой», располагает ли необходимыми коммуникациями и подъездами.

К первоначальной ипотеке

- срок действия предыдущего ипотечного договора – не менее полугода;

- дату прекращения ипотеки – подавать на рефинансирование можно не позднее, чем за 90 дней до окончания действующего кредита;

- наличие просрочек – банки отказывают, если были просрочки более 30 дней;

- текущая просрочка тоже не допускается.

По программе рефинансирования в Сбербанке можно объединить сам ипотечный кредит, а также до 5 потребительских займов, в том числе предоставленных самим Сбербанком. То есть ипотека должна быть выдана только в другом банке, а потребительские кредиты могут быть выданы как в другом учреждении, так и в Сбере.

Как подать на рефинансирование ипотеки в Сбербанке

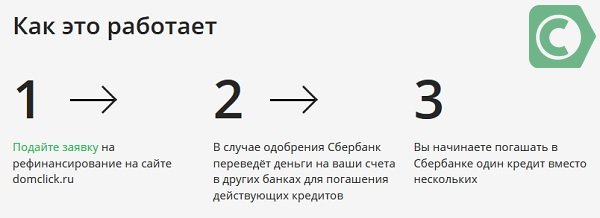

Процедура рефинансирования стандартная:

- Подать заявление в Сбербанк и дождаться предварительного одобрения.

- Подписать кредитный договор и погасить досрочно первую ипотеку.

- Перерегистрировать залог на Сбербанк.

Сбербанк активно развивает электронные сервисы, поэтому большая часть общения с менеджером пройдет в онлайн-режиме. Личное присутствие необходимо при подписании документов.

Подать заявление онлайн: сервис ДомКлик

Подача заявки на рефинансирование осуществляется онлайн через специальный сервис Сбербанка – Дом.Клик. Необходимо заполнить основные поля, чтобы рассчитать условие. Затем в электронном виде представляются необходимые документы, после чего с заемщиком связывается менеджер.

Если возможности подать заявку онлайн нет, можно обратиться в любое ближайшее отделение Сбербанка.

Список необходимых документов

Для рассмотрения заявки на рефинансирование Сбербанку понадобятся:

- – заполняется онлайн или по специальной форме банка;

- скан паспорта;

- если регистрация временная – подтверждение регистрации по месту проживания; заемщика;

- кредитный договор по первоначальной ипотеке;

- справка об остатке ссудной задолженности;

- платежные реквизиты первоначального банка для погашения долга; .

В ходе оформления Сбербанк попросит провести оценку недвижимости. Старая, предназначенная для первой ипотеки, в этом случае не подойдет.

Процедура рефинансирования ипотеки

После одобрения заявки к заемщику прикрепляется персональный менеджер по рефинансированию. На основании заявки готовится новый кредитный договор, который потребуется подписать, после чего ипотека в другом банке будет погашена.

После погашения ипотеки необходимо перерегистрировать залог в пользу Сбербанка. Банк предлагает собственный электронный сервис для этих целей, однако стоимость – от 8 до 11 тысяч – может существенно повлиять на общую стоимость рефинансирования. Перерегистрировать залог можно путем личного обращения в офис МФЦ.

После регистрации обременения на Сбербанк процедура рефинансирования считается завершенной. Можно погашать ипотеку по новым правилам.

Страхование ипотеки

При рефинансировании нужно переоформлять страхование заново. Обязательно застраховать предмет залога – собственно квартиру. Дополнительно банки предлагают страховать жизнь и трудоспособность. При отказе от такого полиса ставка будет выше на 1%, поэтому, как правило, оформлять страховку выгоднее, чем не оформлять.

Кроме того, она защищает от массы рисков, которые могут возникнуть в период погашения ипотеки.

Выгодно ли рефинансировать ипотеку в Сбербанке

Рефинансировать ипотеку выгодно, когда сумма на погашение нового кредита меньше остатка задолженности по текущему. Распространено заблуждение, что если платежи аннуитетные и выплачено уже больше половины ипотеки, то рефинансировать смысла нет. Это не так, нужно просчитывать каждый вариант индивидуально.

Внимание! Предложение Сбербанка рефинансировать несколько кредитов в один – хорошая возможность снизить ставку не только по ипотеке, но и по потребительским кредитам.

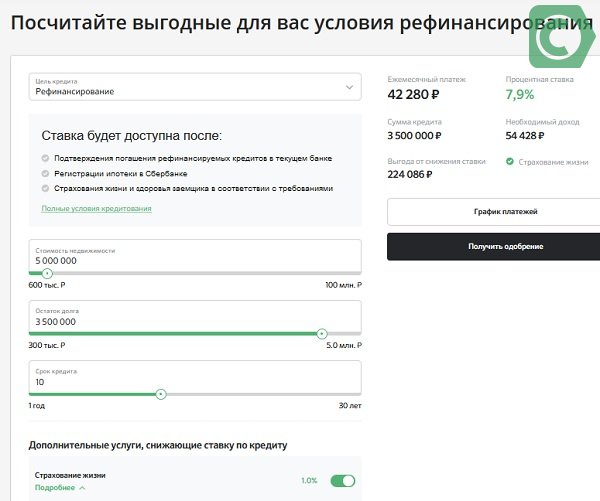

Калькулятор рефинансирования онлайн

Рассчитать выгоду от рефинансирования в Сбербанке и принять решение поможет наш калькулятор. Нужно ввести собственные значения и нажать «Рассчитать» — программа выдаст точный расчет.

Мнение эксперта

С начала 2020 года Сбербанк понизил минимальную ставку по рефинансированию с 9 до 8,5% за счет снижения ключевой ставки. Это говорит о гибком подходе банка к своим заемщикам и следование общим тенденциям рынка.

При этом распространение рефинансирования в текущем году на своих заемщиков не планируется – только на клиентов из других банков. Хотя Сбербанк уже заявлял о намерении перекредитовывать собственных клиентов, ожидать этого следует не ранее 2021 года.

Отзывы реальных заемщиков

Клиенты Сбербанка оставляют в сети массу отзывов, что и понятно – ведь у Сбербанка крупнейшая сеть отделений и представительств по всей стране.

Чаще всего из плюсов отмечают удобство электронных сервисов и внимательное отношение отдельных сотрудников к проблемам клиента. Из минусов – отказы в реструктуризации и рефинансировании. Отметим, что по закону банк может не объяснять причины отказов в рефинансировании ипотеки и потребительских кредитов.

Калькулятор рефинансирования Сбербанка

С помощью калькулятора вы сможете рассчитать новый кредит при рефинансировании и сравнить ежемесячные выплаты.

В заключение

Рефинансирование в Сбербанке – удобная услуга. К очевидным плюсам относится возможность объединить несколько кредитов, в том числе потребительских, в один, а также оформление перекредитования преимущественно онлайн. Из минусов – расходы на рефинансирование, которые включают покупку нового полиса и проведение оценки залоговой недвижимости.

Рефинансирование ипотеки Сбербанк

Рефинансирование ипотеки – это получение займа с выгодной процентной ставкой в целях погасить кредит, где процентная ставка является более высокой. Таким образом, перекредитование позволяет погасить ранее взятый долг.

Рефинансирование ипотеки Сбербанк

Перекредитование широко практикуется во многих странах мира, в том числе и России. Операция будет выгодна в том случае, если разница ставок по процентам между двумя займами достигнет, хотя бы 2-3%. В других странах пересмотр условий договора является выгодным и в случае меньшей разницы, но в нашей стране этот процесс сопряжен с различными дополнительными расходами.

Сбербанк является одним из наиболее популярных и доверенных банков в России. Данное финансовое учреждение предлагает оформить перекредитование ипотечного кредита. Благодаря данной процедуре можно закрыть кредит, взятый ранее в другом банковском учреждении. Поскольку банк предлагает выгодные ставки по кредитам, для заявителя процедура перекредитования может принести существенную выгоду.

Условия рефинансирования в Сбербанке

Стоит отметить, что у банка есть определенные условия, касающиеся пересмотра условий ипотеки:

- Сумма займа не может быть выше, чем 80% от стоимости недвижимости.

- Максимальный срок нового долга составляет 30 лет. Процентные ставки будут зависеть от срока, на который оформляется новый договор. Если срок кредитования составит менее 10 лет, то ставка по процентам составит 9%. В случае оформления договора на период от 10 до 20 лет процентная ставка составит 10,5%. Менее выгодным будет оформление обязательств на срок от 20 до 30 лет, так как в данном случае размер процентной ставки будет достигать 11,5%.

Вышеперечисленные процентные ставки касаются тех лиц, которые получают свой заработок на счет банка. Для других заемщиков процентная ставка будет завышена во всех случаях на 1%.

Описание процедуры в 2020 году

Процедура практически ни чем не отличается от обычного оформления ипотечного займа. Также потребуется представить список определенных документов и провести экспертную оценку недвижимости.

Сбербанк выдвигает определенные требования к заявителю. Минимальный возраст заявителя составляет 21 год. Максимальный возраст составляет 60 лет. Это значит, что на момент когда кредит будет полностью погашен, заемщику не должно быть 60 лет. Этот возрастной параметр касается мужчин. Если кредит оформляет женщина, ее максимальный возраст на момент погашения ипотечного долга может составлять 55 лет. Заявитель может подключить к процедуре обновления договора одного или нескольких созаемщиков.

Как оформить ипотечное рефинансирование

Многие люди задаются вопросом, как оформить ипотечное перекредитование в Сбербанке? Для этого необходимо сделать следующее:

- Подготовить список определенных документов и с ними явиться в отделение банка.

- Далее потребуется подать заявление на рефинансирование ипотеки, и ждать пока банк будет заниматься его рассмотрением. С момента, когда заявитель представит весь пакет документов и напишет заявление должно пройти не более 10 дней. Это максимальный период рассмотрения заявки сотрудниками банка.

- Новый кредитный контракт будет подписан только в том случае, если банк одобрит заявку на пересмотр договора. Полученные деньги будут сразу направлены на досрочное погашение долга, оформленного в предыдущем финансовом учреждении.

Поскольку процедура перекредитования по сути является стандартным ипотечным займом, то заявитель может воспользоваться и различными государственными льготами и субсидиями. Например, перекредитование может оформлено с использованием материнского капитала или с применением различных программ, таких как Ипотека молодому учителю или Молодая семья.

Калькулятор рефинансирования

Многие молодые семьи нередко оказываются в затруднительном финансовом положении. Поскольку жилищным займом является долгосрочным процессом, могут возникнуть различные ситуации, в результате которых заемщик может потерять жилье. Заемщики должны изначально понимать, что долгосрочное кредитование связано с определенной долей риска. До недавнего времени многие люди боялись долгосрочного кредитования, но с тех пор как появилась процедура рефинансирования, этот страх постепенно исчез.

Для многих заемщиков данная процедура является единственным шансом не потерять жилье. Благодаря тому, что условия перекредитования являются более выгодными, этим могут воспользоваться семьи и с невысоким уровнем дохода. Для того чтобы понять насколько выгодным будет переоформление договора можно воспользоваться калькулятором рефинансирования ипотеки Сбербанка. Данный инструмент поможет определить, какими будут суммы ежемесячных платежей, после того как жилищный займ будет переоформлен. Калькулятор поможет рассчитать платежи даже с учетом применения различных льготных программ.

Отзывы о рефинансировании ипотеки в Сбербанке

Можно отметить и некоторые неудобства работы с этим банком. Их всего несколько, но каждый заемщик должен знать эти нюансы. Нужно учесть, что банк будет рассматривать только те доходы, которые подтверждены на документальном уровне. Это объясняется тем, что банк не желает брать риски, связанные с невозвратом ипотечного долга. Также стоит учесть, что для оформления изменений условий кредита в Сбербанке, попросят предоставить имущественный залог (Детальнее в нашей статье — Закладная по ипотеке(образец)) или привлечь к оформлению договора поручителей. Эти факторы можно расценивать и как некоторые неудобства, но с другой стороны это говорит о том, что Сбербанк является серьезным финансовым учреждением, которому можно доверять.

- Поделиться

- Нравится

- Твитнуть

- Класс!

- Нравится

Тут подобрано одно из лучших из оного, что сегодня я смотрел

Использовать услугу по рефинансированию кредита в 2020 году становится все более выгодно и популярно среди физических лиц. Займ в Сбербанке для погашения долговых обязательств в других банках — это хороший способ снизить ежемесячный платеж и увеличить срок выплаты. Кредитный калькулятор портала Выберу.ру содержит актуальную информацию по 7 программам для осуществления этой процедуры. Выбрав для себя подходящий, вы снижаете финансовую нагрузку на семейный бюджет и совмещаете платежи по нескольким обязательствам в одну сумму, максимум можно запросить до 10 000 000 рублей.

Офисы расположены в ряде регионов страны. К сожалению, их нет, поэтому чтобы получить кредит наличными, следует выбрать другой населенный пункт. Узнайте адреса отделений банка в различных городах России, нажав строчку «Отделения» вверху страницы. Ознакомьтесь со списком страховых компаний – партнеров Сбербанке России. Узнать подробную информацию о деятельности каждой из них вы можете, нажав на название СК. Уточните условия страхования у сотрудников Сбербанке России при оформлении договора.

Почему для рефинансирования ипотеки, взятой в Сбербанке, я еще должен подключить еще как минимум один кредит другого банка? Сбербанку хочется дополнительно заработать на чужих кредитах. Лучше бы подумали о заемщиках и сняли эту систему аннуитетных платежей, когда платишь проценты, а тело кредита остается долгое время не выплаченным. Это существенная переплата по кредиту.

Столкнулась с тем, что головной офис банка, оформивший мне ипотеку, без объяснений вернул пакет документов по программе гос.поддержки и всячески оттягивает прием документов (программа новая не знают нюансов и т.д.) в АиЖК никак не комментируют такое поведение банка и других решений не предлагают.

такая же ситуация, обращался в прокуратуру. Оказалось банк не обязан указывать причину отказа.

Начались проблемы с погашением ипотеки, встал вопрос, как действовать дальше. Рассматривала все возможные варианты. Пришлось все-таки обратиться в Сбербанк по рефинансированию жилищного кредита. Хочу сказать, что оформить его так же сложно, как и оформить саму ипотеку. Во-первых необходимо сначала получить разрешение банка, а для этого необходимо предоставить веские доказательства. Во-вторых, потребуется собрать массу документов и снова оформить залог. Волокита серьезная, но когда выхода нет, приходится с этим согласиться.

Вот тоже недавно позвонила в сбер с таким вопросом.Но мне отказали,сказав,что рефинансируют ипотеку только в стороннем банке.А как же битва за добросовестного клиента. Найду и уйду в другой банк с низким процентом,неморгнув глазом!!

Алексей вы уже оформились в АИЖК? в АИЖК какая то схема смутила меня,подаю заявку через промсоцбанк т.к. аижк не работает с физиками, доп.расходы это оценка и новая страховка жизни и имущества оформляем все в этом же банке потом обслуживать кредит будет ВТБ 24 причем сейчас ипотека в ВТБ24 на что мне сотрудник промсоцбанка ск ничего страшного это норма. в чем подвох? какая промсоцбанку выгода? ведь банки не работают бесплатно

Сбербанк абсолютно в любой момент может на своё усмотрение поднять % ставку до любых размеров и скорей всего сделает это! Был горький опыт! Потом никому и ничего не докажете и будете вечно платить её! Будьте бдительны при выборе банка!

Взять ипотечный кредит — трудно, но еще тяжелее перекредитовать его.Обращался во многие банки, но система построена так, что нужно захватить клиента, пообещав ему меньший процент. А потом выясняется, что разница не такая уж большая. Советую в калькуляторе просчитывать условия по разным банкам.

как раз туда со сбера перехожу

Иван, а в Райффазен программа по 10,9% до какого времени действует не знаете? Вроде говорили до конца февраля, или продлевают?

Ставки по ипотеке в России упадут до 8−10% — АИЖК

В России ставки по ипотеке могут упасть ниже 10%. Это произойдет уже в 2017 году, а в 2017—2018 гг. ставки по отдельным предложениям могут снизиться до 9% и даже 8%. Об этом заявил генеральный директор Агентства ипотечного жилищного кредитования Александр Плутник.

В райфайзенбанке 10,9%

у меня тоже ипотека сбер,и тоже я попыталась обратиться с просьбой снизить процент,получила отказ!теперь ищу рефинансироваться в другом банке,и что вы думаете теперь новая фишка в банках!на сайтах стоит допустим под 11,5%,звоню мне говорят 13%,я им говорю а как же 11,5?и слышу в ответ,что если хотите чтоб мы снизили на 1%,то вам нужно оплатить 4% от суммы кредит,а это порядка 100.000.и тогда 12,0.Нормально ,да?

Ребята, вы чего здесь обсуждаете? Пятиклассник знает как рассчитать процент! Если берете большую сумму на большой срок, хотите платить как можно меньше, вот от сюда и получаем, что за месяц нужно оплатить около 95% всего платежа только за процент и лишь около 5 % в счет основного долга. Платите больше каждый месяц, оставляя заявки на досрочное погашение, берите ипотеку на меньший срок к примеру на 10 лет. В этом банк идет на уступки. Лично так и делаю, но пока в другом банке. Вопрос о том, что банк рефинансирует займы других банков наверное любому понятен — забрать клиента себе. Но мне не понятно одно — сервис того же Сбербанка наихудший. В сетях, на сайте есть программа рефинансирования, а на деле приостановлена! Условия программы не известны. Какие подводные камни? К примеру могу ли я воспользоваться оценкой квартиры сделанной 2 года назад, если моя ипотека будет менее 45% от стоимости жилья? Специалисты в офисах сидят не грамотные, только по звонку можно что-то решить, да и то будут переводить на нескольких спецов. Позор…

Больше всего в этом банке бесит то, что у них так построены графики платежей, что основной долг не гасится почти до конца срока, только в мизерной части, вся основная доля идет на гашение процентов. Обидно, что платишь-платишь, а жилье твоим все никак не становится. Вот если бы платежи были дифференцированными, то сейчас бы не было столько желающих рефинансироваться.

Данная система, к сожалению, по-умолчанию принята в подавляющем большинстве банков в России. Аннуитентные (равные) платежи более выгодны банку — таким образом финансовая организация получает прибыль даже при досрочном погашении в кротчайшие сроки.

Но!

При обращении в любой банк — все клиенты соглашаются с условиями, все клиенты бегают по разным банкам — лишь бы дали ипотеку. А только потом почему-то начинают считать.

Не надо — не бери!

Взял и не можешь платить — сам виноват!

Хотели свое жилье — рассчитали что за 20 лет все выплатите — живете в своей ипотечной квартире.

Не хотите ипотеку — снимаем квартиру за 80%-100% стоимости ипотечного платежа и радуемся.

Не всё так просто. Люди берут ипотеку по разным причинам. И ситуации с платежами бывают разные. И дело вовсе не в людских капризах, а в том, что банки нас грабят нагло и загоняют в такую кабалу из которой выбраться порой очень сложно. Т.е попросту мы становимся их рабами, с которыми можно делать всё, что угодно. Риски, инфляция и т.д. — всё это фуфло для оправдания бешенных процентов. Беда в том, что ЦБ подчиняется МВФ, который контролирует Америка, а не государству.

Если я все правильно поняла, то рефинансирование это своеобразный бизнес банков. То есть, банки забирают «на себя» кредит другого банка. Похоже на рынок)). Кто даст лучшую цены, тот и молодец. В конце концов, почему бы и нет, если это выгодно обеим сторонам.

Лично со мной банк обошелся очень жестока, по другому никак это не назовешь, одобрил заявку по программе «как молодая семья» под ставку 12.75% в итоге через три дня когда мы уже выбрали квартиру и внесли аванс ( забронировали квартиру) и ехали на оформление в банк в пути приходит сообщение от сбера о том, что Уважаемый клиент вашу ставку пересмотрели и повысили на 2 пункта. вот это было ЧТО-ТО! на тот момент ЕП составлял 25 000 а теперь 33 000 ! в стране кризис для кого-то гос. программа, а как нас так и не рефинансируем, а только в долги загоняем. не банк, а хрен знает что(извините за выражение)!

на данный момент рассматриваем Абсолют банк(рефинансирование под ставку 13,5% и то куча всяких условий, заявку мою уже рассматривают целый месяц, уже тоже такое ощущение, что тоже ничего хорошего не светит!

Банк Москвы молодцы рефинансирую своих клиентов под ставку 11.5% вот это я понимаю, все для своих клиентов, а сбер только сообщение умеет красивые присылать и с людей деньги драть!

А почему Абсолют банк если Банк Москвы меньшую ставку дают?

И правда, а как быть человеку, который взял ипотеку в начале 2015 года в Сбербанке под 16,5%. А сейчас намного ниже процентная ставка. И перекредитоваться в самом сбербанке нельзя, тогда должна быть какая-то другая возможность снижения процентной ставки клиенту Сбербанка.

Лично мне такой подход кажется как минимум странным. Когда вы берете кредит или ипотеку и по ним через какое-то время повышают процентную ставку — вы же не бежите в банк и не говорите «не слишком ли низкий у меня процент — может мне стоит его поднять, чтобы было как у тех кто берет кредит сейчас.» Кто-нибудь так делал? Сомневаюсь.

Когда вы взяли деньги в банке, вы подписали договор, вас все устраивало, вы согласились на те условия — по этой причине считаю, что легкие пути решения по данному вопросу в принципе не должны существовать. Или плавающая ставка по ипотеке лучше?

Вообще в различные экономические периоды банки проводят мотивационные акции — снижают ставку, предлагают высокий процент по вкладам и т.д. Но это все связано с локальными экономическими факторами — в стране, регионе или же просто в самом банке. Так что подход к рефинансированию ипотеки под названием «игра в одни ворота» — на мой взгляд, как минимум, утопичен.

Ситуации разные, в конце 2014 я заключил договор со сбербанком на ипотечный кредит под 12,5%, после приступил к поиску жилья, после того как я нашел жилье я отдал залог, не маленький надо сказать

10% от стоимости жилья, после, когда уже оформляли жилье, я узнал что банк в связи с кризисом,без уведомления поднял ставку до 15,5% и что мне было делать ? Дарить заработаные своим трудом деньги, или брать как есть ? Конечно же я выбрал второе, и под максимально короткий по моему доходу срок 10лет, и есстественно что я хочу понижение ставки до оговоренных изначально 12,5%

Хотел уменьшить процент по ипотеки — с тех пор как я взял ее в самом же Сбербанке, условия в нем поменялись и я мог бы взять ее сейчас под более выгодный процент. Но рефинансировать как оказалось можно лишь ипотеку взятую в другом банке. Надеюсь, что число обращений с таким вопросом будет расти и в банке будет выработана отдельная программа лояльности для тех кто уже является клиентом Сбербанка.

Источник https://renovar.ru/finance/ipoteka/sberbank-refinansirovanie-ipoteki

Источник https://sbankami.ru/ipoteka/refinansirovanie-ipoteki-v-sberbanke.html

Источник

Источник