Содержание

Ипотека по двум документам без подтверждения дохода: как взять + условия и процентные ставки банков

Процесс оформления ипотечного кредита начинается с подачи заявки в банк. Современные технологии позволяют оформить анкету в считанные минуты, не отрываясь от привычных дел. Практически во всех банках можно отправить заявку удаленно. Но на основании ее банк может принять лишь предварительное решение. Окончательный ответ вы получите только после того, как передадите в банк полный пакет документов (о нем мы поговорим ниже). Его изучит служба безопасности: проверит подлинность и достоверность оставленных вами данных.

Иногда вовсе банки предлагают на официальном сайте оставить не полноценную заявку, а контактные данные. Это как форма обратной связи. Ваш номер телефона попадает к менеджеру банка, он перезвонит вам и уточнит, когда вы можете прийти в отделение и какие документы вам понадобятся для анкеты. На основании контактных данных банк не может принять предварительное решение.

Например, в Россельхозбанке как таковой заявки на ипотеку нет. В анкете нужно указать только Ф.И.О, номер телефона, желаемую сумму кредита и срок кредитования. Если вы будете оформлять заявку в Сбербанке или ВТБ, получить предварительный ответ можно удаленно. На сайтах этих банков можно заполнить полноценную анкету и получить предварительное решение.

Важно! Если вы рассчитываете на положительное решение и выгодные условия ипотечного кредитования, то разумнее подать заявки в несколько банков. А потом можно выбрать тот банк, который предложит самый низкий процент.

Условия ипотеки по 2 документам

Суть программы кредитования заключается в том, что вам не нужно подтверждать доход справкой 2-НДФЛ и какими-либо другими документами. Банк выдает кредит по 2 документам, одним из которых является паспорт. Трудовую занятость не придется подтверждать документально, но это не говорит о том, что банк не заинтересуется вашим заработком. В анкете придется указать ежемесячный доход, трудовой стаж и контакты работодателя, которые в будущем проверит служба безопасности.

Другая особенность ипотечного кредитования по упрощенной схеме в том, что от вас потребуется большой первоначальный взнос, размер которого может достигать 50-60% от стоимости объекта, но не более 80-85%. Базовая ставка будет больше на несколько процентных пунктов по сравнению с другими ипотечными предложениями. Ведь банк несет повышенный риск, не проверяя ваш доход. Отсюда следует, что с первоначальным взносом, равным половине стоимости квартиры, и высокой ставкой, риски банка сведены к минимуму.

Так как условия кредитования в разных банках отличаются, приведем для вас сравнительную таблицу самых популярных предложений (сведения актуальны на 2018 год):

| Наименование банка | Процентная ставка | Первоначальный взнос | Целевое назначение |

| ВТБ | от 8,9% | от 30% | Приобретение строящегося жилья у партнеров, покупка вторичного жилья с первоначальным взносом от 40% |

| Промсвязьбанк | от 10,9% | не требуется | На любые цели под залог имеющегося жилья |

| Россельхозбанк | от 10,25% | от 40% | Приобретение жилья на вторичном и первичном рынке |

| Сбербанк | от 8% | от 50% | Приобретение готового и строящегося жилья |

Пояснение! В Сбербанке нет отдельной программы кредитования без подтверждения дохода, скорее, это дополнительная опция. То есть выбираете любое предложение, а оформить кредит на покупку жилья можете по 2 документам, но с первоначальным взносом более 50%, а ставка увеличится на 0,5 процентных пункта.

Требования к заемщику

Базовые требования к заемщику стандартны для всех банков. К ним относятся:

- гражданство нашей страны и постоянная регистрация на ее территории;

- стабильное место работы и ежемесячный доход;

- положительная кредитная история;

- отсутствие крупных открытых кредитов в других банках.

У каждого банка есть индивидуальные требования к клиенту. Например, некоторые банки требуют постоянное проживание в населенном пункте, где есть их отделения. Это условие касается банков, география обслуживания которых ограничена. В Сбербанке такого требования нет, так как он имеет свои подразделения по всей стране.

Наиболее важным вопросом является кредитная история, особенно когда ипотека выдается без подтверждения дохода. Для каждого банка понятие положительной кредитной истории строго индивидуально. Некоторые дают отказ даже в том случае, если в прошлом были незначительные отклонения от графика платежей по предыдущим кредитам. Другие банки, напротив, готовы “закрыть глаза” на просроченные платежи сроком вплоть до 30 дней. Кстати, если у вас нет кредитной истории, то есть ранее вы не брали кредит, шанс на получение ипотеки практически отсутствует.

Важно! Решение о предоставлении кредита принимается банком на основании совокупности параметров, то есть даже добропорядочный и кредитоспособный заемщик может получить отрицательное решение.

Какую недвижимость можно купить

Ответ на этот вопрос зависит только от индивидуальных особенностей банка, а точнее, его требований к залогу. В Сбербанке, например, взять ипотеку по упрощенной системе можно на любой объект, то есть, новостройку, жилье на вторичном рынке, таунхаус. Главное, чтобы объект недвижимости, то есть приобретаемое жилье, было ликвидным и не потеряло своей ценности на протяжении всего срока кредитования.

Можно описать, на какие особенности жилого строение обращает внимание банк:

- год постройки;

- строительные материалы;

- инфраструктуру района;

- степень износа.

Если, например, приобретаемое жилье не соответствует требованиям банка, то можно найти выход из сложившейся ситуации. Для этого банки предлагают альтернативу: залог имущества третьих лиц. Такая возможность существует в банке Уралсиб. Схема довольно простая: вы можете взять ипотеку без подтверждения дохода на сумму, равную 50% от стоимости залога, добавить свой первоначальный взнос и приобрести желаемый объект. Кстати, в качестве залогодателя могут выступать лица, не участвующие в кредитном договоре.

Необходимые документы

Для оформления ипотеки по 2-м документам не потребуется справка о заработной плате и документ, подтверждающий трудовую занятость.

В обязательном порядке нужен паспорт и второй документ на выбор:

- заграничный паспорт;

- водительское удостоверение;

- СНИЛС;

- ИНН.

По запросу банк может потребовать несколько документов из списка. Если вы берете ипотеку без подтверждения доходов, то банк все равно должен убедиться в ваше платежеспособности и добропорядочности. Если в загранпаспорте есть отметка о выезде за границу за последние 2 года, то вы вполне состоятельный гражданин и имеете средства для поездок. По водительскому удостоверению можно проверить, если у вас неоплаченные штрафы. Если они есть, то это негативно скажется на решении банка.

Важно! Банки проверяют ответственность клиента по официальному ресурсу ФССП. Информация об исполнительных производствах находится в открытом доступе в интернете, найти сведения можно по Ф.И.О. и дате рождения.

Можно ли взять ипотеку по одному документу?

Если вас интересует вопрос: можно ли взять ипотеку только по паспорту, то ответ на него будет отрицательным. Второй документ нужен банку не только для различного рода проверок, но и для идентификации вашей личности. Более того, даже по двум документам получить положительное решение будет не так легко. Например, банк может в обязательном порядке потребовать паспорт и СНИЛС, плюс еще один документ на выбор.

Плюсы и минусы оформления ипотеки без подтверждения трудоустройства

Такое предложение имеет и преимущества, и недостатки. Главный плюс здесь в том, что не нужна справка о доходах и копия трудовой книжки. Но на практике сотрудник банка внимательно изучит вашу анкету, вы получите предварительно положительное решение, и вас попросят предоставить, например, выписки со счета зарплатной карты или документы, подтверждающие право собственности на имущество (авто, недвижимость). Это нужно для того, чтобы убедиться в вашей финансовой состоятельности.

Если говорить о минусах, то здесь их всего два: большой первоначальный взнос и высокая годовая ставка. А кроме всего, банк обяжет вас застраховать имущество на весь период действия договора, титул (права на недвижимость третьих лиц) на 3 года и жизнь со здоровьем. Если посчитать все расходы, такая ипотека обойдется довольно дорого.

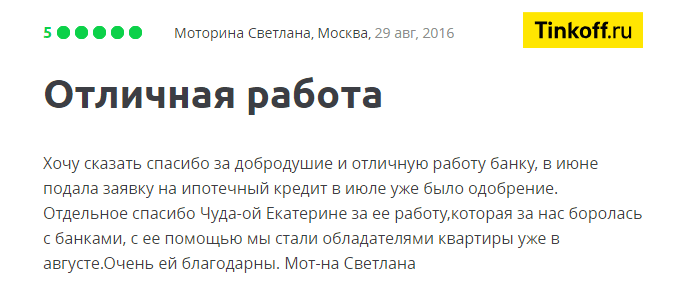

Отзывы о получении ипотеки

Любовь Смирнова, г. Москва:

“Еще 2 года назад оформляла ипотеку, сначала обратилась в Сбербанк, но условия меня не порадовали, остановила выбор на Дельтакредит, удалось получить ипотеку без лишних проблем по минимуму документов, сделка состоялась быстро, банк оперативно меня к ней подготовил”.

Екатерина Порошина, г. Ставрополь:

“Оформили ипотеку в ВТБ по программе “Победа над формальностями”. Банк не потребовал от нас никаких справок, правда, первоначальный взнос высокий, но деньги у нас были. В целом процесс оформления прошёл просто, были некоторые проблемы, но сотрудники помогли быстро справиться с ними”.

Документы для оформления ипотеки

Для оформления ипотечного кредита понадобится большой пакет документов. При этом нужно учитывать, что некоторые справки действуют ограниченное количество времени. Поэтому нужно действовать четко и быстро. Мы расскажем, какие документы для ипотеки понадобятся и в каком порядке их лучше готовить.

Условия оформления ипотеки

Взять жилищный кредит могут граждане России от 21 года до 75 лет (столько может быть клиенту на момент полного погашения). Обязательное условие – платежеспособность, подтвержденная справкой о доходах. Кроме того, должна быть хорошая кредитная история – нет параллельных ссуд и длительных просрочек.

Важное условие для получения ипотеки – наличие первоначального взноса на квартиру или дом. Это еще одна гарантия платежеспособности клиента. Минимальный взнос – 15 процентов от стоимости. Но чаще всего встречаются платежи размером в 20-25 процентов. Если есть право на материнский капитал, то первый взнос можно покрыть им.

Другие условия оформления ипотеки:

- максимальный срок, на который можно оформить кредит, – 30 лет;

- процентная ставка – от 6 процентов;

- лимит зависит от ипотечной программы, от города, в котором выдаются деньги и от дохода клиента.

Поручительство и дополнительные залоги, как правило, не требуются.

Ипотека по двум документам

Этот вид ипотеки – облегченная версия жилищного кредита в плане подготовки документов. При подаче заявления понадобятся два документа, как и следует из названия:

- паспорт гражданина РФ (только несколько банков в России разрешают оформлять ипотеку иностранцам);

- второй на выбор – заграничный паспорт, служебное удостоверение, военное удостоверение, водительские права и т.д. Цель второго документа – подтвердить личность кредитополучателя.

Но не все так просто. Перечисленное – не единственное, что нужно подготовить. После подтверждения заявки придется подготовить большой пакет документов на приобретаемую недвижимость. О нем мы расскажем ниже.

Подтверждать свой доход не нужно. Облегченная версия ипотеки предлагается зарплатным клиентам или людям, готовым за удобство заплатить немного больше – ставки у таких предложений выше.

Полный пакет документов

Если хочется получить выгодные условия кредитования, лучше предоставить все, что запрашивает банк. Документы подаются в два этапа:

- сразу при заполнении заявки;

- после одобрения заявки.

Для начала понадобятся документы, подтверждающие личности и подтверждающие платежеспособность. В первую группу входят:

- паспорт;

- СНИЛС;

- водительские права, служебное удостоверение, загранпаспорт (на выбор).

Вторая группа документов для оформления ипотеки:

- справка вида 2-НДФЛ (заполняется бухгалтерией по месту работы) или по форме банка – упрощенный вид справки (образец можно взять в кредитном отделении);

- копия трудовой книжки (опыт работы на последнем рабочем месте должен быть не меньше шести месяцев).

Предпочтительный вариант – официальное трудоустройство и справка 2-НДФЛ. Но могут подойти проектные работы и, соответственно, гонорары в договорах подряда.

Все перечисленное относится к физическим лицам. Индивидуальным предпринимателям и юридическим лицам придется потратить больше времени на сбор справок.

После подтверждения заявки понадобится пакет документов на недвижимость. Перечень зависит от того, какой вид жилья выбран – дом, дача, квартира, таунхаус и т.д. Какие документы нужны для ипотеки 2021?:

- справка, подтверждающая государственную регистрацию;

- отчет от независимых оценщиков;

- технический паспорт жилого помещения.

Все документы могут быть поданы предварительно дистанционно через личный кабинет. Но к моменту подписания кредитного договора менеджер все равно должен увидеть оригиналы с подписями, печатями и правильными реквизитами.

Ипотечная программа «Молодая семья»

Это один из видов льготной ипотеки. Получить ее могут зарегистрированные пары, которым на момент оформления не больше 35 лет. Наличие детей не обязательно. Но размер субсидий семьям с детьми полагается гораздо больший.

Чтобы получить субсидии от государства, молодым семьям придется проявить активность. Сначала узнать, какие условия получения льгот действуют в регионе (сделать это можно в местной администрации). Потом подать заявление на предоставление льгот и сопутствующие документы:

- свидетельство о заключении брака;

- если есть дети – их свидетельства о рождении;

- справка, подтверждающая небольшую площадь помещения, которая сейчас находится у супругов в распоряжении.

После рассмотрения и получения положительного ответа можно обращаться в банк с документами для получения ипотеки:

- подтверждение личности (паспорта, СНИЛС и т.д.);

- снова свидетельство о браке;

- справка о составе семьи;

- сертификат из местной администрации, который подтверждает, что пара нуждается в улучшении условий проживания;

- подтверждение доходов.

Документы для программы «Военная ипотека»

Такая программа работает в России уже пятнадцать лет. Получить субсидии может военнослужащий, который уже три года имеет счет в накопительно-инвестиционной системе. Чем дольше открыт счет – тем больше денег. Потому что ежегодно туда перечисляется фиксированная сумма. В 2021 году это 288 тысяч рублей. Военная ипотека позволяет купить дом, квартиру или таунхаус. А вот земельный участок под строительство коттеджа под запретом.

Обращаться за кредитом можно не в любой банк. Программу поддерживают Сбербанк, ВТБ, Россельхозбанк, Газпромбанк и др.

Какие документы нужны для оформления ипотеки?

- письменное обращение;

- паспорт военнослужащего;

- свидетельство, подтверждающее право на участие в НИС;

- если есть оформленный брак – свидетельство о его заключении;

- стандартный бланк, выдаваемый в каждом банке, – согласие на обработку данных;

- блок для недвижимости.

Пакет документов для льготной ипотеки

Есть и другие льготные кредитные программы для покупки жилья. Точный список документов дать нельзя – он зависит от льготной категории и от кредитной организации. Но ориентировочный список документов для ипотеки выглядит так:

- подтверждение льгот (например, свидетельство материнского капитала);

- паспорт;

- СНИЛС;

- справка о доходах;

- документы на членов семьи – свидетельство о рождении детей, о заключении брака;

- документы на квартиру или дом.

Если используется материнский капитал, то нужно дополнительно предоставить справку из Пенсионного фонда, где будет указана сумма остатка маткапитала.

Источник https://kredit-online.ru/ipoteca/ipoteka-po-dvum-dokumentam-bez-podtverzhdeniya-dohoda

Источник https://mainfin.ru/wiki/term/dokumenty-dla-oformlenia-ipoteki

Источник

Источник