Содержание

Как начать торговать на бирже: Инструкции и Примеры, Обучение

С чего начать торговать на бирже новичку дома и на какой бирже можно начать торговать самостоятельно с нуля. Сколько нужно денег для торговли и где этому учатся.

У новичков складывается неверное представление о работе на фондовых биржах. Им кажется, что простым смертным торговать на фондовой бирже нельзя, для этого нужен талант, а сам процесс сложен и требует профильного образования.

В реальности ситуация иная – в вопросе с чего начать торговать на бирже все сводится к регистрации (занимает 1-2 минуты) и выбору первого актива для покупки.

Потенциал заработка не ограничен, в день трейдер может зарабатывать тысячи долларов – все зависит от стартового капитала и анализа рынка для прогнозирования активов.

- Какие биржи бывают

- С чего начать торговать на бирже и где нужно регистрироваться

- На какой бирже начать торговать и как выбрать рынок

- Как открыть счёт на бирже — Пошаговая инструкция

- Инструкция как торговать на бирже

- Как анализировать активы и понять, вырастет или упадет цена

- С чего начать торги на бирже – Стратегии

- Обучение

- Книги

- Сколько люди зарабатывают на бирже

- Почему без брокера не обойтись

- Пример рабочего дня трейдера

- Сколько нужно денег для начала торговли

- Лучшие и надежные брокеры для торговли на бирже

- Главные ошибки начинающих трейдеров

- FAQ

- Советы

Какие биржи бывают

Прежде, чем объяснять, как начать торговать на бирже, стоит разобраться с их видами. Обычно биржи имеют специализацию. На одних ведутся торги ценными бумагами, на других – драгоценными металлами, сырьём, валютой и так далее. Именно по специализации и выделяют виды бирж. Основные из них:

- Фондовая биржа – на ней ведут торги ценными бумагами. Подходит как для инвесторов, так и для спекулянтов.

- Товарные биржи – торги сырьевыми товарами (нефть, металлы, рис, саха, хлопок…).

- Валютная биржа (Форекс) – именно на неё очень часто стремятся новички, поскольку торговать валютой кажется простым занятием, но прогнозирование курсов валют достаточно сложная задача.

- Криптовалютные биржи 21 века – позволяют торговать цифровыми деньгами. Трейдеры ценят в первую очередь за высокую волатильность – они дают возможность быстро заработать, но и риски при этом высоки.

С чего начать торговать на бирже и где нужно регистрироваться

Вопрос, как научиться торговать на бирже самостоятельно с нуля, неспроста такой популярный. На финансовых рынках зарабатывается много денег, только на NYSE ежедневный оборот превышает $1,5 трлн, на NASDAQ более $1,3 трлн, Японские биржи (Осакская и Токийская) также имеют около $1,5 трлн ежедневного оборота, на валютном мировом рынке около $9 трлн в день.

Шаг 1. Чтобы заработать на финансовых рынках, нужно определиться с рынком, биржами, брокерами и самими активами, которые вы будете покупать или продавать. Но вы и так уже наверняка знаете, что больше вас привлекает, например, акции Samsung, Apple, Porsche, или трейдинг валютами, который чаще сводится к краткосрочным сделкам. Или же вы хотите поторговать фьючерсами на какао, кофе, пшеницу, платину или другие сырьевые товары.

Шаг 2. Далее вам нужно найти брокера, который предоставляет нужные вам активы и выводит на крупнейшие биржи. Сами биржи не работают напрямую с клиентами, а только через посредников – брокеров, которые ведут счета клиентов и отправляют поручения на покупку или продажу актива от лица клиента.

Поэтому для торговли вам не нужно регистрировать на самой бирже, а только на сайте брокера. Для пополнения и вывода денег вам нужно иметь карты VISA / MastarCard или ЭПС, как ЮMoney, QIWI, WebMoney, Skrill или другие.

Ниже вы найдете разделы с биржами и брокерами, и увидите пример нашей сделки, а пока пойдем по порядку.

Торговля на бирже с нуля возможна и не обязательно иметь профильное образование, ведь по сути торговле на бирже нигде и никого не учат. Большинство крупных и успешных инвесторов, это музыканты (Леди Гага, Jay – Z, Morgenshtern…), актеры (Эштон Кутчер, Леонардо Ди Каприо…), бизнесмены (Бернар Арно, Ларри Эллисон…), люди разных профессий, не имеющих отношения к биржевой торговли. Здесь нет никаких ограничений, поэтому лучше не ставить какие-то клише.

Что стоит и чего не стоит делать с самого начала

Стоит понимать, что любой трейдинг это риск, и подвергать высокому риску собственный уровень жизни нельзя.

- Не увольняйтесь с работы. Иногда так делают, желая посвятить бирже всё время. Действительно, можно торговать на бирже сидя дома, и возможно, что в будущем вы начнёте зарабатывать на ней достаточно, чтобы не заниматься ничем другим, но потраченное время на торговлю не гарантирует заработок, поэтому вам нужно иметь и другие источники дохода. + Большой груз ответственности сильно давит на начинающих.

- Сразу стоит относиться серьёзно. Даже если у вас в распоряжении $500, представляйте, что вы работаете с $50 000, так вы не будете легкомысленно открывать сделки ради самих сделок, ведь вложить $100 и $10 000 – это разные вещи. Попробуйте прочувствовать это, прежде чем вкладывать действительно большие деньги.

- Чтобы всё изучить и набраться опыта нужно время. Не стоит торопиться, просто изучайте всё шаг за шагом. Спешка – самая частая ошибка начинающих. Почти все поначалу поддаются синдрому упущенной прибыли – он не даёт спокойно смотреть на то, как лёгкие деньги проплывают мимо. Но следует уяснить: они вовсе не такие лёгкие, как кажется и, если вы ввяжетесь торги без основательной подготовки, это будет просто игрой, а не настоящей торговлей и заработком.

- Используйте только свободные деньги. Не выделяйте для биржевой торговли те средства, которые для вас действительно значимы, и тем более не занимайте.

- Не нужно рассказывать без необходимости о том, что занимаетесь трейдингом. Это лишь создаст лишнее давление со стороны близких и знакомых, а оно совсем не нужно.

На какой бирже начать торговать и как выбрать рынок

На самом деле не нужно начинать с выбора биржи, её вообще не нужно выбирать. Вы должны начинать с выбора привлекающих вас активов. А они уже будут торговаться на определенных биржах.

Что касается выбора рынка, где начать торговать, то здесь будет холивар.

- Для одних лучший выбор – фондовый рынок, который лидирует по обороту денег и стабильности.

- Для других – Форекс, который привлекателен за счет низкого входного порога, и прибыль в краткосрочной перспективе на Форекс может быть в разы больше.

- Кто-то выберет рынок сырьевых товаров, так как здесь более устойчивые тренды на полугодия, а также его легче прогнозировать, за счет относительно небольшого числа факторов влияния. Например, цена на кофе будет зависеть в основном от климата и прогнозов урожайности.

- Других привлекают новые технологии блокчейна.

- Некоторым нравятся фьючерсы и опционы.

- Более консервативные инвесторы предпочтут облигации.

Классификация торговых площадок проводится в зависимости от того какой товар на них торгуется. Выбор рынка зависит от целей и предпочтений трейдера или инвестора.

Фондовый рынок

Фондовые рынки – это работа с ценными бумагами различных компаний, облигациями, векселями.

Если вам нравятся российские акции, то вы будете торговать ими с Московской биржей, так как российские компании не будут торговаться на аргентинской бирже, например.

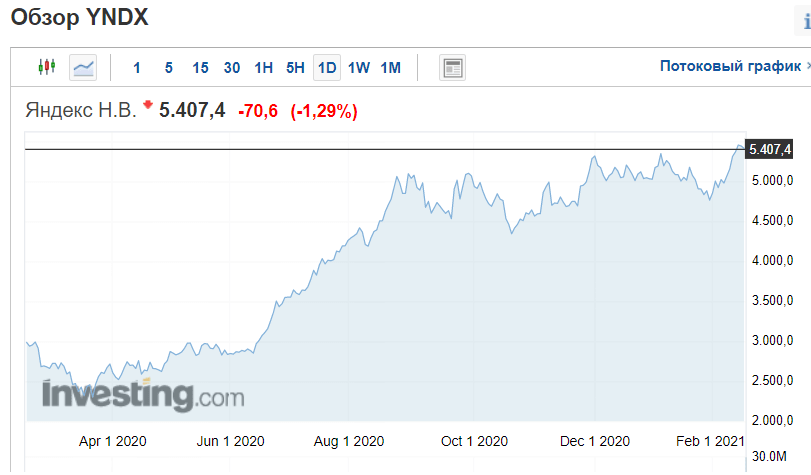

Некоторые российские компании торгуются на иностранных биржах, например акции Яндекса торгуются на NASDAQ, но это одно из исключений на рынке.

Нью-Йоркская биржа идеально подходит для работы с акциями американских компаний. На NASDAQ наблюдается «крен» в сторону компаний, представляющих технологический сектор. Немецкая Xetra и лондонская LSE подойдут для работы с бумагами европейских компаний.

Есть еще один нюанс. Многие компанию продаются сразу на разных биржах, например акции Peugeot торгуются не только во Франции, но и на биржах Германии, Австрии, Великобритании, Швейцарии и Италии. Однако самая высокая ликвидность и объемы торгов всегда будут в стране эмитента. Объемы торгов ценными бумагами в других странах суммарно не превышают 7% от родной для компании биржи Euronext Paris.

Преимущество фондового рынка для трейдера в том, что здесь торгуются бумаги тысяч компаний. Даже при жесткой фильтрации акций, каждый день будет находиться несколько десятков инструментов, подходящих под требования. Проблем с интенсивностью торговли не будет.

Важно и то, что потенциал изменения цены акций не ограничен, например, ценные бумаги Google с 2010 года по начало 2020 года выросли более чем в 10 раз.

На валютном рынке подобное исключено.

В поисках, на какой бирже лучше торговать новичку, стоит обратить внимание на крупнейшие фондовые площадки:

- NYSE – на этой американской бирже ведутся торги акциями примерно 3 000 компаний. Суммарная капитализация торгуемых на NYSE компаний составляет около $27 триллионов, ежедневный оборот достигает 2 трлн.

- NASDAQ – ещё одна крупная американская биржа. Её особенность: специализация на акциях технологических компаний. Общая капитализация составляет 11 трлн долларов, а оборот за день – 1.3 трлн.

- Токийская фондовая биржа, третья в мире по капитализации ($4.5 трлн) и объёму торгов за день (500 млн).

- Шанхайская фондовая биржа– главная биржа Китая, примечательна доступом к акциям большого количества компаний из этой страны.

- LSE (Лондонская биржа) – самая крупная европейская площадка с капитализацией почти в 4 триллиона долларов. Представлено много британских компаний, но ими дело не ограничивается – примерно половина оборота приходится на крупных эмитентов из других стран.

- Euronext – ведущая площадка континентальной Европы, по объёму торгов примерно равна Лондонской.

- BSE – Бомбейская биржа. Интересная большим количеством представленных компаний из Индии и соседних стран, есть и те, которых не найти на других крупных биржах.

- Фондовая биржа Торонто – не менее весомая биржа с высокой капитализацией и ведущими компаниями Северной Америки.

Конечно, есть еще и Московская биржа, Австрийская, Аргентинская, Мексиканская и другие.

Срочный рынок

На фондовом рынке также популярны производные инструменты – фьючерсные и опционные контракты, форварды. Они обращаются в секции срочного рынка (от слова “срок”, где каждая сделка имеет заранее установленный срок действия).

Эти биржевые инструменты отличаются повышенной гибкостью, что позволяет создавать стратегии с любым соотношением прибыли и риска. Если на фондовом рынке покупатель становится владельцем актива вплоть до его продажи, то на срочном рынке просто фиксируется цена покупки. Рынок спекулятивный и более рискованный в сравнении с фондовым, вести на нём торги без опыта не рекомендуется.

Товарный рынок

Добыча платины в Южной Африке

Товарный рынок разделен на отрасли. На рынке топлива ведутся торги нефтью, газом и прочим топливом. На рынке металлов можно приобрести или продать сталь, платину, никель, палладий, медь, драгоценные металлы. Продуктовая отрасль не менее объемная, где осуществляются поставки какао, кофе, пшеницы, кукурузы, сои, риса и других товаров по всему миру.

Но особенность торговли товарами заключается в том, что в 95% здесь работают только с расчетными фьючерсами на соответствующий товар.

Например, 98% торгов нефтью в мире происходит не на поставочные фьючерсы, а расчетные. Вам не привезут нефть к порогу, когда истечет срок фьючерса. Вместо этого все операции проходят лишь расчетом цены на нефть. Здесь, как и везде – важно купить дешевле и продать дороже.

Крупнейшие товарные биржи:

- Чикагская товарная биржа (CME) – ведущая товарно-сырьевая биржа мира расположена в Чикаго, торги на ней ведутся всеми группами биржевых товаров.

- Лондонская биржа металлов (LME) – как ясно из названия, специализируется на торговле цветными металлами.

- Нью-Йоркская товарная биржа (NYMEX) – с 2008 года входит в CME Group. Лидирует по объёму торгов нефтяными фьючерсами.

Валютный рынок

Forex (сокращение от Foreign Exchange) – децентрализованный валютный рынок. На нём происходит покупка и продажа валюты между банками, компаниями и физическими лицами.

Цель торгов на валютном рынке – заработать на изменении курса валют. Начать торговать на рынке Форекс просто, для этого не требуются крупные вложения, а валюта сама по себе, в отличие от других инструментов, всем хорошо знакома – поэтому многие новички выбирают именно его.

Требуется сравнительно невысокий стартовый капитал.

Рынок криптовалют

Криптовалютные биржи – относительно новый тип площадок и новый тип актива. На криптобиржах происходит реальная покупка или продажа цифровых денег.

Криптовалюты отличаются высокой волатильностью и крайне низкими требованиями к стартовому капиталу. Криптобиржи устанавливают входной порог на уровне нескольких долларов.

Также крипторынок – оптимальный способ покупки криптовалюты для ее долгосрочного хранения.

Основные криптовалютные биржи:

- Binance – появилась недавно даже по меркам криптосферы, но стремительно обошла всех конкурентов. С каждым годом укрепляет лидирующее положение, считается самой безопасной и стабильной. Объём торгов – 3 миллиарда долларов в день.

- Hit-BTC – одна из крупнейших криптобирж с дневным объёмом торгов более 800 млн долларов.

- Coinbase Pro – ещё одна значимая биржа, пользующаяся популярностью в первую очередь на Западе.

- Huobi – китайская биржа с хорошей репутацией и большим выбором криптовалюты.

- Kucoin – гонконгская биржа, значительно уступающая предыдущим по объёмам торгов, но обладающая высокой репутацией. Считается площадкой для торгов криптовалютой с невысокой капитализацией – здесь представлены многие монеты, которых нет у конкурентов.

Как открыть счёт на бирже — Пошаговая инструкция

Нельзя просто взять и купить акции или опционы. Чтобы начать торговать на бирже, нужно открыть брокерский счёт, с которого и будут совершаться покупки – он позволяет держать не только деньги, но и прочие активы, приобретённые во время торгов. Рассмотрим этот процесс по шагам.

Шаг 1. Поиск брокера

Выберите брокера, предоставляющего доступ к интересующей вас бирже. Даже если вы хотите торговать американскими активами, для начинающих будет лучше, если брокер будет иметь русскоязычную поддержку.

Очень удобно, когда брокер предоставляет возможность торговать на разных рынках, например, с единого торгового счета вы можете открыть сделку на валютном рынке и купить акции на фондовом.

Кроме этого, хорошо, когда брокер имеет регулятора, который контролирует выполнение обязательств. Это говорит о том, что брокер крепко и прочно стоит на ногах.

Крупные и давно работающие на рынке брокеры вызывают доверие, но вот с малоизвестными и новыми компаниями стоит проявить осторожность.

По этим параметрам будет просто определить, где лучше открыть брокерский счет новичку.

Проверенные и надежные брокеры для заработка

| Брокер | Тип | Мин. депозит | Регуляторы | Просмотр |

|---|---|---|---|---|

| Акции, Фьючерсы, Опционы, Фондовые индексы, Криптовалюты, Облигации, Форекс, Сырьевые товары | $250 | ЦРОФР | Далее. | |

| Форекс, Инвестиции, Фиксированные контракты | $300 | FSA, TFC | Далее. | |

| Акции, Облигации, ETF, Форекс, Сырьевые товары, Фондовые Индексы, Криптовалюты, Фьючерсы и Опционы | $500 | FINRA, CySEC, Банк России | Далее. | |

| Форекс, Акции, Индексы, ETF, Сырьевые товары, Энерготовары, Металлы | $100 | IFSC, The Financial Commission | Далее. | |

| Форекс, Акции, Сырьё, ETF, Индексы, Крипто | $200 | CySEC, MiFID | Далее. |

Брокер Evotrade предлагает более 2000 активов. Современная торговая платформа делает процесс покупки акций проще, чем заказ пиццы.

Здесь мы можете собрать внушительный портфель и зарабатывать не только на росте акций, но и за счет дивидендов. Кроме ценных бумаг с NYSE и NASDAQ, у брокера Evotrade есть огромное количество европейских и азиатских компаний, например, Nestle, Porsche, Ubisoft, Rolls-Royce, Sony. а также фьючерсы на энергоресурсы и сырьевые товары, фондовые индексы и другие.

Брокер регулируется в России ЦРОФР, предоставляет профессиональную торговую платформу и лучшие условия. Минимальный депозит для открытия счета $250.

Профессиональный опционный брокер FiNMAX предалагет бинарные опционы на акции, индексы, товары и валюты (+криптовалюты). Прибыль за каждую сделку от 70%. Сроки опционов от 30 секунд до 6 месяцев. Не требуется установка платформы на ПК.

Брокер регулируется ЦРОФР. Минимальный депозит для открытия счета $250, минимальная сделка $10.

Официальный сайт: FiNMAX

| Брокер | Мин. депозит | Макс. плечо | Регуляторы | Просмотр |

|---|---|---|---|---|

| $250 | 1:200 | ЦРОФР | Далее. | |

| $300 | 1:3000 | FSA, TFC | Далее. | |

| $100 | 1:2000 | IFSC, TFC | Далее. | |

| $500 | 1:500 | CySEC, FSCA, FCA | Далее. |

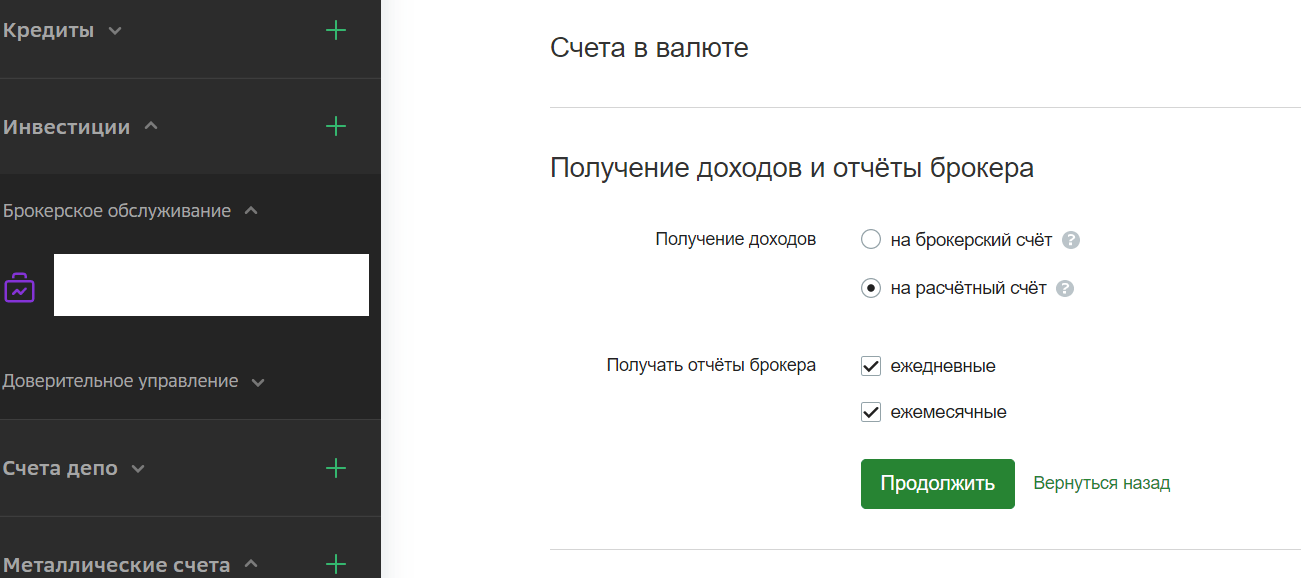

Шаг 2. Открытие брокерского счёта

После выбора брокера нужно пройти регистрацию. Так как все биржи работают строго онлайн, то и брокеры работают онлайн. Нет необходимости ездить в офисы.

При регистрации указывайте ваши настоящие данные. Сразу после регистрации вам будут доступны все услуги брокера, но вам нужно будет еще пройдите верификацию, отправив скан паспорта для подтверждения ваших данных.

Перед тем, как открыть первую сделку, нужно будет пополнить брокерский счет.

Шаг 3. Пополнение счета

Все брокеры поддерживают как минимум варианты с банковским переводом и внесением средств с карты банка. Если банковский перевод может обрабатываться до 5 рабочих дней, то с карты пополнение происходит практически мгновенно.

К этим методам добавляются электронные платежные системы, иногда криптовалюта – по этим направлениям деньги также перемещаются мгновенно.

Шаг 4. Установка торгового терминала

Торговый терминал – это программа (интерфейс), в которой будет полный список активов и цен. Здесь вы сможете указать что хотите купить или продать, каким объемом и по какой цене.

Каждый брокер предоставляет разные виды терминалов, например, в виде программы для ПК, веб терминалы работают прямо из браузеров с сайта брокера (ничего не нужно устанавливать), есть отдельные терминалы для планшетов и телефонов.

Процесс установки не меняется в зависимости от типа ПО – нужно скачать установочный файл с сайта брокера и установить его так же, как и стандартную программу, ввести свой логин и пароль при регистрации и можно приступать к покупкам.

Инструкция как торговать на бирже

Заключение сделок – это финальная стадия. Технически – это простейший процесс. Трейдеру нужно выбрать актив, указать объем и нажать кнопку КУПИТЬ.

Нет ограничений по географическому признаку, трейдер может физически находиться в Якутии и торговать на бирже дома, заключая сделки на NYSE, NASDAQ или LSE.

Когда вся подготовительная работа проделана, можно приступать к биржевым торгам – дальше на примере фондовой биржи разберём, как начать торговать акциями. Здесь стоит отметить, что для других бирж и активов процесс будет схож.

Мы работаем с брокером Evotrade, который был указан в таблице выше. Здесь есть единый счет для торговли на разных биржах, в том числе и с активами фондового рынка.

В данный момент для покупки мы выбрали акции L’Oréal. Нужно лишь указать объем лота и нажать кнопку BUY (Купить):

Теперь мы можем удерживать акции, сколько захотим, получать дивиденды и жать роста цены. Спустя некоторое время стоимость ценных бумаг выросла:

Чтобы зафиксировать текущую прибыль, нужно продать акции, то есть закрыть сделку. Это делается одним нажатием:

После чего, деньги поступают на наш брокерский счет. Итоговую прибыль по сделкам можно посмотреть в разделе “История“:

Evotrade регулируется ЦРОФР и предоставляет огромное количество активов для торговли. Счета можно открывать в рублях, долларах или евро. У меня счет открыт в долларах.

Минимальный депозит для открытия счета $250, на эту сумму вы уже сможете открыть несколько сделок.

Как анализировать активы и понять, вырастет или упадет цена

При анализе финансовых инструментов и прогнозировании изменения их стоимости используется:

- Технический анализ. «Технари» исходят из того, что цена учитывает все новостные факторы. Акцент делается на работе с графиком. Для прогнозирования поведения актива в будущем используется графический анализ, индикаторы, свечные и графические паттерны.

- Фундаментальный анализ. Предполагает учет макроэкономической статистики, квартальных и годовых отчетов компаний, если работа ведется на фондовом рынке. Если речь о валютном, то это анализ экономических и политических особенностей стран. В товарном рынке изучается спрос и предложение, погодный фактор и другие.

Перечисленные приемы могут использоваться одновременно. Если трейдер использует, например, технический анализ, он может дополнять его фундаментальным анализом, учитывать корреляция и фактор сезонности.

Фундаментальный анализ и примеры применения

Строится на изучении положения дел в отрасли и компании. Предпочтителен при изучении долгосрочных перспектив. Следить нужно не только за самим бизнесом, но и за всем, что происходит вокруг него: в индустрии, экономике государства и мира; учитывать крупные природные катаклизмы, вооружённые конфликты и прочие подобные факторы.

Выделяют три ступени фундаментального анализа:

- Макроэкономический анализ. Динамика ВВП страны и общая стабильность экономической ситуации, базовая ставка центрального банка, уровень безработицы, крупные события – всё это влияет и на положение каждого эмитента.

- Индустриальный анализ. Положение дел в индустрии может в значительной степени отличаться от общего состояния экономики страны, а от него зависит положение каждого эмитента, который ведёт бизнес в индустрии.

- Анализ показателей компании. Существуют разные мультипликаторы, для примера разберём один из них – коэффициент цена-прибыль (P/E). Для его определения капитализация делится на чистую прибыль за год. Полученное значение позволяет узнать, за сколько лет компания окупит вложения при сохранении того же уровня прибыльности. Низкий коэффициент может говорить о недооценке компании или о проблемах внутри компании – то есть рисках. Какие значения коэффициента P/E будут считаться низкими, нормальными и высокими сильно зависит от страны и индустрии.

- Выход новых продуктов. Актуально для компаний, специализирующихся на производстве сравнительно узкого перечня товаров. Например, выход в продажу новой модели iPhone может спровоцировать рост акций Apple.

- Сезонность – актуально для анализа предложения сырьевых товаров сельскохозяйственного сектора.

Фундаментальный анализ работает при прогнозировании долгосрочных перспектив, он помогает увидеть тренд, в котором движется инструмент, при этом его результаты могут противоречить результатам технического.

Технический анализ и примеры применения

Отталкивается от графика цены. В его ходе изучается, как раньше менялась цена инструмента и формировались тренды, на основе чего и составляется прогноз. Технический анализ основан на определенных моделях графиков (паттернах), то есть повторяющихся закономерностях, и лучше всего работает применительно к высоколиквидным активам.

Технический анализ формирует рыночное настроение, так как почти все участники рынка принимают во внимание анализ графика цены и её историю.

Для выявления закономерностей изменения цены используются также специальные индикаторы, которые могут показать коридор цены, объемы волатильности и ликвидности, тренды и многие другие факторы.

Также применяют изучение корреляции – прямой или обратной связи между разными активами. Пример такой связи – цены на газ и нефть, на протяжении десятилетий между ними наблюдается высокая прямая корреляция, то есть если нефть падает, то и цена на газ тоже падает.

Анализ бизнеса

Нужно проанализировать основные финансовые показатели компании – прибыль, выручка, капитал, дивиденды, долги компании, обязательства. Если вы хорошо понимаете, в каком состоянии находится компания и какое занимает место в отрасли, то будете иметь представление о перспективах компании и ее устойчивости на рынке.

Данные показатели важно сравнить с другими компаниями в отрасли и выявить тех, у кого стоимость акции наиболее низкая при высоких показателях надежности.

Если речь об инструментах другого плана, например, о нефти, анализировать нужно иные факторы, в первую очередь динамику добычи и потребления.

Новости

На новостях могут происходить резкие скачки цен, а даже если этого не случается, они дают возможность спрогнозировать, более вероятен рост или падение. Так, при новостях о том, что ОПЕК и другие крупнейшие нефтедобытчики собираются сесть за стол переговоров по вопросу снижения уровня добычи нефти, её цена растёт даже при том, что ещё никаких договорённостей не достигнуто, не говоря уже о фактическом снижении добычи.

Хороший пример важности новостей – отказ Apple от разработок Imagination Technologies в 2017 году. Сразу после публикации новости акции Imagination Technologies упали практически втрое:

Еще некоторые советы

Обзаведитесь источниками информации. Нужно выбрать надежные сайты источники с проверенными и быстрыми новостями, лучше всего на английском языке – так вы всегда будете в курсе происходящего в мире финансов.

Определите цели. На какой срок вы собираетесь вкладываться, каких показателей доходности планируете достигнуть, сколько времени готовы тратить на трейдинг и анализ.

С чего начать торги на бирже – Стратегии

В вопросе с чего начать торговлю, на первом месте стоит торговая гипотеза. У трейдера в распоряжении есть десятки инструментов (стандартные и пользовательские индикаторы, инструменты графического анализа, паттерны), но их бессистемное использование не позволит создать полноценную стратегию.

Начало работы над собственной торговой системой – постановка гипотезы. Это теоретическая часть, «скелет», который позже обрастет инструментами для поиска точек входа в рынок.

Гипотеза – идея, которую предстоит оформить в виде четких правил торговли. Пример такой идеи – торговля при импульсном выходе из диапазона или работа по тренду при обновлении последнего трендового экстремума.

На следующем этапе подбираются инструменты, помогающие в соответствии с гипотезой формализовать правила работы. При разработке стратегии стремятся свести к минимуму фактор субъективизма.

- Гипотеза заключается в том, что тренд всегда сопровождается коррекциями. Предполагается работа в направлении господствующей тенденции после завершения отката.

- Набор инструментов может включать несколько скользящих инструментов. На старшем таймфрейме используется тяжелая скользящая средняя для идентификации тренда, на рабочем временном интервале – 2 скользящие средние (быстрая и медленная). Пересечение скользящих средних в направлении тренда дает сигнал для входа в рынок.

- Возможен альтернативный сценарий реализации той же гипотезы, индикаторы можно заменить графическим анализом. Тренд можно идентифицировать с помощью трендовых линий или тяжелой скользящей средней. Точки входа могут идентифицироваться после пробоя последнего трендового экстремума и ретеста этого уровня.

Одна и та же гипотеза может быть реализована разными методами. Это напрямую влияет на эффективность стратегии.

При разработке стратегии новичку желательно проверить ее эффективность на истории. Если подобран инструментарий, нужно вручную проверить как она работает на истории как минимум за 2-3 месяца (при работе внутри дня). Если работа ведется на старших таймфреймах, то работать нужно с историей за 6-12 месяцев.

Фундаментальный и технический анализ работают каждый по своим законам и имеют свои границы применимости, при этом в любом случае используется только часть арсенала методов, ведь их слишком много, чтобы применять сразу все.

Какие именно методы будут использоваться определяет выбранная стратегия – в списке, с чего начать торговлю, изучение стратегий занимает важное место. Рассмотрим основные варианты, которые можно применять при работе с самыми разными инструментами – от акций до криптовалюты.

Стратегия #1. Торговля по тренду

Среди трейдеров есть такая поговорка – Trend is your Friend (Тренд твой Друг).

Трендом называют направление, в котором движутся котировки. Он отражает ожидания большей части участников торгов. Есть три основных варианта:

- «Бычий» тренд, он же восходящий. Рост цены актива. Чтобы заработать, трейдеру нужно вовремя заметить тренд, а затем и признаки его смены, чтобы постараться продать инструмент на пике.

- «Медвежий» (нисходящий) – падение цены. При «медвежьем» тренде актив продают, а иногда открывают «короткие» позиции – они позволяют заработать на понижении.

- Боковой (флэт) – цена колеблется в пределах узкого коридора и не выходит за его пределы. В боковом тренде много заработать не получится, остаётся лишь ждать, когда он сменится на «бычий» или «медвежий», и постараться вовремя это заметить.

При торговле по тренду главное – своевременная реакция. Торговлю по тренду можно вести на самых разных временных отрезках: от минутных до многолетних. Например, если посмотреть на график с таймфреймом в месяц, явно видно, что курс акций корпорации Sony находится в восходящем тренде с конца 2012 года, и за это время цена одной акции выросла с $9.5 до $82.

Торговля по тренду опасна потерями при резких просадках: как в 2000 году, когда случился «пузырь доткомов» и курс акций компаний технологического сектора рухнул, а общие потери инвесторов составили $5 трлн. Например, акции компании Cisco, до того показывавшие уверенный рост в течение десятилетия, рухнули с $82 ниже $9.

Зато появились новые лидеры, своевременные вложения в которых принесли инвесторам огромную прибыль.

В целом торговля по трендам ведется на краткосрочные периоды внутри дня или нескольких дней. Суть состоит в том, что устойчивый рост или падение говорит о влиятельных причинах для этого, которые не решаются просто так и очень быстро.

Обнаружив новый тренд, нужно просто открывать сделку в сторону его направления – на покупку или продажу. По графику видно, что торговать против тренда на рынке – это всегда не выгодно.

Стратегия #2. Торговля по паттернам

Основывается на техническом анализе, использует важное свойство биржевых котировок – их цикличность. Цена любого актива растёт и снижается не по прямой, а совершает на пути циклические колебания – используя их и можно предсказывать дальнейшее направление.

В качестве примера возьмем фигуру двойное дно (у неё есть противоположная фигура – двойная вершина).

После того, как цена актива начинает повышаться, достигнув дна, часто следует ещё один импульс вниз, «второе дно». Уже после него тренд меняется на восходящий. Такое произошло в марте-апреле 2020 года с ценой на нефть: снизившись до $22, она пошла вверх, но лишь затем, чтобы вскоре вновь упасть ниже $17 – после этого был получен импульс вверх и рост продолжался минимум полгода.

Стратегия #3. Торговля по новостям

Простой вариант с точки зрения необходимого уровня подготовки, но требует особенно пристально следить за новостями и уметь их интерпретировать. Торговать по новостям выгодно нефтью и другими товарами – ведь их цены в значительной мере зависят, с одной стороны, от уровня добычи или производства, с другой – от уровня потребления.

Цена на нефть чутко реагирует на новости о сделках между нефтедобытчиками или конфликтах в зонах добычи – так, даже просто угроза войны между США и Ираном, когда напряжённость была на пике, поддерживала цену нефти. Приводили к её росту конфликты в Ираке и революция в Ливии. Поэтому за новостями с Ближнего Востока и из прочих нефтеносных регионов нужно следить особенно пристально.

Курс акций компаний тоже подвержен влиянию новостей. Это могут быть скандалы, перестановки, слухи о слияниях и поглощениях, и регулярно – отчётность.

Стратегия #4. Дивидендная стратегия

Сводится к приобретению ценных бумаг дивидендных аристократов. Так, владельцы акций AT&T получили в прошлом году дивиденды в 6,9%, а Phillip Morris – в 6,1%.

Стратегия #5. Стоимостная стратегия

Приобретение недооценённых рынком акций, обычно на длительный срок. В этой стратегии ключевой момент – это правильная оценка положения компании. Если она действительно недооценена рынком, рано или поздно это изменится, а инвестор получит свою прибыль. Анализ строится главным образом на фундаментальных показателях компании, например, коэффициентах фундаментального анализа, таких как:

- P/B – отношение стоимости акции к материальным запасам; если оно ниже единицы, то компания считается недооценённой;

- EPS – отношение чистой прибыли к количеству акций, показывающее, сколько позволяет заработать владение одной акцией;

- EV/EBITDA – показывает переоценку или недооценку в сравнении с конкурирующими предприятиями.

Стратегия #6. Торговля по уровням

Котировки регулярно оказываются в коридоре между двумя уровнями: «поддержкой» и «сопротивлением». Стратегия торговли по уровням заключается в определении и использовании этих уровней. Для этого нужно дождаться, пока цена достигнет одного из них, после чего локальный тренд изменится, и она пойдёт к другому уровню. Здесь и наступает время открывать «длинную» позицию, если цена от поддержки отправилась к сопротивлению, либо «короткую» в обратном случае.

Торговать по уровням довольно просто, хотя описанным стратегия не исчерпывается, у неё есть другие нюансы и разные варианты. Но использовать исключительно уровни нельзя, их требуется комбинировать с другими аналитическими инструментами, позволяющими отделять ложные сигналы от настоящих.

Стратегия #7. Торговля на пробоях уровней

Разница с предыдущей стратегией состоит в том, что позиция берётся, когда один из уровней оказывается пробит. Если импульс был достаточно силён для преодоления уровня, то высока вероятность, что цена и далее будет двигаться в том же направлении. Если это направление ещё и совпадает с глобальным трендом, такая вероятность особенно высока.

- Например, после пробития уровня «сопротивления» в $19 в июле 2020 года, котировки фьючерса на серебро продолжили движение вверх почти до $30.

Основная опасность – что после пробоя уровня котировки вновь вернутся под него. Часто так и происходит («ложный пробой»). Чтобы реже входить в позицию в таких случаях, необходимо уметь применять индикаторы: уровни Мюррея, ADX и другие.

Есть также два глобальных подхода: одни трейдеры предпочитают дожидаться подтверждения пробоя, жертвуя частью прибыли, другие покупают сразу, если индикаторы показывают, что стоит это сделать.

Стратегия #8. Торговля на коррекциях

Основана на том, что за основным движением неизбежно следует коррекция – движение меньшей силы в противоположную сторону, которое происходит из-за фиксации прибыли частью частников рынка; часто коррекцию вызывают новости, ненадолго меняющие настроение рынка.

Такой откат – хорошая возможность войти в позицию прежде, чем цена продолжит двигаться в направлении основного тренда. Как и в предыдущих двух стратегиях, в основе этой лежат уровни. Первоначальное движение показывает трейдерам, где размещаются нынешние уровни, так что во время коррекции они могут опираться на эти данные.

Например, после падения в начале 2020 года, вызванного пандемией (которое и само в глобальной перспективе может рассматриваться, как коррекционный откат), курс акций компании Honeywell движется в восходящем тренде. При этом за полгода случилось несколько крупных коррекций: в ходе первой цена инструмента упала с $148 до 118, во время второй – с $165 до 138, и так далее.

Торговля на коррекциях должна подкрепляться данными фундаментального анализа – они должны подтверждать, что тренд сохраняется, а также прояснять причины коррекции.

Например, в автомобильной отрасли случаются отзывы больших партий авто из продаж из-за выявленных дефектов. На этом фоне акции могут временно снижаться, но фундаментально понятно, что дефекты будут исправлены и акции вернут утраченные позиции.

Обучение

Чтобы начать заниматься трейдингом, необходимо знать основы: какие бывают рынки и как выбрать между ними, приёмы фундаментального и технического анализа, основные стратегии. Чтобы стать успешным трейдером чрезвычайно важна практика – теория без неё ничто. Но это не значит, что следует ограничиваться перечисленным: когда вы начнёте торговать на бирже, возникнет множество вопросов, так что стоит регулярно выделять время и искать ответы. Также параллельно с трейдингом следует продолжать обучение.

Так как рынок постоянно меняется, то процесс обучения должен быть параллельным самой торговле. Каждый год появляются новые инструменты анализа, источники, стратегии и другие инструменты для торговли.

Книги

Выделим несколько книг, которые стоит прочесть в числе первых – они дают основы трейдинга, после того, как вы их прочтёте, можно считать, что вводный курс освоен полностью.

«Биржевые секреты», Линда Рашке, Ларри Коннорс. Два известных трейдера делятся секретами мастерства, всё очень просто и понятно, так что эта книга – полезное руководство для начинающих. Она выстроена вокруг выбора стратегии, управления рисками и психологии трейдинга. Много технических подробностей, графиков и разбора фигур.

«Малая энциклопедия трейдера», Эрик Найман. В книге кратко освещаются основы трейдинга, даётся множество понятий. Основной акцент сделан на валютный рынок и технический анализ. Даётся не только теория, но и примеры, что упрощает понимание. Для получения базового набора знаний начинающего трейдера подходит хорошо.

«Метод Питера Линча. Стратегия и тактика индивидуального инвестора», Питер Линч. Питер Линч – знаковая фигура для Уолл-Стрит, один из лучших управляющих в истории, делится своим методом нахождения перспективных ценных бумаг, способных давать многократную прибыль. Он считает, что инвестировать следует в малоизвестные компании с высокими показателями доходности и выстроенной бизнес-моделью. Чтобы легче было находить такие, он придумал собственный индикатор – как с ним работать объясняется в книге. Другие затрагиваемые темы: когда лучше всего покупать и продавать акции, основы торгов фьючерсами и опционами, составление портфеля.

«Краткосрочный трейдинг: Руководство для начинающих», Тони Тернер. Краткосрочный трейдинг имеет свои правила: гораздо меньше внимания уделяется фундаментальному анализу, а то и вовсе никакого, куда больше – техническому. О других особенностях краткосрочного трейдинга и рассказывает Тони Тернер – рассматриваются операции длительностью до месяца, недели, и даже меньше дня.

«Биржевая торговля по трендам. Как заработать, наблюдая тенденции рынка», Майкл Ковел. Торговля по трендам понятна интуитивно, поэтому освоить её проще, и часто начинающие делают выбор именно в её пользу. При этом и профессионалы также вполне могут ей пользоваться, ведь в умелых руках она эффективна. Майкл Ковел посвятил ей целую книгу – это инструкция, где разобраны все инструменты, которые понадобятся для определения тренда, следования в нём и своевременного выхода. Даётся не только теоретическое описание инструментов, но и примеры их работы на практике.

Бенджамин Грэхем (Benjamin Graham) «Разумный инвестор». Первое издание вышло в 1949 году, автор дает читателям обоснование того, что инвестирование – скорее наука, а не азартная игра. На конкретных примерах он показывает применение научных методов в работе на финансовых рынках. Этот труд высоко оценил сам Уоррен Баффетт (Warren Buffett), он назвал ее лучшей книгой, посвященной инвестиционной деятельности. Несмотря на солидный возраст методы Грэхема не «сломались».

Джек Швагер (Jack Schwager) «Технический анализ». Автор сделал упор на практику, в книге более 200 страниц посвящено разбору реальных торговых ситуаций с использованием описываемых методик. Также затрагиваются вопросы построения торговых систем и разбирается необходимый для этого инструментарий, есть задач для самоконтроля. Недостатков у книги нет, но она ориентирована на западных трейдеров, из-за этого все рыночные ситуации касаются западных компаний, казначейских облигаций США, инструментов товарного рынка.

Джеффри Бейли (Jeffrey Bailey), Уильям Шарп (William Sharpe), Гордон Александер (Gordon Alexander) «Инвестиции». Этот труд удостоился звания настольной книги инвесторов всего мира, используется как университетский учебник. Авторы поясняют принципы функционирования финансовых рынков, описывают особенности различных биржевых инструментов, разбираются и методы управления инвестициями. Все авторы – экономисты с мировым именем, а Шарп в 1990 году даже получил Нобелевскую премию в области экономики.

Джордж Сорос (George Soros) «Алхимия финансов». Здесь нет того уровня погружения в теханализ, который предлагает Швагер, книга полезна скорее как философская. Сорос при жизни стал легендой, во многом благодаря своей атаке на британский фунт. Он – живой пример того как за счет финансовых рынков можно стать не просто богатым человеком, а миллиардером и влиять на экономики целых стран. В «Алхимии финансов» Сорос делится своими принципами принятия решений, отношением к жизни и работе.

Александр Элдер «Как играть и выигрывать на бирже». В книге затрагиваются все аспекты работы – психология, важность управления капиталом и системная торговля. Элдер пишет максимально доступным языком, проблем с понимание не возникает даже у абсолютных новичков. Элдер торгует на бирже сам, поэтому книга – не набор абстрактных рассуждений, а скорее его изложение его личного опыта.

Сколько люди зарабатывают на бирже

В теории от трейдинга можно получить невероятную прибыль – это касается валютного рынка, фондового, товарного и других. Но для этого нужно делать всё идеально или почти идеально, а людям такое удаётся редко. Конечно, реальные достижения скромнее теоретически возможных максимумов, но некоторые из них тоже впечатляют.

Самый очевидный пример из числа классических инвесторов, человек, ставший ориентиром для целого поколения – Уоррен Баффетт. Начав с малого, он пришёл к личному состоянию свыше $80 млрд, а рыночная капитализация его фонда Berkshire Hathaway составляет почти $500 млрд.

Эд Сейкота прославился тем, что вложил всего $5000 и превратил их в $15 млн. На это ушло около пятнадцати лет, всё это время Сейкота планомерно вёл торговлю по тренду и результат превзошёл любые ожидания.

Стенли Дракенмиллер известен как мастер операций на валютном рынке. В 1992 году благодаря ему фонд Джорджа Сороса сумел заработать миллиард долларов за день – заключённая в «чёрную среду» сделка с английским фунтом вошла в историю. Выбросив на рынок 5 млрд фунтов одномоментно, фонд обрушил стоимость британской валюты и акций, после чего начал скупать их по дешёвке. В кризис 2008 года Дракенмиллер тоже хорошо себя проявил, а затем занялся управлением собственной компанией – его личное состояние оценивается в $4.7 млрд.

Мировая экономика, если рассматривать только большие отрезки, продолжает уверенно расти, никакие кризисы ей не страшны. Вместе с ней растут и крупнейшие активы, и из тех, кто вложился двадцать, десять, пять лет назад, например, в акции, почти все хорошо заработали. В особенности это касается технологического сектора.

Акции Amazon в 1995 ещё нельзя было купить, в 2005 они стоили $50, в 2015 – $695, а в 2020 – $3550. За 15 лет цена выросла в 71 раз – ещё один впечатляющий пример эффективных вложений.

Компания AMD, хоть и была основана в 1969 году – очень давно по меркам IT, к числу ведущих в секторе до недавнего времени не относилась. В последние годы она демонстрирует впечатляющий прогресс, отражающийся и в котировках: в 2016 году акции компании можно было приобрести дешевле $2 за штуку, к 2020 они поднимались выше $90. Рост в 45 раз за 4 года. Схожие показатели и у NVIDIA: перед началом бурного роста, в 2015 году, их акции стоили $20, а максимально поднимались до $580.

Эти примеры показывают, как много можно заработать на знании одного только IT-сектора, причём даже без необходимости регулярно заниматься трейдингом. Не поздно вкладываться и сейчас: это касается и IT, и других секторов рынка, ведь прогресс продолжается, каждый день на рынке появляются новые фармакологические, технологические и другие перспективные компании.

Таким образом, на вопрос можно ли начать торговать на бирже дома и заработать целое состояние, ответ – да, несомненно, это уже доказано многократно. Но стоит понимать, что у каждого своя правда и доход, так как изначальный уровень вложений у всех разный, поэтому уместнее будет говорить в процентах.

Реальные отзывы о том, сколько можно заработать на бирже чаще бывают в виде интервью уже успешных трейдеров и инвесторов, когда как другие участники рынка просто об этом не афишируют.

Средний процент доходности фондового рынка – 20-25% годовых, но в условиях трейдинга (более краткосрочных сделок), этот процент прибыли вырастает до 100-200% годовых и более.

Почему без брокера не обойтись

Биржи работают через посредников – брокеров, которые ведут счета клиентов, выполняют поручения на заявки, которые принимает биржа, выполняет и отдает приказы продавцу (эмитенту).

Биржа – площадка, на которой происходит непосредственно взаимодействие между сторонами сделки. Ее роль заключается в обеспечении безопасности торговли, поддержании высокой скорости исполнения заявок, контроле соотношения между продавцами и покупателями, проверка соответствия компании, правильной оценки стоимости её акций.

Пример рабочего дня трейдера

Распорядок дня трейдера сильно зависит от того, какого рода сделками он занимается. Если он торгует внутри дня, то нужно постоянно проводить сделки, а значит и уделять им больше времени в сравнении с теми трейдерами, которые работают с отрезками в недели, месяцы и тем более годы. Распорядок дня может быть привязан ко времени работы биржи.

У трейдера должен сложиться определенный распорядок дня, со временем эти этапы войдут в привычку:

- Начинается он обычно с чтения новостей и аналитических статей – перед тем, как что-то делать, стоит собрать информацию. Поэтому вставать приходится пораньше – прежде, чем рынок откроется, хотя это сильно зависит от специфики рынка и часовых поясов.

- Если трейдер просыпается до открытия Европейской торговой сессии, оцениваются результаты торгов на американской и азиатской сессиях.

- Затем проводится анализ графиков, составляется торговый план и отбираются инструменты – все это лучше сделать до открытия торгов.

- Оценивается экономический календарь, отмечается время выхода новостей первой величины.

- Перед тем, как начать торговать акциями на бирже, по календарю отчетности проверяются даты публикации квартальных/годовых отчетов, даты выплаты дивидендов, проверяются новостные сводки.

- После открытия бирж подбираются точки входа, заключаются сделки.

- Закрытие сделок возможно по тейк-профиту или вручную.

- Затем появляется время сделать работу на будущее – например, проверить, не появились ли новые ключевые даты.

- Большую часть оставшегося дня непосредственно торги протекают в вялотекущем режиме: это время ожидания закрытия сделок. Его можно использовать для отдыха, обучения, а во второй половине дня провести ещё одну сессию проверки новостей. На терминале стоит установить оповещения, чтобы сразу узнавать о важном.

- Работа прекращается с закрытием соответствующей биржи.

- После закрытия торгов останется подвести итоги дня. Здесь каждый действует по-разному: кто-то записывает все сделки в специальный журнал, кто-то письменно разбирает успехи и ошибки.

Сколько нужно денег для начала торговли

В целом, любой совершеннолетний человек может себе позволить работу на фондовом рынке. Требования к минимальным депозитам у брокеров в основном ограничиваются $250-500. На эту сумму вы сможете открыть 2-5 сделок одновременно или у брокера Evotrade вы сможете собрать небольшой портфель акций.

Первое время стоит рассматривать как обучение – а за него обычно приходится платить. Вовсе не обязательно, что вы будете терять деньги, но поначалу желательно вложить не слишком большую сумму, до $1000-2000, чтобы вы смогли попробовать открыть сделки по разным активам и прощупать разные рынки.

Лучшие и надежные брокеры для торговли на бирже

Чтобы не испытывать никаких неудобств при трейдинге и не опасаться за свои средства, стоит выбрать хорошего брокера. Чтобы определиться, через какого посредника лучше торговать на бирже, выделим несколько надёжных и современных брокеров.

Evotrade

Брокер Evotrade предоставляет доступ и к ряду рынков: акции, криптовалюты, драгоценные металлы, энергоносители, индексы и фьючерсы. Регулируется в России ЦРОФР.

У брокера удобная торговая платформа, более 2000 активов для торговли, отзывчивая поддержка судя по отзывам, но нам она так и не понадобилась. На сайте все интуитивно и просто. Здесь можно торговать американскими, европейскими, российскими, азиатскими компаниями, сырьевыми товарами, валютными парами и другими активами.

Пример торговли через этого брокера вы уже видели выше.

Just2Trade

![]() Брокер на рынке с 2007 года и имеет свыше 155 тысяч клиентов. Обеспечивает доступ к рынку акций (свыше 20 000 инструментов и 30 бирж), фьючерсов, валют и криптовалюты, облигаций и опционов (более 90 000 инструментов). С единого торгового счёта Just2Trade доступны такие биржи, как: NYSE, NASDAQ, CBOE, LSE, Euronext и другие.

Брокер на рынке с 2007 года и имеет свыше 155 тысяч клиентов. Обеспечивает доступ к рынку акций (свыше 20 000 инструментов и 30 бирж), фьючерсов, валют и криптовалюты, облигаций и опционов (более 90 000 инструментов). С единого торгового счёта Just2Trade доступны такие биржи, как: NYSE, NASDAQ, CBOE, LSE, Euronext и другие.

Минимальный депозит – $500. Регулятор – CySEC и ESMA (Европейское управление по надзору за рынком ценных бумаг).

Just2Trade – это дочерний брокер ФИНАМ с европейской регистрацией для работы с русскоязычными клиентами? который позволяет покупать акции без статуса квалифицированного инвестора, который обязывает клиентов при покупки иностранных акций через российских брокеров иметь на счету 6 млн рублей.

RoboForex

![]() Работает более 10 лет, предоставляет возможность торговать акциями, индексами, валютой, ETF, сырьём, металлами, криптовалютой и криптоиндексами. Здесь есть удобная торговая платформа Rtrader.

Работает более 10 лет, предоставляет возможность торговать акциями, индексами, валютой, ETF, сырьём, металлами, криптовалютой и криптоиндексами. Здесь есть удобная торговая платформа Rtrader.

Предоставляет аналитические и обучающие материалы. Регуляторы – IFSC, TFC.

RoboForex является спонсором BMW M Motorsport и других известных компаний и спортсменов.

Alpari

![]() Форекс брокер работает более 20 лет, что конечно внушает 100% доверие. Для торговли доступны 46 валютных пар. Здесь же реализован мощный инструмент для инвестиций в трейдеров – ПАММ-счета. Можно передать свои средства под управление лучших трейдеров. Регуляторы – FSA, TFC.

Форекс брокер работает более 20 лет, что конечно внушает 100% доверие. Для торговли доступны 46 валютных пар. Здесь же реализован мощный инструмент для инвестиций в трейдеров – ПАММ-счета. Можно передать свои средства под управление лучших трейдеров. Регуляторы – FSA, TFC.

Главные ошибки начинающих трейдеров

Поначалу трейдеры часто допускают одни и те же ошибки. Стоит сразу о них узнать, чтобы не допускать – это сбережёт немало средств и времени.

Ошибка №1. Слишком высокие ожидания

Новички зачастую ждут, что очень быстро всему научатся и станут получать большую прибыль от трейдинга. Когда всё идёт не так гладко, они допускают много ошибок из-за эмоций – в результате крушение чрезмерных ожиданий может привести даже к решению закончить с попытками торговать на бирже. Луxit сразу подготовить себя к возможным убытками, анализировать свои ошибки и неудачные сделки. Большие прибыли будут возможны лишь при достижении стабильности в торговли на бирже.

Ошибка №2. Трейдинг без знаний

Обязательно нужно освоить основы как технического, так и фундаментального анализа перед тем как начинать вести торги. Начинающие трейдеры нередко пренебрегают этим, из-за чего покупают и продают вообще без понимания рынка, просто ради самой сделки. Но такой подход в долгосрочной перспективе всегда будет убыточным.

Ошибка №3. Трейдинг без стратегии

Бывает и такое, что базовые знания есть, а стратегии нет. Торговля ведётся с опорой на имеющиеся знания, но инструменты подбираются по наитию. Либо же стратегий сразу несколько, и они меняются на ходу – а это равносильно отсутствию стратегии.

Во всех этих случаях трейдера в долгосрочной перспективе ничего хорошего не ждёт, что хуже, в краткосрочной сделки могут оказаться успешными – это ведёт к укреплению во мнении, что так и надо, в результате будущие потери ощущаются еще сильнее.

Ошибка №4. Использование слишком малого количества аналитических инструментов

Каждый трейдер имеет любимые инструменты для аналитики – те, с которыми ему работать удобнее прочих. Но ограничиваться лишь ими не следует, выдаваемые ими результаты всегда должны проверяться с помощью других.

Ошибка №5. Выбор слишком волатильных активов

Для начинающих лучше подходят активы с низкой волатильностью, потому что их движения более предсказуемы и хорошо видны на индикаторах. Прибыль от сделок будет невысокой, но она будет – а вот в случае с волатильными активами куда вероятнее убытки, причём одна крупная неудача может перечеркнуть несколько успешных сделок.

Ошибка №6. Неправильное определение тренда

Умение различать перемену тренда и флетовые колебания – одно из ключевых для трейдеров, какой бы стратегии они не придерживались. Оттачивание этого умения должно стать приоритетным, потому что ошибка с определением направления движения рынка – одна из самых частых у начинающих трейдеров.

Ошибка №7. Страх

Паника и страх – это злейший враг инвестора. Не всегда цена будет двигаться в вашем направлении, и в большинстве случаев не стоит закрывать сделку в убытке, а иметь терпение и переждать локальное падение. Котировки – это качели, они иногда падают, иногда растут, но если общий тренд вы определили верно, то цена обязательно развернется в вашу сторону.

Также страх является проявлением эмоций, под которыми вы можете совершить неверное действие. Лучше сразу принять риски и мыслить только расчетом, а не эмоциями.

Другие распространенные ошибки новичков:

- Поспешный вход в рынок;

- Ручное закрытие сделок из-за жадности. Систематический недобор прибыли снижает эффективность работы;

- Доливка к убыточным сделкам, это повышает нагрузку на депозит;

- Желание быстро компенсировать убыток и отомстить рынку;

- Нарушение правил манименеджмента;

- Игнорирование новостного фактора;

- Желание постоянно оставаться «в рынке»;

- Игнорирование ситуации на старших таймфреймах;

- Торговля в тильте. Тильт – состояние эмоционального шока, когда трейдер физически неспособен принимать правильные решения.

С каких инструментов лучше начинать?

На этот счет есть много мнений, но каждый человек должен двигаться вслед за тем, что ему нравится. Выбирайте тот актив, который вы понимаете, который вам нравится, как потребителю.

Какими акциями торговать начинающим?

Самыми ликвидными. Это акции самых крупных компаний на рынке (их называют «голубыми фишками»). Они надёжны, про них много информации, их легко купить и продать.

Какую прибыль стоит ждать в первые месяцы?

Не стоит ждать её вообще, так как если вы будете торговать думая о заработке, то ваша аналитика и прогнозы будут построены на подсознательных толчках открывать все новые и новые сделки. Вы будете находить желаемые подтверждения для этого, но рынок не обманешь. Даже если случился быстрый успех, не стоит считать, что вслед за ним вас сразу же ждёт ещё больший – чтобы зарабатывать на бирже постоянно, нужно иметь терпение, самодисциплину, холодный расчет и отсутствие эмоций, а также быть в курсе рыночных настроений.

Какие налоги придётся платить?

Стандартный НДФЛ в 13%. Есть исключения: облигации федерального займа, а также все облигации в рублях, выпущенные с 2017 года, налогом не облагаются. Оплату налога проводит брокер, если он является налоговым агентом. Такими могут быть только брокеры, зарегистрированные в России. Но так как через них зачастую невыгодно работать, то налоги оплачиваются самостоятельно, подавая ежегодную декларацию в налоговую в начале года.

Что такое «лонг» и «шорт»?

Это типы сделок, их называют также «длинной» и «короткой» позицией. Первые – самые обычные сделки, покупка актива для последующей продажи по более высокой цене. Цель «шорта», напротив, продажа по цене ниже закупочной. Механика работы биржи позволяет получить прибыль и от этого, но, поскольку при «шорте» средства на сделку берутся в долг у брокера, часть прибыли забирает он.

Что такое кредитное плечо?

Трейдеры могут использовать не только свои средства, но и занимать их у брокера – соотношение своих и заёмных средств называется кредитным плечом. Например, если на сделку выделена $1 000 ваших собственных средств с кредитным плечом x4, то брокер добавит к ним ещё $3 000.

С чего сейчас нужно начать, чтобы начать торговать?

Первый шаг – это регистрация у брокера и пополнение брокерского счета. Это может занять 3-4 минуты. Сразу после этого можно приступать к торгам. Вы можете посмотреть таблицу ниже, через какого брокера лучше торговать на бирже.

Советы

Основные вопросы разобраны, осталось только закрепить отдельные моменты – лучше всего сделать это при помощи советов.

Совет #1. Больше записывайте

Если вы перенесёте планы на бумагу, это поможет дополнительно их систематизировать, а затем к ним можно будет вернуться и разобрать ошибки. Для этого при составлении стоит записать все детали: например, почему вы решили купить один инструмент, но обойти вниманием другой, хотя рассматривали его, почему не стали фиксировать прибыль – и так далее.

Дополнительно можно устраивать себе тренировки и делать письменные прогнозы, как можно более детальные, а затем проверять, насколько реальность соответствует ожиданиям и, если прогноз оказался неправильным – разбирать причины.

Совет #2. Следите за новостями

Даже если ваша стратегия не использует новости, всё равно нужно продолжать следить за событиями на рынке и в экономике в целом. События, в том числе и только ожидаемые, неизбежно отразятся на графике. Понимание состояния рынка помогает отсеивать ложные сигналы и примерно представлять моменты изменения тренда – например, в ожидании крупных событий рынок переходит в боковой тренд, а трендовые сигналы утрачивают точность.

Совет #3. Открывайте сделку только когда уверены

Начинающие часто торгуют просто чтобы торговать. Свободные средства на счёте им будто мешают и, едва они видят потенциально перспективную сделку, как сразу в неё входят, даже если не испытывают уверенности в этом решении. Как результат – такие непродуманные сделки часто оказываются убыточными. Чтобы совершать их меньше, каждый раз стоит сначала подумать о том, почему вы решили совершить эту сделку, и соответствует ли она вашей торговой стратегии.

Совет #4. Составляйте план торговой недели

Выходные – хорошее время чтобы составить план на следующую неделю. В это время можно проанализировать результаты предыдущей и хорошо подготовиться к открытию торгов: просмотреть все инструменты, как те, в которых находитесь, так и перспективные, проверить уровни, и так далее – другие детали будут зависеть от рынка и стратегии.

Совет #5. Устанавливайте чёткие цели

Ещё одно средство не торговать слишком много – цели. Так, в начале каждой недели можно установить цель по прибыльности и, когда она будет достигнута, заканчивать торги до следующей недели. Главное – не пересматривать цели на ходу и всегда поступать так, как было запланировано. Это дисциплинирует, а в трейдинге дисциплина очень важна.

Совет #6. Ограничивайте убытки

2% от депозита – именно такой цифрой стоит ограничивать максимальный убыток от одной сделки. Для этого применяется стоп-лосс – например, если вы задействуете в сделке 20% депозита, то максимально допустимые убытки в её ходе – 10%, то есть как раз 2% от всего депозита. Составлять стратегию и выбирать сделки следует исходя из этого. Ограничение позволит провести минимум 50 сделок – достаточно, чтобы эффективная стратегия себя показала.

Совет #7. Всегда продолжайте обучение

Учиться очень важно, даже если кажется, что лучше потратить время на сам трейдинг. У начинающих спустя месяц или несколько после начала торгов, если всё идёт гладко, нередко возникает ощущение, что учиться не так важно, а то и вовсе больше нечему. Это неверное ощущение: чем больше вы будете знать, тем отчётливее станет понимание, насколько много ещё предстоит освоить.

Совет #8. Уровни должны стать одним из основных инструментов

Среди рассмотренных стратегий немалая часть построена в первую очередь на уровнях поддержки и сопротивления. Они остаются полезными всегда, но особенно важны именно для начинающих трейдеров, потому что использовать их относительно просто. Вне зависимости от того, по какой стратегии вы торгуете, уровни всегда стоит отмечать и учитывать.

Совет #9. Относитесь к прогнозам аналитиков со скептицизмом

Изучение прогнозов – неизбежная часть работы. Знать их стоит, но не нужно менять стратегию и продавать недавно приобретённый инструмент из-за того, что по нему вышел негативный прогноз (а тем более наоборот – покупать только из-за оптимистичного прогноза). На аналитику влияет много факторов, она может быть поверхностной, ошибочной или даже ангажированной.

Совет #10. Не злоупотребляйте кредитным плечом

С его помощью можно увеличить прибыль в разы, в десятки, а то и в сотню раз, поэтому его использование часто очень соблазнительно. Но точно так же могут вырасти и убытки от неудачной сделки. К тому же слишком большое плечо может привести к ликвидации позиции и потере всех средств. Потому начинающим лучше вовсе не применять его в первое время, да и уже набрав немного опыта пользоваться им аккуратно – в пределах x5, самое большее x10. Большее плечо – только для очень уверенных в себе и готовых сильно рисковать трейдеров.

Совет #11. Не поддавайтесь эмоциям

Чем меньше вами будут руководить эмоции во время торгов, тем лучше это отразится на их результате. Если чётко придерживаться продуманной стратегии, рано или поздно это будет вознаграждено прибылью. При анализе и составлении стратегии влияния эмоциональных факторов тоже следует избегать.

Совет #12. Рынок меняется, нужно меняться вместе с ним

Инструмент, который ещё недавно смотрелся перспективно, может утратить импульс и долго оставаться на одном уровне или даже начать падать. Затем, когда к нему почти все утратят интерес – перейти к росту. В подобных случаях главное – не придерживатьcя старого шаблона. Если инструмент не принёс ожидаемую прибыль, а его перспективы стали плохими – лучше продать его; если с ним уже связаны плохие воспоминания, но теперь он выглядит самой привлекательной целью – нужно действовать, а не думать о прошлом.

Например, в начале 2000 года акции компании Sony достигли пика – $157 за штуку. Тогда казалось, что у них отличные перспективы, но вместо дальнейшего роста началось затяжное падение. Кто вовремя перестроился, потерял не так много, а курс продолжал, пусть и с перерывами, падать до 2012 года, когда оказался ниже $10. После этого начался рост – за следующие 8 лет в 8 раз. И вновь перестроившиеся трейдеры, забывшие о былых убытках, смогли получить прибыль, остальные – нет.

Начинающим трейдерам желательно помнить о следующем:

- Финансовые рынки будут существовать и в будущем. Не нужно торопиться заключать сделки только ради самой торговли;

- Работа должна вестись только по стратегии;

- Стратегия должна быть понятной;

- Манименеджмент должен соблюдаться всегда;

- Если эмоции начинают брать верх, лучше поставить торговлю на паузу;

- Трейдинг – это марафон. Нужно настроиться на долгосрочную работу, разгон депозита и стабильность несовместимы;

- Нельзя ставить условия рынку, трейдер должен подстраиваться под него, не наоборот;

- Обязательно использование стоп-лоссов;

- Необходим анализ сделок для оптимизации стратегии.

Большая часть перечисленного – очевидные вещи, но новички часто упускают их из виду.

Заключение

Трейдинг – очень масштабная тема, поэтому за рамками осталось ещё много важного и интересного, но основные детали были разобраны. Какие бывают биржи и рынки, как выбрать брокера, открыть счёт и начать торговать на бирже – наконец, ключевые аспекты самих торгов. Опираясь на эту базу и постоянно обучаясь – начать лучше всего с рассмотренных книг, вы сможете обрести понимание рынка, выбрать самые подходящие стратегии и начнёте зарабатывать на бирже.

Финансовые рынки приносят доход десяткам тысяч трейдеров. Каждый из них в прошлом был начинающим.

Внешняя сложность трейдинга – это иллюзия. В реальности все не так страшно, технически трейдинг предельно прост, сделки на фондовом рынке может заключать и первоклассник. Основная сложность – поиск точек входа, но и эта проблема решается. Можно подобрать готовую стратегию или создать ТС самостоятельно, протестировать ее и зарабатывать.

Главный редактор Stolf. «Самостоятельное управление личными финансами позволяет заниматься интересной работой в удобное для вас время и увеличивает возможности самореализации.»

Как торговать на фондовом рынке

Школа трейдинга Редактор: Вячеслав Батавин  671

671  10 мин Аудио

10 мин Аудио

Существует распространенное заблуждение, что торговля на фондовом рынке — дело слишком сложное и для него требуется много денег. На самом деле, было бы желание: начать путь инвестора можно с нескольких тысяч рублей, вложенных в акции “Газпрома” или облигации “Сбербанка”.

Давайте разберемся, что такое фондовый рынок, как на него зайти и стоит ли вообще этим заниматься.

Что такое фондовый рынок

Фондовый рынок — это механизм взаимодействия между продавцами и покупателями ценных бумаг. Он позволяет компаниям привлекать инвестиции за счет выпуска ценных бумаг, а инвесторам — получать прибыль от владения этими ценными бумагами.

Любому коммерческому предприятию для расширения производства требуется фондирование, то есть привлечение оборотных средств. Для этого предприятие может взять кредит в банке. Но есть и другой, более выгодный, способ привлечь инвестиции — провести размещение акций.

Компания выпускает ценные акции и продает их на фондовом рынке инвесторам. Таким образом, она получает деньги на развитие. Если дела этой компании в дальнейшем идут хорошо, то ее акции дорожают, принося прибыль инвесторам. Зафиксировать эту прибыль они могут, продав акции по актуальной цене на фондовом рынке.

Стоит ли инвестировать в фондовый рынок?

Инвестиционные инструменты фондового рынка — акции и облигации — альтернатива классическим банковским вкладам.

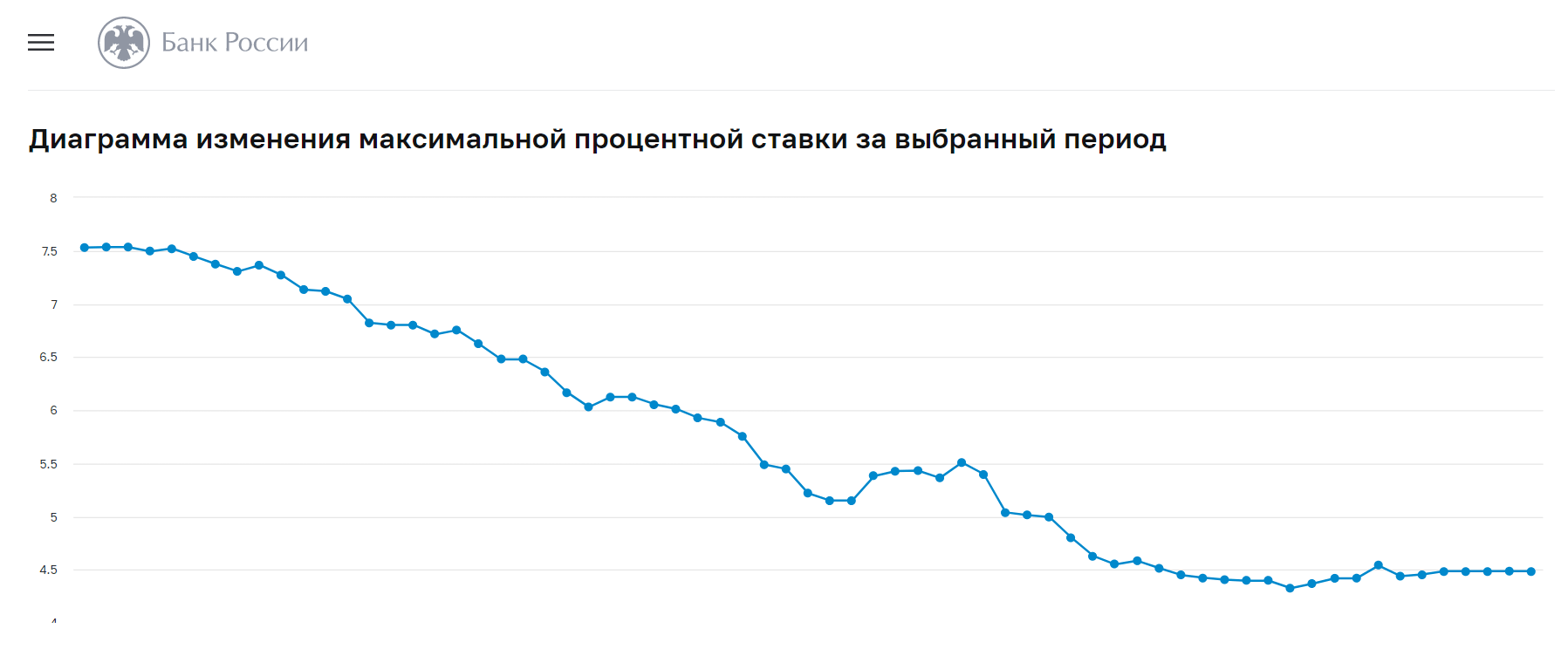

Зачастую рост цен (инфляция) опережает проценты, начисляемые по банковским вкладам, ставки по которым стремительно снижаются. Еще три года назад в наиболее надежных российских банках можно было вложить деньги под 8% годовых. Сейчас, в лучшем случае под 4-5% годовых.

В то же время возможная доходность рынка акций впечатляет: за 100 лет фондовый индекс Доу-Джонса (усредненный показатель стоимости наиболее популярных акций американских компаний) рос со средней скоростью 13% годовых.

Индекс Московской Биржи (усредненный показатель стоимости наиболее популярных российских акций) вырос за 20 лет в 20 раз: со 188 пунктов 1 января 2000 года до 3.445 пунктов на 8 февраля 2021 года.

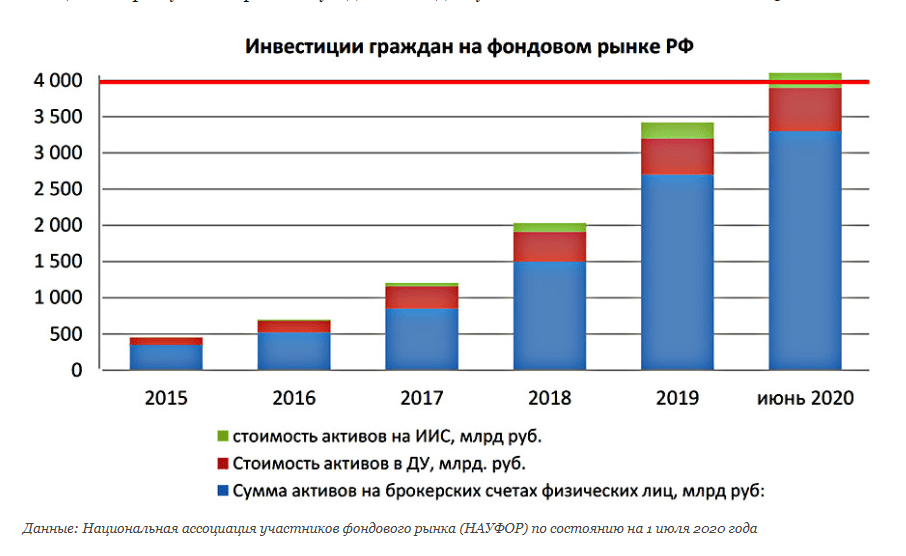

В США инвестиции в ценные бумаги очень популярны — более 50% домохозяйств вкладывают свои сбережения в акции и облигации. В России этот вариант инвестиций в последние несколько лет стремительно набирает популярность. Если в 2015 году на Московской Бирже было открыто лишь 500 000 брокерских счетов частных клиентов, то к концу 2020 года их количество превысило 8 млн.

ИИС — индивидуальный инвестиционный счёт (тоже брокерский счет только со специальным режимом налогообложения),

ДУ — доверительное управление.

В то же время на фондовом рынке тоже существуют свои риски: в периоды кризиса цены акций могут снижаться в разы, а некоторые компании могут вообще обанкротиться, и их акции в этом случае обесценятся.

В таких случаях инвесторам остается либо ждать восстановления докризисных позиций, либо фиксировать убыток.

Инструменты фондового рынка

Основные инструменты, которые обращаются на фондовом рынке, это акции и облигации коммерческих и государственных структур.

Акции

Акция — это доля собственности в компании, маленький «кусочек» предприятия.

Например, в России есть публичное акционерное общество ПАО «Газпром».

Тысячи километров магистральных трубопроводов, сотни газокомпрессорных станций, хранилища «голубого топлива», месторождения Ямала, Арктики, Восточной Сибири, «Северный Поток» и «Сила Сибири» — всем этим национальным достоянием совместно владеют акционеры ПАО «Газпром».

Всего выпущено 22 миллиарда акций Газпрома. Соответственно, владельцу одной акции принадлежит одна двадцати двух миллиардная доля в этой компании.

Это не означает, что каждый акционер может отпилить себе маленький кусочек газопровода: имуществом «Газпрома» распоряжается Совет Директоров и Собрание Акционеров. Но каждый акционер может продать свою акцию (свою долю в компании) на бирже.

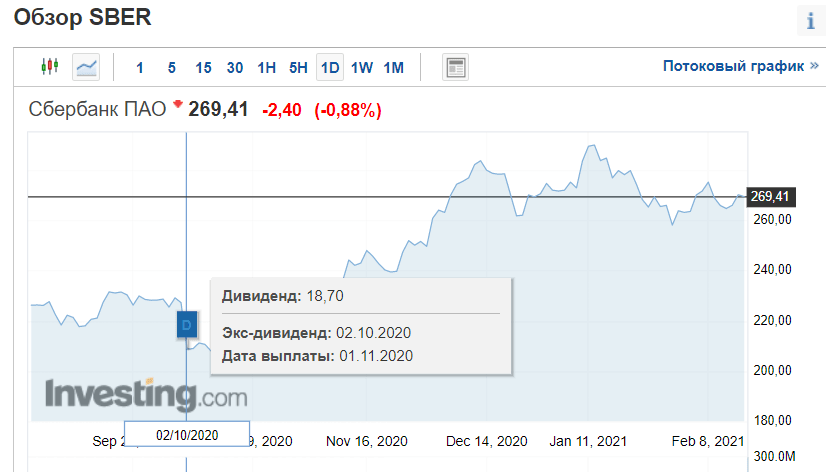

Кроме этого, каждый акционер имеет право на получение дивидендов — части прибыли компании, которая распределяется между акционерами пропорционально количеству акций, которыми они владеют.

Нельзя купить часть акции — она неделима.

Дивиденды по акциям выплачиваются лишь в том случае, если у предприятия есть прибыль.

Облигации

Облигация — это долговая ценная бумага, по которой эмитент (тот, кто выпускает облигацию) обязуется выплатить покупателю облигации (инвестору) определенную сумму (номинал) и проценты за использование денежных средств в установленный срок.

Облигации могут выпускать предприятия, муниципалитеты и государства. Государственные облигации считаются наиболее надежными.

В отличие от акций, проценты по облигациям выплачиваются в любом случае — была прибыль у эмитента или нет. Если предприятие не выплачивает проценты по своим облигациям, то такое предприятие можно банкротить.

Так, покупая облигации государственного (федерального) займа, инвестор через определенный срок гарантированно вернет свои вложения с процентами. Теоретически, государство может объявить себя банкротом и не исполнить свои обязательства, но такое случается очень редко.

Инвестиции в облигации являются хорошей альтернативой банковскому депозиту.

Торгуют ценными бумагами на фондовых биржах.

Что такое фондовая биржа

Фондовая биржа — это специальное учреждение, которое создано специально для торговли ценными бумагами.

Первые биржи появились в XVI веке в Антверпене и Лионе. На них торговали долговыми расписками и облигациями государственных займов. Сегодня самой крупной площадкой для торговли ценными бумагами является Нью-Йоркская фондовая биржа, расположенная на Уолл-стрит.

На Нью-Йоркской фондовой бирже торгуют акциями 2800 компаний, среди которых ведущие мировые корпорации: Exxon Mobil Corp., Pfizer Inc., McDonald’s Corporation, Boeing Co, Morgan Stanley, General Electric Company и другие.

Стоимость всех акций, обращающихся на Нью-Йоркской фондовой бирже, превышает $20 трлн.

В России торговля акциями и облигациями осуществляется на Московской и Санкт-Петербургской биржах.

Самые популярные акции российских компаний

- “Сбербанк”,

- “Газпром”,

- “Норильский Никель”,

- “ЛУКойл”,

- “Фосагро”,

- “М-Видео”,

- “Роснефть”,

- “ВТБ”,

- “ИнтерРАО”,

- “Россети”,

- “Мосэнерго” и др.

Торги на бирже происходят через посредников, называемых биржевыми брокерами. Они представляют интересы клиента, и от его имени, на основании договора поручения или договора комиссии, заключают сделки.

Биржевой брокер должен обязательно иметь лицензию профессионального участника рынка ценных бумаг. В России такие лицензии выдает Центральный Банк РФ.

Самые авторитетные фондовые брокеры в России

Как происходит торговля на фондовой бирже

Раньше торги ценными бумагами проводились непосредственно в помещении фондовой биржи, но с 80-х годов прошлого века начали развиваться технологии дистанционной торговли.

Сегодня биржа — это не какое-то здание, в котором брокеры на площадке выкрикивают свои котировки и голосом заключают сделки. Теперь это IT-система с автоматическим заключением сделок по лучшим ценам и электронной системой документооборота и клиринга (взаиморасчетов по сделкам).

Частные клиенты покупают и продают акции и облигации компаний через интернет, не выходя из дома, при помощи торговых терминалов или специальных мобильных приложений, которые сейчас есть у каждого брокера.

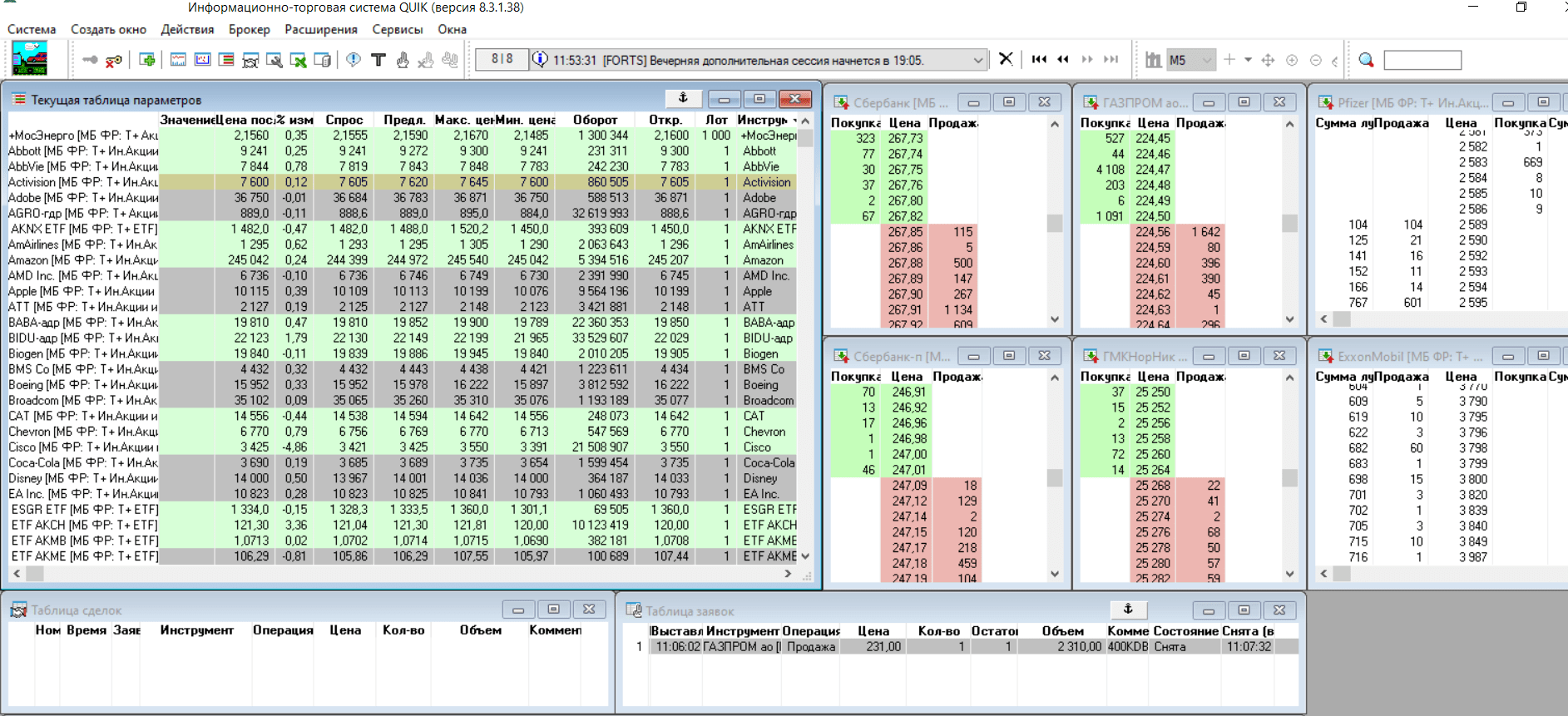

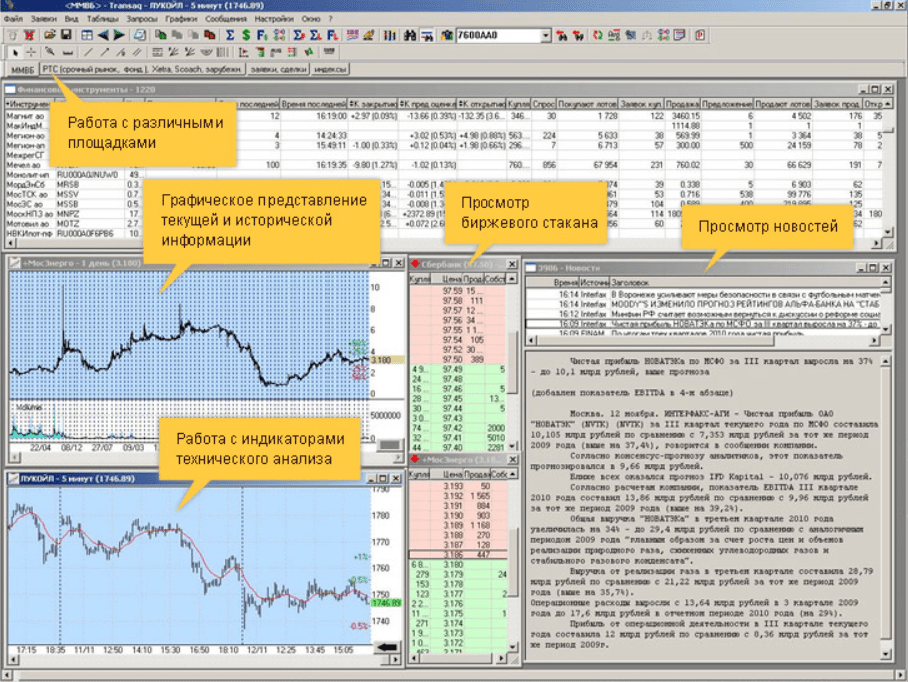

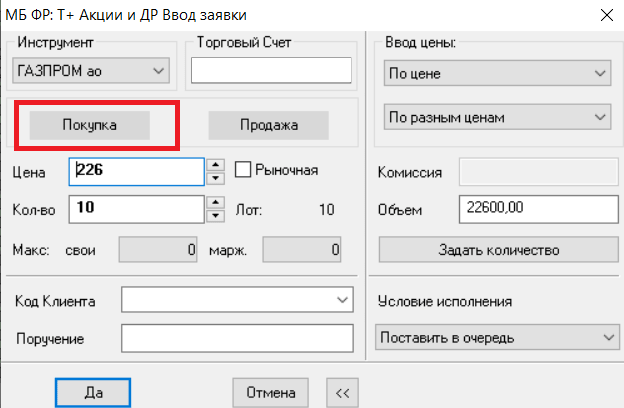

Самый популярный биржевой торговый терминал — QUIK. QUIK позволяет совершать сделки с ценными бумагами через интернет, содержит инструменты для технического анализа (построение графиков, индикаторы).

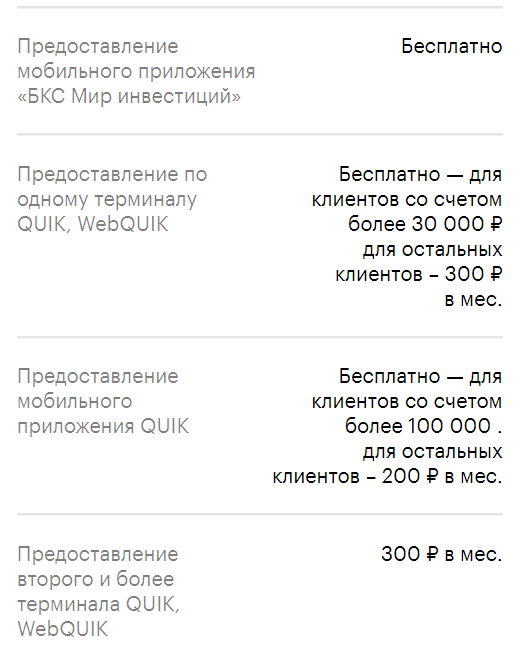

У большинства брокеров (например, Сбербанк, Открытие Брокер) торговый терминал QUIK предоставляется бесплатно. Но у некоторых брокеров может взиматься плата за использование терминала: например, БКС взимает ежемесячную плату за терминал 300 руб. в месяц в случае, если сумма активов клиента составляет менее 30 000 руб.:

Некоторые брокеры также предлагают торговые терминалы собственной разработки: TRANSAQ, ROX , Volfix, F-Trader.

Торговая платформа TRANSAQ (брокер Финам)

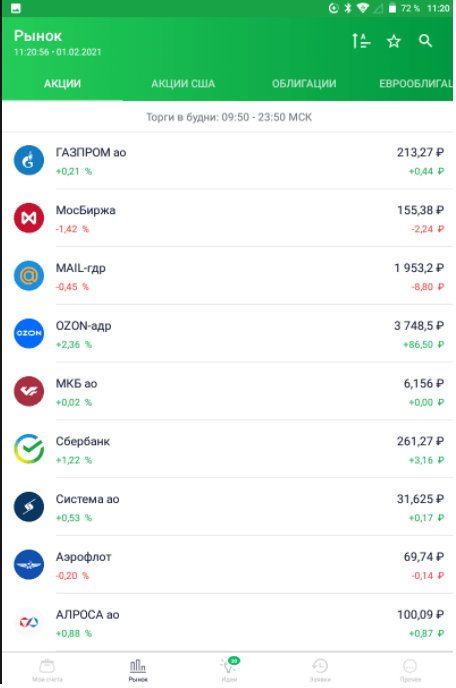

Несколько лет назад появились мобильные приложения, и торговать на бирже стало возможным со смартфона или планшета.

Мобильное приложение Сбербанк Инвестор

Как купить ценные бумаги на бирже

Перед тем как отправиться к брокеру открывать свой первый торговый счет, необходимо определиться с целями и горизонтами инвестирования, приемлемым уровнем риска. Исходя из этого уже решить, какими бумагами мы будем торговать и на каких биржах.

Российские акции

Допустим, мы решили инвестировать 2-3 тысячи рублей в акции “Газпрома”, “Сбербанка”, “Аэрофлота”, “Северстали”, “Магнита” и других российских компаний. Сделать это можно на Московской Бирже, доступ к которой есть у большинства отечественных фондовых брокеров.

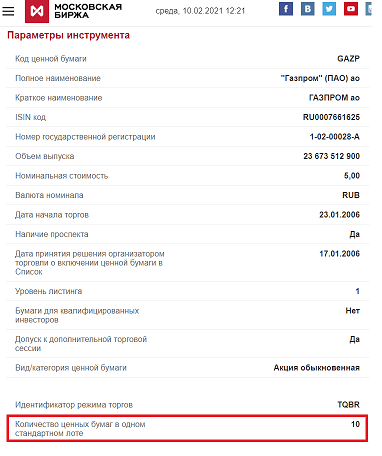

Необходимо уточнить, что на Московской Бирже акции торгуются не поштучно, а лотами. Минимальный размер сделки — 1 лот. Например, в одном торговом лоте акций “Газпрома” содержится 10 бумаг. Соответственно, если одна акция Газпрома стоит сейчас 223 рубля, то минимум, который мы можем инвестировать в акции этой компании составляет 223*10=2 230 рублей. А для покупки одного лота банка ВТБ (10 000 акций по 0,038 рубля) потребуется лишь 380 рублей.

Информация о количестве акций в лоте содержится на сайте Московской Биржи и в таблице «Текущая таблица параметров» торговой платформы QUIK

Мы можем, например, открыть брокерский счет в “Сбербанке”. Банк предоставляет такую возможность без минимальных ограничений по размеру депозита. Размер комиссии составит от 0,06% до 0,3% — в зависимости от выбранного тарифного плана.

Иностранные акции

Другое дело, если нашей целью являются инвестиции в акции международных компаний. Для этих целей понадобится брокер, открывающий своим клиентам доступ на Санкт-Петербургскую фондовую биржу. На этой бирже введены в обращение более полутора тысяч акций, облигаций и депозитарных расписок иностранных публичных компаний.

Доступ к торгам на СПБ предоставляет, к примеру, “БКС Брокер”. По минимальному депозиту у брокера ограничений тоже нет, однако нужно учитывать, что одна акция здесь может стоить как $11 (Ford), так и $3400 (Amazon).

Помимо СПБ, БКС Брокер предоставляет возможность торговать на иностранных фондовых биржах NYSE, NASDAQ, EURONEX. Но такая возможность доступна только квалифицированным инвесторам с активами более 6 млн руб или высшим финансово-экономическим образованием.

Размеры брокерских комиссий у ведущих брокеров отличаются несущественно, поэтому брокера выбирать нужно, исходя из его надежности и вашего удобства, наличия офиса в вашем городе, в котором проводятся регулярные обучающие семинары и встречи трейдеров.

Также купить акции иностранных компаний можно открыв счёт у глобального международного брокера (Interactive Brokers, Just2Trade.online, Saxo Bank, Exante.eu, Patria-Finance.cz и др). Только нужно помнить, что, помимо брокерской комиссии, иностранные брокеры еще могут взимать плату за ведение счета, использование торгового терминала, депозитарную комиссию. Кроме этого, за перевод денег из российского банка иностранному брокеру придется заплатить комиссию вашему банку.

Какие акции выбрать

Какие акции выбрать в свой портфель, зависит от ваших целей и горизонтов инвестирования.

Например, если ваша цель — создать себе устойчивый консервативный дивидендный портфель, который будет вам приносить регулярный пассивный доход, то имеет смысл покупать акции очень надежных компаний, которые будут цениться при любой экономической ситуации в стране.

Такими бумагами мы считаем акции Сбербанка, Газпрома, Норильского Никеля, Северстали, ФосАгро. Это крупнейшие мировые компании с устойчивым прибыльным бизнесом.

Для спекулятивных целей больше подойдут бумаги молодых, стремительно развивающихся компаний, таких как Яндекс, Озон или Белуга групп. Они могут вырасти в десятки раз, а могут и существенно подешеветь. Это будет зависеть от финансовых результатов их деятельности.

Среди иностранных акций, мы можем рекомендовать:

- для консервативных инвестиций: Pfizer, Exxon Mobil, Ford, Goldman Sachs;

- для спекуляций: Tesla, AMD, Carnival.

Пошаговая инструкция по покупке акций

- Зарегистрируйтесь на сайте брокера, пройдите верификацию (подтверждение личности) или откройте торговый счет в офисе брокера.

- Пополните свой торговый счет через личный кабинет или через кассу брокера.

- С сайта брокера скачайте торговый терминал или мобильное приложение.

- Выберите интересующие акции, укажите их количество и цену покупки, сформируйте торговое поручение.

- Нажмите кнопку «Купить».

Акции куплены — что дальше?

Акции — инструмент долгосрочных инвестиций. Как правило, в них инвестируют на срок более пяти лет. Прибыль инвестора складывается из двух составляющих: роста курсовой стоимости акций и регулярных дивидендов.