Содержание

Что такое рентабельность и как ее посчитать

Зная рентабельность бизнеса, предприниматель может понять, как его развивать, насколько он доходный и как будет расти в будущем. Рентабельность бывает разных видов. Мы расскажем о том, какие показатели используют чаще всего.

Высокая рентабельность – показатель успеха в бизнесе

Высокая рентабельность – показатель успеха в бизнесе

Высокая выручка – не всегда свидетельство успешного бизнеса. Можно вкладывать много денег и получать при этом невысокую прибыль.

Одна из главных характеристик удачного стартапа – высокая рентабельность. Если с этим есть сложности, то предприниматель не получает доход, а его инвестиции в компанию оказываются слишком дорогими.

Для чего нужна рентабельность

Спрос на элитный чай и кофе собственной обжарки есть всегда. Светлана и Ирек открыли небольшую лавочку в одном из торговых центров мегаполиса. Спустя год у них возникла мысль о расширении – идея открыть еще одну точку показалась им заманчивой. Знакомый аудитор предложил посчитать рентабельность.

Как рассчитать рентабельность бизнеса

Как рассчитать рентабельность бизнеса

Этот показатель должны учитывать все, кто владеет бизнесом: от индивидуальных предпринимателей до международных холдингов.

Если ИП могут вычислить рентабельность своими силами, то гиганты бизнеса привлекают опытные аудиторские фирмы, которые занимаются расчетами несколько месяцев.

Зная рентабельность компании, предприниматель способен:

- принять решение о банковском кредите, который увеличит доход компании;

Также ему будет легче получить его в банке, потому что рентабельному бизнесу больше доверяют.

- доказать перед инвесторами и акционерами свою инвестиционную привлекательность;

- эффективнее управлять процессами;

Будет понятно, куда уходят деньги, сколько следует вкладывать в бизнес, чтобы не уйти в минус.

- ответить на вопросы налоговой.

Ее может заинтересовать большой заработок, рост вложений в бизнес, которые при этом приносят мало налогов.

Рентабельность – серьезный показатель роста, успешности и эффективного управления бизнесом. Нерентабельный бизнес — все равно что купить мраморную говядину, замариновать ее по первоклассному рецепту, а в итоге забыть на мангале и получить угли.

Как считывают рентабельность

Чтобы узнать рентабельность компании, необходимо использовать формулу.

Разделите прибыль на себестоимость и умножьте на сто.

Давайте разберем составляющие формулы:

- прибыль — сумма, которая остается после вычета из размера доходов и расходов;

- себестоимость — общие вложения в развитие компании (данное значение учитывает аренду, зарплату работникам, сырье, амортизацию, транспортные расходы и другое).

Поскольку рентабельность считают в процентах, то итоговое число умножают на сто.

Разберем на примере чайной лавочки Светланы и Ирека.

В течение года прибыль их компании составила 1 млн рублей. В раскрутку предприятия, узнаваемость в соцсетях, сырье, аренду помещения и остальное владельцы вложили 5 млн рублей.

2 млн рублей делим на 5 млн рублей и умножаем на 100 = 40%

Получается, что рентабельность бизнеса за один год составила 20%.

Предположим, что компания «Торты» в том же ТЦ, где расположена лавочка «Чай и кофе», принесла собственникам бóльшую прибыль за год – 2 млн рублей. А себестоимость составила 6 млн рублей.

Ее рентабельность окажется такой: 2 млн рублей разделить на 6 млн рублей и умножить на 100 = 33%.

Мы видим, что обе торговые точки получили одинаковую годовую прибыль, но потратили на развитие бизнеса разные суммы. Поэтому и рентабельность оказалась разной. Таким образом, мы можем сделать вывод, что дела у компании «Торты» идут хуже, чем у «Чай и кофе».

Совет от банка

Узнать среднее значение рентабельности вашей деятельности можно на электронной странице налоговой. Эти данные публикуются там ежегодно.

Есть ли норма для рентабельности

Единого показателя рентабельности абсолютно по всем сферам бизнеса не бывает. Он лишь показывает отношение прибыли к иным цифровым обозначениям компании. Общая картина развития фирмы учитывает расходы и дополнительные траты.

Известно точно: если рентабельность в минусе – компания убыточная. Остальные случаи следует рассматривать отдельно, оценивать состояние рынка и финансовую ситуацию в мире.

Для некоторых сфер экономики рентабельность около 30% будет убыточной, а для других – считаться большим успехом.

Разновидности

Способ определения рентабельности работает для любого ресурса. Оцениваете успешность и перспективы компании? Выясните цифровые данные этих значений:

- рентабельность продаж (ROS),

- рентабельность активов (ROA),

- рентабельность основных производственных фондов (ROFA),

- рентабельность инвестиций (ROI),

- рентабельность своего капитала (ROE).

Чтобы узнать эти коэффициенты, прибыль делят на сумму ресурса, который хотят вычислить.

Формула для продаж

Метод определяет процент от общей выручки, приходящейся на прибыль компании. Она складывается из типов продукции, видов деятельности компании.

Рентабельность продаж считается нормой прибыли. Это значение полезно знать, чтобы понимать динамику роста и падения показателей успешности компании. Краткосрочный период работы фирмы вычисляют, используя операционную рентабельность продаж.

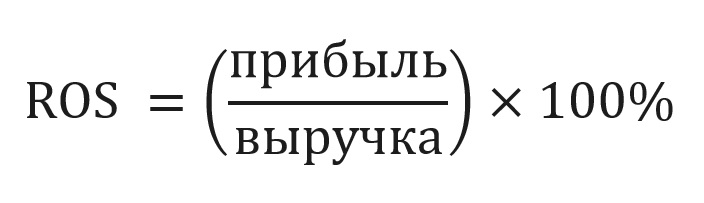

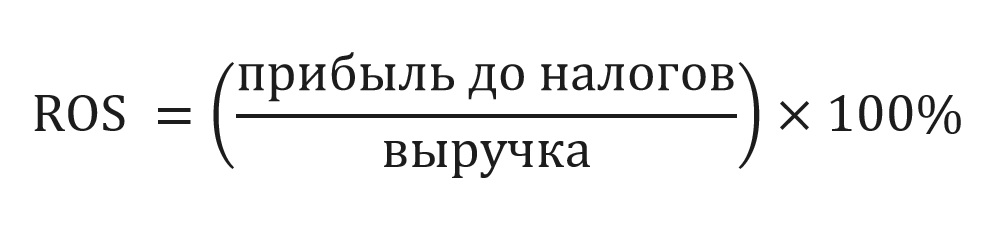

Аудиторы вычисляют ROS по этому уравнению:

Если значение получилось высоким, то компания приносит большую прибыль собственнику.

Рассмотрим на примере чайной лавочки Светланы и Ирека «Чай и кофе», где прибыль до налогов за год составляет 2 млн рублей, а выручка – 1,5 млн рублей.

(2 млн/1,5 млн)х100 = 133%

Это значение – доля чистой прибыли в выручке «Чай и кофе».

Формула для активов

Определяется этот показатель так: прибыль за вычисляемое время делится на средний коэффициент по видам активов в этот же период.

Без этого коэффициента невозможно увидеть полную картину состояния бизнеса. Вычисления покажут предпринимателю, эффективно ли он использует активы.

Низкий результат означает, что активы и капитал предпринимателя слабо используются. Удовлетворительный коэффициент свидетельствует о том, что владелец выбрал верную тактику.

Рентабельность активов определяет финансовую успешность всей компании. Частое вычисление коэффициента позволяет определить объект, который используется не в полную силу или не приносит необходимой прибыли.

После анализа владелец может решить обновить объект или вовсе отказаться от него. Например, цех с устаревшим оборудованием на ткацкой фабрике может тормозить развитие компании, поскольку из-за него фирма не успевает отгружать товар в срок. Собственник может закупить новую технику, либо закрыть офис, а площадь сдать в наем.

Важно: показатель ROA меньше нуля – значит, фирма приносит убыток.

Формула для основных производственных фондов

Чтобы вычислить ROFA: чистую прибыль нужно поделить на стоимость основных фондов, затем перемножить на сто.

Рентабельности основных производственных фондов

Рентабельности основных производственных фондов

Основными фондами называются средства труда, используемые во время рабочих процессов.

- здание, офис, торговый центр, где находится компания;

- оборудование, используемое для выпуска товара;

- транспорт, который участвует в рабочем процессе;

- мебель;

- компьютерная техника;

- кассовый аппарат;

- другие инструменты.

Это значение полезно знать коммерческим компаниям или производственным холдингам. Благодаря ему они понимают, какая прибыль приходится на одну денежную единицу инвестированных средств.

Светлана и Ирек не стали вычислять ROFA. Они снимали точку в торговом центре, использовали минимум мебели, поставщики привозили чай и кофе сразу на место продажи. Поэтому знать рентабельность основных производственных фондов для них было не существенно.

Формула для инвестиций

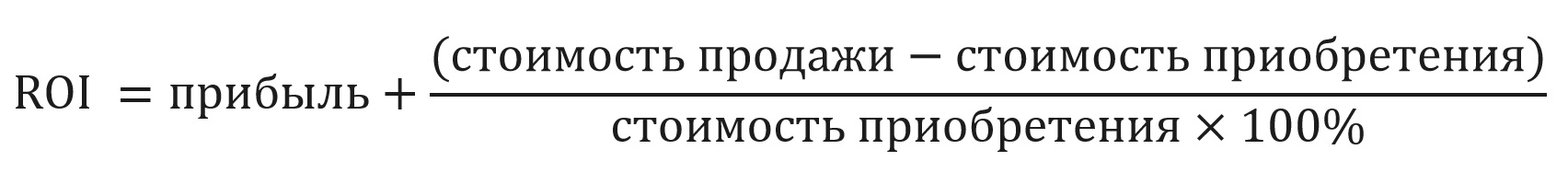

ROI рассчитывается несколькими способами:

В этой формуле прибылью считаются доходы, полученные за время инвестирования. Стоимость продажи и приобретения – цены покупки и продажи актива.

Формула рентабельности инвестиций позволит прогнозировать развитие компании

Формула рентабельности инвестиций позволит прогнозировать развитие компании

Этот коэффициент можно рассчитать для банковских вкладов, биржевых инструментов и другого. Он рассказывает о том, какой доход принесли вложения в бизнес.

Также доходность инвестиций можно определить по общей формуле: прибыль разделить на размер инвестиций и умножить на сто.

В этом случае будет важна динамика инвестиций.

Совет от банка

Рентабельность вложений узнают, чтобы выяснить значение каждого инвестиционного вклада в бизнес. Эти расчеты необходимо иметь под рукой, чтобы в нужный момент предложить потенциальным инвесторам. Также бизнесмены с несколькими компаниями таким образом могут определить наиболее перспективный стартап.

Формула для своего капитала

ROE вычисляется так: чистую прибыль делят на собственный капитал, затем умножают на сто.

Также используют метод Дюпона. Для работы с этой формулой необходимо знать рентабельность продаж, оборот активов и финансовый левередж (соотношение ссудного и собственного капитала).

Формула Дюпона:

(Прибыль/выручка) х (выручка/активы) х (заемный капитал/собственный капитал)

Если у компании низкая рентабельность, то по этой формуле можно выяснить, что стало этому причиной.

ROE используют для прогнозирования. Инвесторы могут поинтересоваться этим показателем, чтобы понять, стоит ли вкладываться в ваш бизнес. Если умножить ROE на коэффициент выплаты дивидендов, то вы определите процент дивидендов на ближайшее время.

Также ROE позволяет узнать, насколько стабилен темп роста предприятия. Для этого рентабельность капитала умножают на коэффициент удержания.

Эту часть чистой прибыли, которую компания сохраняет, как финансовую подушку, не направляет на дивиденды. Расчет этого показателя позволит увидеть, какими темпами будет расти предприятие в будущем.

Светлана и Ирек вычислили рентабельность торговой лавочки «Чай и кофе» и решили открыть еще одну точку в другом ТЦ с большой проходимостью.

Аренда там была дороже. Ребята предполагали, что рентабельность первое время будет ниже, чем на первой точке. Однако они планировали, что показатели через год сравняются, и даже второй бутик «Чай и кофе» выйдет в плюс. Такие прогнозы они сделали по более высокой проходимости торгового мегамолла в день.

Как рассчитать рентабельность проекта: формула и примеры

Правильное название показателя — Accounting Rate of Return (ARR), в переводе на русский язык — учетная норма прибыли.

Параллельно используется множество синонимов:

- рентабельность проекта;

- коэффициент эффективности инвестиций;

- средневзвешенная ставка рентабельности;

- учетная доходность;

- средняя норма прибыли и другие.

Несмотря на обилие названий, сущность показателя остается неизменной: он определяет, сколько рублей может получить вкладчик за каждый рубль, инвестированный в конкретный проект.

Формула расчета

Есть три варианта расчета учетной нормы прибыли.

Вариант 1. Расчет по средней стоимости вложений

Применяется, если по ходу осуществления проекта все инвестиции будут списаны на расходы без остатка.

ARR = (чистая среднегодовая прибыль / ½ * общая сумма инвестиций) * 100%

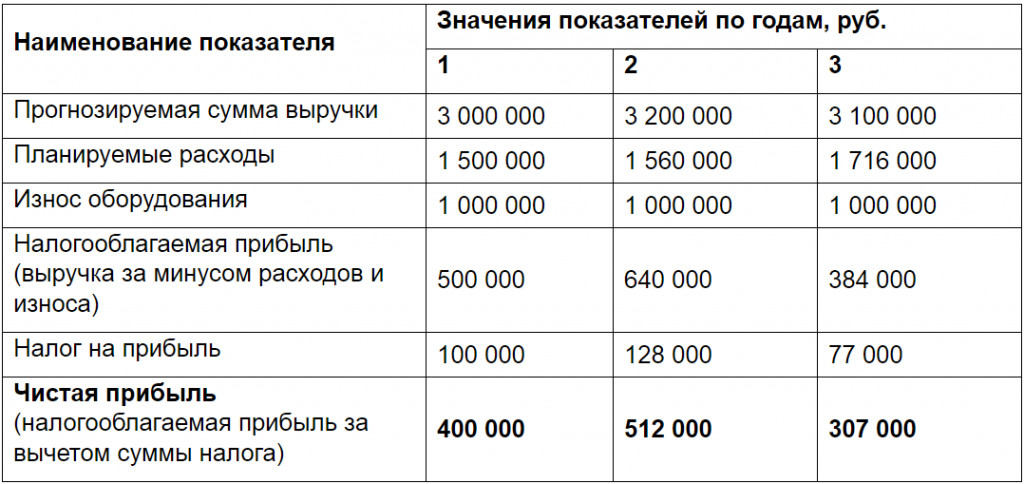

Например. Предприятие планирует купить новое оборудование за 3 000 000 рублей. Срок его эксплуатации составляет три года. Ожидаемые расходы составят 1 500 000 рублей в первый год, а дальше будут возрастать на 4% ежегодно. Амортизация будет начисляться линейным способом, то есть каждый год на расходы будет списываться по 1 000 000 рублей. Налог на прибыль — 20%. Прогнозируемая сумма выручки по годам представлена в таблице.

Исходные данные для расчетов:

Таким образом, среднегодовая чистая прибыль = (400 000 + 512 000 + 307 000) / 3 = 406 000 рублей.

ARR = (406 000 / ½ * 3 000 000) * 100% = 27%

Вариант 2. Расчет с учетом остаточной стоимости имущества

Применяется, если нужно учесть остаточную стоимость актива. То есть разницу между его первоначальной стоимостью и суммой износа, начисленной за весь срок его использования.

ARR = (чистая среднегодовая прибыль / ½ * (первоначальные инвестиции — остаточная стоимость)) * 100%

Например. Предприниматель планирует купить производственную линию за 5 200 000 рублей. Износ будет начисляться линейным способом на протяжении пяти лет, то есть каждый год на расходы будет списываться по 1 000 000 рублей. Остаточная стоимость оборудования по истечении срока его эксплуатации составит 200 000 рублей. Прогнозируемая среднегодовая прибыль — 400 000 рублей.

ARR = (400 000 / ½ * (5 200 000 — 200 000)) * 100% = 16%

Вариант 3. Расчет по размеру первоначальных инвестиций

Применяется для оценки проектов, которые обеспечивают равномерный объем доходов на очень длительный или неопределенный срок. К таким проектам относится, например, покупка недвижимости, которую можно сдавать в аренду в течение многих лет.

ARR = (чистая среднегодовая прибыль / сумма инвестиций) * 100%

Например, компания планирует купить недвижимость и сдавать ее в аренду коммерческим предприятиям. Стоимость объекта нежилого фонда — 100 миллионов рублей. Ожидаемая среднегодовая сумма прибыли — 30 миллионов рублей. Подсчитаем рентабельность проекта.

ARR = 30 / 100 * 100% = 30%

Значение показателя в бизнес-планировании

Итак, рентабельность проекта отражает прибыльность объекта инвестирования. Чем она выше, тем больше прибыли получит вкладчик.

Величина показателя сравнивается:

- во-первых, с показателем рентабельности собственного капитала самого предприятия: учетная норма прибыли проекта должна быть выше;

- во-вторых, со среднеотраслевыми значениями рентабельности капитала (показателями конкурентов).

Например, рентабельность собственного капитала компании составляет 30%. То есть на 1 рубль, вложенный в свой бизнес, предприятие получает 30 копеек чистой прибыли. Руководству предложили поучаствовать в новом проекте, норма прибыли которого оценивается в 20%. Стоит ли компании принять предложение? Если других выгод вроде выхода на новые рынки или улучшения деловой репутации сделка не принесет, то не стоит. Ведь доходов от этого проекта будет меньше, чем может получить фирма от своей обычной деятельности.

Универсального значения учетной нормы прибыли не существует. Она зависит от отрасли, в которой планируется реализовать проект. Например, для сельского хозяйства норма прибыли в 15% — очень хороший показатель, он выше среднеотраслевой рентабельности капитала. А для строительства и 50% будет недостаточно.

Величина показателя должна соответствовать степени риска. Если инвестируется стабильное предприятие, давно и плотно занявшее свою нишу на рынке, норма прибыли на уровне среднеотраслевых значений считается хорошей. Но если вкладчику предстоит инвестировать новый инновационный проект, когда существует риск потери дохода или всех вложенных денег, норма рентабельности должна быть на порядок выше.

Если вкладчик выбирает самый доходный проект из нескольких, нужно рассчитать и сравнить нормы прибыли по каждому из них.

Преимущества и недостатки

Основное достоинство учетной нормы прибыли — простота расчета. С другой стороны, она не учитывает такие факторы:

Стоимость денег во времени

В данном случае деньги, поступающие на n-ый год реализации проекта, оцениваются по тому же уровню рентабельности, что и поступления в первый год. Один рубль сегодня стоит больше, чем через год. Деньги можно пустить в оборот и на конец года получить реальный доход. Если же инвестор сможет вернуть вложения только через несколько лет (проект с длительным сроком реализации), то он потеряет возможность получения такого дохода. Кроме того, деньги ежегодно дешевеют из-за инфляции.

Распределение прибыли по годам

Например, инвестор рассматривает два взаимоисключающих проекта. Базовые данные в обоих случаях идентичны: стоимость 20 миллионов рублей, ожидаемая среднегодовая прибыль — 6 миллионов рублей. На первый взгляд проекты выглядят равнозначными, поскольку учетная норма прибыли одинакова:

ARR = (6 / ½ * 20) * 100% = 60%

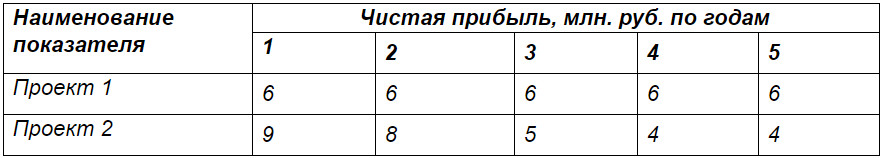

Однако прогнозируемые объемы прибыли по годам заметно отличаются. В таблице приведены ожидаемые показатели за пять лет реализации проекта.

Из таблицы видно, что второй проект привлекательней для инвестора, поскольку прибыль в первые два года здесь значительно выше.

Разницу в продолжительности срока жизни активов

Если оценивать несколько проектов равной стоимости с приблизительно равной суммой ежегодной прибыли, но разным сроком эксплуатации актива, то результат расчетов будет очень схож. Однако если срок службы активов заметно отличается, то инвестору выгоднее вложить деньги в тот проект, который просуществует дольше.

Сложность прогнозирования будущей прибыли

Если речь идет о новом бизнесе, то прогнозирование прибыли может вызывать затруднения. А в условиях отечественной экономики разброс между ожидаемым и реальным результатом может быть значительным.

Использование различных методов амортизации

Например, амортизация на предприятии начисляется не линейным, а иным способом, то есть сумма варьируется из года в год и спрогнозировать ее нереально. В таком случае расчет по приведенному алгоритму теряет смысл.

Вывод: учетная норма прибыли — удобный и простой инструмент, но область его применения ограничена. Он хорошо подходит для прогнозирования прибыли от внедрения краткосрочных проектов при условии равномерного поступления доходов.

Источник https://sovcombank.ru/blog/biznesu/chto-takoe-rentabelnost-i-kak-ee-poschitat

Источник https://spark.ru/startup/seeneco/blog/55540/kak-rasschitat-rentabelnost-proekta-formula-i-primeri

Источник

Источник