Содержание

2 способа, как рассчитать срок окупаемости инвестиций

Любой предприниматель, вкладывая свои деньги в инвестиционный проект, преследует одну, исключительную цель – приумножение собственного капитала. Но перед тем, как получить прибыль, необходимо полностью окупить затраченные на инвестиции средства.

Из этого выходит, что РР, или срок окупаемости инвестиций – основной параметр, использующийся для расчёта того момента, когда бизнес-проект начнёт генерировать для предпринимателя стабильный денежный поток.

Сегодня мы поговорим о таком понятии, как рентабельность инвестиций, их сроки, как правильно их рассчитать, а также расскажем о ключевых параметрах и особенностях, проявляющихся в период прохождения бизнесом точки полной окупаемости.

Срок окупаемости инвестиций: что это такое?

Если говорить вкратце, то период возврата инвестированных средств (или же Payback Period, PP) – это заранее просчитанный и определённый временной отрезок, который нужен для того, чтобы прибыль от бизнеса, затраченная на инвестирование проекта, полностью окупилась и вернулась к инвесторам.

Для примера: если инвестиционный капитал бизнес-проекта составил 800 000 долларов, а его ежегодный расчётный прогноз прибыли составляет 120 000 долларов, то РР в среднем составит 6,6 лет. Важно учесть, что при этом ценность материальных ресурсов с учётом фактора времени не учитывается.

Важно: несмотря на то, что формула payback period считается одной из ключевых параметров для оценки инвестиционной привлекательности бизнес-проекта, сама формула активно используется и в других сферах предпринимательской деятельности, о которых мы и поговорим далее в статье.

1) Для закупки оснащения

В этом случае коэффициент окупаемости показывает, за какой временной промежуток то или иное оборудование полностью окупит затраты на свою покупку. Иными словами, данная формула будет отображать доход, который компания будет получать за счёт купленного оснащения.

При подсчётах часто используются формулы с несколькими показателями, к примеру:

- расходы на установку и обслуживание оборудования;

- различные форс-мажорные обстоятельства;

- затраты на обучение и содержание персонала, работающего на оборудовании;

- ремонтопригодность оснащения;

- коэффициент полезного действия.

2) Для капитальных вложений

В этом векторе период рентабельности инвестиций применяется для всеобщей модернизации всего бизнеса, включая все производственные процессы и средства доставки сырья и товара к покупателю.

При этом наибольшую важность приобретает заранее определённый временной отрезок, за который повышенная эффективность бизнес-процессов полностью перекроет расходы, затраченные на модернизацию и обновление производственных и бизнес-процессов.

Иными словами, РР для капиталовложения рассматривается в том случае, когда инвестор хочет понять, есть ли смысл вливать материальные и нематериальные ресурсы в модернизацию существующей бизнес-системы, и если да, то насколько эффективными будут данные инвестиции.

3) Для инвестирования

Это наиболее распространённая сфера применения PP, представляющая собой всё тот же отрезок времени, в период которого должна произойти полная окупаемость инвестиционного проекта, т.е. вся сумма, затраченная на развитие, полностью возвращается инвесторам.

Из этого выходит, что конечный срок отображает то количество времени, которое необходимо для прохождения полного круга рентабельности бизнес-проекта.

Для большинства инвесторов именно коэффициент окупаемости бизнеса является одним из ключевых показателей – чем меньше показатель, тем рентабельнее дело. Поэтому, при составлении бизнес-плана, для привлечения инвесторов рекомендуем обратить внимание на числа коэффициента.

Для примера инвестирования рассмотрим таблицу, в которой будут введены следующие условия:

- инвестиции в проект – 1 млн долларов

- денежные потоки представляют собой увеличивающуюся суму

Из таблицы выходит, что при первичных инвестициях в 1 миллион долларов, период полной рентабельности бизнес-проекта составит 4 года, так как уже к 4-му году функционирования бизнеса его кумулятивный (т.е. суммарный) кэш-флоу вышел в плюс, и превысил изначальную сумму на 10 000 долларов.

Как правильно рассчитать срок окупаемости инвестиций?

Вне зависимости от сферы применения, экономистами выделяются два главных варианта для подсчёта РР. При этом главным их отличием становится временное изменение ценности уже инвестированных ресурсов. Собственно, два существующих способа расчёта коэффициента:

- Простой способ (PP)

- Дисконтированный (или динамичный (DPP))

1. Простой способ расчёта

Такой способ применяется в том случае, когда ежемесячная прибыль предприятия находится примерно на одном и том же уровне, а общая погрешность прибыли не превышает 5%.

Однако же сейчас простой способ расчёта нигде не используется, кроме нескольких случаев:

- При анализе и сравнении нескольких бизнес-проектов, в расчётную формулу вносятся показатели только проектов с одинаковым сроком жизни;

- Простой способ расчёта рентабельности используется тогда, когда бизнес-проект требует только единоразового капиталовложения;

- Прибыль от предприятия будет поступать стабильными, одинаковыми частями с разницей до 5%.

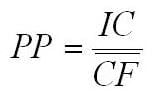

Формула срока возврата инвестиций, где:

- РР – срок возврата инвестиций;

- IC – изначальный проектный капитал;

- CF (кэш-флоу) – это общая годовая прибыль, которая генерируется благодаря вливаниям в уже запущенное предприятие.

Несмотря на своё устаревание такой метод до сих пор не утратил своей популярности, главным образом из-за своей прозрачности и простоты в вычислениях. К тому же, он активно используется для поверхностной оценки и изучения инвестиционного проекта.

К сожалению, несмотря на всю свою простоту, такой метод не лишён своих недостатков:

- При расчёте не учитывается ценность вложенных средств, в особенности тогда, когда экономическая ситуация в государстве желает знать лучшего;

- Не учитывается прибыль от бизнеса, которая будет поступать в компанию после того, как предприятие перешло черту полной рентабельности;

- Отсутствие каких-либо дополнительных показателей, влияющих на точность предстартовых расчётов суммы для инвестирования.

При неравномерном поступлении денежных средств, экономистами используется следующая формула, где:

- n – минимальное значение временного периода;

- CFi – постоянный поток фиатных средств;

- IC – объем первоначальных вложений.

Как рассчитать срок окупаемости инвестиций в бизнес-плане?

2. Дисконтированный метод анализа

Из названия понятно, что данный метод высчитывает те же показатели, что и простой способ, однако делает это с учётом дисконтирования средств, т.е. разницы денежных поступлений.

При использовании динамичного метода, речь пойдёт о случае, где чистая текущая стоимость (net present value или NPV) перестаёт быть в пределах отрицательных значений, и в дальнейшем такой и остаётся.

Из-за того, что дисконтированный коэффициент учитывает любые изменения в стоимости вложенных финансовых средств, окончательное число чистого коэффициента будет больше, чем при расчёте простым способом.

Обратите внимание: подсчёт накопленных денежных потоков начнётся с отрицательного значения из-за первоначальной стоимости инвестиций, но, поскольку денежные средства генерируются каждый год после изначальной инвестиции, дисконтированные денежные потоки за эти годы будут обозначаться как положительные, а кумулятивные дисконтированные PP будут прогрессировать в положительном направлении и стремиться к нулю.

Когда отрицательная сумма накопленных дисконтированных PP становятся положительной или достигает нуля, при подсчёте коэффициента возникает необходимость в использовании DPP.

При подсчёте дисконтированным методом, инвестору удаётся избежать искажения расчётных данных, но только в том случае, когда предприятие получает неравномерную прибыль.

Зачастую, при составлении бизнес-плана, этот нюанс упускается из виду, что влечёт за собой дальнейшие финансовые несостыковки, которые могут неправильно отображать генерацию фиатных средств, а это, в свою очередь, уменьшает вероятность найти успешных инвесторов.

Значения в формуле выглядят следующим образом:

- Discounted Pay-Back Period, или DPP – динамичный период возврата вкладов;

- Invest Capital, или IC – объём изначальных вложений;

- Cash Flow, или CF – постоянная прибыль, которую приносит бизнес-проект;

- r – динамичная ставка;

- n – время реализации бизнес-проекта.

Проще говоря, DPP считается по следующей упрощённой форме:

DPP = год до возникновения DPP + ежегодный накопленный дисконтированный PP до точки окупаемости ÷ годовой дисконтированный PP после прохождения точки рентабельности.

Дисконтированный метод подсчёта максимально раскрывается в том случае, когда ежемесячные поступления денежных средств непостоянны, различаются по своему объему и сроках поступления, в таком случае лучше всего рассчитывать динамичный коэффициент с использованием интерактивных таблиц и графиков Excel.

| Период, лет | Инвестиции в бизнес | PP-поток по бизнесу | DPP-поток по бизнесу | Кумул. DPP поток | Кумул. PP поток |

|---|---|---|---|---|---|

| 0 | 1 000 000 | — | — | — | — |

| 1 | — | 200 000 | 181 818 | 181 818 | 200 000 |

| 2 | — | 200 000 | 165 290 | 347 108 | 400 000 |

| 3 | — | 200 000 | 150 262 | 497 370 | 600 000 |

| 4 | — | 200 000 | 136 602 | 633 972 | 800 000 |

| 5 | — | 200 000 | 124 184 | 758 156 | 1 000 000 |

| 6 | — | 200 000 | 112 894 | 871 050 | 1 200 000 |

| 7 | — | 200 000 | 102 632 | 973 682 | 1 400 000 |

| 8 | — | 200 000 | 93 302 | 1 066 984 | 1 600 000 |

| 9 | — | 200 000 | 84 820 | 1 151 804 | 1 800 000 |

| 10 | — | 200 000 | 77 108 | 1 228 912 | 2 000 000 |

Из этой таблицы выходит, что при временном уменьшении ценности денег увеличивается и срок полной окупаемости инвестиций.

К примеру, если мы будем рассматривать не дисконтированные, т.е. простые денежные потоки, то кумулятивная рентабельность бизнес-проекта наступит спустя 5 лет после запуска предприятия. Используя дисконтированный подсчёт, полный возврат инвестированных средств наступит через 8 лет после запуска.

Однако же, как упоминалось ранее, дисконтированный способ подсчёта позволяет инвестору более точно определить не только окончательный срок окупаемости бизнеса, но и рассчитать дальнейшую прибыль компании после достижения точки полной рентабельности.

Оглядываясь на всемирный опыт инвестирования средств, можно сказать, что средний период полной окупаемости составляет от 7 до 10 лет.

На отечественном рынке большая часть бизнес-проектов имеют усреднённый срок окупаемости в 4-6 лет, а в периоды нестабильной экономической ситуации – от 3 до 5 лет.

Поэтому, при расчёте PP и DPP, рекомендуется обращать внимание на экономическую составляющую региона, учитывая всю его специфику и особенности.

Более длительные сроки опасны своей невозможностью точного подсчёта долгосрочных финансовых инвестиций, а более короткие – риском нарваться на откровенно мошеннические схемы работы проекта.

Срок окупаемости инвестиций – чрезвычайно важный для предпринимателя параметр, позволяющий не только оценить общую прибыльность проекта, но и точно рассчитать планируемую прибыль, при этом учитывая увеличение или уменьшение стоимости инвестированных валютных средств.

Что же касается способа подсчёта рентабельности инвестиций, то здесь каждый инвестор выбирает наиболее удобный для него вариант, простой или динамичный – зависит исключительно от пожеланий вкладчика.

Как зарабатывать на инвестициях, чтобы регулярно получать доход и избегать рисков?

Инвестиционным доходом называется полученный результат от вложенных инвестиций. Это может быть финансовая или другой вид прибыли.

Например, получение доступа к новым технологиям, расширение клиентской базы, которая будет пользоваться услугами компании или покупать производимый продукт. Если коротко, то инвестиционный доход – это доход, полученный от инвестиционной деятельности компании.

Инвестиционная деятельность – это вложения предприятия в производственную и другие сферы своих ресурсов (финансовых или других, например, интеллектуальных, предоставлении оборудования и т.д.) для получения максимальной прибыли.

В данном случае прибылью можно считать, как получение финансового дохода, так и:

- завоевание новых рынков;

- получение доступа к новым технологиям, знаниям, оборудованию;

- сохранение уровня рентабельности производства;

- расширение круга клиентов;

- получение преимуществ в конкурентной борьбе и другие виды прибыли.

Формула Фишера в применении к монопольному и конкурентному ценообразованию

Чистая монополия прежде всего предполагает, что один производитель полностью контролирует рынок и совершенной информированностью о его состоянии. Основной целью монополии является максимальная прибыль при минимальных расходах. Монополия всегда устанавливает цену выше значения предельных затрат, а объем выпуска ниже, чем в условиях совершенной конкуренции.

Присутствие на рынке производителя-монополиста как правило имеет серьезные экономические последствия: потребитель тратит больше денег, чем в условиях жесткой конкуренции, при этом рост цен происходит вместе с ростом индекса инфляции.

Если изменение этих параметров учесть в формуле Фишера, то мы получим увеличение денежной массы и постоянное уменьшение количества обращающихся товаров. Такое положение приводит экономику к порочному циклу, в котором увеличение уровня инфляции ведет к увеличению только к увеличению цен, что в конце концов ещё больше стимулирует темп роста инфляции.

Конкурентный же рынок, в свою очередь, реагирует на повышение индекса инфляции совершенно другим образом. Рыночный арбитраж приводит к соответствию цен конъюктуре. Таким образом, конкуренция препятствует чрезмерному увеличению денежной массы в обороте.

Ключевые отличия инвестиций от обычного бизнеса

Инвестиционная деятельность схожа с предпринимательской, но имеет ряд различий. К ключевым отличиям можно отнести:

- сроки получения прибыли;

- перспективы;

- риски.

Что касается времени окупаемости – это по сути, главное отличие. Если в обычном бизнесе ставки делаются на скорую окупаемость, чем быстрее предприниматель получит прибыль, тем будет лучше. И хорошей деятельностью считается именно та, которая максимально быстро начнет приносить прибыль.

В инвестиционной деятельности, правильным решением будет долгосрочная перспектива. Чем дольше предприятие инвестирует – тем больше прибыли оно получит. Вложения в высокодоходные инвестиционные проекты должны являться одним из самых важных направлений «политики» любого предприятия.

Так, владение акциями компании на протяжении всего ее срока существования – более выгодно, чем владение акциями краткосрочный период. Кроме того, само предприятие, в которую производиться инвестирование должна существовать максимально долго. Именно от правильной инвестиционной стратегии зависит принесет ли инвестиционная компания доход или нет, будет ли он стабильным, и ожидаемо высоким.

В этом месте происходит плавный переход в следующую категорию – перспектива. Инвестор должен смотреть на несколько лет вперед, и не только просчитывать сколько инвестирование в то или иное предприятие принесет ему финансовой прибыли, но рассматривать другие виды выгоды. К которым, как уже говорилось, могут относиться: расширение круга клиентов, сохранение рентабельности, доступ к новым технологиям, оборудованию и т.д. Как провести предварительный анализ инвестиционного проекта можно узнать по этой ссылке – .

В то же время, в обычном бизнесе хоть и является важным рассматривание перспективы наперед, но также важен и тот доход который будет поступать в максимально короткие сроки. Но главное отличие в том, что в обычном бизнесе в перспективе только получение финансовой прибыли, такие моменты как доступ к новому оборудованию, интеллектуальным продвижением и т.д. – не является целью, но может быть «товаром».

Что касается рисков, то обычный бизнес ориентирован на деятельность с минимизированными рисками, в то время как инвестиционная деятельность направлена в обратную сторону.

Это значит, что чем выше риски, тем больше доходность инвестиционного портфеля. Но здесь нужно грамотно подходить к этапу инвестиционного планирования и максимально заранее все просчитать. Чтобы, даже с максимальными рисками понести минимальные потери.

- что такое рентабельность инвестиций

- основные критерии оценки эффективности инвестиций

- государственные и бюджетные инвестиции

- что такое инвестиционный анализ

![]()

Советы для начинающих инвесторов

Сразу скажу: нет универсального правила, которое позволяют стабильно получать доход, ничего не теряя, как и равным счетом таблетки, которая помогает при головной боли, снижает вес или улучшает настроение. Не думайте, что без вложений вовсе не реально получить прибыль. Реально, но она не будет большая. Для этого наилучшим образом подходят буксы, краны, баунти-программы. Хочу дать вам 5 советов, которыми постоянно пользуюсь сама: и когда все на рынке было плюс — минус стабильно, и сейчас, когда многие изучают предложения, куда вложить деньги в кризис.

- Вкладывайте так, будто вложили последние и никогда не получите деньги назад. Это дисциплинирует.

- Не делайте вложения «на зло: ни себе, ни с целью «переплюнуть доход кого-то.

- Не будьте жадными и не покупайтесь исключительно на рекламу или высокий процент.

- Не стойте на месте. Первая полученная прибыль еще не повод для гордости.

- Ведите учет прибыли и потерь, и тогда вы наглядно будете наблюдать чистый доход и что можете себе позволить в будущем.

Эти рекомендации всегда актуальны, когда хотите открыть вклад в онлайн-проекте, купить акции иностранных, российских компаний или постоянно зарабатывать на инвестициях в строящемся доме. Последнее предложение позволяет получить доход несколькими способами: продать квартиру дороже, сделав ремонт или вовсе без него, сдавать недвижимость в аренду.

Ни один советник не скажет вам, сколько можно заработать на инвестициях. Посчитать возможный доход в рамках одного инструмента можно с помощью онлайн-калькулятора и узнать какая прибыль обещается в рамках изначально заявленных условий. В итоге хочу обратить внимание, что не стоит бояться и вовсе выбирать только привычные способы: банковский депозит, вложения в бизнес. Сегодня активно развивается рынок ценных бумаг, и благодаря брокерам, как ВТБ, торговля на биржах становится доступной и не такой «страшной». Начните с минимальных сумм и посмотрите, насколько способ, подходящий именно для вас. Остается пожелать всем освоить и свои правила, как заработать на инвестициях с минимальными потерями и высокой прибылью. Пусть ваши портфели будут красивыми и доходными.

Смотрите также:

- Локирование позиций в Форексе — обзор стратегии и как открыть «замок»

- Зимовка на Бали — популярные курорты, как сэкономить и что надо учитывать, планируя тур

- Обзор карты Яндекс.Деньги — почему стоит заказать продукт и о чем говорят отзывы владельцев

Автор Ganesa K.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

Виды инвестиций

Главное разделение инвестиций производиться в зависимости от того куда вкладываются средства, и выделяют два вида: реальные (или капитальные) вложения и финансовые.

Реальные или капитальные инвестиции вкладываются в модернизацию предприятий, расширение и модернизацию предприятий, открытие новых фондов. Это также вложения в интеллектуальную сферу, подбор сотрудников, обучение кадров организации.

Финансовые инвестиции, в отличие от первых, направлены на получение прибыли от акций, ценных бумаг, облигаций. К этому виду относят и депозитные счета в банках. Среди всех перечисленных видов финансовых вложений можно отметить инвестиции в облигации, доходность которых в настоящее время довольно высока.

Инвестиции можно разделить и по времени действия проекта, выделяют:

- краткосрочные (срок инвестирования до 1 года);

- среднесрочные (от 1 до 2 лет, и от 2 до 3 лет)

- долгосрочное инвестирование (от 3 до 5 лет, от 5 лет и больше).

Различают инвестиционную деятельность и по форме участия в ней непосредственно инвестора. Выделяют прямое и косвенное инвестирование. В первом случае инвестор сам выбирает объекты для вложения средств и участвует в планировании проекта и его реализации.

При косвенном участии инвестор действует через посредника. К такой форме прибегают еще неопытные деятели и получают поиск объектов для инвестирования стороннему лицу, а сам получает часть прибыли посредника. К такому виду инвестирования можно отнести банковский депозит.

Если делить инвестиции по уровню доходности, то можно выделить:

- высокодоходные;

- среднедоходные;

- низкодоходные.

К первым двум можно отнести долгосрочные инвестиции с высокими и средними рисками. К низкодоходному относятся депозиты. Здесь низкий уровень риска, но и прибыль будет тоже небольшой.

Как и куда начать инвестировать с минимальными рисками

Какой бы стабильной не была компания или банк рано или поздно все они превратятся в скам. Но при этом нельзя и было бы глупо с ними не работать, поскольку такие инструменты все же позволяют получать доход. Далее предложу несколько способов, которые одни из самых популярных и востребованных. Кроме них, часто делают ставку на банковские депозиты, но 5% в год дохода, должна вам сказать, не самый выгодный вариант. Вложения в бизнес позволяют получить до 30% в год, а в случае успеха даже до 100% за 12 месяцев, но стартовые суммы весьма не маленькие. Рассматриваются и ПИФ, но откровенно говоря, их время прошло, как альтернативу рекомендую иностранные ETF.

Акции

Для тех, кто ищет вариант, куда лучше инвестировать деньги начинающему инвестору, ценные бумаги являются наиболее перспективным направлением. Торговать ими можно через брокера самостоятельно через терминал или отдавая средства в доверительное управление посреднику. На выбор акции как крупных компаний, так и тех, кто только завоевывает рынок. Правило для получения денег одно: старайтесь покупать на спаде цены, а продавать на пике.

Облигации и еврооблигации

Хорошее решение работать с разными суммами и давать деньги в долг не только собственному государству, но и другим. Как правило, доход в год составляет до 10%, но при этом инструмент считается одним из наиболее безопасных с минимальными рисками. Облигации выпускают не только центральные банки или министерства финансов стран, но еще и компании, корпорации. А что такое евробонды и как они могут сделать сильнее ваш портфель можно узнать из материала на www.gq-blog.com.

Оптимальное предложение сразу распределить свои средства в разные инструменты. Покупая долю в фонде, вы автоматически получается части в акциях компаниях, которые в него входят. Некоторые компании платят дивиденды раз в год, и если найти 12 различных с регулярными выплатами, то можно на себе узнать, как зарабатывать на инвестициях каждый месяц. Плюс, можно включить не столь выгодные, но безопасные средства, как депозит.

Валюта

Изучая, возможно ли заработать на инвестициях и что для этого нужно сделать, многие столкнуться с предложением торговли валютой. Если вы хотите, то сделать это можно и на валютном рынке, но только с помощью брокеров-посредников. В привычном понимании вы получаете разницу на курсе: купив доллар за 50 рублей, дождаться, пока он увеличится в стоимости по 68 и продать. В этом случаи стоит помнить о том, что график напоминает синусоиду — то поднимается вверх, то стремительно падает.

Стартапы

Читая отзывы вкладчиков, которые инвестируют в этот инструмент, можно обозначить, что время финансирования проектов на условиях дальнейшей выплаты дивидендов, получения места в совете директоров, в период 2018-2019 года было самое привлекательное. В 2021 году популярность краудфандинговых платформ немного снизилась, но к концу года многие компании будут искать средства извне для своего развития. Показатели дохода различные. В целом, можно получить от 5% в месяц.

Сайты

Для тех, кто хочет знать все об инвестиции для начинающих, рекомендую ближе присмотреться к подобному способу вложений, особенно, если у вас есть опыт в самостоятельной разработке веб-ресурса. Получать средства таким способом можно разными методами:

- Самостоятельно создать сайт, раскрутить его, например, как новостную ленту, затем продать.

- Вложить средства в разработку и получать доход от компании, интернет-магазина.

Как рассчитать доходность инвестиций

Для расчета дохода от инвестиций применяется целый ряд формул. Просчитывая доходность нужно помнить, что нельзя пользоваться только одним критерием и основываться только на них. Для составления более точной картины доходности на вложенный капитал используются все формулы и просчитывается стратегия вообще возможных перспектив и изменений на рынке и в экономике.

Текущий доход

Чтобы рассчитать текущий доход (можно применить для расчета ежемесячного дохода) используется простая формула:

Д = П – З

где Д – это доход за выбранный период;

П – поступления за этот период (например, за месяц);

З – это затраты, совершенные за период.

Например, нужно рассчитать доход фирмы за январь 2021 года. Поступления в этом месяце составляют 150 тыс. рублей, затраты за январь равны 97 тыс. рублей.

Д = 150 000 – 97 000

Доход от инвестиций за январь 2021 года составит 53 тыс. рублей.

Чистый доход

Для расчета инвестиционной доходности базовой можно считать формулу чистого дохода:

ЧД = ∑Д – К

ЧД – это собственно сам чистый доход.

∑Д – сумма доходов за все периоды проекта (в каждом проекте определяется несколько временных периодов);

К – это капитальные вложения, те, которые были внесены с самого начала.

Формула чистого дохода позволяет оценить картину целиком и узнать прибыль за весь период инвестирования. Но эта формула не отражает четкой картины. Так как следует учитывать то, что с течением времени деньги подвержены инфляции и та сумма которая была внесена изначальна по окончанию проекта может иметь совсем другую стоимость.

Для более точного отображения ситуации используется другая формула с учетом коэффициента дисконтирования.

Вычисление коэффициента дисконтирования

Формула вычисления коэффициента дисконтирования:

а = 1 / (1 + Е)

где, а – собственно и есть требуемый коэффициент;

Е – это ставка дисконта или норма дисконтирования за определенный интервал времени, во время которого был получен доход.

Дисконтированный доход

Формула вычисления чистого дисконтированного дохода (ЧДД):

ЧДД = ∑ (П- З)*а – ∑К*а

где, П – это поступления за определенный период (собственно доход);

З – текущие затраты за этот период;

К – капитальные вложения за определенный период;

а – коэффициент дисконтирования, вычисленный ранее.

Главное при использовании формулы, помнить, что все составляющие относятся к одному периоду.

Индекс доходности

Индекс доходности инвестиций рассчитывается рассчитывается с целью понять, можно ли покрыть вложения в проект на основе текущего дохода. Вычисляется ИД по формуле:

ИД = ∑(П – З)*а / ∑К*а

где, ИД – это индекс доходности;

П – поступления за конкретный период;

З – затраты за конкретный период;

а – коэффициент дисконтирования;

К – капитальные вложения.

В результате расчётов получиться число близкое к единице. Чем оно больше 1 тем эффективней проект.

Средняя и внутренняя нормы доходности

Средняя норма рентабельности ARR, она же средняя норма доходности, позволяет просчитать средний годовой доход, который можно получить на реализации инвестиционного проекта. Расчет внутренней нормы доходности инвестиционного проекта вычисляется по следующей формуле:

ARR = ∑ ЧД / СЗ*N

где, ЧД – это чистый доход;

СЗ – сумма всех затрат (инвестиций);

N – количество всех расчетных периодов.

Внутренняя норма доходности инвестиционного проекта (ВНД) вычисляется по следующей формуле:

ВНД = ∑ (P-З) / (1+Евн)

где, Р – это результат, достигнутый за определенный период;

З – затраты за тот же период;

Евн – внутренняя норма дисконта.

Формула Фишера для расчета зависимости стоимости товаров от количества денег

В общем виде формула Фишера для расчета зависимости стоимости товаров от количества денег имеет следующую запись:

MV = PQ

- М — объем денежных масс в обороте;

- V — частота, с которой деньги используются;

- Р — уровень стоимости товаров;

- Q — количеств товаров в обороте.

Преобразовав эту запись, можно выразить уровень цен: P=MV/Q.

Главным выводом из данной формулы является обратная пропорциональность между стоимостью денег и их количеством. Таким образом, для нормального товарообращения в пределах государства, требуется контроль количества денег, находящихся в обороте. Повышения количества товаров и цен на них требует увеличения количества денег, а, в случае уменьшения этих показателей, следует уменьшать денежную массу. Такого рода регулирование объема денег в обращении возлагается на государственный аппарат.

Методы определения фактических финансовых показателей

Следующие методы нужны, для определения собственной выгоды и понимания, стоит ли вообще заниматься конкретным инвестированием в проект. По приведенным формулам можно вычислить приблизительную рентабельность проекта еще в самом его начале. Но даже если показатели оказались многообещающими, периодическое вычисление свежих показателей поможет держать проект под контролем.

Для выявления фактических показателей можно использовать уже описанные формулы ЧДД, ИД и ВНД. Но также есть ряд дополнительных.

Расчетная норма прибыли

Для определения успешности инвестиционного проекта хорошо подходит метод расчетной нормы прибыли (РНП). Она позволяет рассчитать на сколько изменилась, за определенный временной период, сумма вложений в проект.

РНП = СГП / ПКЗ * 100%

где, СГП – это средняя годовая прибыль;

ПКЗ – первоначальные капитальные затраты.

Другой вариант формулы, имеющий небольшие изменения:

РНП = СГП / СКЗ * 100%

где, СКЗ – это средние капитальные затраты.

Чистая текущая стоимость (NPV) вычисляется по формуле:

NPV = ∑ З*(1/(1+Е)) + ∑ ЧД*(1/(1+Е))

где, З – затраты на инвестиции;

Е – ставка дисконта;

ЧД – чистый доход за период использования проекта.

Все показатели берутся за определенный шаг расчетного периода. Если показатель положительный – проект оправдает ожидания и будет прибыльным, притом, чем выше показатель, тем выгодней дело.

Рентабельность

Вычисление рентабельности проекта (РП) позволяет определить целесообразность затеи. Вычислив ее по формуле, получиться показатель близкий к единице, чем он выше 1, тем выгодней инвестирование.

РП = ∑ ЧД / (1+Е) / ∑ 1/(1+Е))

где, ЧД – это чистый доход за определенный расчетный шаг, а сумма ЧД – это доход за весь период использования проекта;

Е – это ставка дисконта.

Использовав все приведенные формулы можно рассчитать получаемую прибыль от инвестиционного проекта. Кроме того, выяснить в самом начале, на сколько, вообще, эта затея будет рентабельной и целесообразной.

Учимся с профессором: как рассчитать доходность инвестиционного проекта

Облигации

Средняя доходность рынка облигаций с середины прошлого столетия по 2021 — составляет примерно 2% годовых. Но опять же это связано с высокими процентными ставками, которые наблюдались в 20 веке и начале текущего столетия.

Если взять данные за последнее десятилетие, то реальная доходность облигаций колеблется в пределах 1-1,5% годовых. И понижается с каждым годом.

Статья в тему: 700-летнее мировое падение процентных ставок и доходности облигаций

Источник https://b-mag.ru/2-sposoba-kak-rasschitat-srok-okupaemosti-investicij/

Источник https://wvape.ru/investicii/dohodnost-investicij.html

Источник

Источник