Рынок венчурных инвестиций. Венчурное предпринимательство. Финансовые вложения

Что такое венчурные инвестиции простыми словами. Плюсы и минусы. Какие существуют фазы венчурного инвестирования. Стоит ли инвестировать в них?

См. также [ править | править код ]

- Венчурные фонды

- Венчурный капитал

1. Что такое венчурные инвестиции – определение + обзор перспективных секторов экономики для венчурных инвесторов ?

Термин «венчур» заимствован из английского языка, обозначающий «риск» или «рискованное начало». Венчурное вложение денег не приносит мгновенную прибыль своему инвестору. Такие инвестиции являются долгосрочными и высокорискованными .

Венчурные инвестиции — это рискованные вложения в перспективные инновационные компании (стартапы) с целью получения значительного (выше среднерыночного) дохода.

Риск заключается в том, что деньги вкладываются в абсолютно новые идеи, технологии или продукт. Принесет это убыток или прибыль инвестору покажет только время. В случае убыточности нового предприятия инвестор просто теряет свои вложенные средства. Но в случае удачи инвестор получает сверхприбыль , то есть гораздо больше вложенного.

На первоначальной стадии инвестор осуществляет свои капиталовложения в новое дело, а когда предприятие выходит на достаточно высокий уровень прибыльности и развития, он имеет возможность продать свою часть (долю) в компании по более высокой цене. То есть рост стоимости доли (акции) компании, принадлежащая инвестору, и есть его основной источник получения прибыли.

Доход венчурного инвестора = стоимость реализации доли (акций) – сумма вложенных денег

P.S. Венчурное инвестирование – это не всегда вложения в уставной капитал компании, в редких случаях такое финансирование может быть в виде кредита.

Венчурными инвесторами могут быть как отдельные частные лица, так и крупные организации и корпорации, а также синдикаты и фонды, не зависимо от сферы их деятельности.

5 наиболее привлекательных секторов экономики для венчурных инвестиций

Сектора экономики, в которые выгодно вкладывать деньги венчурным инвесторам

Сектора экономики, в которые выгодно вкладывать деньги венчурным инвесторам

Наиболее привлекательной сферой экономики для привлечения венчурных инвестиций являются информационные технологии, интернет, программное обеспечение, мобильная связь и телекоммуникации. В этом секторе предприниматели готовы вкладывать крупные деньги в новые разработки и инновации.

Здравоохранение, фармацевтика, биотехнологии имеют больший интерес на западе, чем в России. Но в последнее время наметилась тенденция к увеличению инвестиций в этот сектор.

Промышленность и строительство не так быстро и динамично развиваются как предыдущие два сектора. Такие сферы экономики считаются инертными и консервативными, но в то же время обладающими возможностью принести большую прибыль для рискованных людей.

Кстати, на нашем сайте есть отдельная статья, в которой подробно рассказывается про инвестиции в бизнес и стартапы, а также приведены лучшие стартап-направления в России, куда можно вложить деньги.

Что такое венчурный фонд и какова схема его работы, в кого инвестируют венчурные фонды, и на чем зарабатывают опытные инвесторы – об этом читайте далее

Что такое венчурный фонд и какова схема его работы, в кого инвестируют венчурные фонды, и на чем зарабатывают опытные инвесторы – об этом читайте далее

Что такое венчурный проект

В широком смысле слова стартап — это любой новый бизнес, однако для венчурного капитала подходят только проекты со взрывным потенциалом. Например, если кто-то открыл новую парикмахерскую — это также молодой бизнес, но он не будет считаться венчурным.

Венчурный стартап должен обладать следующими характеристиками.

Инновационность. Проект предлагает что-то новое, чего еще нет на рынке. В идеале — какая-то прорывная технология, способная изменить облик будущего. Например, компания Novartis разрабатывает клеточную терапию CAR-T для борьбы с раковыми образованиями. Эта технология способна положить конец онкологическим болезням и преобразить облик медицины в ближайшие десятилетия: инвазивные методы лечения и химиотерапия уйдут в прошлое.

Технологичность. Продукт или услуга компании вписывается в новый технологический уклад. С момента первой промышленной революции в 18 веке человечество прошло через пять сменяющих друг друга технологических циклов. Сейчас мы находимся в начале шестого, движущими факторами которого выступают: био- и нанотехнологии, генная инженерия, искусственный интеллект, возобновляемая энергетика. Между тем отрасль, которая занимается традиционными способами добычи углеводородов, уже не считается технологичной, хотя век назад была таковой.

Помимо всего прочего, технологичная продукция имеет большую добавленную стоимость, что определяет высокую маржинальность бизнеса — то есть высокую прибыль при малых издержках. Недаром два самых технологичных сектора в индексе S&P 500 — IT и Healthcare — были локомотивом индекса в последнем десятилетии и в сумме занимают более 40% его капитализации.

Масштабируемость. Такие компании способны к активной экспансии, захватывая новые рынки вплоть до общемирового. А получение новых клиентов не связано с новым циклом затрат. Это обеспечивает бизнесу экспоненциальную выручку. Например, в случае с парикмахерской весьма сложно и дорого открыть вторую такую же в другом городе и тем более стране или континенте. Иное дело — быстрорастущая социальная сеть, которая не имеет физической привязки и способна охватить глобальную мультиязычную аудиторию.

Таким образом, венчурный капитал объединяет носителей технологий и инвесторов. Именно венчурный капитал решает проблему финансирования стартапов, и благодаря ему увидели свет такие компании, как «Гугл» и «Фейсбук».

Шесть технологических укладов человечества и их свойства

Что это такое

Венчурный капитал – это прямые средства, используемые для финансирования новых быстрорастущих компаний или уже сформировавшихся фирм, попавших в непростую финансовую ситуацию, которая сопряжена с высоким уровнем риска, но ожиданиями кратной прибыли. Если говорить простыми словами, то это капитал, который вкладывается на ранних стадиях формирования компаний или на стадии финансовой нестабильности бизнеса.

Часто его связывают с сектором высоких технологий, однако средства, вложенные на первых этапах зарождения бизнеса по продаже помидоров, также можно назвать венчурным капиталом.

Для выстраивания эффективной системы координирования прямых вложений инвесторов существуют специальные фонды.

Распределение ролей в венчурной фирме

Во главе таких организаций находятся инвестиционные менеджеры, которые, как правило, имеют большой опыт в инвестициях подобного типа. На нижних ступенях корпоративной структуры находятся партнеры с ограниченной ответственностью. Это могут быть либо какие-то учреждения типа НПФ, фондов коллективных инвестиций и т.д., или же частные состоятельные инвесторы.

Главные руководители фирмы получают часть прибыли со всех проектов компаний. Остальные члены организации сфокусированы на конкретных направлениях инвестирования и прибыль получают только от тех сделок, в которых участвуют.

Структура фондов

В основном структура венчурного фонда представляет собой пул денежных средств, привлеченных от инвесторов. Контроль и руководство осуществляет управляющая компания, принадлежащая главным менеджерам фонда.

Далее собранные с партнеров деньги вкладываются в разные проекты, и собираются портфели инвестиций. Большая часть венчурных фондов работает по модели 10-летного жизненного цикла организации.

Объекты инвестиций

Венчурный капитал может распределяться самыми разнообразными способами. Объектами могут стать компании из любых отраслей, географической принадлежности и стадий бизнеса. Такие инвесторы могут рассматривать для своих вложений не только стартапы, но и фирмы, которые находятся на грани банкротства. Венчурный капитал можно инвестировать и в еще даже незарегистрированные организации. Это явление носит название «посевные инвестиции».

Фонды часто универсальны по своим инвестиционным стратегиям, но есть и узко специализирующиеся финансовые учреждения.

Мобилизация венчурного капитала

Одни фонды используют модель сбора средств с партнеров по мере возникновения инвестиционных возможностей, другие мобилизуют капитал только в течение определенного периода времени формирования венчурного фонда.

Инструментами сбора средств могут быть специальные заявки или продажа долей.

Помимо этого, во многих финансовых структурах имеют место «подписные» и «переходные» вложения. Их смысл заключается в том, что если инвестиция реализуется в течение полугода, то вырученная прибыль автоматически реинвестируется в новые проекты.

Оплата труда

Руководители организации, занимающейся венчурным капиталом, рассчитывают на получение комиссионных годовых выплат в размере от 3 до 7 % от общего капитала венчурного фонда и 1/5 часть от прибыли, которую принесли инвестиционные проекты.

Остальные партнеры получают деньги только от реализации инвестиционных идей.

Из каких источников поступает

Источники прямых инвестиций разделяются по типу капитала и структуре собственности.

Относительно денежной составляющей они могут быть:

- с использованием заемного капитала;

- без использования заемных средств.

По структуре собственности их можно подразделить на:

- семейные или частные источники капитала;

- институциональные организации.

Среди последних можно выделить публичные и непубличные компании, банковские учреждения и холдинговые структуры.

Отличия от банковского кредита

Венчурный инвестор, по сути, выкупает долю в бизнесе, рассчитывая потом продать ее другому инвестору за более высокую стоимость. Кредит – это заемные средства, по которым необходимо платить регулярные проценты и часть стоимости от долга.

Можно также сказать, что венчурный капитал – это долевой способ прямого привлечения средств, а кредит предполагает долговое финансирование.

Венчурные инвестиции – что это простыми словами

Венчурные инвестиции – это высокорисковые вложения в развивающийся бизнес, инновационные проекты, почти всегда – на раннем этапе. Именно поэтому велики риски либо совсем прогореть, либо в случае успешного запуска стартапа – резко разбогатеть. Но не каждый вид прямых инвестиций в начинающий бизнес относится к этому типу.

Важным критерием бизнеса для венчурного инвестирования является его масштабируемость. То есть открытие любого локального бизнеса (закусочной, магазина и т.п) не считается венчурным проектом.

Таким образом, венчурные инвестиции – это вложения в инновационные компании на ранних этапах запуска с перспективами масштабирования и значительного роста.

Читайте также про инвестиции для начинающих.

Особенности и виды

На данный момент российские венчурные портфели показывают относительно высокую доходность – 27%. В США этот показатель составляет 14%, в ЕС – 17%.

- Понятие и специфика венчурного финансирования

- Кто участвует в венчурном финансировании

- Портрет типичного проектного донора

- Кто может выступать инвестором

- Чем акселераторы отличаются от инкубаторов

- Стадии финансирования рискованных стартапов

- Чем венчурное финансирование отличается от проектного

- Развитие венчурного финансирования в России

Английское произношение слова «the venture» по звучанию напоминает русскую «авантюру». В этом фонетическом сходстве проявляется смысл понятия «венчурное финансирование инновационных проектов». Это дело рискованное, хотя и сулящее большие барыши в случае успеха. В статье будет рассказано о том, как происходит этот процесс.

История

Чтобы понять суть инвестиций в стартапы, приведем несколько исторических фактов.

Истоки современного венчурного капитала

Лоренс Рокфеллер

Многим известно имя Лоренса Рокфеллера, который вложил средства в новые авиакомпании Eastern Air Lines и Douglas Aircraft. Дело происходило в 1938 году. Тогда Рокфеллеры были одной из богатейших семей в США и во всем мире. Другой пример – создание семьей Валленбергов компании Investor AB, которая вкладывала капитал в такие крупные шведские проекты, как ABB, Ericsson и др.

Таким образом, в первой половине прошлого столетия венчурный капитализм являлся отличительным признаком богатейших инвесторов, готовых рискнуть своими деньгами ради славы и сверхприбыли.

Основателем венчурного капитализма по праву считается Жак Дорио, создавший в 1946 году компанию ARDC. Эта компания привлекала инвестиции не от богачей, а от других добровольцев. Мелкие частные инвесторы вкладывали средства в предприятия, находившиеся под руководством военных, вернувшихся со Второй мировой войны. Так в 1957 году образовалась Digital Equipment Corporation. Впоследствии бывшие сотрудники ARDC основали несколько компаний, специализирующихся на венчурном капитале. Примеры: Greylock Partners, Fidelity Ventures и др.

Ранний венчурный капитал и развитие Кремниевой долины

Кремниевая долина – это территория Калифорнии, где сосредоточена основная часть венчурных фондов. В 1962 году была основана фирма Draper and Johnson. Тогда же появилась форма прямых инвестиций с десятилетним циклом, обеспечивающая пассивным инвесторам до 20% дохода.

В период с 1968 по 1980 годы в Кремниевой долине были созданы компании, которые работают и по сей день:

- Mayfield Fund;

- Patricof & Co;

- Melno Ventures;

- Sevin Rosen Funds и др.

Почему именно Кремниевая долина была выбрана базой для создания венчурных фондов?

Долина получила свое название в 1971 году, когда Робертом Нойсом была разработана первая микросхема с использованием кремния. Впоследствии богатая кремнием территория стала привлекать инженеров и предпринимателей со всей страны, а затем – и мира.

1980-е годы

Начиная с конца 70-х годов прошлого столетия основными сферами интересов венчурных капиталистов являлись компьютерные и медицинские технологии.

Этот период характеризуется спадом в области прямых инвестиций. Причин было две:

- усиление конкуренции со стороны фирм из Японии и Кореи, специализирующихся на компьютерных технологиях;

- обвал фондового рынка в 1987 году.

В те годы участились случаи рейдерских захватов и «враждебных поглощений», когда конкуренты приобретали крупную долю активов венчурной компании. К концу 80-х годов было создано несколько новых частных компаний, ставших крупными венчурными капиталистами – Leonard Green & Partners, Coller Capital, ABRY Partners и др.

Бум венчурного капитала и интернет-пузырь доткомов

Последнее десятилетие XX века стало бумом для венчурных капиталистов. Причиной тому стало развитие доткомов – компаний, работающих онлайн (от англ. dot – точка, и com – окончание доменного имени). Такие компании не имели крупных офисов и вели свою деятельность исключительно в интернете. Самый яркий пример, который успешно развивается и работает по настоящее время, – Google.

Проблема доткомов состояла в том, что такие компании не располагали крупными активами. У них не было зданий, транспортных средств и других основных фондов. Из оборудования использовались только компьютеры.

Стоимость ценных бумаг доткомов к концу 90-х годов взлетела до небес по причине «раздутого» спроса, который, в свою очередь, был вызван привлечением крупного венчурного капитала.

Что касается качества интернета, то в те годы оно было не на высоте. А руководители доткомов не могли похвастаться грамотным менеджментом. В совокупности все эти факторы привели к схлопыванию пузыря доткомов и утратой доверия инвесторов к компаниям, занятым в сфере высоких технологий.

Обвал прямых инвестиций

В результате событий, описанных выше, многие фонды потерпели крупные убытки и были вынуждены списать большую часть инвестиционного капитала.

Рынок прямых инвестиций начал возрождаться к 2008 году, однако мировой финансовый кризис затормозил этот процесс до 2010 года.

В 2019 году объем венчурного капитала в США превысил 100 млрд долларов.

В качестве примеров венчурных фондов можно привести:

- General Atlantic;

- Iconiq Capital;

- New Enterprise Associates.

Особенности венчурного финансирования

Данный тип инвестирования отличается рядом признаков:

- Вкладчики заранее знают о рисках финансовых потерь в случае неудачи организации. При положительном исходе инвесторы получат высокую прибыль.

- Такой тип финансирования предусматривает длительное время ожидания (3-5 лет), после которого инвестор будет получать доход 5-10 лет.

- Вкладчик владеет пакетом акций в 25-40 %, но имеет высокую личную заинтересованность в успехе учреждения. Поэтому он оказывает консультационные и управленческие услуги.

Механизм венчурного инвестирования

Венчурный капитал поступает от состоятельных частных инвесторов и венчурных фондов. Для молодых проектов он часто является единственным источником финансирования. Ведь традиционные способы кредитования им недоступны: банки не готовы выдавать займы на такие рисковые предприятия либо соглашаются дать деньги только под залог материальных активов. Но у технологических компаний они, как правило, отсутствуют, а их основные активы — интеллектуальные.

Тогда на помощь стартапам приходит венчурный капитал. Основная идея венчурного инвестирования состоит в том, чтобы вкладывать деньги в перспективную компанию до тех пор, пока она не достигнет достаточного размера и привлекательности, чтобы ее поглотила большая корпорация. Или пока не произойдет ее публичное размещение на фондовом рынке — IPO. При этом среднее время созревания стартапа составляет 5—8 лет.

Венчурный инвестор не скован законодательным регулированием, под которое подпадают банки. Ему не нужно лицензирование для ведения деятельности, нет контроля со стороны ЦБ, не надо поддерживать кредитный рейтинг и финансовую ликвидность, чтобы исполнять обязанности перед вкладчиками.

Венчурный инвестор обладает свободой распоряжаться финансами по своему усмотрению и брать на себя высокие риски — он изначально понимает, что большинство стартапов, в которые он вкладывает, не оправдает себя. Банки не могут себе позволить подобную бизнес-модель, их принцип работы строится на получении процентов с кредитования, поэтому выдаваемые займы должны быть обеспеченными и надежными.

Главным же недостатком такого способа финансирования для молодых проектов является то, что венчурные инвесторы обычно получают долю в компании. Таким образом, они имеют право на часть будущей прибыли, получают голос при принятии решений и влияют на дальнейшее развитие проекта. С другой стороны, венчурный инвестор привносит в стартап свой опыт, связи, навыки управления бизнесом, что зачастую становятся подспорьем и дает толчок к эффективному развитию.

Специфика. По статистике, 20% всех стартапов терпят неудачу к концу первого года, 50% к концу пятилетки и 70% в десятилетний период. Так как риски в венчурном сегменте гораздо выше традиционных инструментов, венчурный инвестор обычно делает ставку сразу на несколько десятков компаний. Большинство из его ставок прогорит, но прибыль по той из них, которая окажется выигрышной, с лихвой покроет все убытки.

всех стартапов терпят неудачу к концу первого года

По словам Марка Састера, управляющего венчурным фондом Upfront Ventures, его матрица показателей для ранних этапов венчурного инвестирования выглядит как «⅓, ⅓, ⅓». Он ожидает, что одна треть его инвестиций будет полной потерей, вторая треть частично вернет вложенную сумму, а оставшаяся треть принесет львиную долю прибыли.

Если же взять портфель из 100 стартапов, включая традиционные, то лишь 10 из них добиваются успеха. В идеале, когда среди этих 10 попадается один «единорог» — компания, чья стоимость достигает 1 000 000 000 $ ( 74 039 300 000 Р ).

75% венчурных стартапов не возвращают деньги своим инвесторам, а в 30—40% случаев инвесторы теряют все вложенные деньги

Причины, по которым венчурные стартапы прогорают

| Продукция не занимает свою нишу | 34% |

| Проблема маркетинга | 22% |

| Проблема в команде | 18% |

| Финансовые перебои | 16% |

| Технологические проблемы | 6% |

| Операционные и законодательные сложности | по 2% |

Продукция не занимает свою нишу

Операционные и законодательные сложности

Плюсы, минусы и риски венчурных инвестиций

Помимо экстраординарной прибыли, которую венчурные инвесторы получают в случае, если угадали «единорога», дополнительной мотивацией для них выступает драйв от участия в проекте. Ведь они становятся патронами начинающего инновационного бизнеса, а значит, это возможность менять мир. Благодаря их участию человечество вскоре может увидеть очередные «Амазон» или «Теслу», а значит, эти люди могут вписать себя в историю.

Из минусов венчурного инвестирования можно назвать высокие риски, необходимость управленческих и финансовых знаний, а также понимание специфики бизнеса. Также венчурный инвестор должен иметь устойчивый психологический профиль, чтобы справляться с частыми случаями убытков.

И пожалуй, самое ключевое — необходим большой капитал — от 100 000 $ ( 7 426 402 Р ). Ведь зачастую приходится инвестировать в десятки проектов параллельно. Поэтому довольно часто это прерогатива фондов, представляющих объединенный капитал многих инвесторов, а не частные лица.

Что такое венчурный фонд?

Венчурным фондом называются финансовые вложения (инвестиции) в организацию закрытого типа (корпоративную или паевую), на структурную составляющую активов которой не были наложены существенные ограничения. Вкладчиками такого фонда могут быть только лица юридические. Компания управления активами (КУА) занимается непосредственно активами данного фонда, компания-хранитель обеспечивает надежное их хранение. В частности, венчурные инвестиции предназначены не только для финансирования растущего бизнеса, но и для реализации схем по управлению собственностью.

Понятие венчурного капитала

Венчурный капитал, вопреки популярному заблуждению, играет в вопросе первичного финансирования незначительную роль. Большая доля всех венчурных инвестиций направлена на развитие изначально профинансированных государственными средствами проектов. Капитал играет более существенную роль уже на следующих стадиях, то есть в период, когда инновации становятся коммерческими. Вложение инвестиций в начинающие проекты не является «длинными» деньгами – в том плане, что подобные фонды финансируют предприятия только до момента, пока они не приобретут достаточную кредитоспособность, чтобы быть выведенными на фондовый рынок или проданными большим корпорациям (стратегическим инвесторам). Обычный срок для венчурных инвестиций составляет от трех до пяти лет, а в редких случаях может достичь восьми лет.

Литература [ править | править код ]

- Ноам Вассерман. Главная книга основателя бизнеса: Кого брать с собой, как делить прибыль, как распределять роли и другие вопросы, которые надо решить с самого начала = The Founder’s Dilemmas Anticipating and Avoiding The Pitfalls that Can Sink a Startup. — М.: Альпина Паблишер, 2014. — 364 с. — ISBN 978-5-9614-4445-2.

- Семенов А. С., Еремеева Е. А. Детерминанты уровня развития венчурной отрасли на примере России и США // Cloud of Science. 2016. Т. 3. С. 137-170.

Объекты инвестиций

Объектами для размещения венчурного капитала являются:

- Вновь созданные компании.

- Недооцененные компании.

- Компании, испытывающие затруднения с финансированием по различным причинам (неправильное ведение бизнеса, рейдерский захват, давление со стороны конкурентов, судебные разбирательства и др).

- Стартапы.

- Инновационные решения.

- Бизнес-идеи.

Как привлечь венчурные инвестиции

Венчурные инвесторы берут на себя большой риск, поэтому они крайне осторожны в выборе проектов. Чтобы провести успешную презентацию своего бизнеса, необходимо основательно подготовиться.

Вот несколько советов для авторов идей:

- нужно наглядно показать, как изменится бизнес после применения инновации

- и как вырастет его ценность, а также аудитория;

- рассказать о потенциале проекта, его «потолке» в сфере финансов и аудитории;

- не использовать сложные термины на презентации и ссылаться на экспертов;

- продемонстрировать инвестору, что именно он покупает;

- показать, как проект снизит издержки бизнеса;

- рассказать, какая из существующих больших компаний может заинтересоваться продуктом;

- показывать уже готовый продукт, а не идею.

Перед презентациями неплохо бы подготовить приветственные письма инвесторам, чтобы заинтересовать их.

Факторы

По неофициальным данным, в РФ существует 10 тыс. частных инвесторов с нераскрытыми возможностями. Чтобы венчурное финансирование инновационной деятельности развивалось, необходим ряд условий:

- стабильная обстановка в стране;

- наличие НТП, проектных наработок;

- рост уровня достатка;

- сужение спекулятивного дохода и т. д.

Существуют факторы, которые ограничивают рост данного направления:

- низкая степень развития фондового рынка, что затрудняет поиск потенциальных инвесторов;

- отсутствие менеджеров, способных раскрывать коммерческие возможности разработок;

- низкий спрос покупателей на внутригосударственную продукцию;

- отсутствие поддержки со стороны правительства.

Альтернативы венчурному капиталу

В связи с тем, что фонды прямых инвестиций предъявляют очень серьезные требования к проектам, предприниматели часто обращаются к отдельным венчурным инвесторам. Их еще часто называют бизнес-ангелами.

Помимо этого, компания может развиваться за счет собственных или заемных средств.

Чем венчурное финансирование отличается от проектного

Проектное и венчурное финансирование иногда путают по причине некоторого сходства их очевидных признаков. В обоих случаях предприятию требуется инвестиция для дальнейшего развития. Если замысел обещает прибыль, обычно находится желающий поучаствовать в ее делении.

Этим сходство ограничивается. Дальше начинаются различия. Для удобства они сведены в таблицу:

| Критерий сравнения / Вид финансирования | Венчурное | Проектное |

| Прогнозирование эффективности | Затруднено | Заведомо благоприятное, подлежит экспертной оценке |

| Степень новизны идеи | Полная уникальность | Бизнес имеет проверенные аналоги |

| Инвесторы | Фонды и «ангелы» | Банки и другие кредитно-финансовые структуры |

| Требования к финансируемому лицу | Предполагаемая высокая отдача | Соответствуют кредитным критериям |

| Залог и поручительство | Не практикуется | Требуется |

| Участие в финансовом результате | Да | Нет |

После анализа таблицы становится ясно, что проектное финансирование по своей сути представляет собой инвестиционное кредитование. Риски при нем минимальны, и даже опасность имитации инновации (выраженной в незначительных внешних изменениях продукта) нивелируется возможностью ограниченного регресса на заемщика.

Чаще всего ничего принципиально нового в результате проектного инвестирования рынку не предлагается.

А что же акселераторы

Да, про них мы говорим едва ли не больше, чем про фонды, потому что их роль чрезвычайно важна. Акселераторы помогают огромному количеству проектов с решениями проблем запуска и первого роста, нахождения product-market-fit и работе на глобальных рынках.

Рейтингов лучших акселераторов больше, их редко ранжируют по количеству сделок или другому количественному показателю. Обычно это про качество.

Среди топовых акселераторов можно выделить Y Combinator, Techstars, 500 Startups, Startupbootcamp, Plug and Play, Alchemist, SOSV, Entrepreneur First, Startup Wise Guys, Seedcamp.

В список можем включить больше европейских игроков. Великобританию представляют Entrepreneur First и Seedcamp, а Startup Wise Guys — Эстонию.

Это все про развитые страны. Но не могу не упомянуть, что если вы развиваете проект на развивающихся рынках (СНГ, Восточная Европа, Латинская Америка, Юго-восточная Азия или Африка), то вы можете пообщаться с Seedstars. Это один из самых активных акселераторов, который работает в разрезе развивающихся экономик.

Как заработать на венчурных инвестициях

Сбор необходимой суммы. Венчурные инвестиции необходимо делать из своего свободного финансового потока, при этом капитал должен быть достаточным, чтобы делать вложения в несколько проектов одновременно. Начать можно с 10 000—20 000 $ ( 742 640 — 1 485 280 Р ), инвестируя совместно с другими бизнес-ангелами. Но не вкладывайте в венчурные проекты больше, чем можете позволить себе потерять. Хорошо, когда сумма на венчурные инвестиции не превышает 5% от общего капитала — тогда заниматься этим относительно безопасно.

Обучение инвестированию. Для получения знаний в венчурной области стоит постоянно держать руку на пульсе, изучать материалы, общаться с другими инвесторами, проходить курсы. Например, венчурным инвестициям обучают ФРИИ и «Сколково».

Определение направления. Частным инвесторам ввиду малого капитала придется сфокусироваться на посевной и ангельской стадиях проекта, когда риски максимальны. До того как начать инвестировать, потребуется уделить время накоплению знаний и погрузиться в специфику бизнеса. Первые шаги в венчурных инвестициях лучше делать совместно с опытными бизнес-ангелами.

Поиск проекта. При выборе стартапа следует руководствоваться следующими критериями: предприятие в научно-технической сфере, наличие продуманного бизнес-плана, а время на воплощение проекта — не более шести лет. Также стоит тщательно проверить наличие прав интеллектуальной собственности, патентов и авторских прав в рамках реализуемого проекта или предусмотреть возможность их получения.

Подписание контракта. Перед тем как вкладывать деньги, обязательно стоит провести исследование перспектив и целей проекта. Главным вопросом на этапе переговоров является оценка стоимости проекта. Инвестор и стартаперы должны договориться о стоимости проекта.

Как правило, на данном этапе не существует объективной оценки стоимости предприятия, поэтому сойтись на цене может оказаться непросто. Цена предприятия формируется непосредственно в ходе переговорного процесса между руководством стартапа и инвестором. Как правило, она ближе к цене, предложенной последним. Это связано с тем, что профессиональный венчурный инвестор — гораздо более опытный переговорщик и, как обладатель капитала, имеет более сильную переговорную позицию.

Руководство по подготовке Term sheetPDF, 188 КБ

После определения стоимости компании стороны договариваются об условиях инвестирования, составляя предварительное соглашение Term sheet — документ, в котором оговариваются все основные детали предстоящего финансирования. Оно является промежуточным шагом к окончательному оформлению венчурной сделки путем заключения договора.

Стратегия развития. Выбирается в зависимости от характера проекта, его целей и финансирования. Нередко руководство проектом берет на себя сам бизнес-ангел.

Продажа акций на открытом рынке. Первую публичную продажу акций венчурный инвестор может осуществить после выхода компании на открытый рынок через IPO — первичное размещение. Акции на этом этапе предлагаются для покупки неограниченному кругу лиц, и венчурный инвестор имеет возможность выйти из сделки, зафиксировав свою прибыль.

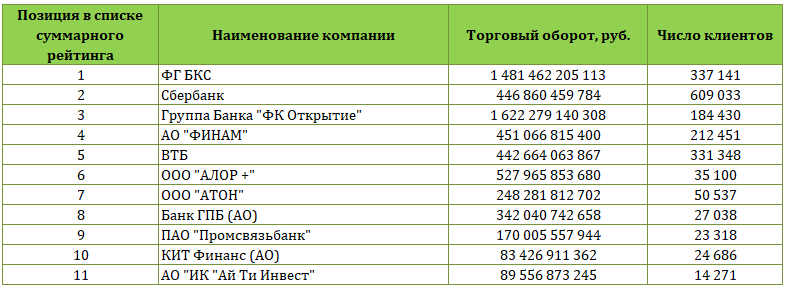

Крупные венчурные фонды в России

Приведем топ самых крупных и активных фондов в 2019 году по данным РВК.

- AltaIR Seed Fund — 38 сделок.

- Day One Ventures — 27 сделок.

- Runa Capital I & II & III — 20 сделок.

- Target Global — 19 сделок.

- DST Global — 19 сделок.

- Sberbank- 500 — 15 сделок.

- TealTech Capital — 9 сделок.

- A&A Capital — 8 сделок.

- Digital Horizon — 7 сделок.

- Alpha Accelerator — 7 сделок.

- ФРИИ — 45 сделок.

- Starta Ventures — 26 сделок.

- Startup Lab — 19 сделок.

- TealTech Capital — 9 сделок.

- Фонд развития венчурного инвестирования Москвы — 8 сделок.

- A&A Capital — 8 сделок.

Иностранные фонды, совершившие сделки в РФ:

- Day One Ventures — 27 сделок.

- Starta Ventures — 26 сделок.

- Target Global — 19 сделок.

- DST Global — 19 сделок.

- Sistema Asia Fund — 9 сделок.

- ФРИИ Инвест — 45 сделок.

- Altair Capital — 38 сделок.

- TealTech Capital — 35 сделок.

- Starta Ventures — 26 сделок.

- Runa Capital — 20 сделок.

Что нужно знать при общении с инвестором

На этот вопрос ответить сложно, я советую вам как минимум почитать статьи о том, как вести переговоры. Например, можно начать с материала «7 шагов перед общением с инвестором».

О чем нужно думать дополнительно, если вы молоды:

- В своем инвестиционном тезисе опирайтесь на данные. Это может быть рынок, мировой опыт, паттерны в смежных отраслях. Это независимые данные, которые позволят вам провалидировать гипотезу.

- Логика против опыта. Все просто — у вас недостаточно опыта из-за возраста, но главное — не поступать успешно, а поступать логично и правильно. Постарайтесь воззвать к здравому смыслу, который компенсирует отсутствие опыта.

- Вы можете компенсировать недостаток вашего опыта за счет привлечения менторов, адвайзеров или независимых членов совета директоров в свой проект. Не нужно привлекать ради фото в презентации, но часто опытный наставник может во многом помочь.

- Простой совет при общении с инвесторами — начинать общение лучше с теми, кто ниже в вашем виш-листе, с кем не так сильно хотите иметь дело. Базовые вопросы и атмосфера примерно одинаковая, но зато у вас получится отработать процесс и избежать дрожи в коленках.

- Стратегия холодных писем работает, если они хорошо написаны. Читайте у Алексея Менна на Facebook.

- Ищите теплые интро / контакты. Это самый лучший способ. Вы можете начать с того, чтобы посмотреть, кто с вашим потенциальным инвестором в коннектах в Facebook или Linkedin, и попросить представить.

Стать венчурным капиталистом не так просто, как думает большинство. Чтобы добиться успеха, вам необходимо реализовать долгосрочную стратегию, которая потребует много времени, взаимодействия и капитала. Венчурный капитализм не для всех: вы должны всегда быть в поисках и уметь открывать новые возможности для получения прибыли. Если вы один из немногих, кто добился успеха, награда будет значительной.

Успешные венчурные инвесторы

Журнал «Форбс» ежегодно формирует список самых успешных венчурных инвесторов. Этот рейтинг известен как список Мидаса. Журнал также публикует рейтинги успешных венчурных инвесторов Европы и женщин — венчурных инвесторов.

Список Мидаса третий год подряд возглавляет китайский венчурный инвестор Нил Шен. На его счету удачная инвестиция в компанию ByteDance, известную разработкой приложения TikTok. Состояние Шена оценивается в 1 600 000 000 $ ( 118 462 880 000 Р ). До занятия венчурным инвестированием он был успешным предпринимателем, основавшим несколько компаний, например сайт для путешественников ctrip.com. Кроме того, Шен имеет богатый опыт работы в инвестиционных подразделениях банков Deutsche Bank, Chemical Bank, Lehman Brothers и Citibank.

Отличия венчурного капитала от банковского кредита

Основным отличием венчурного финансирования от банковского кредита является отсутствие обеспечения. Выдавая кредит на крупную сумму, банк обычно требует залог. Кроме того, банку обязательно регулярно выплачивать проценты и задолженность по кредиту, независимо от финансового положения. Иными словами, даже при убытках задолженность банку никуда не денется.

Венчурный капитал, при неудачном запуске бизнеса, возвращать не придется. А если дела пойдут хорошо, то уплата процентов венчурному капиталисту не является обязательным условием.

Далее, банк, как кредитор, не претендует на долю в бизнесе, в отличие от инвестора. Таким образом, в обоих случаях источники финансирования заинтересованы в прибыли, но банк требует гарантию, а венчурный капиталист вкладывает средства на свой страх и риск.

Что такое «венчурные инвестиции» своими словами

Мечта каждого предпринимателя заработать много и быстро. Венчурные инвестиции – это один из способов, который помогает начинающим предпринимателям, имеющим потенциал роста, увеличить свой капитал. Начиная любое, даже очень перспективное дело, многие сталкиваются с недостатком средств.

Банки под рискованные проекты кредиты не дают. Благодаря венчурному капиталу, появляется возможность в развитии бизнеса. Это не только средства, но и консультативная помощь, воздействие на банковскую систему.

Венчурные инвестиции, что это

Развитие международных торговых, политических, культурных отношений, привело к глобализации рынка. То, что создано в одной стране, становится интересным во всем мире. Венчурный проект представляет собой вкладывание средств в перспективные инновационные технологии, которые в перспективе быстро дают высокие доходы. Сроки получения доходов очень сжаты.

Такой вид инвестиций очень выгоден. Его прибыль может составить 1000% за короткий период времени (несколько месяцев или недель). Другие виды приумножения капиталов, такие как банковская система, торги на фондовых рынках, недвижимость не могут даже конкурировать. Их доходность увеличивается за более длительный период.

Основная задача таких инвестиций – это поддержание креативной идеи, которая может дать высокую прибыль, но также может обернуться крахом. Это говорит о том, что это очень рискованная сделка. Никто не может дать никаких гарантий, что финансирование проекта будет успешным. Успешность здесь составляет 50%. На английском слово venture, означает «риск».

Венчурные компании занимаются разными финансовыми проектами, капиталовложение средств осуществляется с большим риском. Чаще всего деньги вкладываются в инновационные технологии технического и научного характера.

Имеют хорошую бизнес-идею, которая в кратчайшие сроки может пробиться на мировой рынок. Компания предоставляет средства для функционирования и развития бизнес-идеи, из средств акционеров.

Особенностью такой конструкции инвестирования является то, что вкладчик не может забрать деньги вовремя развития проекта. В мировой экономике этот бизнес является одним из главных. Он распространяется на разные виды экономики. Является одним из ведущих при развитии инновационных технологий.

Механизм венчурного инвестора

Венчурное инвестирование имеет свои особенности. Процесс вкладывания денег начинается на момент создания бизнес плана, до создания организации и ее регистрации. Инвесторы определяют прибыльность будущего предприятия по плану развития, что является большим риском.

Стартап, компания предлагающая бизнес-план, не дает никаких гарантий, что бизнес будет успешным. Инвестор сам должен тщательно проанализировать ситуацию, быть уверенным в успехе. В случае неудачи, инвестор своих средств не получит обратно.

По закону инвестор может вложить не более 50% средств в проект. Чаще всего стартап вкладывает только идею, инвестор – денежный эквивалент.

Инвестор приобретает половину проекта и претендует на прибыль, которая не всегда зависит от суммы вложений. Он может рассчитывать на прибыль только 50%, остальная прибыль принадлежит вновь созданному предприятию.

Риски, при вложении средств, достаточно велики. Если расчеты правильные, это позволит увеличить свою прибыль на 1000%. Даже одно удачное вложение может перекрыть несколько неудачных проектов. Поэтому к выбору проектов надо подойти со всей ответственностью.

Опытные инвесторы не ограничиваются только выделением средств. Они участвуют на всех этапах создания бизнеса. Выступают как консультанты, участвуют в управлении работой проекта, подают свои идеи. Все это дает свою эффективность для удачного развития проекта.

Если инвестор скупит контрольный пакет акций компании, его слово будет решающим в совете директоров компании. Получив доступ к управлению компанией, можно строить свою карьеру, влиять на другие проекты.

В большинстве случаев инвесторы не стремятся выкупать контрольные пакеты и участвовать в делах фирмы. Их задача вложить средства и ждать прибыль. Договор, который заключается между сторонами, оговаривает регулирование деятельности проекта и участие в нем спонсора. Чаще всего это совместное ведение дел.

Компании, в начале своей деятельности, на дивиденды не рассчитывают. Они вкладывают их в расширение. Только от некоторых удачных проектов, прибыль распределяется среди инвесторов в первый год работы.

Венчурные инвестиции в России

В России венчурное применение средств находится еще в зачаточном состоянии. В этом секторе задействовано всего 2 миллиарда долларов со стороны международных организаций, по договоренности государств.

Частные инвесторы не рискуют зайти на российский рынок. Чаще инвестируют в производства с низкой гибкостью цен, предприятий, производящих товары первой необходимости. Количество желающих вложить свои средства небольшое, и составляет 6-8%.

Как можно инвестировать

Чтобы стать инвестором существует несколько способов:

- Акционерный краудфандинг, который занимается привлечением инвестиций через краудинвестинговые платформы. Здесь можно инвестировать средства для получения прибыли на стартапах. Кроме этого инвестор получает:

- процент от доходов проекта (роялти);

- возврат средств с процентами;

- акции компании, после ее реорганизации.

Такие платформы подходят для начинающих инвесторов, чтобы набраться опыта в этом бизнесе. Вкладывая средства в несколько начинающих компаний, можно получить хорошую прибыль. Но также есть и риск потерять средства.

- Клубы инвесторов предоставляют услугу по поиску проектов, за что берут комиссию. Инвестору не требуется тратить время на поиски новых идей. Клубы также предлагают со инвестирование, где начинающий инвестор, может вложить минимальную сумму в перспективный проект.

- Фонды созданы для опытных инвесторов. Здесь сотрудники фонда занимаются профессиональным поиском перспективных проектов, оценивают риски, распределяют инвестиции, проводят маркетинговые исследования. Инвестор получает доход за вычетом процентов, за управление капиталом. Чтобы стать участником фонда, необходимо внести минимальный вклад, который составляет не менее 500 тысяч долларов. Кроме этого, для вступления нужна хорошая репутация и личная встреча с руководством.

- Создание своей компании наиболее затратное и рискованное предприятие. В случае успеха вся прибыль достанется только вам. Для ее создания потребуется не менее 10 млн. долларов.

Плюсы и минусы

Рассматривая такой вид получения прибыли, можно сказать, что он имеет ряд преимуществ и недостатков. Среди достоинств можно отметить:

- прибыль может составит 1000%;

- сжатые сроки получения дохода;

- заработок носит легальный характер;

- постоянное получение дивидендов;

- простое юридическое оформление.

- если компания нарушает закон, инвестор не несет никакой ответственности.

К недостаткам можно отнести:

- Чтобы вкладчик получил хорошую прибыль необходимо к заключению договора привлекать высококлассного юриста.

- Прежде, чем вкладывать средства, следует ознакомиться с налогообложением в данной стране, чтобы не платить дважды или стать злостным уклонистом от уплаты налога.

- Чтобы стать инвестором надо иметь солидный капитал. Для платформ и клубов не менее 20 тысяч долларов. Для фондов – 500 тысяч долларов.

- Высока вероятность потерять свои деньги 50/50.

Решив инвестировать надо тщательно к этому подойти. Изучить предложения, взвесить все риски, подготовить правовую базу, самое главное – быть готовым расстаться со своими средствами. Риск очень велик.

Как заработать на венчурных инвестициях

Чтобы заработать на инвестициях, следует иметь стартовый капитал. От того, сколько будет вложено и куда, будет зависеть количество прибыли.

Работая на платформе или в клубе, правильно вложив средства, можно быстро получить прибыль. Но всегда существует риск финансовых потерь. Для начинающих инвесторов, с небольшим капиталом больше всего подходят эти виды вложений.

Фонды требуют больших средств. Получить туда доступ могут не все. В России инвестиции делаются на государственном уровне. Лишь небольшой процент инвестируют в частном порядке.

Где искать проекты для инвестиций

Чтобы получить прибыль иногда приходится ждать некоторое время. Не всегда они возвращаются в первый год инвестирования. Вкладывать средства могут те, у кого есть свободные деньги. Чаще это крупные бизнесмены, предприниматели. Именно к ним обращаются авторы креативных идей и проектов, чтобы осуществить свои идеи. Стартапам не хватает средств для реализации своей идеи.

Также можно найти креативную идею среди друзей и знакомых. Следует только упомянуть в том, что у вас есть свободные средства. Каждый второй предприниматель требует финансирования.

Инвестиционные биржи, где стартапы ищут для реализации своих идей дополнительные средства. Например, start2up.ru можно найти проект, в который можно вложить средства.

Площадки коллективных инвестиций позволяют приобрести акции по низкой цене, компаний, которые только их выпустили. Здесь вложения нужны на завершающей стадии развития компании.

Топ брокеров для «бинарных опционов»

Чтобы заниматься торговлей бинарными опционами, следует обладать умениями и знаниями в этой отрасли. Кроме этого, необходимо иметь надежного брокера, с которым будет удобно работать. На рынке существует их более сотни, лишь 10-20% можно считать надежными.

В мире существует рейтинг брокеров, торгующих бинарными опционами. В интернете можно найти таблицу, где отражается степень их надежности. Бинарные опционы достаточно прибыльный вид заработка, где доход может составить до 100%.

Каждый инвестор имеет свои потребности, поэтому в рейтинге может найти все аспекты для выбора брокера. В пятерку входят: Finmaх, Binarium, Pocket, Deriv, Expert Option.

Топ брокеров «Форес»

Количество брокеров на рынке «Форекс» постоянно обновляется. Появляются новые, в то время как другие покидают. Они отличаются по количеству предоставляемых услуг. В интернете можно найти список наиболее популярных и надежных брокеров.

Особое внимание следует обратить на наличие лицензии и регуляторов. Профессиональный брокер поможет сделать торговлю на рынке прибыльной. К пятерке наиболее популярных можно отнести – Tele Trade, Ava Trade, Fx Pro, e Toro, Plus 500.

Источник https://skolkogramm.ru/info/rynok-venchurnyh-investiczij-venchurnoe-predprinimatelstvo-finansovye-vlozheniya

Источник https://flintman.ru/venchurnye-investitsii/

Источник

Источник