ПИФ как инструмент венчурного финансирования

«ЕСЛИ ВЫ ЖЕЛАЕТЕ ПРЕУСПЕТЬ, ВЫ ДОЛЖНЫ ИСКАТЬ НОВЫЕ ПУТИ, А НЕ ХОДИТЬ ПО ИСТОПТАННЫМ ДОРОГАМ ДОСТИГНУТОГО УСПЕХА».

Джон Д. Рокфеллер

Создание новых продуктов, использование новых технологий являются главным и необходимым условием эффективного развития бизнеса и успеха в конкурентной борьбе в современном мире. Новые продукты, созданные с использованием новейших разработок и технологий, позволяют значительно увеличить норму прибыли и относительно легко завоевывать новые рынки.

Создание новых продуктов, использование новых технологий являются главным и необходимым условием эффективного развития бизнеса и успеха в конкурентной борьбе в современном мире. Новые продукты, созданные с использованием новейших разработок и технологий, позволяют значительно увеличить норму прибыли и относительно легко завоевывать новые рынки.

Известно, что самые значительные прорывы в развитии крупнейших западных компаний связаны именно с инвестициями в новейшие высокотехнологичные разработки. При поддержке венчурного капитала нашли путь на рынок разработки генной инженерии, Интернет, компьютерные технологии, микропроцессорная техника, программное обеспечение и т.д.

В известном же словаре В.К.Мюллера термин венчур переводится как “рискованное предприятие или начинание”, “спекуляция”, “сумма, подвергаемая риску”. Под венчурными проектами не обязательно подразумеваются проекты по разработке и использованию новых технологий, это могут быть проекты по запуску и развитию нового предприятия или бизнеса.

В известном же словаре В.К.Мюллера термин венчур переводится как “рискованное предприятие или начинание”, “спекуляция”, “сумма, подвергаемая риску”. Под венчурными проектами не обязательно подразумеваются проекты по разработке и использованию новых технологий, это могут быть проекты по запуску и развитию нового предприятия или бизнеса.

Однако, не секрет, что успешность любого бизнеса во многом определяется доступностью финансовых ресурсов. А при запуске инновационных проектов значение финансовых ресурсов возрастает в несколько раз. Вечурные проекты рассчитаны, как правило, на несколько лет, и инвестиции в них возвращаются далеко не сразу. При этом в венчурном финансировании всегда есть риск, что инвестиции не окупятся.

По оценкам экспертов 70 — 80%% венчурных инвестиций в инновации не окупаются, но эффект от 20 — 30%% окупает все.

В современном посткризисном мире сложилась противоречивая ситуация. С одной стороны все понимают эффективность и необходимость инвестиций в новые технологии и развитие новых предприятий и бизнесов.

С другой стороны необходимые для этого финансовые ресурсы остаются практически недоступны для венчурного финансирования. Доступа к централизованным источникам финансирования затруднен, или практически отсутствует. Государство финансирует в основном наукоемкие и социально значимые проекты. Банки практически не финансируют венчурные проекты. Эти проекты нуждаются в долгосрочном кредитовании, и как правило при запуске венчурных проектов возникают трудности с предоставлением поручительств и гарантий.

Иные привычные средства финансирования трудно применимы для венчурного финансирования. Облигационный займ и выпуск дополнительных акций по открытой подписке, например, требуют серьезных организационных мероприятий, и стоимости привлеченных средств может быть очень высока.

Прямое финансирование через уставный капитал и дополнительную эмиссию акций по закрытой подписке позволяет без риска привлечь средства на большие сроки. Но при этом объем финансирования как правило ограничен финансовыми возможностями партнеров по бизнесу. Необходимо отметить, что прямое инвестирование имеет повышенную степень риска финансовых потерь в случае провала проекта, но также и повышенную доходность в случае его удачи.

В итоге потребности российского рынка в инвестиционном капитале удовлетворены минимальным образом.

Возможный выход из ситуации — использование паевых инвестиционных фондов в качестве инструмента коллективного финансирования венчурных проектов. Эта форма позволяет объединять небольшие инвестиции инвесторов, готовых рискнуть частью свободных средств. и не желающих взваливать на себя бремя регулярного управления. Вместе с тем она облегчает доступ инвесторов к технологическим разработкам и новым проектам.

Ситуация на российском рынке сложилась таким образом, что 86% общего объема инвестиций через ПИФы уходят на фондовый рынок, 11% инвестируется в недвижимость через закрытые фонды недвижимости, и только 3% инвестируется в реальный сектор экономики.

Поэтому не удивительно, что после кризисных обвалов фондового рынка и неоправдавшихся ожиданий инвесторов за ПИФами закрепилась репутация ненадежных финансовых инструментов.

Однако, ПИФ, как инструмент венчурного финансирования, может быть очень привлекателен и имеет ряд существенных преимуществ перед другими средствами и источниками финансирования.

ДЛЯ ЧЕГО НУЖЕН ПИФ?

- ПИФ эффективен для консолидации финансовых ресурсов нескольких инвесторов при реализации бизнес-проектов;

- ПИФ хороший инструмент защиты активов от захвата и недобросовестного использования;

- ПИФ позволяет дивесифицировать риски при венчурном инвестировании. При этом у него прозрачный механизм управления активами и принятия решений;

- ПИФ позволяет экономить налоговые затраты, и откладывается по времени уплата налогов для инвестора.

ЧТО ЖЕ ТАКОЕ ПАЕВОЙ ИНВЕСТИЦИОННЫЙ ФОНД?

Впервые в России паевые инвестиционные фонды стали образовываться благодаря принятию Федерального закона от 29.11.2001 гю №156-ФЗ «Об инвестиционных фондах» (далее – Закон). Но первоначально деятельность российских паевых фондов ограничивалась только рынком ценных бумаг. Однако вскоре был принят ряд правительственных нормативных актов, благодаря которым стали появляться закрытые паевые инвестиционные фонды.

Паевой инвестиционный фонд (далее по тексту – ПИФ) – это обособленный имущественный комплекс. Пайщики (инвесторы) передают в фонд денежные средства, имущество или имущественные права, и получают в обмен паи паевого инвестиционного фонда, предоставляющие их владельцу права.

ПИФ не является юридическим лицом и считается созданным с момента согласования ФСФР Правил ПИФа, которые являются основным документов, определяющим все существенные условия создания и функционирования конкретного ПИФа.

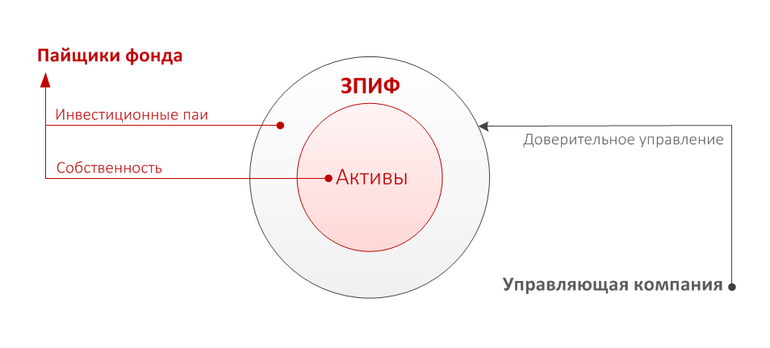

Все имущество, входящее в состав ПИФа, принадлежит на праве общей долевой собственности пайщикам этого ПИФа и находится на балансе Управляющей компании. Между учредителями ПИФа (пайщиками) и Управляющей компанией заключается договор доверительного управления ПИФом.

Инвестиционный пай является бездокументарной ценной бумагой, которая дает инвестору право на участие в управлении активами фонда, а также право долевой собственности на имущество фонда. Инвестиционный пай не является эмиссионной ценной бумагой, не имеет номинальной стоимости и свободно обращается по окончании формирования ПИФа. Кроме того, инвестиционный пай инвестор может продать или заложить третьим лицам.

Как уже было написано выше, в обмен на внесенное имущество (денежные средства), каждый инвестор получает инвестиционный пай. Инвестиционный пай удостоверяет одинаковую долю в праве общей собственности на имущество фонда. Это значит, что инвесторы, которые вносят разное по стоимости имущество, получают не разные по стоимости паи, а разные количества инвестиционных паев, одинаковых по размеру.

Стоимость инвестиционного пая определяется управляющей компанией расчетным путем, как стоимость чистых активов фонда, деленная на количество инвестиционных паев.

Минимальная стоимость имущества, необходимая для создания ПИФа, составляет 5 миллионов рублей.

Сроки формирования ПИФа достаточно жесткие. Имущество ПИФа должно быть полностью сформировано в течение трех месяцев, а начаться это формирование должно не позднее шести месяцев с даты регистрации Правил.

ПИФы различаются в зависимости от состава и структуры активов.

Для инвестиций в реальный сектор экономики представляют интерес фонд особо рисковых (венчурных) инвестиций, фонд прямых инвестиций и фонд недвижимости. Все указанные фонды могут быть только закрытыми.

Это означает, что владельцы его паев не имеют права требовать прекращения договора доверительного управления паевым инвестиционным фондом до истечения срока его действия.

Срок действия ПИФа определяется Правилами ПИФа и может составлять от 1 года до 15 лет с начала его формирования.

По оценкам экспертов средняя продолжительность венчурных проектов составляет 6-8 лет.

Инвесторы безусловно не являются альтруистами и рассчитывают на получение дохода от венчурных проектов, превышающего доход по депозитам банков. Венчурные проекты являются рискованными, но мировая практика показывает, что доходность венчурных проектов в случае удачи существенно выше. ПИФ позволяет диверсифицировать риски, его средства могут вкладываться в различные проекты. Возможно также создание ПИФа под определенный проект. Управляюшщая компания может осуществлять доверительное управление несколькими ПИФами.

Инвесторы ПИФа имеют несколько видов дохода. Основной доход инвесторы получают при прекращении ПИФа пропорционально количеству принадлежащих им паев.

Дополнительно инвесторы могут получать фиксированный промежуточный доход, в размерах и с периодичностью, установленными Правилами ПИФа. Инвесторы могут также получать доход при купле-продаже принадлежащих им паев в течение всего срока существования ПИФа.

Кроме вышеизложенного рассмотри дополнительные преимущества ПИФа как инструмента финансирования.

ПРЕИМУЩЕСТВА ПИФА

Во-первых, при инвестировании в фонд у инвестора значительно снижаются риски потери вложений по сравнению с прямым инвестированием в бизнес-проекты. Ведь управляющая компания может вложить средства сразу в два и более проектов, и тем самым достигается диверсификация рисков. Если один проект принесет убытки, то прибыль по другим проектам компенсирует пайщикам их потери.

Принцип работы закрытого паевого инвестиционного фонда (ЗПИФ)

Закрытый паевой инвестиционный фонд представляет собой оргструктуру, успешно работающая без юрлица. Многие граждане выбирают именно эту форму для увеличения своих сбережений. Все финактивы остаются у владельцев паёв, а принцип управления поделён на равные части. Любые продажи можно проводить исключительно при организации закрытого фонда.

Краткое описание

Закрытый паевой инвестиционный фонд (ЗПИФ) стремительно прогрессирующая категория среди организаций финрынка. Его функциональные возможности высоко ценятся среди организаторов различных бизнес-проектов, специализирующихся на том, чтобы привлекать платёжеспособных граждан, готовых вкладывать свои финсредства в долгосрочном горизонте.

ЗПИФ позволяет специалистам обособить имущественный паевой комплекс без регистрации юрлица. Стоит отметить, что активы инвестиционных закрытых фондов находятся у держателей паёв по праву общей деловой собственности. Такой подход к работе обладает многочисленными преимуществами. Во время анализа эксперты формируют определённую стратегию, из-за чего получить паевую выплату можно в том случае, если перестанет функционировать сам фонд. В ЗПИФ практикуются интервальные выплаты доходов участникам-пайщикам. Инвесторы могут внести свои сбережения на период от трёх лет до 15.

Инвестиционный фонд работающий на закрытой основе, все паевые нюансы прописывает в договоре ДУ. Учредитель должен передать всё имущество в организацию, а УК оперирует финактивами ЗПИФ. Смотря для каких целей создавалась инвестиционная организация, она может включаться в паевую структуру: недвижимости, хеджфонда, прямым финвкладом, кредитам.

На сегодняшний день экспертами было зафиксировано 16 видов подобных паевых организаций — каждый из них имеет свои особенности. В паевые пакеты могут вкладываться только в определённые активы, которые предусмотрены инвестиционной декларацией. Все нормы прописаны государством.

Основные виды закрытых фондов

Многие современные граждане активно сотрудничают с подобными паевыми структурами. Основной их вид инвестиционной деятельности связан с решением широкого круга задач. Специалисты различают несколько типов закрытых фондов:

- Облигации. Пользователи могут заключать различные паевые сделки исключительно с облигационными бумагами, чей инвестиционный доход, фиксированный при высокой ликвидности. Хотя такой ЗПИФ демонстрирует минимальные показатели прибыли, он пользуется большой популярностью из-за высокой стабильности и надёжности. Даже если рынок будет переживать сильные потрясения, пользователь всё равно будет получать доход. . Специалисты регистрируют подобную паевую структуру для возведения габаритных объектов, быстрого оформления аренды, а также для купли/продажи земельных участков. Эксперты выделяют четыре разновидности закрытых паевых фондов недвижимости: паевые по земле, по девелопменту, инвестиционные, паевые, связанные с рентами.

- Ценные активы. Этой услугой активно пользуются различные компании. К основным особенностям фонда можно отнести то, что, с одной стороны, присутствуют большие паевые риски, а с другой стороны, имеет место высокая прибыль. Если вносится крупная инвестиционная сумма на длительный срок, то в итоге он получает хороший доход. Для сделок используются специальные голубые фишки — бумаги организаций, являющихся флагманами отрасли.

- Прямые вклады. Специалисты таких организаций направляют основную часть капитала в развитие фирм разных специализаций. Итоговый результат формируется паевой прибылью от бизнеса, который инвестируется самим фондом.

- Организации венчурных инвестпотоков. Их преимущество в том, что они позволяют развивать бизнес. Все первичные вложения поступают через покупку нематериальных финактивов. Риски при этом огромные, а вероятность получить прибыль возможна лишь в долгосрочной перспективе.

- Смешанные фонды. Дольщики по-разному вносят свои деньги в паевые ЦБ с разным уровнем риска. Итоговое % соотношение бумаг может меняться, так как всё зависит от актуального направления работы фонда.

Контроль управления

Если эксперты хотят получить допвозможность регулировать инвестиционные действия УК, то они создают организацию исключительно для высококвалифицированных паевых вкладчиков. При этом все её действия должны соответствовать нормам законов.

Образование такого инвестиционного органа позволяет регулярно контролировать работу компании. Для того чтобы такая паевая система смогла полноценно работать, может понадобиться одобрение всех или нескольких владельцев паёв. Такой подход считается инновационным, так как пайщики могут сами задавать инвестиционные цель через соответствующий комитет.

То, что закрытый ПИФ существует исключительно для профессиональных паевых инвестиционных игроков, связано с тем, что в категорию фондовых прямых инвестпотоков входят банки финвклады прямого типа на долгосрочной основе.

Преимущества и недостатки

Больше всего положительных инвестиционных характеристик специалисты отмечают у ЗПИФ. Направление их паевой работы чётко регламентировано законодательством, благодаря чему надёжно защищены пайщик и его интересы. Огромное преимущество в том, что для приобретения ценных бумаг вовсе не обязательно обладать крупным капиталом — достаточно иметь тысячу рублей.

Эксперты рекомендуют новичкам начинать знакомиться с инвестиционной средой при помощи ЗПИФ. Пользователь только вносит свои деньги, а всё дальнейшее управление паевым капиталом осуществляют профессиональные компании. Такие финансовые операции не требуют уплаты налогов. Все обязательства носят отложенный характер — они вступают в действие только тогда, когда пользователь решает продать или ликвидировать ПИФ.

Если же пайщик вносил свои сбережения в интервальные или открытые фонды, то он имеет полное право продать собственную инвестиционную долю. Благодаря этому можно с уверенностью говорить о высокой ликвидности ЗПИФ. Но есть у фондов и минусы:

- Пайщик вынужден прибегать к дополнительным расходам для оплаты услуг УК.

- Инвестиционные потоки в фонды всегда сопряжено с определёнными паевыми рисками. Вероятность того, что пользователь потеряет свои деньги гораздо выше, чем при размещении финсредств на депозитах в банках.

- Регламентация и жёсткий контроль. Государством выставляются определённые рамки работы фондов, включая оформление инвестиционного стандартного паевого портфеля.

Права пайщиков

Человек — участник фонда человек имеет абсолютное право на свою долю в доходе, который можно получить от умелого инвестиционного управления паевыми финактивами. Если же деньги были вложены в недвижимость, то пайщик в обязательном порядке получит право собственности на такой объект. Однако он не сможет распоряжаться площадью. В инвестиционном документе будет прописано, что собственниками недвижимости выступают все участники ЗПИФ.

Пользователь может продать свои паевые ЦБ на фондовой площадке. Итоговая инвестиционная цена пая зависит от многих факторов. При надобности можно посчитать цены чистых финактивов ЗПИФ. Итоговая цифра суммирует балансовую стоимость финсредств и бухгалтерских счетов, имеющихся в распоряжении организации.

Особенности налогообложения

На основании того, что ЗПИФ не является юрлицом, он полностью освобождён от уплаты налогов на инвестиционную поступающую прибыль. Дополнительные паевые средства могут вноситься только в том случае, когда происходит продажа или погашение паёв. Под налогообложение попадает и промежуточный доход. Отложенное перечисление даёт экспертам возможность реинвестировать имеющийся доход, от сделок с ЗПИФ. Если участник-пайщик передаёт имущество в ЗПИФ, то эта операция налогом не обременяется.

По законодательным нормам все юрлица планово сами уплачивают паевые налоги по актуальным ставкам. Доходные статьи пайщиков-резидентов обременяются госсбором как установлено для физлиц по ставкам в 13%, юрлиц — 20%.

Когда состав закрытого фонда включает недвижимые активы, то обязательно удерживается инвестиционный налог. В оплате задействуются финактивы ЗПИФ. Упомянутый налог не взимается в том, если реализуются жилой финобъект или земельные участки.

Принцип функционирования ЗПИФ

Поскольку инвестиционный фонд закрытого паевого типа не юрлицо, а объект имущественный, то работает он с помощью контрагентов: учреждений-депозитариев, аудиторов и оценщиков, УК и регистраторов. Основную роль в работе имущественного фонда исполняет именно руководящее предприятие, которое отвечает нормам ДУ и законодательным нормам.

Практика показывает, что инвестиционная УК выполняет сразу несколько функций:

- Проводит операцию с финактивами имущественного фонда.

- Отвечает за своевременную разработку принципов паевого ДУ.

- Может засчитывать имущество в счёт оплаты паёв.

- Может выступить истцом либо ответчиком в судопроизводстве.

Работу структуры непрерывно контролирует учреждение-депозитарий, это независимая фирмы. У неё обязательно должна быть лицензия Центрального банка России. В категорию основных функций депозитария входит контроль за соблюдением всех норм закона, а также:

- Учёт имущества, которое принадлежит фонду.

- Согласие на проведение сделок с различными финактивами.

- Контроль достоверности информации, относящейся к паевому фонду.

- Помощь в правильном расходовании финсредств.

Стабильная работа закрытого фонда просто невозможна без независимого специалиста — инвестиционного аудитора. У этого человека много обязанностей: он может заниматься аудиторскими обязанностями, обязательно проверяет отчётность, которая касается сделок с имуществом закрытого фонда, а также структуры его инвестиционных финактивов.

Инвестиции в недвижимость

Многие граждан выбирают именно эту инвестиционную разновидность фонда закрытого типа. Большой спрос на неё сформировался за счёт вкладов в недвижимость, как сбалансированными с позиции безопасности и доходности. Сами вкладчики могут пользоваться весомыми преимуществами — стоимость объектов не подвергается большим колебаниям, а цены на недвижимость меняются в большую сторону. Такие вложения не подвергаются негативному воздействию инфляции, так как если заканчивается инвестиционный срок действия закрытого фонда, объект может быть продан по рыночной цене.

На территории России ипотечный ЗПИФ пользуется большой популярностью. Даже начинающий инвестиционный финансист прекрасно осознает, что направлять сбережения в недвижимость очень выгодно и прибыльно. Но стать участником подобного фонда довольно проблематично. Если не хватает сбережений, чтобы вложить их в бизнес-проект с недвижимостью, он может объединиться с другими участниками. В этом случае будет сформирован ЗПИФ. В качестве управленческого органа выступает доверительная компания.

Каждый человек может приобрести недвижимость с целью перепродажи либо для сдачи в аренду. Такой инвестиционный подход позволяет получать хорошую прибыль. У закрытого фонда недвижимости есть большие перспективы, благодаря чему количество подобных организаций ежедневно увеличивается.

Что вы думаете о надежности закрытых инвестиционных фондов для вкладов в недвижимость?

Источник https://veselkov.me/in/venchur/pif-kak-instrument-venchurnogo-finansirovaniya.html

Источник https://vse-investicii.ru/kuda-vlozhit/zakrytyj-paevoj-investicionnyj-fond

Источник

Источник