Кто может взять ипотеку на жилье и как это сделать выгодно

Кто может взять ипотеку на жилье

Всем привет, друзья! Лучшее место для отдыха после тяжелого дня, чем собственное жилье, трудно представить.

Именно о таком месте многие годы мечтала практикантка, которая была закреплена за нашим отделом. Даже составила приблизительный план получения своей крыши над головой.

Одним из вариантов для ускорения процесса рассматривает ипотеку. Но каковы ее шансы на оформление такой сделки? Хотите узнать, кто может взять ипотеку на жилье? Какие документы могут понадобиться? В статье ниже подробно все для вас, друзья мои, распишу.

Кто может взять ипотеку на жилье — как выгодно, под материнский капитал, где, в Россельхозбанке, без первого взноса, в Сбербанке

Одним из вариантов приобретения жилья при помощи заемных средств является кредитование. Долгосрочное заимствование физическому или юридическому лицу под обеспечение недвижимостью называется ипотекой (Федеральный закон № 102).

Предметом обеспечения по займу могут быть привлечены иные недвижимые средства заемщика, например, другое помещение или здание, земельный участок или доля в любой недвижимости (на основании статьи 5 ФЗ № 102).

Ипотека является публичным залогом и в соответствии с этим объект регистрируется в Государственном реестре с соответствующей отметкой (в соответствии со статьей 19 ФЗ № 102).

Требования к заемщику

Для получения ипотечного кредита заемщик обязан отвечать характеристикам определенным законодательством и требованиями банковской системы, как с юридической, так и с гражданской точки зрения.

В соответствии с законом Российской Федерации заемщиком может стать любой гражданин страны.

Банки, основываясь на правовых нормах и руководствуясь экономической целесообразностью предоставления займов, выдвигают заемщикам ряд требований, которые практически идентичны для разных организаций.

Возраст. Для заемщиков действуют возрастные ограничения:

- кредит может быть оформлен на гражданина достигшего 18 лет;

- лицам старшего возраста могут отказать в предоставлении заемных средств, если их возраст превышает 65 лет.

В некоторых банках эта планка снижена до 60 лет для мужчин и 55 для женщин, то и есть до момента достижения пенсионного возраста.

Гражданство и регистрация. На территории РФ ипотечный кредит (ИП) может взять как гражданин страны, так и нерезидент.

Для получения займа иностранцам необходимо:

- быть официально трудоустроенными;

- иметь регистрацию по месту проживания (временную);

- соответствовать другим требованиям финансового учреждения.

Независимо от гражданства условия кредитования не изменяются. Регистрацию на территории РФ обязаны иметь все граждане, претендующие на получение ипотеки.

Первоначальный взнос. Для открытия кредита по ипотечной программе заемщику необходимо обладать некоторой суммой денежных средств, которые пойдут на оплату части недвижимости.

В настоящее время практически не существует банковских учреждений, которые осуществляют финансирование с нулевым первоначальным взносом. Сумма рассчитывается как процент от общей стоимости приобретаемого жилья и колеблется от 10 до 90%.

Большинство банков положительно решают вопрос о том, кто может взять ипотеку на жилье, при намерении заемщика оплатить значительную долю стоимости квартиры в качестве первоначального взноса.

Доход. Оформление займа подразумевает рассмотрение источников доходов претендента.

В качестве подтвержденной прибыли принимаются:

- справки о доходах по форме 2-НДФЛ;

- трудовые договора;

- документы о получении дивидендов от размещенных денежных средств, акций и прочих ценных бумаг;

- доходы от сдачи в аренду имущества;

- пенсии и прочее.

Трудовой стаж. Заем оформляется на гражданина, который в течение последних 6 месяцев имел непрерывный рабочий стаж:

- о чем есть отметка в трудовой книжке;

- или работодатель подтвердил это в письменном виде.

Допускается предоставление действующего трудового договора или документа об индивидуальной предпринимательской деятельности. Иностранным гражданам предъявляются аналогичные требования.

Требуемая сумма. Фактическую сумму, которую банк готов предоставить заемщику на покупку жилья рассчитывают, исходя из:

- суммы первоначального взноса;

- общего подтвержденного дохода;

- срока кредитования;

- оценочной стоимости имущества.

Сумма кредита варьируется от 32 до 90%. Для расчета требуемой финансовой помощи необходимо выбрать схему платежей, которую предлагают банки.

Банки проверяют потенциального заемщика на надежность, оценивая, тем самым, свои риски.

Если гражданин имеет не погашенные потребительские кредиты, просрочки по займам или ранее в его кредитной истории значатся нарушения условий предоставления финансирования, то в большинстве случаев, положительное решение не будет принято.

Для лиц, которым банк потенциально предоставляет ипотечную программу, необходимо ознакомиться с различными предложениями, после этого сделать свой выбор.

Финансовые учреждения на первый взгляд предлагают идентичные условия. Но при детальном рассмотрении выявляются качественные отличия, которые повлияют:

- на сумму кредита;

- на величину процентов по займу.

Как это выгодно сделать?

При рассмотрении предложений различных банков любой потенциальный клиент ищет выгоду, именно поэтому существует конкуренция на финансовом рынке.

Анализ существующих ипотечных портфелей свидетельствует о том, что:

- банки выдают кредиты под различные проценты, которые незначительно отличаются;

- удерживают различные комиссии, как при выдаче, так и в процессе обслуживания;

- используют различные схемы погашения.

Совокупность этих факторов отличает предложения банков, но основным и решающим является минимальный первоначальный взнос, который финансовые учреждения требуют в качестве старта при покупке жилья.

Окончательные расчеты, учитывающие все нюансы, показывают, как выгодно взять ипотеку и где.

Под материнский капитал. С учетом изменений в действующем законодательстве в настоящее время можно использовать материнский капитал в качестве первого взноса при оформлении ипотеки, как на владельца субсидии, так и на супруга.

Кредитование такой формы предлагают:

- Агентство по жилищному кредитованию (АИЖК);

- Сбербанк и некоторые другие учреждения.

Деньги на оплату первого взноса производит пенсионный фонд после рассмотрения в установленном порядке предоставленных документов. Материнский капитал может быть использован на погашение текущих платежей по действующим ссудам.

В качестве обеспечения банки могут принять любое недвижимое имущество, зарегистрированное в установленном порядке:

- закладываемая недвижимость должна находится в том же регионе, что и кредитор;

- его стоимость должна быть не менее 20% от требуемой суммы.

Следует учесть, что наличие залога не обеспечивает фиксированную сумму, по которому банк его зачтет как альтернативу первоначальному взносу.

Процентная часть, на которую банк будет готов дополнительно финансировать покупку другой недвижимости будет зависит от:

- степени доходов гражданина;

- оценочной стоимости имущества;

- сроков кредита и прочих факторов.

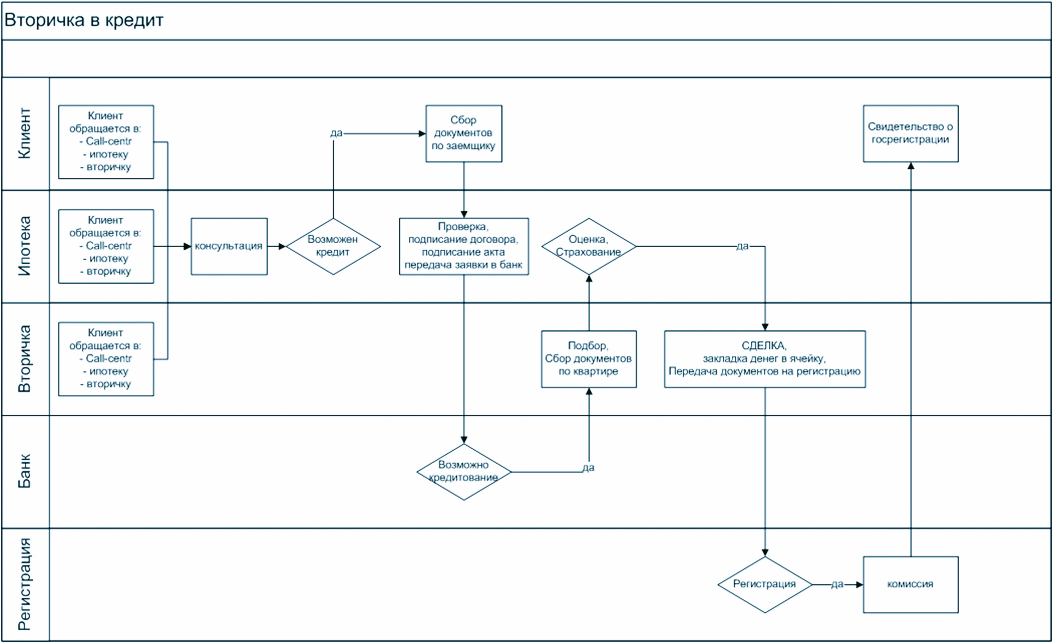

На вторичное. Банки охотно выдают займы на покупку вторичного жилья.

Этот тип недвижимости не только снижает риск операции, например, по сравнению с квартирой в долевом строительстве, срок сдачи которой может затянуться, но и позволяет финансовым учреждениям кооперироваться в доходах со страховыми, риэлтерскими организациями и оценочными фирмами.

При рассмотрении ипотечного кредита банк принимает во внимание следующие аспекты, касающиеся объекта финансирования:

- год постройки сооружения;

- наличие и состояние коммуникаций;

- законность перепланировок;

- этажность и другие характеристики.

Банк на практике принимает оценку объекта, которая на 15% ниже рыночной, а страховка квартиры может стоить несколько дороже, чем в новостройке.

Но в качестве исключений рассматриваются:

- заявления, поданные студентами в возрасте 27 лет в качестве созаемщиков, при этом члены семьи которых выступают заемщиками и их доход соответствует требуемому;

- заявления от индивидуальных предпринимателей, осуществляющих деятельность без дохода, но созаемщиками которых выступают лица, имеющие подтвержденный доход.

Молодым. Для молодых семей при поддержке государственных программ разработаны специальные ипотечные продукты, которые создают возможность значительно сократить расходы на покупку жилья этой категории граждан.

Государство в рамках закона предоставляет субсидию в размере:

- 35% от стоимости жилья для кредитования семей без детей;

- 40% суммы при кредитовании пары с ребенком.

При выдаче субсидии учитываются другие требования, действующие при получении ипотечного кредита, в том числе: наличие работы, позволяющей погашать задолженность; возраст и регистрация в очереди на улучшение жилищных условий.

Средства, предоставляемые молодым семьям, имеют целевое назначение и не могут быть использованы на другие нужды.

Под залог имеющегося жилья. Кредит под обеспечение личным жильем не носит ипотечного характера, а по сути, относится к потребительскому финансированию.

Но некоторые банки вносят подобную схему в ипотеку, и граждане могут получить кредит на тех же условиях что и на покупку, но при этом им не нужен первый взнос.

Сумма кредитования достигает 80% от оценочной стоимости имущества и может расходоваться на нужды заемщика по его усмотрению, если иное не оговорено договором.

Погашение выданного кредита производится путем продажи квартиры после смерти заемщика, а проценты начисляются только на фактически израсходованные суммы.

В каком банке?

Прежде чем определить свои финансовые возможности с точки зрения банков, нужно точно знать с чего начать процесс.

Прежде всего, следует:

- собрать информацию об ипотечных продуктах предлагаемых различными банками;

- свести для наглядности сведения в таблицу;

- посетить учреждение с наиболее выгодными условиями.

Рассмотрим основные тезисы ипотечных программ нескольких отечественных финансовых организаций.

Сбербанк. Учреждение предлагает множество программ, включая:

- кредитование новостроек с государственной поддержкой;

- с использованием материнского капитала;

- в строящихся или готовых многоквартирных домах и прочее.

Ставки по кредиту варьируются от 11,4 до 13% годовых, а сумма предоставляемого займа не может быть меньше 300 тысяч рублей. Срок кредитования до 30 лет.

Россельхозбанк. Банк предлагает ипотеку с первоначальным взносом от 15% стоимости жилья.

Осуществляет кредитование по упрощенной схеме предоставления документов, но при этом сумма первого платежа возрастает до 40%. Организация предоставляет кредиты:

- с использованием материнского капитала;

- молодым семьям;

- другие социальные проекты.

Сумма средств варьируется от 100 тысяч до 20 миллионов рублей. Срок кредитования не может превышать 30 лет.

В качестве сервиса на интерактивном ресурсе банка реализован кредитный калькулятор.

ВТБ 24. Ипотечные кредиты предоставляются от 12 до 14,5 % годовых от суммы кредита.

Минимальный первоначальный взнос по ипотеке составляет 20%. При уменьшенном пакете документов первоначальный взнос увеличивается до 40%, а процентная ставка составляет 14,5%.

Инструкция, как взять кредит на квартиру

Итак вы приняли решение воспользоваться ипотечным кредитом, только не знаете какие эффективные шаги предпринять при выборе и оформлении кредита. Эта статья вам поможет соориентироваться на пути правильного и выгодного подбора и оформления кредита, для этого лишь достаточно следовать советам, которые подобно будут расписаны в этой статье.

Как взять квартиру в ипотеку?

Вы, к примеру, решили принять участие в долевом строительстве и рассматриваете возможность кредитования в подобном случае. Необходимо выбирать такой банк, где ваш застройщик является полностью аккредитованным. При необходимости вы можете уточнить у застройщика с каким банками он имеет партнерские отношения.

Итак, определившись с кредитом, следует начать сбор требуемых документов. Вообще как известно документы, которые требует банк, могут делиться на две группы — это документы касаемо самого заемщика и документ, связанные с приобретаемой недвижимостью. Для начала лучше будет собрать документы, касающиеся непосредственно заемщика, поручителей и созаемщиков.

Подав их на рассмотрение в банк, уже можно будет в скором времени выяснить приняли ли решение о выдаче займа или отказали в выдаче. Банк и сам может конкретно указать какие в сначала потребуются документы, по которым можно будет быстро решить возможна выдача кредита или нет.

Как взять кредит на жилье?

Вообще банк тщательным образом все эти 5 дней производит проверку документов с помощью службы безопасности банка. Если в течение этих дней вам сообщат что кредит вам выдать не могут, то уже рассчитывать на кредит в других банках также будет сложно.

Банки, выдавая ипотечные кредиты, обычно более лояльно относятся к клиентам, чем в случае с потребительскими или иными видами кредитования. После того, как кредит будет одобрен, также будет сообщено о том, какую максимальную сумму возможно получить по кредиту. Это в большой степени будет зависеть от доходов заемщика, который уже знает, как взять квартиру в ипотеку!

Итак, кредит одобрен, можно теперь переходить к поиску само квартиры. Сделать это нужно как можно быстрее, потому что решение по кредиту, выданное банком действует всего 3 месяца. Лучше у банка спросить специальное подтверждение по лимиту кредита. Это свидетельство может понадобится при общении с продавцом квартиры.

Как только подходящее жилье будет выбрано, предстоит собрать необходимый пакет документов. Обычно такой перечень документов предоставляет сам банк. Обычно сам продавец квартиры также подготавливает все нужные документы на продажу жилья.

Теперь предстоит самым тщательным образом проверить правильность и действительность всех предоставленных продавцом квартиры документов. Нужно также позаботится об определении наличия каких-либо обременений и ограничений по реализуемому жилью. Такое свидетельство может быть получено в федеральной регистрационной службе.

Банк внимательно проверяет следующие документы — это договор о займе, договор залога, поручительства и прочие. Далее заемщику предстоит поставить подписи в необходимых “бумагах”.

Напомним, все данные по документам должны быть действительными и верно заполненными, в противном случае в регпалате сведения не получится уже изменить. Как взять кредит на квартиру? — Как видите, все достаточно просто.

Все эти мероприятия банк производит в течение всего одного дня, далее человек, реализующий жилье, покупатель, представитель банка и агентства недвижимости направляются в государственную регистрационную палату и производят оформление договора купли-продажи, ипотечного договора и соглашения по кредиту.

Как взять ипотеку на квартиру?

Рано или поздно каждый совершеннолетний человек понимает, что для него настало время отделиться от родителей и начать собственную жизнь. Хорошо, если есть жилье, куда можно переехать и начать вить там собственное гнездо, где только он будет хозяином. А если вариантов разъехаться нет, и денег нет, то существуют способы жилье приобрести в долг.

Тема о способах приобретения недвижимости весьма обширна. Существует множество вариантов покупки квартиры: ссуда в банке, рассрочка, обмен старого жилья на новое и т. д. В этой же статье мы ограничимся вопросом: как взять ипотеку на квартиру?

Что такое ипотека?

Прежде чем перейти к вопросу о том, как оформить ипотеку на квартиру, давайте разберемся с понятиями. Ипотека представляет собой кредит на покупку любой недвижимости под залог этой самой недвижимости.

Иначе говоря, при оформлении ипотеки заемщик получает кредит от банка на покупку жилья и оформляет его же в залог банку как гарант выплаты ссуды. С момента приобретения жилья покупатель становится его полноправным собственником.

Как правило, ипотека предоставляется только на определенную часть стоимости недвижимости. Оставшаяся часть оплачивается заемщиком из собственных средств. Это первоначальный взнос за квартиру. Однако, сегодня существуют варианты, когда банками предоставляется ипотека и без первоначального взноса.

Единых условий и процентных ставок по ипотеке нет. Так что если вы уже решили для себя «хочу взять квартиру в ипотеку», то стоит обратиться за информацией в разные банки, чтобы выбрать оптимальные условия (срок погашения, процентную ставку, требования к заемщику и т. д.).

Где взять?

Ипотечный кредит может выдать как банк, так и частное лицо. Ведь что такое ипотека? Это деньги в долг под залог имущества. Сегодня возможно юридически оформить кредит у частного лица, и он будет считаться ипотечным.

Часто оформление ипотеки между двумя частными лицами происходит значительно быстрее, чем при обращении по тому же вопросу в банк. Ведь перед тем, как взять ипотеку на квартиру в банке, необходимо собрать немало бумаг и найти надежных поручителей.

Однако, наиболее распространенный путь — это ипотека через банк. Поэтому прежде чем оформить сделку, стоит рассмотреть ипотечные программы всех банков в вашем городе, и после этого только определяться с выбором кредитора. От его условий будет зависеть сумма, которую вам предоставят, возможность или невозможность взять ипотеку и сдавать квартиру и т. д.

Как оформить?

Существует распространенное мнение, что ипотека связана с нервотрепкой и беготней по инстанциям. Конечно, в последние годы процедура получения ипотечного кредита значительно упростилась, но побегать все же придется. Для тех, у кого нет на это времени, сегодня существует возможность воспользоваться услугами ипотечного брокера.

Это человек, который помогает выбрать наиболее выгодную ипотечную программу, оформить документы и подобрать жилье в соответствии с требованиями, которые предъявляет банк по условиям ипотеки.

После того, как банк на основе полученных документов вынесет положительное решение по ипотечному кредиту, начнется непосредственно процесс оформления сделки. Между банком и клиентом будет заключен кредитный договор, а также договоры купли-продажи и ипотеки.

В этот момент клиент еще может предложить банку внести изменения в какие-либо пункты договора, если формулировки в документе его принципиально не устраивают. Потом от сделки отказаться будет уже крайне затруднительно.

Далее подписывается договор залога имущественных прав в случае, если жилье, которое приобретается по ипотеке, находится в строящемся доме. После этого заключаются договоры купли-продажи и ипотеке объекта недвижимости, а также составляется закладная.

На счет продавца приходит первый взнос по ипотеке. Государственная регистрация договора о купле-продаже квартиры и ипотеки — последний этап процедуры. Спустя 2 недели заемщику вручают свидетельство о праве собственности жилья. На этом эпопея под названием «как взять ипотеку на квартиру» может считаться законченной.

Помощь в получении ипотечного кредита

Ипотека — вид кредитования подходит людям из тех слоев населения, которые желают приобрести свое жилье, но не имеют достаточно денег, чтобы его купить. Банки предлагают разные ипотечные программы.

Потребители, которые нуждаются в новом жилье, могут выбрать подходящую программу и купить недвижимость на вторичном рынке. Банки предъявляют жесткие требования не только к заемщикам, но и к недвижимости.

Вы должны выбрать тот, который предлагает наиболее выгодные и подходящие условия. Вы должны предоставить пакет документов, который удостоверит банк в Вашей платежеспособности.

Способность заемщика погасить долг – важнейший аспект при принятии решения о выдаче ипотечного кредита.

Выбрав банк, напишите заявление о выдаче ипотеки. Как только заявка будет одобрена, начинайте сбор нужных документов и подыскивайте новую квартиру.

Вами оплачивается первый взнос, после чего банк осуществляет выкуп квартиры. Вы въезжаете в новое жилье и начинаете выплачивать банку ежемесячно определенную сумму. Перед заключением договора необходимо оценить свои финансовые возможности и понять, сможете ли Вы оплачивать ипотечный кредит.

Какие документы необходимы

Необходимы следующие документы:

- Паспорт (копия всех страниц)

- Информация о доходах по форме 2-НДФЛ (копия и оригинал)

- Анкета-заявление

- Трудовая книжка (две заверенные копии)

Контрактникам — предоставить справку о прохождении службы и контракт (каждого документа — по две заверенные копии), пенсионное удостоверение, разрешение на обработку личных данных.

Мужчинам призывного возраста нужно предоставить военный билет (с копией всех страниц). Уточните список документов у сотрудника банка, или на сайте организации. Это поможет сэкономить время.

Если Вы частный предприниматель – то пакет документов потребуются еще некоторые документы.

Кроме перечисленных, нужны документы на квартиру, которую покупают в ипотеку.

Вам потребуется собрать копии паспорта продавцов, документы на владение жилплощадью, справка о лицах зарегистрированных в квартире, копию техпаспорта квартиры, оригинал справки оценки жилья (выдается оценщиком), а также сертификат оценщика.

Необходим документ об отсутствии обременений. Иногда банк может потребовать наличие поручителей в качестве дополнительной гарантии.

Особенности получения ипотеки на вторичку

Распространенная ошибка – подбор квартиры до рассмотрения вариантов ипотечного кредитования в разных банках.

Выбор Банка с выгодной ипотекой на вторичное жилье. Максимально расширьте круг банков, и не ограничивайтесь каким-либо одним. Самые выгодные условия предлагают крупные банки.

Но и небольшие банки стараются не упускать возможности привлечь к себе потенциальных заемщиков. Они могут предложить более лояльные требования и быстрые сроки рассмотрения заявки.

Для того чтобы увеличить свои шансы и взять ипотеку на вторичное жилье на оптимальных условиях, нужно ознакомиться и проанализировать все ипотечные предложения по банкам вашего города.

Отсечь предложения, по которым Вы не проходите в качестве заемщика. Не соответствуете по возрастной категории, уровню доходов, месту регистрации. Имеете несовершеннолетних детей или членов семьи с инвалидностью и т.д.. Перед тем, как вычеркнуть банк, уточните данные. Не всегда информация на сайте своевременно обновляется.

Изучите внимательно оставшиеся предложения. Как правило, в условиях кредитных программ процентная ставка с приставкой «от». Уточните, какова она будет именно для Вас и какую сумму Вам выдаст банк.

Преимущества услуг посредников в подборе ипотеки. При выборе ипотечного брокера оцените количество полученных и действующих сертификатов. Чем больше сертификатов в разных банках – тем больше предложений будет для Вас рассмотрено. Целесообразно обратить внимание на сертификацию именно в тех банках, которые Вас заинтересовали.

Самостоятельный подбор квартиры

Банк выдвигает требования и к техническому состоянию закладываемой в обременение квартиры. Дом, в котором находится квартира, не должен подлежать сносу, реконструкции или капитальному ремонту.

Вторичное жилье должно быть самостоятельным и обладать всеми необходимыми коммуникациями (электроэнергия, водоснабжение, отопление и пр.).

Банки неохотно рассматривают хрущевки, и постройки 60-х или 70-х годов. Предвзято относятся к полуподвальным, цокольным и первым этажам.

Банки интересуются не только техническим состоянием квартиры, но и ее продавцом, не желая, видеть в качестве продавца квартиры родственника заемщика. Если вторичное жилье перешло по наследству или договору дарения менее чем полгода назад, то оно также не устроит банк.

Экспертная оценка

После подбора квартиры предстоит оценка стоимости недвижимости. Не всегда она совпадает с ожидаемой продавцом. Но банк будет опираться именно на эту цифру. В случае большого расхождения, первоначальный взнос может стать больше.

Выдача ипотеки на вторичное жилье

Перед оформлением ипотеки на вторичное жилье необходимо оплатить комиссию банку и застраховать приобретаемую квартиру.

Договор купли-продажи и ипотека заключаются одновременно. До регистрации сделки в Росреестре продавец довольствуется суммой первоначального взноса. Окончательный расчет после оформления свидетельства с обременением.

Какие документы нужны для оформления ипотеки

Ипотечный кредит обычно предоставляется банковской организацией юридическому (физическому) лицу под залог недвижимого имущества. Он носит долгосрочный характер. Сторонами правоотношений являются залогодержатель (кредитор), залогодатель и должник.

Залогодателем может выступать должник либо третье лицо. До того, как взять займ на квартиру, нужно тщательно изучить следующие вопросы: порядок оформления кредита, кто может взять кредит на жилье, а кто нет, какие документы нужны для оформления ипотеки.

Самый распространенный вариант – ипотека на вторичное жилье, при которой приобретенная жилплощадь остается во владении и пользовании должника. Однако сама квартира остается предметом залога до тех пор, пока не будет выплачена вся сумма долга.

Далее предлагается рассмотреть алгоритм того, как взять займ на вторичное жилье. Кстати, если вам не хватает денег для первого взноса, то можно занять их у знакомых или родственников написав расписку в получении денежных средств.

Прежде чем получать кредит, стоит подумать о том, что нужно для ипотеки на квартиру, и изучить ипотечные программы и условия банков.

Так же важно чтобы ваша кредитная история была хорошей, иначе вам просто не выдадут займ. Узнайте, как проверить кредитную историю в интернете бесплатно и быстро.

Какие документы нужны

Собственно, счастливым обладателем ипотечного кредита может стать гражданин, предоставивший банку все необходимые для сделки документы:

- Копия паспорта.

- Справка по форме 2-НДФЛ. Налоговые декларации и управленческая отчетность если вы владеете бизнесом.

- Копия трудовой книжки, заверенная работодателем.

- Справка по установленной форме банка, если вы военнослужащий.

- Заявление-анкета, которая заполняется в банке.

Перечень документов может отличаться в зависимости от банка, поэтому, лучше получить их в том банке, где будет выдаваться кредит на жилье. Так же не забывайте о возможности рефинансирования ипотечного кредита, это поможет вам выплатить его без проблем с кредиторами.

Кстати, при покупке квартиры за полную стоимость, вам может быть полезно узнать, как используется аренда банковской ячейки для сделки с недвижимостью и какой уровень доходности металлических счетов в Сбербанке.

Порядок оформления

Порядок оформления следующий:

- подготовленное заявление и иные документы представляются в кредитное отделение банка;

- сотрудники банка рассматривают документы и принимают решение. Срок рассмотрения зависит от банка — в среднем от 3-х до 5-ти рабочих дней;

- после вынесения решения заявителю сообщается, будет ли предоставлен займ на вторичное жилье.

Если решение банковской организации положительное, то можно уверенно приступать к поиску жилья.

Жилплощадь должна не только удовлетворять покупателя, но и отвечать требованиям банка, выдающего кредит.

Когда подходящее жилье найдено, с потенциальным продавцом стоит заключить договор об авансе и предварительное соглашение купли-продажи, в котором также будет прописано, что будет произведена покупка квартиры в ипотеку. О требованиях к содержанию этих документов лучше предварительно узнать в банке.

Порядок получения ипотеки

Рассмотрим порядок получения кредита. Когда банк согласен предоставить кредит, его сотрудники сообщают будущему должнику перечень документов, которые понадобятся банку при рассмотрении конкретных вариантов покупки. Как правило, в него входят документы на недвижимость, а также личные документы (копии) ее продавца. Их нужно собрать и передать банку на рассмотрение.

Срок рассмотрения зависит от правил конкретной банковской организации. В результате банком может быть предоставлена ипотека на вторичное жилье. Также он правомочен отказать в приобретении рассматриваемого жилья.

Помимо документов, получаемых от продавца, банки, дающие ипотечный кредит, часто требуют и другие документы, относящиеся к квартире. К таковым принадлежат:

- заключение независимого оценщика относительно рыночной стоимости жилья;

- документы, касающиеся страхования заемщика и приобретаемого жилья.

Кстати, стоимость страхования квартиры по ипотеке колеблется в пределах 0,5–1,5% стоимости кредита.

Полезно знать, что сумма страхования вкладов в 2018 году выросла в два раза, учтите это если у вас есть вклады в банках.

Согласно пунктам 1, 2 ст. 31 Федерального закона от 16 июля 1998 г. № 102-ФЗ «Об ипотеке (залоге недвижимости)» (далее – Закон № 102-ФЗ) страхование жилья от повреждения и утраты является обязательным.

В то же время страхование жизни (здоровья) гражданина, берущего кредит на квартиру, не носит обязательного характера!

В случае банкротства гражданина, полезным будет разобраться в процедуре объявления себя банкротом и узнать сколько стоит банкротство физического лица.

Как оформить ипотеку на вторичное жилье, пошаговая инструкция

Оформление ипотечного договора: условия, оплата, передача прав собственности

Если потенциальный покупатель и продавец согласны вступить в правоотношения, касающиеся купли-продажи недвижимости, а банком предоставляется кредит на вторичное жилье, то следует все правильно оформить. Ипотечный договор готовится банком. Он содержит ряд обязательных условий:

- предмет ипотеки, его оценка;

- срок, суть, размер обязательства, которое обеспечивает ипотека (п. 1 ст. 9 Закона № 102-ФЗ).

Соглашение купли-продажи может быть составлено сторонами или банком, дающим кредит. Его заключение регламентировано Гражданским кодексом РФ (далее — ГК РФ). Договор должен включать:

- данные, определенно индивидуализирующие его предмет (квартиру);

- стоимость жилья (ст. ст. 554, 555 ГК РФ).

Оба соглашения заключаются в письменной форме (п. 1 ст. 10 Закона № 102-ФЗ, ст. 550 ГК РФ). В назначенный день продавец и приобретатель должны прийти в банк и подписать нужные документы.

Вам будет полезно узнать, все о запрете на совершение регистрационных действий с недвижимостью, как это может вас уберечь от мошенников при совершении сделок связанных с недвижимостью?

Ключ от ячейки остается у покупателя до перехода к нему права собственности на квартиру. Условием вскрытия ячейки обычно является представление свидетельства о государственной регистрации права собственности, оформленного на конкретного покупателя.

Ипотека на вторичное жилье, а также переход права собственности на недвижимость регистрируются в особом государственном реестре (п. 1 ст. 551 ГК РФ; п. 1 ст. 19 Закона № 102-ФЗ). Документы подаются в учреждение Росреестра.

Согласно п. 1 ст. 29 Федерального закона от 21 июля 1997 г. № 122-ФЗ «О государственной регистрации прав на недвижимое имущество и сделок с ним» (далее – Закон № 122-ФЗ) основанием для регистрации займа служит совместное заявление ее сторон. К нему прилагается договор.

При регистрации права собственности представляются документы на жилплощадь, договор купли-продажи, супружеское согласие на сделку (при необходимости). О приеме документов работником Росреестра выдается расписка.

Ипотека на вторичное жилье регистрируется за пять дней со дня приема документов, а право собственности – за десять дней (п. 3 ст. 13 Закона № 122-ФЗ). По истечении срока можно будет получить свидетельство о праве собственности. Подробнее, о том какие документы необходимы для регистрации права собственности на жилье еще потребуются и нужно ли приватизировать квартиру?

Теперь следует составить акт приема-передачи, взять у продавца ключи, а ему передать ключ от банковской ячейки. Когда продавец получит деньги, стоит попросить у него соответствующую расписку. На этом, процесс покупки в ипотеку можно считать оконченным. А в этой статье описана процедура раздела квартиры в ипотеке в случае развода.

Ипотечный кредит: что важно знать перед тем, как оформить

Ипотечный кредит — реальная возможность быстро и удобно приобрести собственную квартиру в городе или даже построить свой дом. Как правило, те или иные ипотечные продукты присутствуют в портфеле практически каждого банка.

Начнем с самого начала: что такое ипотека? Ипотека от прочих видов жилищного кредитования отличается тем, что залоговым имуществом является либо само приобретаемое жилье, либо другое жилое помещение.

Таким образом, в самой сути ипотечного кредита уже содержится страховка заемщика на случай различных форс-мажорных обстоятельств, при которых гражданин может внезапно оказаться неспособным осуществлять предусмотренные договором ипотеки платежи. Так же страхует свои риски и банк – залоговая недвижимость в случае расторжения договора отходит кредитной организации.

На что можно взять ипотечный кредит? Сейчас в Сбербанке действуют следующие ипотечные программы:

- приобретение готового жилья на вторичном рынке;

- приобретение строящегося жилья (первичный рынок);

- специальная программа для молодых семей;

- кредит на строительство индивидуального жилого дома;

- приобретение / строительство дачи;

- покупка земельного участка;

- военная ипотека;

- ипотечный кредит по двум документам.

Признанным преимуществом ипотеки от Сбербанка является дифференцированный подход при погашении кредита. То есть, вы сможете при досрочном погашении уменьшить срок кредитования при сохранении ежемесячного платежа.

Также при выдаче кредита есть возможность выбрать удобную дату ежемесячного платежа (например, в день получения зарплаты). При необходимости эту дату можно будет поменять — банк дает такую возможность один раз в год.

Кто может взять ипотеку в Сбербанке? Ипотеку может взять гражданин Российской Федерации, которому на момент предоставления кредита должно исполниться не менее 21 года, а на момент возврата кредита – не более 75 лет.

Стаж работы заемщика должен быть не менее 6 месяцев на текущем месте работы и не менее одного года общего стажа за последние 5 лет. Это условие – важно! — не распространяется на клиентов, получающих зарплату на счет в Сбербанке.

Кстати, для увеличения суммы получаемого кредита могут быть привлечены созаемщики. Если вы планируете привлекать созаемщиков, то их количество не может превышать трех физических лиц, доход которых учитывается при расчете максимального размера кредита. При особом условии (когда ипотеку берет молодая семья) количество созаемщиков может достигать шести (родители супругов).

Он предоставляется на приобретение квартиры, апартаментов или иного жилого помещения на первичном рынке недвижимости. Сумма кредита — от 300 тысяч рублей, минимальная процентная ставка — 11,5% годовых, минимальный первоначальный взнос — 15% от стоимости жилья, максимальный срок выплаты кредита — 30 лет.

А если покупать квартиру на вторичном рынке? Кредит, разумеется, выдается и на приобретение квартиры, жилого дома или иного жилого помещения на вторичном рынке недвижимости. Минимальный первоначальный взнос здесь — 20% от стоимости жилья, минимальная ставка – 11,5 % годовых. Максимальный срок возврата кредита остается таким же – до 30 лет.

А если я решил построить собственный дом или, например, дачу? Ипотека предоставляется и на индивидуальное строительство жилого дома. Минимальная процентная ставка — 12,5% годовых, первоначальный взнос – от 25% от стоимости строительства.

Кредит также предоставляется на приобретение / строительство дачи (садового дома) и другую загородную недвижимость, и даже на покупку земельного участка. Минимальная процентная ставка здесь — 12% годовых, первоначальный взнос – от 25%.

Между прочим, такая ипотечная программа особенно актуальна для людей, желающих принять участие в государственном проекте «Дальневосточный гектар» и получить бесплатный участок земли в каком-либо из регионов ДФО.

Если я — военнослужащий? Военнослужащим — участникам накопительно-ипотечной системы предоставляется ипотека на приобретение готового жилья под пониженную процентную ставку – 11,75%. Сумма кредита здесь ограничена — до 2, 05 млн рублей.

А если я хочу взять ипотеку по программе «Молодая семья»? Молодые семьи могут подать заявку на жилищный кредит по льготной ставке — 11%, срок кредита — до 30 лет, минимальный первоначальный взнос — 20%.

Несколько забегая вперед, отметим, что для получения кредита по программе «Молодая семья» помимо основного пакета документов (о нем — ниже) дополнительно предоставляются:

- свидетельство о браке (не требуется в случае предоставления кредита лицам из неполных семей);

- свидетельство о рождении ребенка.

В случае принятия в расчет платежеспособности доходов родителя (ей) заемщика/созаемщика, необходимы также документы, подтверждающие родство (документы, удостоверяющие личность, свидетельство о рождении, свидетельство о браке, свидетельство о перемене фамилии, имени, отчества и т.п.).

Ипотечный кредит под материнский капитал могут получить клиенты, воспользовавшиеся программами кредитования «Приобретение готового жилья» и «Приобретение строящегося жилья».

Для получения кредита по программе «Ипотека плюс материнский капитал» дополнительно предоставляются:

- государственный сертификат на материнский (семейный капитал);

- документ (справка, уведомление и т.п.) из территориального органа Пенсионного фонда РФ об остатке средств материнского капитала (может быть предоставлен в течение 60 календарных дней с даты принятия решения Банком о выдаче кредита вместе с документами по кредитуемому объекту недвижимости).

Этот документ действителен для предоставления в Банк в течение 30 календарных дней с даты выдачи.

Решено — оформляем ипотеку! Какие документы мне нужно предоставить? Если вы участник зарплатного проекта в Сбербанке, то вам нужно предоставить:

- заявление-анкету заемщика;

- паспорт с отметкой о регистрации.

А если я получаю зарплату через другой банк, как здесь быть? Если вы не получаете зарплату через Сбербанк, то вам нужно подтвердить доходы и место работы и предоставить следующие документы:

- заявление-анкета заемщика/созаемщика;

- паспорт заемщика/созаемщика с отметкой о регистрации;

- документ, подтверждающий регистрацию по месту пребывания (при наличии временной регистрации);

- документы, подтверждающие финансовое состояние и трудовую занятость заемщика/созаемщика.

Этих документов достаточно для начала рассмотрения заявки? На первоначальном этапе — да. Если банк одобрил заявку на получение ипотеки, нужно будет предоставить:

- документы по кредитуемому жилому помещению (могут быть предоставлены в течение 60 календарных дней с даты принятия решения Банком о выдаче кредита);

- документы, подтверждающие наличие первоначального взноса.

Важно: перечень требуемых документов может быть изменен по усмотрению Банка при рассмотрении каждой индивидуальной заявки для принятия оптимального решения.

Ипотека: кому дают и при каких условиях можно взять ипотечный кредит

Приветствуем! Сегодня поговорим о том кому дают ипотеку. Развитие рынка ипотечного кредитования в России вызвано в первую очередь многочисленными предложениями финансово-кредитных организаций. Бытует мнение, что ипотеку может оформить любой желающий. Так ли это на самом деле? Кому доступна ипотека и на каких условиях, при каких параметрах возможна ипотека, а при каких нет.

Основные требования банков

Финансовые учреждения заинтересованы в получении процентных доходов. А это значит, что к любой сделке они подходят с осторожностью. Важно максимально снизить риски, вернуть свои деньги в полном объеме и получить ожидаемую прибыль. Поэтому к потенциальным заемщикам выдвигается ряд требований. Так кому дается ипотека на жилье?

Возраст

Теоретически кредитование возможно при достижении гражданином совершеннолетнего возраста. Однако на практике 18-летним могут одобрить лишь обычный потребительский заем.

Жилищные же кредиты оформляют лицам с 21 года (в некоторых организациях – с 23 лет).

Считается, что до этого возраста человек еще недостаточно крепко стоит на ногах, не может эффективно управлять финансами и частично спонсируется старшим поколением.

Максимальный возраст для получения подобного займа – 55 лет. Но при этом банки устанавливают и предельно допустимый возраст, которого может достигнуть заемщик к моменту погашения обязательств. Например, при установленном ограничении в 75 лет и возрасте заемщика 50 лет взять ипотечный кредит можно на срок не более 25 лет.

Минимальный возраст для ипотеки 18 лет (Банк Уралсиб, Глобэкс банк, Банк Возрождение и другие). Максимальный возраст на момент окончания 75 лет (Сбербанк и Транскапиталбанк) Совкомбанк кредитует до 85 лет.

Гражданство

Основное требование подавляющего большинства банков – наличие российского гражданства. Подданные других государств – это лишний риск, который не всегда оправдан.

Однако в последнее время, в связи с небольшим падением спроса на жилищные кредиты, финансовые учреждения стали «разворачиваться лицом» к своим клиентам.

В числе тех, кто может взять ипотеку на жилье, появились и иностранные граждане.

По таким программам могут дать заем в основном банки с иностранным капиталом (Райффайзенбанк, Евразийский, Дельта кредит, Росевробанк и т.д.), а также некоторые крупные российские организации:

- Транскапиталбанк;

- ВТБ24 и Банк Москвы;

- ХМБ Открытие;

- Российский капитал

Для того чтобы правила ипотеки жилья не стали препятствием на пути к заветной цели, иностранному гражданину нужно находиться на территории РФ на законных основаниях.

А это значит, что он должен иметь:

- регистрацию по месту пребывания, оформляемую при надлежащей постановке на миграционный учет, либо постоянную регистрацию по месту жительства, которая выдается по виду на жительство или разрешению на временное проживание;

- разрешение на осуществление трудовой деятельности в России.

Прописка

Буквально года 3-4 назад отсутствие постоянной регистрации в регионе присутствия банка было одним из поводов для отказа в ипотечном кредите. Но уже тогда некоторые банки принимали во внимание временную регистрацию по месту пребывания. Однако срок займа напрямую зависел от срока, на который оформлена регистрация. То есть, к моменту окончания временной прописки кредит уже должен быть погашен.

Такая ситуация вполне устраивала заемщиков, которые ходатайствовали о предоставлении потребительского кредита. Но взять ипотеку на 3-5 лет не мог себе позволить практически никто. Некоторые банки и здесь пошли навстречу клиентам, разработав программы ипотечного кредитования для лиц, не имеющих постоянной прописки.

Тем лицам, кому предоставляется подобный кредит на ипотеку, следует обращаться в:

- Сбербанк;

- ВТБ24;

- Уралсиб;

В настоящий момент наличие постоянной прописки не является обязательным требованием в большинстве банков. Оформление ипотеки возможно по временной регистрации или вовсе без неё как в Банке Москвы, например.

Стаж работы – один из ключевых моментов, на которые банк обращает внимание в первую очередь. Кому дают ипотеку на жилье в этом случае?

Как правило, предпочтение отдается лицам, чья непрерывная занятость на последнем месте работы составляет не менее полугода.

Кроме того, банк обязательно изучит предыдущие записи в трудовой книжке и обратит пристальное внимание на частоту смены мест работы и длительность устройства на каждом из них.

Если потенциальный клиент не отличается постоянством, а трудовая книжка напоминает один из томов романа «Война и мир», в кредите могут отказать.

Второй вариант исхода событий – ужесточение условий кредитования:

- предоставление ссуды на минимально возможный период;

- применение к заемщику повышенной процентной ставки;

- требование дополнительного обеспечения.

Исключение составляют лишь случаи, когда в трудовой книжке имеются записи с фразой «в порядке перевода».

На текущий момент минимальный стаж работы на последнем месте 1 месяц (банк дельтакредит). Минимальный общий стаж 4 мес в Ак Барс банке.

Платежеспособность

Это, пожалуй, основной фактор, влияющий на получение жилищного кредита. Ведь от уровня платежеспособности зависит практически все: и возможность погашать ежемесячные платежи, и максимально возможный срок кредитования, и недопущение просрочек в экстренных ситуациях.

В расчете платежеспособности участвуют все подтвержденные (то есть, удостоверенные документально) доходы, которые есть у заемщика. Стандартным способом подтверждения служит форма 2-НДФЛ, но финансовые организации принимают справки и на своих формах бланков.

Идеальный ежемесячный платеж по кредиту не должен превышать половины совокупного семейного дохода заемщика, поэтому возможность брать ипотеку есть только у тех, кто зарабатывает не менее 40 тыс. рублей в месяц.

Кроме того, при расчете платежеспособности банк учитывает наличие других обязательств. Из суммы заработка отнимутся ежемесячные платежи по уже действующим долгам, а расчет возможной ипотечной суммы будет производиться исходя из остатка условно свободных средств.

Оформлять ипотеку, если есть кредит можно, главное, чтобы позволял доход. Более подробно о том, какая нужна зарплата для ипотеки, мы рассказали в нашем предыдущем посте.

Первый взнос

Минимальный его размер – 10% приобретаемого жилья. Подтверждается наличие средств выпиской по счету в банке, куда эти деньги необходимо положить. От размера внесенных средств будет зависеть процентная ставка и, соответственно, общая переплата.

Те, кто имеет право на получение материнского капитала, могут использовать его средства в качестве первоначального взноса. Для этого нужно узнать, дают ли ипотеку в вашем банке на таких условиях и предоставить в финансовую организацию сертификат, который выдается Пенсионным фондом.

Первый взнос влияет на максимально возможную сумму кредита и тот размер ставки процентов, которую применит банк. Чем больше вы вносите собственных средств, тем меньшей ставкой можете воспользоваться.

До кризиса существовали программы кредитования без первоначального взноса. Но сейчас таких предложений практически не осталось. Да и те, кто может получить подобный заем, однозначно проиграют на процентных платежах.

Более подробнее про то, что такое первоначальный взнос и как его обойти вы можете узнать из нашего прошлого поста.

Кредитная история

Текущие долги, если они своевременно гасятся, не станут стоп-фактором для получения ипотеки. Конечно, если ваших доходов хватит на обслуживание сразу двух займов. А вот прошлые грехи в виде просрочек очень даже негативно отражаются на решениях финансовых учреждений. Любой банк хочет выдавать средства надежному клиенту, которому можно доверять. Безнадежные долги, которые приходится взыскивать через суд, никому не нужны.

Если вы всегда оставались дисциплинированным заемщиком, а сведения кредитной истории не имеют к вам никакого отношения, значит, в отчете БКИ есть ошибка. Сотрудники банка, дающие отчет в бюро, могли допустить неточность. Вам необходимо выяснить, какой из банков передал недостоверные сведения, и обратиться в эту организацию с заявлением об исправлении допущенной ошибки.

Как оформляется ипотека с плохой кредитной историей вы узнаете в нашем прошлом посте.

Документы

Процедура одобрения ипотеки проходит в 2 этапа, на каждом из которых предоставляются необходимые документы.

Первый этап – одобрение кандидатуры заемщика. Здесь изучается возраст, гражданство и прописка потенциального заемщика, платежная дисциплина клиента, анализируется уровень его платежеспособности и возможность предоставления первоначального взноса.

Необходимый пакет документов состоит из:

- анкеты;

- паспорта;

- ИНН и СНИЛС;

- военного билета;

- документов о доходах;

- трудовой книжки и трудового договора;

- документов, характеризующих семейное положение клиента (свидетельства о рождении детей, заключении или расторжении брака, смерти супруги(-а) и т.п.);

- сведений о величине первого взноса (свидетельство на материнский капитал или выписка по счету в банке).

Вторая стадия рассмотрения связана с приобретаемым помещением. На данном этапе у клиента потребуют:

- отчет независимого оценщика на приобретаемое жилье;

- паспорт продавца;

- документы, подтверждающие право собственности (договор купли-продажи, мены, дарения, приватизации либо свидетельство о наследовании, а также свидетельство о праве собственности);

- выписку из ЕГРП;

- кадастровый и технический паспорта на дом (квартиру);

- согласие второго супруга на передачу недвижимости в залог (если он не является созаемщиком).

- Перед подписанием кредитного соглашения заемщик должен будет предоставить страховой полис на приобретаемое помещение.

Подробно про то какие нужны документы для ипотеки узнайте из этой статьи.

Кому не дают ипотеку и есть ли альтернатива

Прежде всего, не дают ипотеку тем, кто не соответствует условиям конкретного банка, а также:

- Основная волна отказов связана с невозможностью подтвердить доход. Поэтому чаще всего отклоняют заявки: фрилансеров, самозанятых граждан, людей с зарплатой в конверте и т.д.

- Не дадут ипотеку, если у вас низкий доход. Поскольку основной причиной отказа становится недостаточная платежеспособность, основное правило увеличения своих шансов – предоставление сведений о дополнительном заработке. Возьмите копию трудового договора и справку со второй работы или договоритесь, чтобы вам сделали такие документы друзья или родственники. Если такового заработка нет, попробуйте привлечь созаемщиков. Их доход также учитывается в расчетах.

- Кроме того, в группе риска находятся и люди творческих профессий, получающие гонорары. Даже при высоком подтвержденном доходе есть риск получить отказ, поскольку заработок нерегулярен.

- В ряде банков можно взять ипотеку предпринимателям и собственникам бизнеса, но есть определенные нюансы и сложности. Наиболее лояльны к таким категориям заемщиков Сбербанк и Транскапитал банк. Ипотека по двум документам станет также очень большой возможностью получить ипотечный займ. Банки готовы рассмотреть таких заемщиков при первом взносе от 30%.

- Если у вас плохая кредитная история, то вероятность отказа довольно большая. К плохой кредитной истории также относятся штрафы и иски на сайте судебных приставов.

- Закредитованность. Если у вас много действующих кредитов, кредитных карт, то банк может отказать в предоставлении кредита. Стоит знать, что если у вас есть кредитные карты, которыми вы не пользуетесь и они просто лежат у вас дома, они все равно будут влиять на платежеспособность. Желательно их все сдать в банк и закрыть счет, но это может занять до 45 дней, поэтому обязательно предупредите ипотечного специалиста об этом. Пусть он подберет ипотечный банк, который одобряет ипотеку с отлагательным решением, в рамках которого можно на сделку принести справку о закрытии карты и этого будет достаточно для выдачи кредита и не надо будет ждать закрытия счета кредитной карты.

- Проблемы с законом и судебными приставами. Бывшие «грешки» могут серьезно осложнить получение решения по ипотеке, но опытный ипотечный брокер подскажет как это обойти.

- Проблема с работодателем. Бывает так, что отказ приходит из-за работодателя заемщика. Организация может быть банкротом, иметь задолженность по налогам и кредитам и т.д. Все это может повлиять на решение.

В Сбербанке дают ипотеку на квартиру с учетом дополнительных доходов без их документального подтверждения. Обязательно укажите их в анкете и чем больше, тем лучше.

В качестве альтернативного варианта можно взять обычный потребительский кредит, который даст практически любой банк. Проценты по нему в разы превышают ипотечные, но здесь не нужен залог приобретаемой недвижимости.

Вариант хорош в том случае, если для приобретения желаемой площади не хватает совсем немного средств.

В остальных же случаях у заемщика не хватит необходимого уровня платежеспособности, поскольку потребительские ссуды выдают на срок не более 5 лет.

Что лучше ипотека или кредит мы разбирали ранее.

Не стоит оставлять без внимания и так называемую ломбардную ипотеку (ипотека под залог имеющегося жилья). Это жилищный кредит, который выдается под залог не приобретаемой, а уже имеющейся недвижимости.

Здесь нет требований о первоначальном взносе, а тот же материнский капитал можно использовать как в процессе самой покупки, так и при досрочном погашении ипотек, но ставка может быть чуть выше стандартной на 1-3%.

Правила ипотеки

Существуют три простых правила, которые следует соблюдать, чтобы увеличить шансы получить ипотеку:

- Обладайте информацией. Чтобы принять окончательное решение, куда подавать заявку и на каком банке остановиться, сначала ознакомьтесь со всеми предложениями на рынке, а также узнайте все тонкости и нюансы одобрения в каждом конкретном кредитном учреждении, которое вас привлекло. Обратите внимания на дополнительные расходы и удобство обслуживания.

- Подавайте в несколько банков. В любом деле есть человеческий фактор. Бывает так, что идеальный клиент получает отказ в одном банке и одобрение в другом. Чтобы сэкономить время и увеличить шансы на успехи выберите 2-3 наиболее выгодных банка и подайте заявку туда.

- Доверьтесь профессионалам. Опытный ипотечный брокер позволит вам не только сохранить время на походы в банках, но и увеличит вероятность одобрения. Также благодаря брокеру можно сэкономить на процентах, так как ряд банков дают таким партнерам определенные преференции.

Если соблюсти эти три простых правила, то можно быстро получить положительное решение и значительно сэкономить.

Специально для наших читателей мы подготовили специальные сервисы, которые позволят применить правила ипотеки. С помощью сервиса «Подбор ипотеки» можно быстро найти выгодный ипотечный кредит, а сервис «Заявка на ипотечный кредит» позволит отправить заявку сразу в несколько банков, получить скидку на проценты, а также получить поддержку от опытного ипотечного брокера.

Надеемся, вы теперь знаете, кому дают ипотеку и что делать дальше. Если остались вопросы, то просьба задать их в х.

Подписывайтесь на обновление проекта. Далее вы узнаете, кому выгодна ипотека, и выгодно ли брать ипотеку вообще.

Оцените наш пост и нажмите на кнопки социальных сетей, если он был полезен.

Кому дают ипотеку?

Основные требования банков по ипотеке

При принятии решения об одобрении выдачи ипотечного кредита тому или иному потенциальному заемщику банки руководствуются несколькими основными критериями. В их число входит, что вполне естественно, возраст и гражданство клиента, уровень его дохода и параметры кредитной истории.

При этом каждый банк имеет возможность самостоятельно устанавливаться значение применяемых им критериев

Большая часть банков, включая бесспорного лидера отечественной финансовой отрасли Сбербанк, установили минимальную возрастную планку для выдачи ипотеки на уровне 21 года.

Такой подход объясняется более серьезными требованиями, предъявляемыми при долгосрочном кредитования, чем, например, при потребительском, которое доступно практически в любой финансовой организации по достижении 18-летнего возраста.

Однако, некоторые банки, самым крупным из которых является Уралсиб, все-таки готовы оформлять ипотеку клиентам, если им исполнилось 18 лет.

Что касается верхнего возрастного предела, установленного для получателей ипотеки, то в большинстве случаев определяется возраст, которого клиент достигнет на момент полного расчета по кредиту.

В Сбербанке он равен 75 годам, как и в значительной части других наиболее известных и крупных банков.

Совкомбанк кредитует заемщиков в том случае, если по истечении срока ипотеки им не исполнится более 85 лет.

Гражданство

Практически все крупные отечественные кредитные организации оформляются ипотеку исключительно для российских граждан. В этом число входит Сбербанк, Газпромбанк, Россельхозбанк и т.д.

Однако, в последние годы некоторые финансовые учреждения, учитывая появившийся достаточно серьезный спрос, стали кредитовать иностранных граждан, законно проживающих и работающих на территории России.

Это касается, прежде всего, банков с иностранным участием, включая Росбанк, Райффайзенбанк, а также ряд серьезных российских банков, например, ВТБ, Открытие и Транскапиталбанк.

В подобной ситуации в число обязательных требований к заемщику включается официальное оформление регистрации и разрешение на работу в РФ.

Прописка

Несколько лет назад требование, связанное с наличием постоянной регистрации по месту нахождения банка, оформляющего ипотечный кредит, было обязательным.

Сегодня для некоторых банков, включая Сбербанк, Россельхозбанк, Уралсиб и многих других, для одобрения ипотечной сделки вполне остаточно временной прописки заемщика. Более того, часть кредитных организации, например, ВТБ, вообще исключило регистрацию из числа требований к клиенту при оформлении ипотеки.

В этом случае единственным условием для выдачи кредита, связанным с географической принадлежностью, выступает работа на территории России.

Наличие трудоустройства практически всегда выступает обязательным требованием к потенциальному заемщику при оформлении ипотечного кредита. Однако, конкретная величина стажа работы на последнем месте каждым банком устанавливается самостоятельно. Обычно от клиента требуется наличие, как минимум, полугодичного трудоустройства.

Тем не менее, в некоторых случаях данное требование не является критичным, так как даже при работе в течение месяца кредит вполне реально получить. Такой вариант возможен, например, в банке Дельтакредит. Но при этом заемщику предлагаются менее выгодные условия ипотеки, которые могут заключаться:

- В повышенной процентной ставке;

- В сокращении максимального срока кредитования;

- В необходимости предоставления поручительства или дополнительного залога.

Платежеспособность

Ключевой критерий, напрямую влияющий как на саму возможность кредитования, так и на предлагаемые банком условия. Уровень платежеспособности клиента зависит от нескольких факторов, в число которых входят:

- Совокупный доход с учетом всех имеющихся у клиента источников;

- Количество членов семьи, что определяет величину постоянных расходов;

- Наличие уже имеющихся кредитных и других видов финансовых обязательств.

Исходя из уровня платежеспособности, определяется такой важный параметр кредита как величина регулярного ежемесячного платежа. Далее с учетом получившейся суммы вычисляется максимальная величина ипотеки и продолжительность действия кредитного договора.

Таким образом, именно платежеспособность потенциального клиента в значительной степени влияет на все параметры займа.

Первый взнос

Минимальная величина первоначального взноса на приобретение квартиры или другого вида недвижимости в ипотеку составляет 10%. Однако, в некоторых случаях она устанавливается на более высоком уровне.

Например, при покупке готовой квартиры по ипотеке Сбербанка первый платеж должен составляет не менее 15%, а в случае приобретения загородного дома он еще увеличивается и равняется, как минимум, 25% от стоимости жилья.

Аналогичные предлагаемым Сбербанком условиям установлены и в других кредитных организациях. Указанный размер первоначального взноса зависит, прежде всего, от ликвидности оформляемой в ипотеку недвижимости. Именно поэтому при покупке квартиры он обычно заметно ниже, чем при приобретении частного дома.

Кредитная история

Наличие беспроблемной кредитной истории, наряду с платежеспособностью клиента, является в современных условиях наиболее значимым критерием одобрения сделки по оформлению ипотеки. Более того, текущие просрочки по уже взятым заемщиком финансовым обязательствам означают почти 100%-ю вероятность отказа в выдаче кредита. Подобная политика банков объясняется достаточно просто.

Последние несколько лет реальные доходы населения неуклонно снижаются, что привело к появлению серьезных финансовых проблем у большого количества заемщиков.

Очевидно, что наличие трудностей с выплатой ранее взятых займов с большой степенью вероятности может привести к аналогичным проблемам с ипотекой.

Именно поэтому клиентам, имеющим испорченную кредитную историю и, тем более, текущие просрочки, рассчитывать на одобрение ипотечного кредита крайне проблематично.

Другие требования

Помимо перечисленных выше обязательных требований, некоторые банки устанавливают дополнительные условия, выполнение которых также необходимо для оформления ипотеки. В их число обычно входят:

- Предоставление дополнительного залога, помимо покупаемой квартиры, в виде какого-либо имущества. В этом случае клиенту предоставляется пониженная процентная ставка и более выгодные условия кредитования;

- Заключение договора поручительства. Еще один фактор, положительно влияющий на возможные параметры ипотеки;

- Открытие счета в банке, оформляющем кредит. Стандартная практика для многих финансовых организаций, которые стремятся зарабатывать не только на получении процентом по займу, но и на оказании клиенту других видов банковских услуг.

Как происходит изучения соискателей ипотеки?

Проверка потенциального клиента осуществляется работниками службы безопасности и кредитного отделка банка. При этом каждая финансовая организация разрабатывает собственный механизм контроля. Однако, несмотря на некоторые различия, всегда проверяется:

- Кредитная история клиента;

- Характеристики объекта недвижимости, который планируется приобрести;

- Сведения о доходах и месте трудоустройства заемщика.

Оценка платежеспособности клиента осуществляется с учетом нескольких факторов. Наиболее важными из них являются: уровень постоянных доходов, стаж трудоустройства на последнем месте работы, занимаемая должность, а также величина расходов на содержание семьи и размер других обязательных платежей по имеющимся обязательствам.

Требования к документам

При оформлении ипотеки от потенциального заемщика требуется предоставить пакет документов, первая часть которых касается непосредственно клиента:

- Анкета клиента банка;

- Паспорт и другие личные документы, перечень которых устанавливается банком, включая ИНН, СНИЛС, военный билет и т.д.;

- Справка о доходах, а также копия трудовой книжки и действующего контракта;

- Документы о семейном положении;

- Документы, подтверждающие возможность осуществить первый взнос, например, свидетельство о маткапитале или выписка со счета в банке.

Вторая часть документов относится к приобретаемому в ипотеку объекту недвижимости и включает:

- Отчет об оценке квартиры, дома или другого вида недвижимости с указанием данных об эксперте, составившем его;

- Паспорт или другой документ, удостоверяющий личность продавца;

- Свидетельство о праве собственности продавца на объект недвижимости или выписка из ЕГРН;

- Технический и кадастровый паспорта на квартиру или дом;

- Согласие второго супруга/и, если он/она не выступают в качестве созаемщика по кредиту;

- Страховой полис на покупаемую недвижимость (оформляется после предварительного одобрения сделки со стороны банка).

Кому не дают ипотеку?

Можно выделить два главных препятствия для получения ипотеки. Первое из них связано с отсутствием или недостаточным уровнем официального дохода. В подобной ситуации часто оказываются фрилансеры, работники, которые получают заработную плату по серым схемам, а также предприниматели и самозанятые.

Второй проблемой является наличие плохой кредитной истории. Подобная ситуация относится сегодня к достаточно распространенным.

Она может быть дополнительно осложнена наличием ранее взятых и еще невыплаченных кредитов.

Есть ли альтернатива?

В качестве альтернативы для ипотечного кредитования может выступать получение потребительского займа. Требования к этой категории клиентов намного менее серьезные, хотя и процентная ставка, как правило, выше.

Другой реальным вариантом получения денежных средств является обращение в МФО. Однако, в этом случае речь идет о небольших суммах и коротком сроке кредитования. Очевидно, что приобрести квартиру в подобной ситуации нереально.

Кому дают ипотеку с господдержкой?

Ипотека с государственной поддержкой предоставляется некоторым категориям потенциальных заемщиков. К ним относятся:

- Семьи, получившие право на материнский капитал;

- Семьи, в состав которых входят дети-инвалиды или члены семьи с ограниченными возможностями;

- Семьи, имеющие несовершеннолетних детей;

- Военнослужащие, а также лица, участвующие в военных действиях.

Кому дают ипотеку без первого взноса?

Сократить или полностью исключить необходимость первоначального взноса по ипотечному кредиту может использование сертификата на материнский капитал, а также получение жилья по программе военной ипотеки.

Кроме того, избежать стартового платежа позволяет участие в рекламных акциях и программах, которые периодически проводят некоторые банки и застройщики, предлагая при этом льготные условия оформления ипотеки.

Кому дают ипотеку: идеальный ипотечный заемщик в 2019 году

Каждый банк устанавливает требования к потенциальному клиенту. От соответствия этим условиям зависит решение по ипотеке.

Сегодня рассмотрим, кому дают ипотеку на квартиру, а кому отказывают, расскажем, что отличает идеального заемщика от нежелательного. Поговорим о 8 способах, которые увеличивают шансы на положительное решение.

Тщательная подготовка с учетом нижеперечисленных факторов значительно повысит шансы на одобрение заявки.

Кто может взять ипотеку — 9 факторов, которые влияют на решение банка

Решение о выдаче ипотеки банк принимает после проверки потенциального заемщика.

Банковские организации учитывают:

- Возраст.

- Гражданство.

- Место жительства и прописку.

- Место работы.

- Трудовой стаж.

- Уровень дохода.

- Кредитную историю.

- Закредитованность клиента.

- Первоначальный взнос.

Очередность пунктов бывает разной, их важность определяет кредитор после получения заявки.

Фактор 1. Возраст

Ипотеку на покупку квартиры могут взять граждане от 21 года и до 65 лет. По мнению банков, в этом возрасте люди имеют стабильный заработок и хорошее здоровье, могут разумно распределять средства. Любимой группой кредиторов является 25-40 лет. Чем старше человек, тем меньше шансов получить ипотеку на длительный срок.

Есть банки, которые дают ипотеку гражданам от 18 и после 65 лет. Так, Уралсиб, Глобэкс, Возрождение кредитуют с 18 лет. Транскапиталбанк кредитует до 75 лет, Совкомбанк — до 85 лет. Больше банков смотрите в таблице ниже.

| МТС-банк | Ставка 10,1%. Срок от 36 месяцев до 25 лет. Сумма до 25 млн. рублей. | от 18 до 65 лет. |

| Уралсиб | Ставка от 5,0% при условии страхования. Срок от 3 до 30 лет. Сумма до 12 млн. рублей. | от 18 до 70 лет. |

| Открытие | Ставка от 8,35%. Срок до 30 лет. Сумма до 150 млн. рублей. | от 18 до 65 лет. |

| Ак-барс | Ставка от 8,8%. Срок до 25 лет. Сумма до 25 млн. рублей. | от 18 до 70 лет. |

| Металлинвестбанк | Ставка от 9,1%. Срок до 30 лет. Сумма до 25 млн. рублей. | от 18 до 70 лет. |

Фактор 2. Гражданство РФ

Подавляющее большинство отечественных банков сотрудничает только с гражданами Российской Федерации. Однако в некоторых финансовых учреждениях ипотеку могут получить лица с иностранными паспортами. Среди них БанкМосквы, ВТБ24, Райффайзенбанк. Они относятся лояльно к потенциальным заемщикам из бывших советских республик.

Фактор 3. Постоянная прописка

Стандартным требованием финансовых организаций является постоянная прописка в РФ. Шансы на одобрение повышаются, когда город регистрации входит в зону присутствия банка. Если заемщик планирует приобрести недвижимость в регионе не по месту жительства, поможет временная прописка.

С временной пропиской кредитуют:

- ВТБ.

- Райффайзен.

- Открытие.

- Россельхозбанк.

- Уралсиб.

- Совкомбанк.

Эти финансовые организации не привязывают выдачу ипотеки к региону обращения, но предлагают менее выгодные условия гражданам без постоянной прописки.

Фактор 4. Трудоустройство

Одним из важнейших критериев оценки кредитоспособности является трудовая деятельность. Потенциальный заемщик должен представить документы, подтверждающие занятость. Подойдет трудовая книжка, контракт от работодателя, справка 2НДФЛ. Многие банки предлагают специальные ипотечные программы для зарплатных клиентов. Так, Росбанк снижает ставку для своих клиентов с 10,74% до 7,49%.

Бывают ситуации, когда человек трудоустроен, но не способен представить официальные документы. Чтобы повысить шансы на одобрение заявки, рекомендуется приложить справки о доходах с недвижимости, депозитов.

Одобрение помогут получить любые активы, которые показывают состоятельность: автомобили, недвижимость, ценные бумаги. Указывайте только имущество с минимальными расходами на содержание. Если у вас несколько автомобилей, укажите тот, который реже попадал в ДТП, и т. д.

Фактор 5. Стаж работы

Минимальный стаж трудовой деятельности каждая финансовая организация устанавливает индивидуально. Стандартными требованиями являются от 6 месяцев на новом месте, от года в целом. Бывают исключения:

Ипотека при разводе супругов: делится или нет?

- В ВТБ, Дельтакредит и РосЕвроБанке одобряют ипотеку со стажем от месяца на последнем месте трудоустройства.

- AK Бapc бaнк и Уpaлcиб требуют от 3 месяцев общего стажа.

Существуют специальные ипотечные программы для молодых специалистов некоторых профессий:

- Учителя.

- Врачи.

- Научные сотрудники.

- Работники РЖД.

Подобная программа есть у Росбанка.

Фактор 6. Размер дохода

Размер дохода важен для одобрения ипотеки. Исходя из этой суммы, работники банка рассчитывают максимальную сумму кредита и допустимый ежемесячный платеж. Главным фактором является процентное соотношение заработка потенциального заемщика к выплатам по кредиту.

Шансы на одобрение высокие, когда человек получает на 50% больше, чем собирается вносить ежемесячно. Однако многое зависит от срока кредитования, ликвидности залогового имущества, поручителей и стоимости приобретаемого жилья.

Фактор 7. Кредитная история

Кредитная история каждого россиянина хранится в специальном бюро, кратко БКИ. Это независимая система, у которой каждый кредитор может запросить информацию о действующих и погашенных долгах, просрочках и задолженностях. Данные хранятся в течение 15 лет.

Формально финансовые учреждения спрашивают разрешение заемщика на предоставление этой информации. Однако отказать невозможно, подписание согласия является одним из условий ипотечного кредитования. Положительно на решение банка повлияют несколько закрытых займов и отсутствие просрочек по платежам.

Некоторые банки кредитуют клиентов с плохой кредитной историей:

- ТрансКапиталБанк, который также работает с нулевой кредитной историей.

- Уралсиб анализирует информацию БКИ за последние 12 месяцев.

- Металлинвестбанк допускает наличие 2 просрочек по платежам за последний год.

- АкБарс предлагает найти созаемщика с хорошей историей.

Несмотря на лояльное отношение некоторых финансовых организаций к плохой кредитной истории, ни один банк не выдаст ипотеку при просрочках по существующему займу.

Фактор 8. Закредитованность

Высокая закредитованность означает, что сумма выплат по имеющимся кредитам приближается или превышает доходы заемщика. Открытые потребительские кредиты, кредитные карты, товарные кредиты — все это увеличивает закредитованность и снижает шансы на получение ипотеки.

Фактор 9. Первый взнос

Если у клиента нет денег на первоначальный взнос — ему откажут. По условиям большинства банков заемщик должен внести первый взнос по ипотеке в размере 10-15% от суммы кредитования. Некоторые банки разрешают вносить 1 взнос материнским капиталом. Об этой возможности следует уточнить заранее в своем банке.

8 способов увеличить шансы на одобрение заявки

На некоторые факторы получения ипотеки сложно или невозможно повлиять: возраст, гражданство и т. д. Однако остальное в руках заемщика.

Сдедующие советы повышают шансы на одобрение заявки:

- Внимательно ознакомьтесь с правилами банка. Важно изучить условия кредитования, оценить соответствие заемщика требованиям. Стоит обратить внимание на организации с льготными программами, учесть процент одобренных заявок.

- Подайте заявку в несколько банков. У всех финансовых учреждений есть сайты, через которые можно отправить онлайн-анкеты. Ограничений по количеству заявок нет, а ведь они значительно увеличивают шансы. Если заемщик предпочитает личное общение, то нужно подготовиться: прийти в опрятной одежде, быть в ясном сознании и трезвом уме.

- Погасите кредиты. Старые долги негативно влияют на кредитную историю. При погашении займа рекомендуется взять справку из банка, подтверждающую отсутствие обязательств и претензий. Важно убедиться в отсутствии штрафов и пени. Даже неоплаченная копейка отразится в БКИ.

- Будьте на связи по указанному номеру телефона. Если кредитору потребуются дополнительные справки для принятия решения, сотрудники позвонят клиенту и попросят их донести. Более того, действующий номер телефона часто нужен для доступа в личный кабинет. На него приходят СМС-оповещения о состоянии ипотеки.

- Не допускайте ошибок при заполнении заявки и подаче документов. Максимально подготовитесь к оформлению анкеты, перечитайте информацию. Не допускайте ошибок. Менеджеры и служба безопасности банка тщательно проверяют данные. Указывайте правдивую информацию о наличии собственности и уровне доходов. Обман быстро вскроется, и в ипотеке откажут.

- Если есть, укажите дополнительный доход. Главным подтверждением является справка 2-НДФЛ. Подходит выписка из ПФРФ о пенсионных выплатах, данные о стипендии из бухгалтерии учебного заведения. Финансовые организации учитывают социальные пособия, декретные средства, алименты. Если есть неофициальный доход — найдите способ его подтвердить, предоставьте выписку с карты или счета.

- Привлеките созаемщиков. Самый лучший кандидат на эту роль — муж или жена с официальным местом работы. Если таких нет, подойдут ближайшие родственники. Финансовые учреждения допускают привлечение нескольких созаемщиков разных категорий. В Сбербанке, например, за клиента могут поручиться до 3 человек.

- Обратитесь к ипотечным брокерам. Они являются посредниками между банками и заемщиками, консультируют население, оказывают юридическую поддержку. Ипотечные брокеры знают, куда подать заявку в каждом конкретном случае, разбираются в условиях и нюансах программ. Шансы на получение ипотеки с ипотечным брокером сильно увеличиваются.

Кто не сможет взять ипотеку на покупку квартиры?

Отказы по ипотеке приходят самым разным категориям заемщиков. Некоторым не хватает дохода, другие слишком молоды, третьи работают по специальности, которая считается рискованной.

Следующие характеристики практически всегда означают отказ:

- Отсутствие гражданства. Отечественные банки дают ипотечные кредиты заявителям с российскими паспортами. Необходима хотя бы временная регистрация.

- Закредитованность. На нее влияют даже кредитные карты с действующей задолженностью. Любой платеж другой финансовой организации кредитор принимает за дополнительную нагрузку, что сильно увеличивает шансы на отказ.

- Долги. В БКИ отражается своевременность выплат. Информацию о невыполненных финансовых обязательствах спрятать не получится. Если у вас в прошлом были задолженности по кредитам — шансы на кредитование малы.

- Судимость. В законодательстве РФ нигде не указано, что ипотеку запрещено выдавать гражданам с непогашенной или действующей судимостью. Однако кредиторы считают таких клиентов «нежелательными».

- Проблемы с приставами. Для банков это означает, что потенциальный клиент не платит по кредитам. Человеку, уличенному в мошенничестве, либо чьим долгом занимались коллекторы, ипотеку не дадут.

- Отсутствие официальной работы, низкий заработок. Гражданин становится нежелательным заемщиком, если выплата по потенциальной ипотеке превышает 40% его ежемесячного дохода.

- Неопрятный внешний вид. Ипотека на квартиру не дается гражданам в неадекватном или нетрезвом состоянии. Это правило работает для потенциальных клиентов, чей внешний вид говорит о низкой социальной ответственности. Выглядите аккуратно и опрятно, когда идете в банк, и шансы на получение ипотечного кредита увеличатся.

- Студенты и пенсионеры. Граждане возрастом до 21 года и после 65 лет считаются финансово нестабильными. Первым не хватает трудового стажа, вторым – дохода и здоровья.

- Отсутствие военного билета. Мужчины моложе 27 лет должны объяснить, почему они не могут представить этот документ.

- Плохая кредитная история. Большим минусом являются просрочки по выплатам, большое количество действующих долгов.

- Неустойчивый заработок. Под это правило попадают определенные профессии: фрилансеры, официанты, таксисты, менеджеры по продажам. Артисты, музыканты, писатели, и все, кто получает гонорар за работу, также малоинтересны банкам.

- Опасная профессия. Пожарные, телохранители, спасатели. Банки настороженно сотрудничают с такими заемщиками, относят их к высокой зоне риска. Чтобы обезопасить себя, финансовые организации настаивают на страховании жизни и здоровья.

Выводы: портрет идеального ипотечного заемщика

Учитывая все вышесказанное, «нарисуем» портрет идеального ипотечного заемщика:

- Это человек с российским гражданством в возрасте от 25 до 45 лет.

- Состоит в официальном браке.

- Имеет высшее образование.

- Он официально трудоустроен, получает высокую белую зарплату.

- Брал несколько кредитов и выплатил их без штрафов и просрочек.

- На погашение потенциальной ипотеки будет уходить до 40% дохода.

- Человек работает на текущем рабочем месте более полугода и имеет чистую кредитную историю.

- Привлек созаемщиков или поручителей.

- Имеет вклад в банке или недвижимость.

Кому дают ипотеку на квартиру: кто может взять ипотеку на покупку жилья и на каких условиях

Интересно! Минимальные требования по стажу выдвигает банк Дельтакредит и ВТБ — от 1 месяца на последнем месте трудоустройства, и АК Барс банк и Уралсиб — от 3 месяцев общего трудового стажа.