Содержание

Как заработать на фондовом рынке?

Долгосрочные инвестиции на фондовом рынке приносят стабильную прибыль, главное — соблюдать баланс рисков, во время проводить ребалансировку портфеля и выдерживать выбранную стратегию инвестирования. Расскажем, как зарабатывать на фондовом рынке, не теряя вложенного капитала.

Как инвестировать в фондовый рынок

Многие люди рассматривают инвестирование в фондовый рынок как способ хранения сбережений — и это справедливо, ведь инвестиции позволяют защитить свои накопления от обесценивания. Самый простой пример инвестиций — это открытие вклада в банке. Так делают многие, потому что это просто, доступно и выглядит надежно, но процент, начисляемый большинством банков, не перекрывает даже инфляцию, при этом сам банк может обанкротиться в любой момент, и тогда вы можете больше не увидеть своих денег. Более выгодный метод инвестиции — это покупка ценных бумаг.

Инвестировать можно только в долгосрочные ценные бумаги — это акции и облигации. При этом доходность по инвестиционным ценным бумагам состоит из двух частей:

- Первая часть — регулярные выплаты. В случае с акциями это будут дивиденды, в случае с облигациями — выплата процентов по долговому обязательству.

- Вторая часть — доход от выгодной продажи бумаг. Для обналичивания части дохода надо дождаться подходящего момента на бирже и продать часть пакета ценных бумаг. Лучше всего продавать подорожавшие за время нахождения в портфеле акции, чтобы заработать дополнительную сумму на разнице цен.

Чем меньше рисков, тем меньше доход. Новички зачастую отвечают на вопрос, как заработать на фондовом рынке просто, — покупают акции «голубых фишек» — наиболее надежных и стабильных организаций. На Мосбирже — это Сбербанк, Газпром, Полюс и другие. Это наиболее грамотный и взвешенный подход инвестировать в фондовый рынок для тех, кто пока не освоился на бирже.

После наработки опыта заработать на фондовом рынке можно, постепенно докупая более рискованные акции и инвестируя в молодые проекты. Многие инвесторы поступают так: большую часть портфеля составляют из надежных акций «голубых фишек», а оставшиеся 20-30% капитала распределяют по молодым и небольшим, но перспективным проектам.

Как заработать на фондовом рынке альтернативным способом

Есть три альтернативных способа заработка на фондовом рынке, кроме инвестиций в акции и облигации.

Самый популярный способ — это инвестиции в ETF, биржевые инвестиционные фонды, позволяющие приобретать иностранные ценные бумаги с минимальными затратами. Такие фонды дают возможность покупать акции десятков и сотен компаний одним портфелем и так же просто продавать их. ETF — довольно простой способ заработка на акциях для начинающих инвесторов и трейдеров,

Если опыта нет или инвестор хочет автоматизировать торговлю ценными бумагами, можно выбрать робо-эдвайзинг — торговлю при помощи программы-робота, в которой заложен специальный алгоритм, собирающий и анализирующий информацию.

Робо-эдвайзер формирует портфель на основании полученных данных и помогает управлять им. При этом он анализирует компании, изучает прогнозы аналитиков, просчитывает риски и только после этого выдает готовый портфель.

Еще один вариант пассивного инвестирования, практически проигравший конкуренцию ETF из-за высокой комиссии – это ПИФы (паевые инвестиционные фонды). ПИФы, по сути, собирают деньги с группы людей и вкладывают их в акции, облигации и другие ценные бумаги.

Клиенты ПИФа (пайщики) получают доход в виде дивидендов в соответствии с процентной долей. В случае продажи ПИФом акций по более высокой цене пайщики получают прибыль в виде роста капитала и доход в случае продажи пая.

Как зарабатывать на фондовом рынке с помощью спекуляций

Спекуляции — это краткосрочная торговля. Вместо того, чтобы покупать ценные бумаги и хранить их годами, вы продаете их за короткий период — обычно меньше, чем за месяц. Спекуляции могут приносить намного больший доход, чем инвестиции, но они потребуют от вас больше времени и знаний. Чтобы успешно торговать на бирже, вам нужно будет научиться анализировать рынок и точнее прогнозировать цены на тот или иной актив.

В широком смысле слова спекуляцией называют получение дохода от разницы цен между покупкой и продажей. Так что любая торговая деятельность связана со спекуляциями.

В отличие от инвестиций, у спекуляций нет ограничений по используемому активу. Спекулировать можно и акциями, и фьючерсами. Последние, кстати, в среднем дают больше дохода, но несут больше рисков — если купленная вами акция падает в цене, вы можете придержать ее до более благоприятного момента, а вот с фьючерсом такой подход не сработает.

Самостоятельный трейдинг — дело относительно рискованное, но в перспективе оно может обеспечить приличные доходы и, как следствие, внушительный капитал.

Впрочем, активная торговля требует много времени на изучение теории и практическую работу. Это хороший вариант для тех инвесторов, которые готовы потратить много часов на обучение, не хотят тратить лишние деньги на управление своими средствами и не боятся рисков.

Способы работы с финансовыми активами

Для всех остальных существует доверительное управление. Его суть заключается в передаче права распоряжаться своими деньгами финансовой организации или трейдеру, имеющему лицензию на доверительное управление.

Управляющий инвестирует капитал в прибыльные, по его прогнозам, ценные бумаги и проекты. С получаемого дохода вычитается фиксированная сумма комиссионных.

Доверительное управление может быть активным и пассивным. Пассивное управление — это когда трейдер составляет портфель ценных бумаг вместе с клиентом. Как правило, в такие пакеты входят долгосрочные инвестиции. Финальное решение о включении той или иной акции в портфель остается за владельцем денег, а не управляющим. Изменять пакет без разрешения клиента он не сможет.

При активном управлении, которое приносит больше прибыли, но связано с определенными рисками делается ставка на краткосрочную торговлю. Брокер имеет право проводить сделки, не оповещая клиента.

Как выбрать брокера

Инвестировать в фондовый рынок можно только с помощью брокера. Поэтому важно выбрать надежного партнера по управлению капиталом. Для начала открываем сайт биржи, смотрим список зарегистрированных брокеров. Для минимизации рисков надо выбирать посредника только из этого списка.

Чем дольше брокер работает, тем лучше — это значит, что он смог пережить экономические кризисы и с меньшей вероятностью обанкротится при следующем.

Кроме того, стоит искать брокеров с выгодными тарифами для начинающих. В комиссию брокера входят проценты с каждой сделки, проценты с вывода и ввода денег на счет. Как правило, чем меньше сумма оборота, тем выше процент комиссии. Чтобы не терять слишком много денег на брокере, выбирайте тарифы с лояльными процентами при небольших оборотах.

Многие брокеры предлагают открывать счет онлайн. Это очень удобно, но лучше выбрать брокера с отделением недалеко от дома.

Как открыть счет и заработать на фондовом рынке

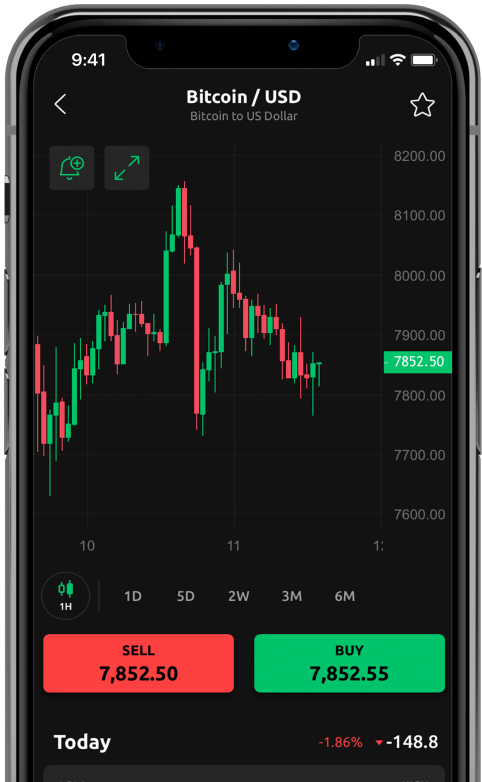

Выбрав брокера, вам нужно открыть у него счет. После этого вы сможете работать с Московской биржей через брокера. Регистрироваться на самой бирже необязательно — это нужно только для получения платных услуг от биржи. Сделки на бирже можно совершать безо всякого дополнительного программного обеспечения — достаточно зайти в личный кабинет посредника и там выбрать лот для покупки. Но такой подход не подходит для глубокого анализа рынка и активного управления. Для этого нужны специальные инструменты — торговые терминалы.

Торговый терминал поможет отслеживать рыночные тренды, строить графики и даже автоматически проводить сделки. Каждый брокер предлагает скачать свой вариант программного обеспечения. Иногда брокеры даже разрабатывают собственное программное обеспечение для работы на бирже. Наиболее популярные среди профессиональных трейдеров торговые терминалы — QUIK, Metatrader 5 и новая платформа TradingView.

Инвестиции на фондовом рынке: как получить льготы

Добавить прибыли в капитал помогут налоговые льготы, предоставляемые российским государством через Индивидуальный инвестиционный счет (ИИС).

- Вычет типа А — получение налогового вычета 13% от суммы внесенных средств (но не более 52 000 руб. в год). Подходит для лиц, официально получающих зарплату, которые платят НДФЛ с доходов.

- Вычет типа Б — освобождение от уплаты налогов на доходы, полученных от инвестирования. Подходит для ИП, самозанятых, безработных и др., не подпадающих под категорию для вычета А.

Срок действия ИИС составляет года, но отсчет времени начинается с момента заключения договора, а не первого внесения средств на счет. По окончании трех лет можно счет закрыть и вывести деньги или же продлить его на следующий период.

Верифицируйте аккаунт, внесите минимум $20, совершите 1 левередж-операцию (все в течение 30 дней) и получите $50.

За вывод «бонусных» средств может взиматься дополнительная комиссия.

Приведите друга в Currency.com и получите обоюдный бонус

Настоящим уведомляем о следующих рисках:

1. Цифровые знаки (токены) (далее – токены) не являются законным платежным средством и не обязательны к приему в качестве средства платежа.

2. Республика Беларусь, ее административно-территориальные единицы, Наблюдательный совет и администрация Парка высоких технологий не несут ответственности перед владельцами токенов за их технические и юридические свойства, как заявленные при их создании и размещении, так и необходимые для достижения владельцами токенов целей, которые они ставили при приобретении токенов.

3. Токены не обеспечиваются государством.

4. Приобретение токенов может привести к полной потере денежных средств и иных объектов гражданских прав (инвестиций), переданных в обмен на токены (в том числе в результате волатильности стоимости токенов; технических сбоев (ошибок); совершения противоправных действий, включая хищение).

5. Технология реестра блоков транзакций (блокчейн), иной распределенной информационной системы и аналогичные ей технологии являются инновационными и постоянно модернизируемыми, что предполагает необходимость периодических обновлений (периодического совершенствования) информационной системы ООО «Карренси Ком Бел» и риск возникновения технических сбоев (ошибок) в ее работе.

6. Отдельные токены, реализуемые ООО «Карренси Ком Бел», могут иметь ценность лишь при использовании Информационной системы ООО «Карренси Ком Бел» и (или) услуг ООО «Карренси Ком Бел».

7. В связи с тем, что отношение разных государств (их регуляторов) к сделкам (операциям) с токенами и подходы к их правовому регулированию в различных юрисдикциях отличаются, существует риск того, что в отдельных государствах договоры между клиентом и ООО «Карренси Ком Бел» или отдельные их условия могут являться недействительными и (или) невыполнимыми.

Общество с ограниченной ответственностью «Карренси Ком Бел» – юридическое лицо, зарегистрированное Минским городским исполнительным комитетом 4 сентября 2018 г. в Республике Беларусь за регистрационным номером 193130368, расположено по адресу: 220030, г. Минск, ул. Интернациональная, 36-1, офис 724, помещение 2. Общество с ограниченной ответственностью «Карренси Ком Бел» является резидентом Парка высоких технологий (Республика Беларусь) и вправе осуществлять в соответствии с законодательством Республики Беларусь следующие виды деятельности с использованием цифровых знаков (токенов). Поскольку общество с ограниченной ответственностью «Карренси Ком Бел» имеет статус оператора криптоплатформы, в значении данного термина, определенного Декретом Президента Республики Беларусь от 21 декабря 2017 г. № 8 «О развитии цифровой экономики», к данному юридическому лицу и его деятельности может применяться выражение «криптобиржа».

Компания Currency Com Limited – общество с ограниченной ответственностью, зарегистрированное в Гибралтаре под регистрационным номером 117543; зарегистрированный офис компании находится по адресу: Suite 23, Portland House, Glacis Road, Gibraltar, GX11 1AA. Компания Currency Com Limited (1) авторизована Комиссией по финансовым услугам Гибралтара в качестве DLT Провайдера на основании Акта о финансовых услугах 2019. Номер лицензии 25032; (2) зарегистрирована в FINTRAC (Канада) в качестве Money Services Business под регистрационным номером M20055258; (3) зарегистрирована в FinCEN (США) в качестве Money Services Business под регистрационным номером 31000177055071«.

Что такое фондовый рынок, и как на нем заработать

Люди, которые хотят получать стабильный пассивный доход, рано или поздно сталкиваются с понятиями фондовый рынок и инвестиции. Из-за инфляции деньги со временем обесцениваются, поэтому вложения в ценные бумаги набирают популярность. Если разобраться в таких понятиях, как акции и облигации, ПИФы и т.д., то станет понятно, какие возможности дает фондовый рынок инвесторам.

Определение фондового рынка

Все операции связанные с ценными бумагами проводятся на рынке.

Фондовый рынок – система экономических отношений, касающихся выпуска и обращения инвестиционных документов между участниками. Простыми словами – это площадка, где можно купить или продать акции и т.п. Компании могут выпускать такие документы для привлечения капитала от частных инвесторов. Последние, в свою очередь, претендуют либо на часть прибыли фирмы, либо на имущество в случае ее банкротства. Биржевой рынок позволяет делать долгосрочные вложения, получать доход в виде дивидендов или купонов, а также от роста стоимости бумаг. На бирже можно приобрести:

- валюту;

- акции;

- облигации;

- фьючерсы.

Также деньги вкладываются в ПИФы. Эта аббревиатура расшифровывается как паевой инвестиционный фонд. Механизм действия с ПИФами заключается в том, что инвестор вкладывает деньги в уже сформированный портфель и получает как бы его часть, которая называется паем.

На покупке валюты можно заработать, если она начинает сильно колебаться во время кризиса. Этот способ не самый надежный, т.к. тяжело предугадать исход событий. Фьючерсы представляют собой контракты на покупку-продажу активов. При заключении такого договора стороны договариваются о цене и сроках.

Основные инструменты, с помощью которых зарабатывают на рынке, – это акции и облигации. Первые представляют собой бумаги, при покупке которых человек получает долю в компании. При этом он становится акционером и может претендовать на часть прибыли организации, которая ему выплачивается в виде дивидендов. Этот инструмент является ликвидным, т.е. его можно быстро купить или продать. Доходность по акциям может быть высокой, но чем она больше, тем рискованнее вложения.

Облигации – долговые бумаги. Компания берет взаймы у инвестора деньги под процент. У облигаций есть срок действия, по истечении которого организация обязана вернуть инвестору номинальную стоимость. При этом в течение всего периода существования этого документа на счет клиент регулярно выплачивается купонный доход, например раз в полгода. Облигации могут быть государственными. Данный тип является самым надежным.

Классификация рынка

Разделение рынка происходит в зависимости от направлений потока бумаг.

По характеру движения ценных бумаг рынок делится на первичный и вторичный.

Первичный рынок

Таким понятием называется биржа, на которой размещаются акции и облигации сразу после выпуска, т.к. напрямую от производителя. Основными функциями первичного рынка являются:

- организация выпуска;

- размещение и учет;

- поддержание баланса между спросом и предложением.

Такое размещение бывает 2 типов: частное и публичное. В первом случае бумаги продаются ограниченному кругу лиц и сделка имеет закрытый характер. Публичное размещение организовывается с помощью посредников.

Вторичный рынок

На этом рынке происходит обращение инвестиционных инструментов. Приток средств в компанию уже не поступает. Идет только перераспределение денег среди инвесторов. Вторичный рынок тоже делится на 2 вида:

- Биржевой. Этот тип характеризуется организованностью и наличием единой площадки для торгов. Такой рынок регулярно функционирует. Он позволяет уравновесить спрос и предложение.

- Внебиржевой. Этот вид предполагает отсутствие организованной площадки для торгов. Внебиржевой рынок – децентрализованная форма покупки или продажи активов.

Какие функции выполняет рынок ценных бумаг

Система обладает большими возможностями.

Такой рынок выполняет ряд важных функций:

- привлечение средств;

- перераспределение капитала;

- регулирование цен.

Приток средств

Для расширения и организации производства многие компании выпускают ценные бумаги. Покупка акций и облигаций способствует притоку средств в бюджет организаций. Вложения в государственные документы обуславливает привлечение денег в общественную казну.

Распределение капитала

Биржа позволяет распределять денежные средства между его участниками. Ими могут быть:

- государство;

- частные компании;

- государственные организации;

- частные инвесторы.

Покупка и продажа бумаг способствует перераспределению финансовых потоков между участниками и отраслями экономики.

Регуляторная функция

Стоимость акции или облигаций регулируется степенью востребованности. Рынок считается активным благодаря постоянной смене котировок. Цена акций определяет капитализацию предприятий. Получается, что ситуация в экономике регулирует стоимость компании на рынке.

Базовая структура фондового рынка

Центральным элементом фондового рынка является биржа. Это компания, которая считается организатором торгов. Для проведения такого рода деятельности необходима лицензия.

Определенное строение организации регулирует торговлю.

Следующей составляющей рынка являются профессиональные участники торгов. Это дилеры и брокеры. Первые совершают сделки от своего имени. Вторые выступают в качестве посредников между инвесторами и биржей. Чаще всего эти юридические лица работают за комиссию.

Еще одна категория участников, которая входит в его структуру, – эмитенты. Это категория лиц, которые выпускают бумаги в оборот. Чаще всего акции и облигации. Для осуществления своей деятельности им необходимо получить разрешение и пройти регистрацию на бирже.

Следующая составляющая – инвесторы. Это те лица, которые покупают активы и вкладывают деньги. Инвестором называется владелец таких документов. В эту категорию могут попасть как физические, так и юридические лица. Они могут действовать сами, если хватает знаний, или через посредников, например с помощью управляющих компаний.

Какие возможности дает фондовый рынок

Получить прибыль могут все принимающие участие в торгах.

Выгоду на рынке получают все участники. Для каждой стороны она своя.

Инвесторам

Инвесторы получают возможность вложить деньги на долгосрочную перспективу. Доходность бумаг на бирже выше, чем по банковским вкладам. Приобретая акции, инвестор претендует на долю в прибыли предприятия. Она выплачивается в виде дивидендов. Кроме того, с течением времени увеличивается стоимость акций. За счет этого можно получить прибыль от продажи.

Облигации обеспечивают инвестору постоянные выплаты в виде купонов. Кроме этого, в конце срока обращения выплачивается ее номинальная стоимость.

Эмитенту

Если компании нужны средства, она может выпустить ценные бумаги, например облигации. Механизм действия получается примерно такой же, как кредитование в банке. Только между инвестором и компанией нет посредника. Из-за этого взаимодействие получается более выгодным. С акциями дело обстоит еще лучше – их не надо выкупать в конце, также у них отсутствует срок действия.

Способы заработка на фондовом рынке

.jpg)

Приумножить имеющийся капитал возможно различными методами.

На бирже существует много способов для заработка. Но основных 3:

- инвестиции в бумаги;

- спекуляция или трейдинг;

- продажа акций, валюты и пр.

Инвестиции

Этот способ обеспечивает стабильный и регулярный заработок. Он бывает либо в виде дивидендов по акциям, либо в качестве купонов по облигациям. Чаще всего процент такой доходности выше, чем по банковским вкладам. Этот вид заработка называется пассивным. Инвестор приобретает активы и получает выплаты с регулярной периодичностью.

Спекуляция

Этот способ еще называется активным трейдингом. Он заключается в том, что человек получает прибыль от изменения стоимости бумаг. Этот метод сложнее простых инвестиций, т.к. необходимо постоянно следить за ситуацией на рынке. Например, срочно продавать акции, которые начинают падать, и покупать те, что растут. Чаще всего спекуляцией занимаются профессионалы, потому что этот процесс считается рискованным.

Продажа активов

Этот способ придуман для компаний, которые хотят заработать путем совершения сделок с ценными бумагами. Продажа активов обеспечивает прибыль, например, брокерам. Они получают комиссию с каждой совершенной сделки.

Перспективы инвестирования

При наличии базовых знаний о механизмах рынка, о правилах выбора акций и облигаций человек может защитить свои средства от инфляции. В долгосрочной перспективе стоимость бумаг всегда растет, если брать во внимание крупные и стабильные компании. Совершая операции на бирже, можно защитить себя от потери сбережений. Кроме того, существует перспектива получения пассивного дохода, который тоже оказывается выше процентов по вкладам.

Источник https://currency.com/ru/kak-zarabotat-na-fondovom-rynke

Источник https://monest.ru/chto-takoe-fondovyj-rynok-i-kak-na-nem-zarabotat/

Источник

Источник