Инвестирование для начинающих — понятие и виды инвестиций + 9 способов куда инвестировать деньги

Добрый день, уважаемые читатели финансового журнала «RichPro.ru»! Сегодня мы поговорим об инвестировании. Мы расскажем, что это такое и какие виды инвестиций существуют, с чего лучше начать и куда можно инвестировать деньги.

Из статьи вы узнаете:

- Что такое инвестиции и в чем состоит их выгода;

- Какие виды инвестиций самые распространенные;

- Каковы преимущества и недостатки частного инвестирования;

- Какие шаги предпринять, чтобы начать инвестировать;

- Какие способы инвестирования личных финансов существуют.

В конце вы найдете советы и рекомендации для начинающих инвесторов, а также ответы на часто задаваемые вопросы.

Статья будет полезна всем, кто интересуется инвестициями. Полезную информацию для себя найдут как новички в сфере инвестирования, так и те, у кого уже имеется опыт.

Советуем не терять ни минуты и поскорее приступать к чтению.

Что такое инвестирование и какие виды инвестиций бывают, с чего начать и как правильно делать инвестиции, куда лучше инвестировать свои деньги — об этом и не только вы узнаете, прочитав статью до конца

1. Что такое инвестиции простыми словами и для чего они нужны 📈

Далеко не все понимают, что инвестированием в современном мире занимаются абсолютно все. По сути даже образование представляет собой особый вид инвестирования, так как это вклад в будущее, ведь именно качественное образование поможет найти хорошую работу с достойной заработной платой.

Например, этот же принцип действует в спорте. Регулярно занимаясь, человек делает вклад в красоту и здоровье. Если же он профессиональный спортсмен, каждая тренировка является инвестированием в будущие победы.

Таким образом, инвестирование отображает важнейшее правило жизни человечества. Оно гласит: получить что-либо в будущем невозможно, если ничего не сделать для этого в настоящем.

Отсюда можно вывести основной смысл инвестиций: они представляют собой умственные, денежные, материальные вложения, которые в перспективе приведут к получению дохода через короткий или длительный срок.

К сожалению, в России, а также странах бывшего СССР уровень финансовой грамотности находится на довольно низком уровне. Результат – отсутствие правильных знаний о перспективах финансовых вложений.

Большинство жителей этого региона считают, что инвестиционной деятельностью могут заниматься только кредитные организации, государственные органы, а также крупные компании.

Также бытует мнение, что зарабатывать на вложении средства среди частных лиц могут только весьма богатые люди. На самом же деле заняться инвестициями может абсолютно каждый. Для этого достаточно иметь желание, а также теоретическую и практическую подготовку.

Прежде всего, стоит изучить понятие инвестирования. Произошло это слово от латинского in-vestio, что в переводе означает одевать. Не совсем понятно, каким образом связаны эти два слова.

Инвестирование в экономическом смысле имеет несколько определений. Мы приведем самое простое для понимания.

Инвестирование — это вложение средств в различные материальные, а также нематериальные активы ради их приумножения.

Производятся инвестиции в различных сферах экономики, а также социальной и интеллектуальной жизни людей.

Объектами инвестирования, то есть имуществом, в которое вкладываются деньги, могут быть:

- денежные средства разных стран;

- различные типы ценных бумаг;

- объекты недвижимости;

- оборудование;

- объекты интеллектуальной собственности.

В случае инвестирования вложения осуществляются единожды. После этого в перспективе можно рассчитывать на постоянное получение прибыли.

Инвестиции помогают преодолеть основное экономическое правило. Оно гласит, что у того, кто хранит денежные средства дома, их количество непрерывно уменьшается.

Дело в том, что постоянно и неизбежно снижается покупательная способность имеющихся денег. К этому приводят инфляция, различные экономические кризисы, а также девальвация.

Отсюда вытекает важнейшая цель любого инвестирования, которая заключается не только в сохранении, но и в постоянном увеличении капитала.

2. В чем заключается выгода инвестирования? 📑

Тратить минимум времени и сил на получение дохода вполне реально. Подобный вариант зарабатывать средства называют пассивным доходом. Именно к такому способу заработка стремятся все адекватные люди. Особенно это касается бизнесменов, а также манимейкеров, то есть людей, которые получают доход с использованием Интернета.

Одним из способов пассивного заработка выступает инвестирование средств в какие-либо прибыльные направления. Иными словами, удачные инвестиции позволяют рассчитывать на то, что в конечном итоге можно добиться главной цели любого здравомыслящего человека, которая заключается в минимальном расходовании времени на зарабатывание средств.

Получается, что у человека появится возможность заниматься тем, что ему удобно. В конечном итоге удачное вложение средств приведет к тому, что отпадет необходимость каждый день ходить на работу и тратить большую часть своего времени на обеспечение достойного существования себе и своей семье.

Вместо самого человека работать будет его капитал, инвестору же останется получать регулярную и стабильную прибыль.

Многие к таким заявлениям относятся весьма скептически. Это вполне понятно, учитывая, что в нашей стране политика и экономика очень нестабильны. Но есть смысл прекратить сомневаться, лучше всего трезво оценить открывающиеся возможности.

Важно помнить, что неуверенные в собственных силах люди никогда не смогут избавиться от безденежья, а также от тяжелого ярма наемного работника.

Многие задаются вопросом, почему кому-то удается разбогатеть, а другие никак не могут выбраться из долговой ямы. Дело вовсе не заключается в имеющихся талантах, высокой работоспособности, отличных идеях для бизнеса. На самом деле все заключается в том, что одни люди умеют эффективно распоряжаться принадлежащими им средствами, а другие – нет.

Даже те, у кого первоначальные активы одинаковые, в итоге могут получать совершенно разный доход. Связано это во многом с кардинальным различием в отношении к материальным, а также личностным ресурсам.

Таким образом, успеха можно добиться только в том случае, если грамотно направлять имеющиеся в наличии активы, иными словами, инвестировать их.

Следует иметь в виду, что сказанное относится не только к денежным средствами и имуществу, но и к умственным способностям, энергии, а также времени.

Грамотные и доходные инвестиции приносят в жизнь следующие выгоды:

- прибыль, не зависящую от временных затрат;

- финансовую независимость;

- свободное время для занятий семьей, хобби, путешествий и прочего;

- стабильное будущее, в котором можно быть уверенным.

Грамотно инвестировав средства, можно будет забыть о необходимости тратить значительное количество времени, чтобы обеспечить свои потребности. Не стоит рассчитывать, что делать абсолютно ничего не придется, нужно будет учиться, анализировать, а также рисковать.

Тем не менее, рано или поздно такие старания дадут положительный результат. В качестве него может быть стабильная прибыль. Сначала, скорее всего она будет лишь дополнительным доходом, но постепенно сможет стать основным.

Кроме того, в процессе инвестирования обязательно будет приобретен бесценный опыт. Он обязательно пригодится в будущем, даже если заработать существенных денег не удастся. Кстати, в одной из статей мы писали, на чем можно заработать деньги без вложений.

Классификация форм и видов инвестиций

3. Основные виды инвестиций и их классификация 📊

Инвестиции неоднородны. Можно выделить огромное количество их видов. При этом каждый из них обладает уникальными характеристиками.

Разнообразие критериев, в соответствии с которыми можно описать инвестиции ведет к существованию большого количества классификаций. Мы расскажем о пяти основных.

Вид 1. В зависимости от объекта инвестирования

Одной из важнейших характеристик инвестиций является объект, в который вкладываются средства.

На этом признаке основывается следующая классификация:

- Спекулятивные инвестиции подразумевают приобретение какого-либо актива (ценных бумаг, иностранной валюты, драгоценных металлов) для последующей их реализации после возрастания стоимости.

- Финансовые инвестиции – вложение капитала в разные финансовые инструменты. Чаще всего с этой целью используются ценные бумаги, ПАММ-счета, а также паевые фонды.

- Венчурные инвестиции – вложения в перспективные, активно развивающиеся, зачастую недавно созданные компании. В этом случае ожидается, что в будущем они начнут приносить огромную прибыль. Более подробно про венчурные инвестиции читайте в отдельной статье нашего журнала.

- Реальные инвестиции предполагают вложение денежных средств в различные формы реального капитала. Это может быть приобретение земельного участка, вложения в строительство, покупка готового бизнеса, авторского права, лицензии.

Вид 2. По сроку инвестирования

Для инвесторов огромное значение имеет то, на какой период времени их средства будут ограничены в возможностях пользования. Иными словами, важен срок, то есть время, на которое деньги будут вложены.

В зависимости от этого признака выделяют следующие виды инвестиций:

- краткосрочные, срок вложения по которым не превышает года;

- среднесрочные – инвестиции на 1-5 лет;

- долгосрочные – деньги будут вложены больше чем на 5 лет.

В отдельную группу можно также выделить аннуитетные инвестиции, которые могут быть сделаны на любой период времени. При этом прибыль от них поступает периодически.

Ярким примером являются банковские депозиты с ежемесячным перечислением процентов на отдельный счет.

Вид 3. В зависимости от формы собственности

Если рассматривать в качестве критерия классификации субъекта, который инвестирует средства, можно выделить:

- частные инвестиции – вложения осуществляются физическим лицом;

- зарубежные – средства инвестируются иностранными гражданами и компаниями;

- государственные инвестиции – субъектом выступают различные государственные органы.

Существуют ситуации, когда не все вложенные деньги принадлежат одному субъекту. В этом случае говорят о комбинированных или смешанных инвестициях.

Например, часть вложенных денег принадлежит государству, остальные – частному инвестору.

Вид 4. По уровню риска

Одним из важнейших показателей любых инвестиций является уровень риска. Традиционно он находится в прямой зависимости от доходности. Иными словами, чем выше риск, тем большую прибыль принесет инвестиционный инструмент.

В зависимости от уровня риска все инвестиции делят на три группы (расположены в порядке возрастания степени рискованности):

- консервативные;

- вложения с умеренным риском;

- агрессивное инвестирование.

Несмотря на то, что существуют инвесторы, которые в погоне за высокой прибылью согласны на то, чтобы их вложения подвергались высокому риску, большинство все-таки избегают высокорисковых инвестиций. Это касается как новичков, так и опытных инвесторов.

Решением проблемы может стать диверсификация, которая хотя и не помогает полностью устранить риск, но позволяет значительно снизить его. Под диверсификацией понимают распределение капитала между несколькими типами инвестиций.

Вид 5. По цели инвестирования

В зависимости от целевого назначения традиционно выделяют следующие виды инвестирования:

- прямые инвестиции подразумевают вложение капитала в области материального производства, реализации товаров и услуг, инвестор обычно при этом получает часть уставного капитала фирмы, которая составляет не меньше 10%;

- портфельные предполагают инвестирование средств в различные ценные бумаги (обычно акции и облигации), активного управления инвестициями не предполагается;

- интеллектуальные предполагают вложение руководством компании средств в обучение сотрудников, проведение различных курсов и тренингов;

- нефинансовые инвестиции – деньги вкладываются в различные проекты (оборудования, машин), а также права и лицензии.

Таким образом, существует несколько классификаций инвестиций в зависимости от различных критериев.

Благодаря разнообразию видов каждый инвестор может выбрать тот тип инвестиций, который идеально подходит именно ему.

4. Преимущества и недостатки частных инвестиций 💡

Как и любой другой экономический процесс, частные инвестиции имеют свои плюсы и минусы. Важно еще до начала любых вложений внимательно изучить их. Это поможет в дальнейшем повысить эффективность процесса.

Плюсы (+) частных инвестиций

Можно назвать следующие преимущества частных инвестиций:

- Инвестирование представляет собой один из видов пассивного заработка. Это является важнейшим преимуществом инвестиций. Именно ради пассивного дохода большинство людей и начинают вкладывать средства. Для получения равноценных денежных сумм инвестор тратит значительно меньше времени и сил, чем тот, кто активно трудится в качестве наемного работника.

- Процесс инвестирования является очень интересным, а также помогает научиться новому. Познавательность инвестиционной деятельности заключается в повышении финансовой грамотности, приобретении опыта работы с различными инвестиционными инструментами. В то же время традиционный наемный труд отличается однообразием, во многом именно поэтому он становится ненавистным. В этом плане инвестиции значительно выигрывают.

- Инвестирование позволяет диверсифицировать получаемый доход. Традиционно каждый человек получает доход из одного источника – заработную плату от работодателя или пенсию. Реже к ним добавляется еще один-два источника, например, доход от сдачи в аренду квартиры. В то же время инвестирование позволяет распределить капитал между неограниченным количеством активов, что даст возможность получать доход из различных источников. Благодаря такому подходу можно в разы увеличить безопасность личного или семейного бюджета. Получается, что в случае потери дохода из одного источника, средства продолжат поступать из других.

- Инвестирование предоставляет возможность реализовать себя, а также достигнуть своих целей. Практика доказывает, что именно у инвесторов больше всего шансов достигнуть поставленных целей, а также стать успешным. Связано это с тем, что именно инвестирование позволяет достигнуть материального благополучия, а также освободить значительную часть времени. Это время можно потратить на семью, увлечения, самореализацию. Именно инвесторы чаще всего занимают верхушки рейтингов самых богатых людей.

- Теоретически доход, получаемый в процессе инвестирования, является неограниченным. Действительно, размер активного дохода всегда ограничивается тем, сколько времени и сил было потрачено. В то же время при пассивном доходе подобные ограничения отсутствуют. Более того, если в процессе инвестирования прибыль не снимать, а вновь вкладывать, доходность инвестиций будет возрастать по формуле сложных процентов.

Минусы (−) частных инвестиций

Несмотря на значительное количество плюсов, инвестиции имеют и недостатки.

Среди них можно выделить следующие:

- Основным недостатком инвестирования является риск. Вне зависимости от того, какой инвестиционный инструмент будет использован, существует вероятность полной или частичной потери вложенного капитала. Конечно, если инвестировать средства в надежные активы, риск будет минимальным, но все-таки он сохраняется.

- Инвестирование сопряжено с нервным стрессом. Особенно это касается новичков. Нередко стоимость инструмента, в который были вложены средства, движется не в том направлении, куда хотелось бы инвестору. Естественно, это ведет к образованию убытка, пусть даже и временного. В этих ситуациях инвесторы подвергаются серьезному психологическому напряжению.

- Для успешного инвестирования требуется большой объем знаний. Потребуется постоянно обучаться и самосовершенствоваться. С одной стороны, приобретение дополнительных знаний является полезным процессом и лишним никому не будет. С другой стороны, для этого потребуется потратить достаточно много времени. Кроме того, важно наличие желания и самодисциплины, которые есть не у всех. В то же время при отсутствии необходимых знаний частное инвестирование становится похожим на блуждание во тьме.

- Процесс инвестирования чаще всего не гарантирует получения постоянной прибыли. Очень мало инструментов, которые дают гарантию получения дохода. Гораздо чаще инвесторам приходится ориентироваться на прогнозные величины, которых в случае изменения рыночной ситуации не всегда удается достигнуть. Более того, иногда частные инвестиции ведут к образованию убытка. В сравнении с инвестициями различные варианты активного заработка дают больше гарантий получения постоянной суммы дохода.

- Для начала инвестирования потребуется денежный капитал. При этом если с получаемой прибыли планируется достойно жить и содержать семью, сумма вложений потребуется весьма значительная. На создание такого капитала может уйти значительное количество времени и сил.

Таким образом, сравнивая преимущества и недостатки инвестирования, можно сделать вывод о том, что плюсы все-таки перевешивают минусы.

Конечно, решить стоит ли заниматься вложением капитала каждый должен сам. Однако мы считаем, что лучше инвестировать.

Для начала можно использовать небольшие суммы и инструменты с минимальным риском.

Как правильно инвестировать деньги за 5 шагов — инструкция для новичков (чайников)

5. Как инвестировать деньги — пошаговое руководство по инвестированию для начинающих 📝

Многие начинающие инвесторы задаются вопросом, куда лучше вложить деньги, а также как эффективно начать инвестировать. Именно поэтому далее в статье мы приводим пошаговую инструкцию. Она поможет любому желающему сделать первые шаги в инвестировании и тем самым достичь своих финансовых целей.

Конечно, изначальная ситуация для каждого инвестора индивидуальна. Тем не менее, можно выделить общие правила, которым необходимо следовать, они полезны для всех случаев и каждого инвестора.

Для начала инвестирования требуется преодолеть восемь последовательных шагов. Для достижения успеха не стоит пропускать ни один из них.

Шаг 1. Оценка имеющейся финансовой ситуации и приведение в порядок личных финансов

Прежде всего, следует описать свои доходы. При этом определить следует источник доходов, насколько они регулярны и стабильны. Кроме того, следует зафиксировать их размер.

Далее оцениваются расходы, их следует фиксировать по статьям. При этом обязательно помечают категорию расходов, то есть являются ли они разовыми, регулярными или нерегулярными.

Следующий пункт финансового плана – описание имеющихся в наличии активов. Это могут быть автомобиль, квартира, банковские депозиты, земельные и дачные участки, ценные бумаги, доли в уставных капиталах и прочее. Важно обозначить стоимость каждого из активов, а также размер прибыли от него.

После этого рассчитывается рентабельность каждого актива, которая равна отношению приносимой им прибыли к стоимости. Скорее всего, все или большинство активов окажутся неприбыльными или влекущими дополнительные расходы. На этом этапе подобная ситуация вполне нормальна.

После того, как активы будут описаны, важно также составить список пассивов. Это могут быть любые обязательства – кредиты, в том числе ипотечный, а также другие долги, например, налоги и страховые взносы.

На этом этапе важно оценить размер расходов, которые выплачиваются по соответствующим обязательствам ежегодно. Также стоит оценить в процентах отношение суммы расхода к общей сумме обязательств.

Теперь бюджет следует оценить путем расчета двух коэффициентов:

- Инвестиционный ресурс – разница между доходами и расходами;

- Чистый капитал – разница между активами и пассивами.

В идеале значение первого показателя должно быть не менее 10—20 процентов от суммы дохода. Если же размер инвестиционного ресурса не достиг этого значения, или оказался меньше нуля, прежде чем начать инвестирование придется прибегнуть к мерам финансового оздоровления бюджета.

В ходе составления и анализа финансового плана следует быть максимально честным, нельзя пытаться приукрасить сложившуюся ситуацию. Важно в бюджете описать все точно как есть на самом деле.

Важно понимать, что именно бюджет, составленный на этом шаге, является основой будущего финансового плана, без которой составить качественный план никак не удастся.

Таким образом, результатом первого шага должно стать понимание того, откуда в ваш бюджет поступают средства, а также каким образом они расходуются.

Кроме того, можно понять, сколько средств остается после внесения основных платежей, а также сколько времени удастся просуществовать, если поступления из основного источника доходов прекратятся.

Шаг 2. Создание финансового резерва

Для использования при возникновении непредвиденных ситуаций следует создать финансовый резерв. Следует понимать, что он важен не только в практическом плане, но и в психологическом. Такой резерв дает очень прочное ощущение уверенности, а также стабильности.

Осознание того, что у человека есть небольшой запас денег на случай непредвиденных жизненных обстоятельств делает жизнь психологически гораздо более комфортной.

В итоге финансовый резерв представляет собой доступный, но при этом весьма эффективный способ сделать жизнь более комфортной, а также значительно сократить уровень стресса.

В практическом плане финансовый резерв обеспечивает выполнение двух функций:

- Оплата регулярных расходов в том случае, если по каким-либо причинам основной источник дохода перестанет пополнять бюджет;

- Финансирование мелких непредвиденных трат – ремонта бытовой техники, услуг врача и прочего.

Идеальный размер финансового резерва должен обеспечивать оплату постоянных расходов на протяжении периода равного от трех месяцев до полугода.

Хранить созданный резерв следует в той валюте, в которой осуществляется оплата основных расходов. При этом лучше всего вложить денежные средства в банк.

Выбирать следует такую кредитную организацию, которая отвечает следующим критериям:

- участие в системе страхования банковских вкладов;

- кредитная организация находится не ниже пятидесятого места по размеру активов либо является филиалом крупной международной компании;

- удобное местоположение, а также график работы позволят пользоваться услугами банка, не тратя на это целый день.

Для накопления не стоит выбирать карточные счета, так как в этом случае велик соблазн израсходовать средства не так, как запланировано. Лучше всего открыть текущий либо накопительный счет. Однако в этом случае слишком низкие проценты на остаток на счете.

Идеальным вариантом может стать депозит. Но следует обратить внимание, чтобы он соответствовал следующим критериям:

- минимальная сумма пополнения должна быть комфортной для ежемесячного накопления;

- в случае необходимости можно снять часть средств без потери процентов;

- в идеале проценты должны начисляться и капитализироваться ежемесячно.

Получается, что при выборе банка процентная ставка не должна выступать определяющим условием. Но следует обратить внимание, чтобы она была ни самой низкой, ни самой высокой среди существующих на рынке.

Как только банк и вклад будут выбраны, нужно пополнить счет до суммы рассчитанного финансового резерва.

Шаг 3. Разработка целей, а также задач инвестирования

На этом этапе следует определиться, что будущий инвестор желает сделать в жизни, чего получить, какое имущество приобрести. При этом для каждой цели необходимо определить, сколько для ее достижения потребуется денег, в какой валюте. Кроме того, важно определить, к какому моменту цель должна быть достигнута.

После того, как цели будут определены, их следует проранжировать, то есть пронумеровать, по убыванию важности и приоритета. Таким образом, станет ясно, куда следует направлять средства в первую очередь.

Шаг 4. Определение приемлемого риска

Будущий инвестор на этом этапе определяет, какой финансовый риск он согласен выдержать, чтобы достичь поставленных целей. Также в этот момент определяется, какие ситуации в инвестировании будут неприемлемы.

Иными словами, некоторые инвесторы вполне спокойно относятся к временной просадке капитала даже на 40%. Другие же напротив, чувствуют себя абсолютно некомфортно даже при возникновении убытка в пределах 10%.

Шаг 5. Разработка инвестиционной стратегии

В этот момент важно определить для себя следующие моменты:

- размер вкладываемой суммы;

- периодичность инвестирования – один раз либо регулярно;

- возникновение какого типа рисков недопустимо, и должно быть заранее захеджировано;

- какую часть личного времени инвестор готов тратить на то, чтобы управлять вложениями;

- определяются запретные финансовые инструменты – кто-то принципиально не инвестирует в алкогольную и табачную отрасли, кто-то предпочитает финансировать иностранные компании и тому подобное;

- решается, в какие виды и типы активов будут инвестироваться средства;

- какие налоги могут возникнуть, каким образом их можно минимизировать.

После того, как обозначенные выше условия будут определены, следует четко прописать, каким образом будут приниматься инвестиционные решения. То есть, необходимо решить, какие моменты принимать во внимание, а какие игнорировать. Кроме того, важно определить, какие действия должны последовать при возникновении тех или иных событий.

Не менее важно определить, как часто и под влиянием чего анализировать действующую инвестиционную стратегию, а также, при каких обстоятельствах следует пересмотреть и изменить ее.

Шаг 6. Стресс-тестирование разработанной стратегии

На этом этапе проводится тестирование разработанной на предыдущем шаге стратегии по принципу «что, если?». Для этого следует задать себе максимальное количество вопросов и как можно правдивее ответить на них.

Начало вопросов должно быть следующим: что произойдет с поставленными мною инвестиционными целями. Вторая часть вопроса (если) зависит от обстоятельств жизни инвестора и для каждого индивидуальна.

Примерами окончания вопросов могут служить:

- если я потеряю работу;

- если я серьезно заболею;

- если сломается машина.

Итогом подобного тестирования должна стать разработка защитной инвестиционной стратегии. Основной ее задачей является определение возможностей, которые позволят не отказываться от реализации инвестиционной стратегии даже при неблагоприятном стечении обстоятельств.

Многие трудности можно не только заранее обозначить, но и застраховаться на случай их возникновения.

Шаг 7. Выбор способа вложений

В этот момент потребуется определить:

- посредством какой компании будет проводиться инвестирование;

- каким образом будут вноситься денежные средства;

- как снимать заработанную прибыль;

- в чью пользу и в каком объеме потребуется производить платежи (комиссий и налоги).

Шаг 8. Формирование инвестиционного портфеля

Только после того, как все предыдущие этапы подготовки к инвестированию будут преодолены, можно начать формировать инвестиционный портфель. Иными словами только в этот момент можно перейти непосредственно к вложению денежных средств.

На этом шаге потребуется сделать следующее:

- выбрать определенные инструменты, которые будут соответствовать разработанной инвестиционной стратегии;

- вложить деньги в подобранные активы.

Многие скажут, что приведенная инструкция слишком сложна, не обязательно преодолевать такое большое количество шагов. На самом деле только последовательное выполнение всех восьми этапов способно привести инвестора к следующему результату:

- Удастся разобраться в личной финансовой ситуации;

- Сформируется финансовый резерв, который позволит удержаться на плаву в течение полугода;

- Появится чувство уверенности в будущем, а также застрахованности от неожиданностей и мелких неприятностей;

- Будет разработан конкретный план действий, который позволит приумножить собственные средства;

- Появится грамотно структурированный финансовый портфель.

Те, кому удастся преодолеть эти непростые, на первый взгляд, шаги могут с уверенностью ожидать положительного результата от инвестиций.

Проверенные способы куда лучше инвестировать деньги, чтобы они работали

6. Куда инвестировать деньги — ТОП-9 лучших способов инвестирования личных финансов 💰

Существует огромное количество инструментов для инвестирования. Выбирая для себя идеальное направление, следует исходить не только из собственных предпочтений относительно уровня риска и доходности. Важно также согласовать способ инвестирования с экономической ситуацией в стране.

Мы предлагаем вашему вниманию наиболее популярные и надежные варианты для вложения денежных средств.

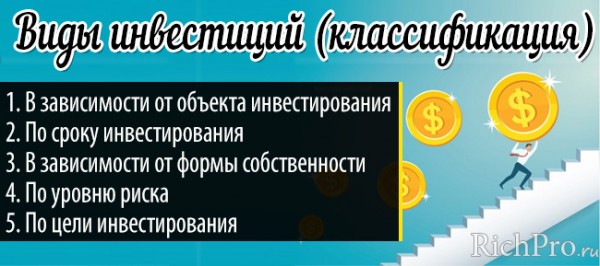

Способ 1. Банковские вклады

Вклады в банках – один из самых доступных, а потому самых популярных вариантов инвестирования. Теоретически они могут приносить порядка 10% годовых. Однако сегодня проценты в большинстве кредитных учреждений снижены, поэтому, выбирая банк для инвестирования, нужно провести тщательный анализ.

Банковские депозиты являются консервативным вариантом инвестирования. Помимо того, что это самый интуитивно понятный способ, он еще и наименее рискованный.

Среди преимуществ вкладов можно выделить следующие:

- страхование со стороны государства;

- срок вложений, а также получаемая прибыль известны еще до момента инвестирования;

- доступность;

- низкий уровень риска, то есть надежность.

Выбирая банк, специалисты рекомендуют отдавать предпочтения крупным финансовым организациям, которые имеют продолжительный опыт, а также безупречную репутацию.

Рассмотрим наиболее надежные банки, ставки в которых самые высокие.

| Наименование банка | Вклад с самой высокой ставкой | Размер ставки в % годовых |

| Связь-банк | Максимальный доход онлайн | 10,1 |

| Совкомбанк | Максимальный доход | 9,8 |

| Тинькофф | СмартВклад | 9,0 |

| ВТБ | Максимальный доход | 9,0 |

| Райффайзен | Выгодный | 7,7 |

| Альфа Банк | Накопилка | 7,0 |

Способ 2. Инвестирование в драгоценные металлы

Вложения в драгоценные металлы уже во времена зарождения товарно-денежных отношений могли принести доход своим обладателям. В качестве ценных металлов традиционно используются золото, серебро, платина, а также палладий.

Существует несколько обстоятельств, благодаря которым многие годы цена на драгоценные металлы сохраняется на довольно высоком уровне:

- отсутствие влияния коррозии;

- ограниченной количество металлов в мире.

В долгосрочном периоде стоимость драгоценных металлов неизменно возрастает. При этом различные экономические кризисы, а также прочие изменения в экономике практически не оказывают влияния на цену драгоценных металлов.

Согласно статистическим данным только за последнее десятилетие в России стоимость золота (в рублях) выросла почти в 6 раз. При этом специалисты считают, что нет никаких факторов, способных в ближайшие годы переломить эту тенденцию.

Вкладывать средства в драгметаллы можно несколькими способами:

- покупка золотого слитка;

- приобретение золотых монет;

- открытие металлических счетов в банке;

- приобретение акций золотодобывающих компаний.

Самым надежным вариантом является физическое приобретение металла. Но стоит учесть, что это вложения на длительный срок. От подобных инвестиций получить ощутимую прибыль в ближайшие пять лет вряд ли удастся.

Тем, кому нужен быстрый доход, лучше всего открывать металлические счета. При этом физически золото или другие драгметаллы не покупаются. В банке открывается счет, на который зачисляются денежные средства в пересчете на граммы металла.

Прибыль можно получить довольно быстро – регулярно производится пересчет суммы на вкладе по новой стоимости металла.

Открытие металлических счетов – самый безопасный способ инвестирования в драгоценные металлы. Особенно это касается банков, в которых вклады застрахованы.

Способ 3. Паевые инвестиционные фонды

Паевые инвестиционные фонды или ПИФы – это способ инвестирования, который по сути является передачей средств в доверительное управление.

Фонд объединенные средства пайщиков вкладывает в различные финансовые инструменты. Получаемая в результате прибыль распределяется между участниками фонда. Но и основатели ПИФа не остаются в убытке – они также получают свой процент.

Особенности взаимодействия пайщиков с управляющим средствами отражаются в контрактных условиях. В обязательном порядке пайщику следует внимательно изучить подобное соглашение еще до того, как вложиться в фонд.

Схема действия паевого фонда очень проста. Пайщики покупают части фонда, которые называются паи. Вложенные денежные средства поступают в распоряжение управляющего, которые занимаются их вложением.

Управляющие заинтересованы в получении как можно большей прибыли, так как сами получают доход в виде комиссионных, которые рассчитывается как процент от прибыли.

Паи можно довольно просто купить и продать. Поэтому такие инвестиции относятся к высоколиквидным.

Среди преимуществ ПИФов можно выделить:

- управление средствами осуществляется профессионалами;

- ПИФы доступны каждому;

- доход не облагается налогом;

- фонды контролируются государством.

По окончании определенного периода рассчитывается прибыльность фонда. Получившийся доход распределяется между пайщиками пропорционально доле каждого из них в фонде.

Нередко доходность ПИФа приближается к 50 процентам. Это почти в пять раз выгоднее, чем банковские вклады. В среднем прибыльность фонда составляет около 30%.

Способ 4. Инвестиции в ценные бумаги

Один из наиболее популярных способов инвестирования – вложения в ценные бумаги. Но не стоит забывать, что работа с этим инструментом требуют серьезных знаний в области финансов и экономики.

Для тех, кто надеется на долгосрочную прибыль, вкладывать деньги в первые попавшиеся акции – далеко не самый лучший вариант.

Чтобы инвестирование средств в ценные бумаги приносило реальную прибыль, нужно иметь серьезные знания в сфере экономики либо иметь опыт игры на бирже. Если подобных знаний и умений нет, можно передать капитал в доверительное управление опытному брокеру.

При вложении в ценные бумаги невозможно гарантировать получение прибыли. Однако если инвестиции окажутся успешными, можно получить ощутимый доход. Он может достигать 100%.

Более того, прибыль от вложений в ценные бумаги практически ничем не ограничена. Некоторым успешным инвесторам удавалось получить порядка 1000% всего за несколько лет.

📣 Обратите внимание, что выход на финансовый рынок происходит через брокера. Одной из лучших является эта брокерская компания.

Способ 5. Инвестирование в недвижимость

Недвижимость также является весьма популярным вариантом вложения средств. Объясняется это просто – спрос на квартиры, дома и даже нежилые помещения будет всегда. Людям нужна недвижимость для жизни, а также ведения бизнеса. Кроме того, такой инструмент никогда полностью не обесценится.

Принимая решение инвестировать в недвижимость, следует помнить, что ее стоимость, а также ликвидность определяются большим количеством факторов. К ним относятся, например, экономическая ситуация в государстве, так и региональное положение.

Существует два способа получать доход от инвестиций в недвижимость:

- Сдача в аренду;

- Последующая перепродажа.

Аренда выступает одним из видов пассивного заработка. Денежные средства владелец помещения получает, практически не затрачивая времени и сил. Для получения дохода в этом случае достаточно прав собственности.

Продажа объекта недвижимости может принести доход в том случае, если его стоимость повысится. Однако сегодня существуют трудности с выгодной продажей недвижимости. В большинстве российских регионов спрос на этот актив сегодня гораздо меньше, чем предложение.

Тем не менее, в некоторых случаях инвесторам удается заработать неплохую прибыль на продаже недвижимости.

Про возможные способы инвестирования в недвижимость смотрите в ролике ниже:

Существует несколько способов увеличить доход:

- приобретение объекта в момент падения цен на рынке и продажа только после их роста;

- купить недвижимость на стадии закладки фундамента или на начальных этапах возведения, а продажа после готовности;

- приобретение квартир в плачевном состоянии, качественный их ремонт, продажа с надбавкой к стоимости, которая, в том числе, окупает затраты на ремонт.

На сегодняшний день рыночная ситуация сложилась таким образом, что эксперты рекомендуют воздержаться от вложения средств в недвижимость. Они считают, что разумнее всего дождаться существенного экономического спада.

Подробно про инвестиции в недвижимость, а также плюсы и минусы данного способа вложения денег мы уже ранее рассказывали в нашей статье.

Способ 6. Инвестиции в бизнес

Теоретически именно вложения в бизнес являются одним из самых высокоприбыльных вариантов. По сути, открытие успешной компании способно обеспечить безбедное будущее не только самому предпринимателю, но и его потомкам.

На практике успешность бизнеса определяется большим количеством обстоятельств. Среди них можно выделить:

- правильно ли выбрана ниша на рынке;

- профессионализм предпринимателя;

- насколько оригинальна идея;

- грамотность проводимых действий.

Согласно статистическим данным большинство фирм становятся банкротом уже на начальной стадии. Поэтому гораздо лучше открывать собственный бизнес, покупая франшизу. О том что такое франшиза простыми словами, мы уже рассказали в предыдущем материале.

Можно также инвестировать средства в уже готовую компанию. В отдельной статье мы писали об инвестициях в бизнес, а также приводили стартапы в России куда можно вложить свои деньги.

Способ 7. Инвестиции в стартапы

Стартапы – это уникальные инновационные проекты в социальной или коммерческой сфере. В перспективе в них заложен достаточно высокий уровень доходности.

Иными словами, если правильно выбрать проект для инвестирования средств, можно получить неплохую прибыль.

Но стоит учесть, что только около 20% подобных проектов приносят инвесторам реальную прибыль. Остальные оказываются убыточными или требуют дополнительного вливания средств.

Сегодня инвестировать средства в различные стартапы не так уж и сложно. В интернете действует огромное количество площадок, на которых владельцы стартапов представляют свои проекты, привлекая инвесторов.

На первом этапе можно сделать минимальные инвестиции, которые составляют несколько тысяч рублей. Это позволит изучить механизм инвестирования.

Преимущества стартапов заключаются в возможности инвестировать огромное количество направлений бизнеса. География также практически безгранична – можно вкладываться в столичные, европейские проекты, а также те, которые находятся в регионе присутствия инвестора, и даже находящиеся только в интернете.

Способ 8. Инвестирование в интернет-проекты

Интернет сегодня является одним из самых популярных и весьма активно развивающихся сфер бизнеса. Специалистов, работающих здесь, называют манимейкерами.

Огромное количество онлайн-бизнесменов уже зарабатывают в интернете деньги. При этом с каждым днем их становится все больше. Способы заработка в Интернете вы можете найти на нашем сайте.

Инвесторам, которые мечтают стать онлайн-бизнесменами, стоит поторопиться. Следует занять нишу для деятельности до того, как ее займут другие.

Для заработка в интернете могут быть использованы:

- магазины;

- группы в социальных сетях;

- информационные ресурсы;

- блоги;

- сайты развлечений.

При этом не обязательно создавать сайт самому с нуля. Можно также купить уже готовый созданный кем-то проект. Важно при этом, чтобы ресурс был максимально посещаемым. В этом случае можно будет получать прибыль от рекламы, партнерских программ, а также прямых продаж.

Если решено создать собственный проект, следует учесть, что в интернете ценятся нестандартный подход. Оформлять свой сайт следует максимально уникально. Это позволит привлечь к нему максимум посетителей.

Также рекомендуем к прочтению нашу статью про бизнес в интернете, в которой мы рассказали как и с чего начать онлайн-бизнес и привели лучшие идеи для создания своего дела в сети.

Способ 9. Форекс

Сегодня рекламу Форекса можно встретить повсюду. Нередко она утверждает, что здесь можно заработать миллионы за несколько дней. Однако далеко не все понимают, что представляет собой Форекс на самом деле.

Если сказать простыми словами, Форекс – это всемирный рынок, где по свободно формирующимся ценам производится обмен различных валют.

В принципе получить доход на валютном рынке под силу каждому, кто уделит этому время, потратит силы и вложит средства. Здесь также важно выбрать надежную брокерскую копанию. Многие успешные трейдеры работают через этого брокера.

Можно как торговать самостоятельно, так и передать средства в управление через ПАММ-счета. Подробности о том как заработать на Форекс описаны в одном из прошлых выпусков.

Чтобы было легче сравнить вышеназванные способы инвестирования, мы свели их в таблицу:

| Тип вложений | Оптимальный срок инвестирования | Преимущества |

| Банковские вклады | От 1 года | Высокий уровень надежности |

| Драгоценные металлы | Долгосрочные – свыше 4 лет | Стабильный рост стоимости драгметаллов |

| ПИФы | От 3 месяцев | Средствами управляют профессионалы |

| Ценные бумаги | Любой | Не ограниченна |

| Недвижимость | Долгосрочные – более 3 лет | Высокая ликвидность |

| Бизнес | Длительный – несколько лет | Высокая прибыль |

| Стартап | От 6 месяцев | Большое количество проектов для выбора |

| Интернет-проекты | Любой | Активное развитие |

| Форекс | Любой | Быстрая окупаемость |

🔔 На нашем сайте также есть статья, в которой подробно рассказывается об инвестировании в криптовалюту — рекомендуем её к прочтению.

Опрос: Куда лучше вложить деньги?

- В себя

- Банки (депозиты и другие банковские продукты)

- ПИФ, ETF

- Золото и другие драгоценные металлы

- Недвижимость

- Ценные бумаги

- Криптовалюты

- В трейдинг

- Доверительное управление

- Бизнес (Стартапы)

- Искусство

- Добавить свой ответ

РезультатыPoll Options are limited because JavaScript is disabled in your browser.

А ещё советуем посмотреть ролик на тему «Куда инвестировать деньги»:

7. Основные этапы грамотного управления инвестициями 📋

Правильно управляя собственными вложениями, инвестор может повлиять на получаемую от них прибыль, а также значительно снизить уровень риска.

Можно, конечно, инвестировать наугад, рассчитывая исключительно на собственную удачливость. Однако лучше все-таки заниматься инвестициями максимально профессионально.

Следует действовать поэтапно, со знанием дела, максимально точно оценивая собственные возможности. Это позволит получить от вложений максимальную отдачу.

Этап 1. Предварительная оценка будущего инвестиционного процесса

В ходе предварительной оценки следует провести анализ различных определяющих факторов, в том числе рыночной конъюнктуры. При этом важно учесть совокупные тенденции развития инвестируемого направления. Кроме того, важно принять во внимание особенности данного момента.

Например, во время экономических кризисов нецелесообразно инвестировать средства в объекты недвижимости. В такие периоды спрос на них резко падает, и быстро реализовать их не удастся.

Более того, при низком спросе крупные продавцы, например, застройщики, могут значительно снизить стоимость. В итоге на рынке в целом произойдет падение.

На этом этапе также следует оценить масштаб инвестиционного проекта. Кроме того, важно сразу же рассчитать срок окупаемости инвестиций.

Этап 2. Расчет прогнозируемой суммы вложений

Важно заранее оценить объем необходимых вложений, чтобы понять, достаточно ли имеющихся средств.

Нужно понимать, что под влиянием рыночных изменений вполне вероятна потеря вложенных средств. Поэтому рисковать можно только свободными деньгами, такой суммой, которая не нанесет непоправимого ущерба семейному бюджету.

Этап 3. Выбор формы инвестирования

В ходе выбора варианта вложений инвестору следует ориентироваться на собственные возможности.

Новичкам придется рассчитывать только на имеющихся у них сегодня в наличии денежные средства, а также материальные и нематериальные активы.

В будущем, когда будет приобретен опыт в инвестировании и получены первые прибыли, появится гораздо больше возможностей.

Этап 4. Коррекция инвестиционного проекта в соответствии с целями инвестора

Именно цель вложений оказывает влияние на стратегию того, как следует развивать инвестируемый проект.

Предположим, были инвестированы средства в перспективное направление деятельности только ради получения прибыли. В этой ситуации нет никакого смысла реинвестировать полученный доход ради увеличения масштабов производства, а также освоения новых рынков продаж.

Точно также следует относиться и к другим инструментам инвестирования – депозитам, а также интернет-вложениям.

Специалисты рекомендуют выводить прибыль, а также вложенные средства сразу же, когда поставленная цель достигнута.

Тем не менее, если в проекте появилась перспектива стабильного непрекращающегося роста, возможно с выводом инвестированных средств стоит повременить. Вряд ли есть смысл отказываться от получения дополнительного дохода даже при достижении поставленной цели.

Этап 5. Анализ эффективности инвестиций и прогноз уровня риска

На этом этапе следует оценить, какую эффективность показал инвестиционный проект за определенный временной промежуток.

В том случае, если показатели соответствуют ожиданиям, менять что-либо нет необходимости. Однако если уровень прибыли не достиг планового, придется разработать меры, которые помогут исправить сложившуюся ситуацию.

Этап 6. Мониторинг проекта после его старта

Важной составляющей эффективности инвестиционного проекта является мониторинг сложившейся ситуации.

Несмотря на то, что для получения пассивного дохода не требуется принимать активное участие в развитии проекта, следить за ним нужно обязательно. Прежде всего, это касается высокорисковых инвестиций, таких как стартапы и бизнес.

При вложениях в инструменты с минимальным уровнем риска мониторинг следует проводить гораздо реже.

Таким образом, правильное управление инвестициями включает ряд важнейших этапов. Если стараться их соблюдать, можно добиться максимальной отдачи от инвестиций.

8. Как увеличить рентабельность инвестиций — 3 простых примера 💸📈

Рано или поздно перед каждым инвестором встает необходимость повысить рентабельность вложений. Делать это следует как для роста оборота, так и для повышения производительности.

Приведем три несложных примера того, как увеличить рентабельность инвестиций.

Пример 1. Инвестирование с умом

При решении инвестировать средства на банковский депозит, вопреки мнению большинства, существует возможность повысить рентабельность такого вложения.

Для этого потребуется:

- отобрать банки, которые предлагают наиболее выгодные условия по вкладам;

- убедиться в надежности выбранной финансовой организации;

- выбрать оптимальные условия в соответствии с требуемыми сроками, обеспечивающие максимальную ставку.

О том, как правильно рассчитать банковский вклад/депозит, можно узнать в одном из наших материалов.

Пример 2. Рентабельность бизнеса

Все чаще инвесторы вкладывают свободный капитал в бизнес. И это во многом оправдано – продажа реальных товаров и услуг позволяет довольно быстро увеличить количество денежных средств.

Существует несколько способов увеличить рентабельность вложений в бизнес:

- Можно попытаться расширить целевую аудиторию.Например, производитель одежды для молодых женщин может попытаться выйти на рынок подростковых или даже детских моделей. Зачастую для этого достаточно лишь изменить размерный ряд, выбрать другую ткань и фурнитуру. Сами лекала менять не потребуется. Расширение целевого рынка позволяет надеяться на увеличение спроса. В конечном итоге это приведет к росту прибыли.

- Увеличение бюджета на маркетинговые ходы. К ним можно отнести все типы рекламы, а также стимулирующие акции. Это так же как и первый вариант в перспективе приведет к увеличению спроса. Различные рекламные ходы позволяют представить продукт тем, кто с ним еще не знаком, повысить конкурентоспособность.

Пример 3. Увеличение рентабельности через качество продукта

Рост качества продаваемого продукта всегда ведет к потенциальному повышению спроса. Важно также иметь в виду, что высококачественным товарам не нужна дорогая реклама. Они продают себя сами.

Кроме того, увеличить спрос можно, вводя в продукт дополнительные полезные характеристики, а также устанавливая цену на приемлемом уровне.

Таким образом, принимая определенные меры, инвестор может не только увеличить прибыль в краткосрочном периоде. У него появляется возможность сделать инвестиции более рентабельными. А это значит, что на долгосрочном этапе инвестирования доход будет выше, чем планировалось изначально.

9. Инвестиционные риски и пути их снижения 💣📉

Чем большую сумму инвестор может позволить себе вложить в какой-либо финансовый инструмент, тем выше в итоге потенциальная прибыль. Но не стоит забывать, что любое вложение сопряжено с определенным риском. Избавиться от него полностью невозможно.

Даже, казалось бы, совершенно нерискованные инструменты, могут привести к потере средств.

Например, при вложении денег на банковский депозит существует риск того, что банк рухнет. Однако во власти инвестора попытаться инвестиционные риски минимизировать.

Специалисты разработали ряд правил, соблюдение которых позволяет значительно сократить возможность провала инвестиционного проекта:

- Инвестировать следует только свободные средства. Это те деньги, потеря которых не приведет к серьезным последствиям.

- Не следует в инвестировании полагаться на интуицию и эмоции. Исключительно точные математические расчеты могут привести к успеху.

- Обезопасить себя можно, если использовать только профессиональные инвестиционные инструменты. Работа с сертифицированными партнерами поможет избежать столкновений с мошенниками.

- Не стоит инвестировать все деньги в один проект. Диверсификация вложений, то есть разделение их по нескольким направлениям, значительно снижает риск потери всех средств.

- Не забывайте о создании и поддержании финансового резерва. В случае потери всех вложенных средств она поможет продержаться наплаву, а может, и начать инвестирование сначала.

- Как только будет получена достаточная прибыль, первоначально вложенную сумму следует вывести из проекта.

- В процессе инвестирования следует четко следовать разработанному плану.

- Не стоит пренебрегать советами и помощью профессиональных инвесторов.

Соблюдение этих несложных рекомендаций поможет значительно снизить риск инвестирования.

Советы и рекомендации по инвестированию для новичков и начинающих инвесторов

10. Инвестирование для начинающих — ТОП-5 советов для тех, кто хочет начать инвестировать деньги 💎

Специалисты разработали несколько советов для тех, кто решился на инвестирование впервые в жизни. Следование им позволяет добиться от инвестиций максимальной эффективности.

Совет 1. Подготовьте основу будущих инвестиций

Для начала инвестирования в обязательном порядке потребуется первоначальный капитал. На начальном этапе не стоит использовать значительных сумм.

Лучше для начала вложить минимум, постепенно добиваясь прибыли, капитал можно наращивать.

Еще раз заострим ваше внимание: инвестировать следует только свободные средства, которые не предназначены для оплаты жизненно важных расходов.

Совет 2. Поставьте перед собой конкретную инвестиционную цель

С одной стороны постановка целей не вызывает серьезных трудностей. На практике новичкам бывает сложно сформулировать цели, которых они хотели бы достичь в долгосрочной перспективе. При этом отсутствие четко разработанного плана может привести к остановке в развитии.

В идеале инвестор должен четко представлять, чего он желает достичь. Цель должна быть конкретной, например, заработать сто тысяч рублей за два месяца. Такая постановка целей повышает дисциплину.

Совет 3. Пробуйте различные инвестиционные инструменты

Не стоит вкладывать средства в самый популярный инструмент. Необходимо понимать, что каждый инвестор лучше всего разбирается в определенных сферах.

Следует провести анализ собственных способностей и предпочтений. После этого можно попытаться вложиться в несколько активов, которые кажутся наиболее удачными. В конечном итоге наверняка удастся выбрать наиболее подходящий инструмент.

Совет 4. Осуществляйте жесткий контроль расходов

Многие утверждают, что у них нет средств для инвестирования. На самом деле жесткий контроль собственных трат зачастую помогает высвободить ощутимые денежные суммы.

Достаточно перестать расходовать средства на определенные необязательные цели, чтобы всего за год накопить весьма солидную денежную сумму. О том, как можно накопить деньги, мы писали здесь.

Совет 5. Читайте книги по инвестированию

Сегодня в сети можно найти значительное количество литературы, касающейся инвестирования. Каждый среди этого многообразия найдет то, что подходит именно ему.

Множество книг написано доступным и понятным языком. Поэтому, если для вас язык автора окажется слишком сложным, смело откладывайте книгу. Возможно ее время попросту не пришло. Прочитаете ее позднее.

Таким образом, начинающим инвесторам следует прислушиваться к советам профессионалов. Это в обязательном порядке поможет достичь успеха в инвестировании.

11. FAQ по инвестициям — ответы на часто задаваемые вопросы 🔔

Процесс инвестирования является многогранным и непростым. Именно поэтому у многих новичков возникает огромное количество вопросов.

Чтобы начинающему инвестору не пришлось искать ответы на них, изучая огромное количество литературы, мы приводим их в конце публикации.

Вопрос 1. В чем состоят особенности иностранных инвестиций в России?

В последние годы иностранные вложения в российскую экономику в целом, а также в отдельные проекты значительно снизились. Специалисты прогнозируют, что в ближайшем будущем эта тенденция сохранится.

Согласно статистике на сегодняшний день объем инвестиций снизился более чем на 90%. Думаем, причины этого понятны абсолютно всем – в мире произошли значительные политические изменения.

На самом деле экономика России является довольно привлекательной для иностранных инвестиций. Связано это с высоким уровнем рентабельности и существенными перспективами.

До недавнего времени владельцы иностранного капитала с огромным желанием, ничего не опасаясь, инвестировали средства в организации и проекты, которые развиваются в России.

Вплоть до 2011 года общий размер иностранных инвестиций в российскую экономику находился на уровне трехсот миллиардов долларов. Сегодня же этот уровень минимален.

Произойдет ли в будущем изменение ситуации, зависит от огромного количества обстоятельств, касающихся политической и экономической сфер.

Вопрос 2. Что такое инвестиционный договор?

Договор инвестирования или инвестиционный договор — это официальный документ, составляемый в соответствии с определенной формой. Подобное соглашение фиксирует вложение капитала субъектом инвестирования в какой-либо инструмент, который предполагает получение дохода впоследствии.

В проект могут быть инвестированы средства, принадлежащие государству или частному лицу – компании либо гражданину. Помимо собственных средств инвестировать также можно заемные или взятые в управление.

В инвестиционном договоре фиксируется, на какой срок вложены деньги. После наступления указанной даты денежные средства возвращаются инвестору. Кроме того, в договоре должно быть указано, в какой форме будет выплачен инвестиционный доход.

Ознакомиться с образцом договора можно по ссылке ниже:

Скачать договор инвестирования (образец) (.doc, 37 кб.)

Вопрос 3. Прямые (реальные) и портфельные (финансовые) инвестиции – что это такое и чем они отличаются?

Можно выделить две важнейших формы инвестиций – прямые или реальные и портфельные или финансовые инвестиции.

Основное их отличие заключается в том, что при прямых инвестициях появляется возможность оказывать влияние на принимаемые в компании решения. Обычно это подразумевает приобретение контрольного пакета акций фирмы. Портфельные инвестиции участия в бизнесе не предполагают. Именно из этого основного отличия вытекают все остальные.

Мы считаем, что сравнение двух форм инвестирования целесообразно провести в форме таблицы:

Разница между ценой продажи и покупки акции

Вопрос 4. Что такое валовые и чистые инвестиции?

Полученные компанией в процессе инвестирования в ее деятельность средства чаще всего направляются на покупку объектов основных средств. Вполне естественно, что окупаются такие вложения за достаточно длительный период времени. С этой точки зрения на процесс вложения денежных средств можно выделить валовые и чистые инвестиции.

Валовые инвестиции — это совокупная величина вложений. Иными словами, сюда могут быть отнесены денежные средства, направленные на организацию нового строительства, покупку различных объектов основных фондов, приобретение интеллектуальных ценностей.

Возмещение вложенных в производство денежных средств происходит за счет амортизационных отчислений. Так вот, чистые инвестиции — это разница между валовыми инвестициями и такими (амортизационными) отчислениями.

Величина чистых инвестиций может принимать как отрицательные, так и положительные значения. Рассмотрим подробнее эти ситуации:

- При превышении размеров амортизационных отчислений над валовыми инвестициями возникает ситуация, когда показатель чистых инвестиций будет меньше нуля. Это позволяет понять, что компания перешла в стадию экономического спада.

- Если валовые инвестиции больше амортизационных отчислений, чистые издержки принимают положительное значение. При этом можно судить о том, что в компании наблюдается экономический рост.

- Возможна и третья ситуация – когда чистые инвестиции равны нулю. Подобный результат свидетельствует о стабильности в компании.

С течением времени показатели чистых и валовых инвестиций постоянно меняются. Это происходит под влиянием следующих факторов:

- развитие норм законодательства;

- налогообложение;

- ситуация в области политики и экономики;

- технический прогресс.

Вполне естественно, что факторы, влияющие на уровень инвестирования не статичны. Они находятся в постоянном движении. Это, соответственно, приводит к непрерывному изменению и показателей инвестиций.

Рост капиталовложений обычно приводит к увеличению затрат на основные фонды. В итоге чистые инвестиции становятся положительными. Если судить об этом показатели в государственных масштабах, можно отметить, что он способен оказывать существенное влияние на национальный доход.

Любопытно, что рост величины затрат приводит к увеличению средств, направляемых на инвестирование. В масштабах компании размер потребления влияет на инвестиционную привлекательность. Подобную связь между инвестициями и потреблением в экономике называют парадокс бережливости.

Получается, что показатель чистых инвестиций позволяет судить о потенциале производства организации на рассматриваемом этапе.

Вопрос 5. Во что лучше инвестировать деньги под высокие проценты?

Принимая решение о вложении капитала, инвестор сталкивается с проблемой выбора оптимального инструмента.

Традиционно самыми прибыльными принято считать следующие варианты:

- Банковские вклады. При вложении достаточно больших сумм на депозиты с ежемесячным начислением процентов подобный вариант может стать хорошей прибавкой к пенсии или заработной плате. При этом не требуется затрат времени и сил, а риск находится на минимальном уровне. Однако при небольшой сумме вложений доход будет несущественным.

- Инвестиции в акции считаются одним из самых эффективных вариантов, который позволяет рассчитывать на получение значительной прибыли в долгосрочном периоде. Но инвестор должен быть готов к тому, что при снижении стоимости актива могут возникнуть убытки. Поэтому прежде чем вложиться в акции, стоит провести оценку уровня риска. Отличным вариантом будет — доверить капитал управляющему на фондовом рынке.

- ПИФы позволяют передать средства профессиональному управляющему. В перспективе позволяют рассчитывать на доход, значительно превышающий уровень инфляции. Недостатком инструмента являются трудности с отслеживанием направления вложений, а также размеров собственного капитала.

- ПАММ-счета предполагают передачу денежных средств в управление опытному трейдеру. В результате вполне вероятно получение прибыли в размере более 50%. Плюсом такого варианта является получение быстрого существенного дохода. Однако есть и значительный недостаток – высокий уровень риска.

Многие также считают отличным инструментом для инвестирования, который позволяет получить большую прибыль, покупку недвижимости. Однако приобретенный объект может зависнуть у инвестора.

В такой ситуации при желании быстро реализовать его, придется скинуть цену. Получается, что инвестиции в недвижимость могут быть прибыльными, но уровень риска высок.

Вопрос 6. Куда можно инвестировать небольшую сумму денег (от 100 – 1000)?

Многие считают, что использовать частное инвестирование могут только весьма состоятельные люди. Такое мнение ошибочно. Более того, истории известны автобиографии огромного количества людей, которые, не имея в кармане ничего, в конечном итоге стали долларовыми миллионерами и миллиардерами. Кстати, у нас на сайте есть статья, в которой приведены советы богатейших людей планеты, как стать миллионером с полного нуля.

Естественно, невозможно утверждать, что каждый, кто начнет инвестировать, сможет разбогатеть. Однако в пользу того, что каждому следует начать инвестировать, хотя бы маленькими суммами, говорят следующие факты:

- Это позволяет создать резерв – небольшая денежная сумма, которая в случае наступления непредвиденных ситуаций избавит от необходимости искать, у кого занять.

- Инвестиции помогают сформировать накопления. В результате вам удастся совершить покупки, на которые недостаточно заработной платы, не используя кредиты.

- Формирование капитала позволяет создать один или несколько источников дополнительного пассивного заработка.

Многие считают, что не смогут достичь ни одной из описанных целей, так как не имеют свободных денежных средств. На самом деле регулярно откладывать небольшую денежную сумму под силу каждому. В конечном итоге они помогут сделать семейный бюджет более стабильным, а также приблизиться к намеченным целям.

Рассуждая, куда можно вложить небольшую денежную сумму, следует определить, сколько это в денежных единицах. Действительно, для кого-то 1 000 долларов – не существенные деньги, а для кого-то и сто рублей весьма ощутимая.

Так как мы будем рассматривать различные инвестиционные инструменты, примем за небольшую сумму 100 – 1000 долларов. При этом в случаях, когда вложения могут быть меньше, мы будем говорить об этом.

Вариант 1. Банковский депозит

При выборе варианта для вложения минимальной денежной суммы прежде всего вспоминаются именно банковские вклады. Причем инструмент это можно использовать даже для вложения капитала в сумме от ста рублей.

Такие варианты предлагают большинство кредитных организаций. Это касается, прежде всего, различных накопительных счетов и до востребования. Подобные условия будут весьма кстати, особенно для тех, кто только начинает формировать финансовый резерв.

Однако в большинстве случаев при тщательном рассмотрении этого варианта многие отказываются от него по причине очень низкой доходности. Она редко перекрывает уровень инфляции, особенно, если брать во внимание вклады до востребования.

Тем не менее, если рассматривать такой вариант как способ накопления, он вполне приемлем. Дело в том, что за годы при регулярном пополнении суммы на счете увеличатся в огромное количество раз.

Поэтому тем, кто не обладает значительными денежными средствами, следует рассмотреть этот вариант. Главное выбрать такой вклад, который можно пополнять в любое время и на любую сумму.

Вариант 2. Покупка иностранной валюты

Многие предпочитают держать сбережения в иностранной валюте, например в долларах. В памяти россиян еще свежи те события, когда рубль резко падал, в результате чего его покупательская способность обесценивалась.

В принципе вложить в валюту можно и очень маленькую сумму – от нескольких сотен рублей. Но специалисты не советуют покупать монеты, так как впоследствии их могут не везде принять.

Вряд ли кто-то сомневается, что в перспективе иностранная валюта (доллары и евро) будут расти по отношению к рублю. Поэтому на долгосрочном периоде такой вариант вложений вполне приемлем.

Однако существует вероятность, что в определенный момент курс начнет падать. Если именно в это время вам понадобятся деньги, вы окажетесь в убытке.

Более того, трудно угадать, какую именно валюту стоит покупать. Нередко курс одной из иностранных единиц по отношению к другой меняется непредсказуемо.

Рассматривая валюту в качестве варианта для вложений на длительный срок, стоит провести тщательный анализ ее доходности. На долгосрочном периоде нередко по вкладам в национальной валюте доходность может оказаться больше, чем для иностранных денежных единиц, хранящихся «в чулке».

Кстати, как вариант, можно открыть депозит в долларах или евро. Так удастся заработать не только на повышении курса, но и получить определенный процент.

Кроме того, специалисты не рекомендуют держать средства в валюте постоянно. Если наметилось значительное ее падение, лучше вернуться в рубли. Когда валюта действительно подешевеет, можно вновь купить ее. Так удастся получить небольшой дополнительный спекулятивный доход.

Вариант 3. Ценные бумаги

Тем, кто хочет инвестировать тысячу долларов, вполне можно рассмотреть вариант вложения их в ценные бумаги, например, акции или облигации. Такой суммы будет вполне достаточно, чтобы купить небольшое их количество.

Однако такой инструмент не подойдет тем, у кого нет знаний относительного фондового рынка. Не стоит забывать, что вложения будут удачными только в том случае, если получится предсказать, стоимость какой именно ценной бумаги вырастет.

Важно также учесть, что вложения в ценные бумаги по многим параметрам сложнее, чем приобретение валюты:

- Денежную единицу иностранного государства можно приобрести в любом банке. Для покупки акций придется сотрудничать с брокерской фирмой.

- При банкротстве эмитента инвестор рискует потерять все вложенные в ценные бумаги средства. В то же время, стоимость иностранной валюты никогда не упадет до нуля.

Несмотря на существенные минусы, мы рекомендуем использовать ценные бумаги в качестве инструмента инвестирования. Дело в том, что в долгосрочной перспективе при удачном выборе ценной бумаги можно получить значительную прибыль.

Вариант 4. Драгоценные металлы

Тем, кто желает инвестировать сумму свыше ста долларов, следует обратить внимание на возможность приобретения драгметаллов. Но ни в коем случае не следует покупать ювелирные изделия. Их стоимость первоначально завышена, так как включает стоимость производства, а также работы дизайнеров.

Более того, даже если вещь не будет носиться, впоследствии продать ее по реальной цене вряд ли удастся, так как она будет считаться бывшей в употреблении.

Именно поэтому в качестве капиталовложений следует рассматривать только приобретение банковских слитков, а также инвестиционных монет.

При желании вкладывать средства в золото следует учесть следующие факты:

- Золото проще купить, чем впоследствии продать. Любопытно, что даже те банки, которые занимаются реализацией этого драгоценного металла, далеко не всегда приобретают его назад.

- В последнее время наблюдаются не только периоды роста стоимости драгметаллов, но и ее падения.

- Чем меньше золотой слиток, тем большую стоимость за грамм придется заплатить для его покупки. При вложении маленьких сумм приобретение может оказаться невыгодным.

Вариант 5. Биржевые спекуляции

В последнее время популярным вариантом для инвестирования средств стала биржевая торговля. Это могут быть как спекуляции ценными бумагами на фондовых биржах, так и иностранными валютами на Форексе.

Сегодня в борьбе за каждого клиента многие брокеры стали предлагать начать торговлю с вложения минимальных денежных сумм – от одного доллара. Единственное отличие заключается в том, что торговля будет осуществляться не целыми лотами, а дробными.

С одной стороны, торговля на бирже позволяет достаточно быстро приумножить даже небольшой капитал. С другой – инвестор должен быть готов к потере всех вложенных средств.

Важно понимать, что прежде чем удастся полноценно торговать, придется приобрести немалые знания и опыт. Однако даже при успешном освоении материала гарантии получения прибыли все равно не будет.

Получается, что биржевые спекуляции представляют собой отличный вариант инвестирования для тех, кто готов тратить время на самообучение. Предлагаем для начала ознакомиться со статьей «Обучение Форекс с нуля».

Мы преднамеренно не рассматриваем варианты, вероятность получения прибыли в которых ничтожна мала. Реклама в интернете обещает стабильный доход от казино, онлайн игр, а также хайпов, которые представляют собой онлайн-пирамиды. При этом вам обещают, что даже при вложении 100 рублей через несколько дней вы обогатитесь.

Специалисты не верят подобным обещаниям, справедливо считая такие проекты обычной игрой на удачу. Конечно, личное дело каждого, принимать ли участие в подобных инвестиционных схемах, но мы бы не советовали.

Таким образом, вопреки мнению большинства, стать инвестором может каждый, даже не имея значительного капитала. Конечно, при небольших суммах количество инструментов для вложений весьма ограниченно. Однако в случае успешного инвестирования может получиться значительно увеличить вкладываемые суммы. Итогом станет расширение выбора инвестиционных инструментов.

Выбирая куда вложить деньги, никто не настроен их терять, даже если сумма незначительна. Поэтому первым шагом на пути к инвестированию должен стать тщательный анализ возможных вариантов.

Следует принять во внимание, что доходность и уровень риска некоторых инструментов может меняться в зависимости от экономической ситуации.

Читайте также нашу статью — «Куда вложить миллион рублей».

12. Заключение + видео по теме 🎥

Сегодня мы постарались максимально подробно рассказать об инвестициях. Теперь вы знаете, что это такое, куда и каким образом можно инвестировать. Главное следовать советам профессионалов и ничего не бояться.

Не стоит отказываться от инвестирования по причине отсутствия средств. Всегда можно найти такие варианты, которые позволят заработать даже при минимальных вложениях – от 100-1000 рублей.

В заключение советуем посмотреть видеоролик, в котором рассказывается, что такое инвестиции простыми словами, а также каких видов они бывают + приведены способы инвестирования:

И ролик о том, кто такой инвестор и как им стать:

На этом у нас все.

Мы желаем, чтобы все ваши финансовые планы стали реальностью. Надеемся, что именно вам удастся, начав с небольшой суммы вложений, заработать средства на безбедное существование.

Уважаемые читатели «РичПро.ru», будем Вам очень благодарны, если Вы поделитесь своими мнениями и замечаниями по теме публикации в комментариях ниже. До новых встреч на страницах нашего онлайн-журнала!

Что такое инвестиции и как они работают. Зачем нужно инвестировать деньги?

Всем привет! С вами Дмитрий Костин, и в данной статье я хотел бы подробно рассказать, что такое инвестиции и как они работают. Ну а заодно мы разберемся, зачем вообще в современном мире нужно инвестировать деньги. Поверьте, это очень важно, поэтому рекомендую вам присмотреться к этому виду сохранения и приумножения капитала. Постараюсь все объяснить вам простыми словами, чтобы у вас возникло как можно меньше вопросов.

Общее понятие инвестиций

Если говорить о финансах, то инвестиции — это вложение своих денежных средств с целью увеличения своего капитала по прошествии определенного времени. Например, мы вкладываем 100 тысяч рублей на банковский депозит под 7% годовых, и в конце срока получаем 107000 рублей. Конечно, если есть ежемесячная капитализация процентов, то выйдет чуть больше, но в целом ситуация останется такой.

Как правило, доходы от инвестиций зависят от степени риска (но не всегда). Чем более рискованный проект — тем больше риск.

Сегодня, многие люди считают себя инвесторами, вкладывая в Финансовые пирамиды. Но на самом деле пирамиды с инвестированием ничего общего не имеют. Несмотря на то, что в хайпах вы получаете проценты от вложенной суммы, никакой реальной детельности они за собой не несут. То есть весь доход получается лишь за счет вкладов других участников. Рано или поздно пирамида рухнет и практически все участники останутся в минусе, как ни крути.

На данном сайте хайпы я вообще рассматривать не буду, так как свой проект я решил полностью посвятить реальным инвестициям в реальную деятельность, а не в мыльный пузырь. Хотя, если честно, то изначально (еще в прошлом году) я делал данный сайт с целью обозревать финансовые пирамиды и набирать команду.

Но не будем о грустном. Давайте все же посмотрим, какими бывают инвестиции в интернете.

Зачем нужно инвестировать деньги?

Ситуация у нас в стране, мягко говоря, не очень. Можно всю жизнь пропахать на тяжелой работе и выйти на пенсию в 65 лет уже больным человеком, если нам вообще удасться дожить до этого возраста. Хотя ладно. Конечно же до 65 лет большинство доживет. Но речь не об этом. Речь идет о размере пенсионных выплат, которые в среднем составляют в районе 15 тысяч рублей ежемесячно. То есть можно пропахать всю жизнь, отдавая налоги в пенсионный фонд, а в итоге остаться ни с чем. Почему бы тогда не позаботиться о себе еще в молодости?

За несколько лет можно самого обеспечить себя пенсией. Причем сделать это можно и в 20, 30 или 40 лет. И не обязательно ждать 65 годиков. Но самое главное, что вкладывая и реинвестируя средства, за несколко лет вы можете сколотить себе капитал, который будет приносить вам не 15 тысяч рублей, а 50, 100, 200 тысяч, а то и еще больше. Причем таких цифр можно добиться, получая всего по 20-30% прибыли в год.

Многие действительно не понимают, как можно разжиться на инвестициях, если в среднем они дают всего 20-30% годовых. «Это получается, что вложив 100 тысяч рублей через год будет примерно 130 тысяч? Это же мало! «.

Но я вам поясню, как все это на самом деле работает и как можно выйти на хороший пассивный доход, при котором вам не нужно будет работать. Именно для этого я и создал данный блог.

При всем при этом даже необязательно иметь гигантский стартовый капитал. Многие начинают с небольшой суммы в 10-20 тысяч рублей. А вот меньше не рекомендуется. Я начал с 60 тысяч рублей и за пять лет планирую разрастить до нескольких миллионов.

Как работают инвестиции?

Вложения в каждый вид деятельности работает по-разному. И о каждом из них я буду говорить отдельно. Но в принципе, суть работы одинаковая и идет по остается только следовать постоянному алгоритму:

- Рассчитываем свой стартовый капитал;

- Посчитать уровень своих расходов и выделить часть денег на дополнительные вливания ежемесячно. Например, можете оставлять по 4000 от зарплаты и вкладывать их в свой инвестиционный портфель.

- Ваша ежемесячная прибыль также реиинвестируется на баланс;

- С каждым месяцем капитал увеличивается, а значит увеличивается и ваша прибыль.

В итоге, за 4-5 лет вы сможете выйти на пассивный доход в 50-60 тысяч в месяц, а через 6 лет уже на все 100000. Вы представляете, что это за деньги? Вы можете всю жизнь проработать на работе, а затем в 65 лет выйти на пенсию и получать по 15000 рублей в месяц. И это при том, если вы вообще доживете до пенсии.

Давайте разберу на примере:

- Стартовый капитал составил 30 тысяч рублей;

- Через месяц мы заработали 3% от суммы капитала (900 рублей) и теперь у нас есть на балансе 30900 рублей.

- От зарплаты на основной работе мы отщипнули 4000 рублей и кинули их на наш баланс. Теперь у нас 34900 рублей;

- За второй месяц мы заработали 2,5% от суммы нашего теперешнего капитала (872 рубля) и теперь наш капитал составил 35772 рубля;

- От зарплаты мы отложили еще 4000 рублей и теперь наш капитал составил 39772 рубля.

- За третий месяц мы снова заработали 2,5% от образовавшегося капитала (994 рубля) и наш капитал стал 40776 рублей.

- И так далее.

Таким образом, через 5 лет, при условии, что вы не будете снимать деньги с капитала, зато будете постепенно понемногу увеличивать вклады, он вырастет до нескольких миллионов рублей. Допустим, через 5 лет ваш капитал составит 2 миллиона деревянных. И если за месяц вы заработаете хотя бы 2% от этого капитала, то ваша прибыль составит 40 тысяч рублей. Вы можете достичь определенного капитала и жить потом только на проценты.

Конечно, это грубые цифры. Они могут быть и больше и меньше. Я постараюсь сделать эту цифру гораздо больше.

Поэтому, обязательно инвестирйте свободные деньги, и ищите способы пополнения ваших депозитов. Лучше выйти на пенсию молодым, задорным и с хорошим доходом, чем потерять все здоровье и старости считать копейки.

Виды и классификация инвестиций в интернете

Предлагаю вам рассмотреть, куда можно вложить деньги в интернете с целью получения прибыли. Поэтому ни о какой покупке недвижимости, реального бизнеса или физических товаров речи идти не будет.

- Банковские вклады;

- Ценные бумаги (Акции, облигации и т.д.);

- Паевые инвестиционные фонды;

- ETF фонды;

- Интернет-бизнес (сайты, раскрученные паблики и аккаунты в социальных сетях, реселлы);

- Драгоценные металлы;

- Краудинвестинг;

- ПАММ-счета;

- Форекс;

- Доверительное управление;

- Криптовалюта;

- И др.

О каждом из видов инвестиций мы еще будем говорить подробнее, так как все они имеют разную степень риска, доходности, сроки и т.д.

Что касается рисков, то инвестиции разделяют на три вида: