Венчурные инвестиции в России

Существуют частные, частно- государственные и корпоративные фонды (инвестируют в интересах корпораций-учредителей). Вот некоторые из них, работающие в России:

Частные фонды

- AI1 Ventures

- ТилТех-2

- GEM Capital

- Cabra VC

- Altair Capital

- AltaIR ABO Ventures

- Flashpoint Venture Capital

- FortRoss Ventures (SBT Venture Fund)

- Финам Информационные технологии

- Атланта Старт

- Атланта Венчур

- Baring Vostok Capital Partners

- Kite Ventures

- DFJ VTB Capital Aurora

- Speedinvest

- Fores Ventures

Частно-государственные фонды

- Российская венчурная компания (РВК)

- Фонд Москвы под управлением «Альянс Росно УА»

- Фонд Мордовии под управлением «Альянс Росно УА»

- Фонд Перми под управлением «Альянс Росно УА»

- Фонд Красноярский под управлением «Тройки Диалог»

- Фонд Московской области под управлением «Тройки Диалог»

- Венчурный фонд Татарстана под управлением «Тройки Диалог»

- ВТБ Фонд Венчурный (совместно с РВК)

- Фонд Санкт-Петербурга под управлением ВТБ УА

- Фонд Нижегородский под управлением ВТБ УА

- Фонд Саратовский под управлением ВТБ УА

Корпоративные фонды

Инвестиции в ИТ-сектор

Инвестиции в медицинские технологии

Москва вошла в число мировых лидеров по числу стартапов, но успеха добиваются единицы

Согласно опубликованному в начале июля 2021 года докладу Института статистических исследований и экономики знаний (ИСИЭЗ) ВШЭ, Москва входит в число мировых лидеров по числу стартапов и инновационной экономической активности. Однако больших успехов добиваются очень немногие проекты из-за проблем как с инфраструктурой рынка и венчурным капиталом, так и с кадрами, университетами и состоянием науки.

Так, в Москве почти нет «единорогов» — стартапов, оцениваемых более чем в $1 млрд. Среди проблем венчурной инфраструктуры в российской столице — малая концентрация R&D-подразделений иностранных технологических компаний, при концентрации их представительств выше среднего. Также исследователи отметили проблему «кадрового голода».

По словам специалистов ВШЭ, спрос московских стартапов на венчурные инвестиции существенно превышает предложение. Отчасти это может рассматриваться не как проблема, а как преимущество: московские стартапы в любом случае не являются частью какого-либо «пузыря» финансирования. Согласно данным проекта Crunchbase, в 2015–2019 годах стартапы из Москвы получали примерно в пять раз меньше венчурных средств на посевной стадии в сравнении с компаниями из городов с сопоставимой инновационной активностью — в том числе из-за малого числа институциональных инвесторов и господдержки.

Также авторы доклада обращают внимание на такую проблему, как слабость университетской науки города. Москва входит в топ-5 мировых университетских конгломератов, однако цитируемость публикаций ученых крайне мала, так же невелико количество иностранных преподавателей и студентов, а доминируют естественно-научные направления.

Сильной стороной Москвы является креативная индустрия: игровая, рекламная и культурная сфера доминирует, город входит в ТОП-10 инновационных центров. [1]

В России принят закон о конвертируемом займе для стартапов

8 июня 2021 года Госдума приняла во втором и третьем чтениях закон о конвертируемом займе, благодаря которому стартапы смогут быстрее привлекать инвестиции и уменьшить риски. Подробнее здесь.

Сокращение венчурных инвестиций на 19%, до $702,9 млн, рост сделок на 14%, до 281

Объем венчурного рынка в России по итогам 2020 года достиг $702,9 млн — именно столько было инвестировано в стартапы. Это на 19% меньше в сравнении с 2019-м. При этом количество сделок выросло на 14%, до 281. Такие данные приводятся в исследовании Dsight, проведенном при поддержке «Лаборатории Касперского», EY, Raiffeisen, Агентства инноваций Москвы, DS Law, НАУРАН и Crunchbase.

Как пишет РБК со ссылкой на этот отчёт, инвестиции в российские стартапы в 2020 году сократили все типы инвесторов за исключением корпоративных фондов и корпораций. Последние инвестировали в стартапы $307,6 млн, что на 61% больше, чем годом ранее.

Лидером по числу заключенных в 2020 году инвестиционных сделок оказались образовательные стартапы. Они закрыли 36 раундов на $119,1 млн. Такой интерес во многом был обусловлен масштабным закрытием образовательных учреждений.

![]()

![]()

Крупнейшей сделкой стало приобретение Mail.ru Group 25% в стартапе «Учи.ру» за $47 млн (с учетом небольших взносов от Российско-китайского инвестиционного фонда и Российского фонда прямых инвестиций).

Еще одна отрасль, которой пандемия коронавируса COVID-19 оказалась на руку, — здравоохранение. Там в 2020 году заключено 19 инвестиционных сделок на сумму $44,9 млн. В крупнейшем раунде участвовала телемедицинская компания «Доктор рядом», которая привлекла $8,9 млн. Также эксперты отметили вложение $7,5 млн в страховой сервис BestDoctor от группы инвесторов и $5 млн в сервис для контроля диеты Simple от фонда Target Global и соучредителя сервиса Palta.

В исследовании Dsight сказано, что электронная коммерция вошла в число рынков, получивших наибольшую выгоду от распространения коронавируса: пандемия ускорила переход компаний из самых разных отраслей к продажам через интернет. Компании, уже использующие интернет как площадку для продаж своих услуг, укрепили позиции, аутсайдерам пришлось спешно сокращать свое отставание, отмечают аналитики.

Негативные последствия пандемии выражены в сокращении объема венчурных инвестиций. В 2020 году было приостановлено большинство акселерационных программ. Число подобных сделок сократилось на 55% по сравнению с 2019 годом, до 35. Но это падение компенсировалось повышенной активностью бизнес-ангелов, которые, по данным Dsight, совершили 64 инвестиции против 37 сделок в 2019-м.

Как отметил управляющий партнер венчурного фонда LETA Capital Александр Чачава, от пандемии пострадало не так много сегментов: все, что касается туризма, офлайновых мероприятий и активностей, непродуктовый ритейл.

![]()

![]()

В 2021 году Чачава ожидает оживление экономики и преодоление кризиса вместе с развитием новых проектов, которые зародились в 2020 году из-за пандемии.

По словам экспертов, поскольку эффекты пандемии были непредсказуемы, многие решили минимизировать риски и следить за развитием ситуации. Были заключены только те сделки, в которых уже были четкие обязательства или открывались какие-то супервозможности, связанные, например, с предбанкротным состоянием компании, отметил управляющий партнер венчурного фонда Typhoon Digital Development Олег Братишко. [2]

Мишустин утвердил правила господдержки венчурных проектов

Премьер-министр Михаил Мишустин утвердил правила господдержки венчурных проектов. О том, что глава Правительства РФ подписал соответствующее постановление, пресс-служба кабмина сообщила 25 декабря 2020 года.

Документ закрепляет понятийный аппарат, уточняет термины, связанные с венчурными инвестициями, устанавливает принципы оценки эффективности вложений. Также постановление закрепляет требования к проведению экспертиз и мониторингу венчурных проектов.

Как отметили в кабмине, документ устанавливает единый подход к финансированию венчурных проектов за счет средств бюджета. Он позволит унифицировать регулирование в сфере венчурных инвестиций, что «упростит финансирование перспективных проектов, снизит риски участия в таких инициативах и в конечном итоге простимулирует технологическое развитие российской экономики».

Отдельно прорабатываются критерии целевого использования бюджетных средств, что позволит избежать неоднозначных трактовок в этом вопросе. Ещё один важный момент, на который обращает внимание кабмин, связан с определением допустимого уровня рисков и риск-менеджментом. Для этого вводятся особые правила, в соответствии с которыми будут оцениваться факторы, влияющие на реализацию проекта.

Президент России Владимир Путин неоднократно предлагал дать технологическим предпринимателям «право на риск» в случае неудачной реализации проектов — чтобы защитить их от обвинений в нецелевом использовании средств.

Ранее в Счётной палате заявили, что отсутствие единой повестки и приоритетов государственной политики в сфере венчурного и прямого финансирования является одной из причин торможения на венчурном рынке. Кроме того, согласно отчёту ведомства, не определены целевые ориентиры, показатели и мероприятия, направленные на комплексное и скоординированное развитие этого рынка. [3]

Российский венчурный рынок вырос вдвое

Объем российского рынка венчурных инвестиций в 2020 году составил 21,9 млрд рублей, увеличившись почти вдвое относительно показателя годичной давности, равного 11,6 млрд рублей. Количество сделок за это время повысилось со 134 до 180, свидетельствуют данные Inc.

Журналисты издания провели анализ всех публичных сделок, в которых участвовали российские стартапы. К стартапам авторы исследования отнесли проекты возрастом до 10 лет частных лиц в России, в которых технологии играют ключевую роль. Исключение сделали для стартапов из категории «Экзиты» из-за возможности инвесторов выйти из проекта после десятилетнего срока работы компании. В исходные данные не попали прямые инвестиции, сделки по поглощению и слиянию, создание совместных предприятий и продажи долей дочерних компаний.

Наибольший рост показали зарубежные инвестиции — они достигли 7,5 млрд рублей против 1,8 млрд рублей в 2019 году. Самой крупной сделкой в этом сегменте стало инвестирование $50 млн в стартап для совместной работы Miro.

В сегменте частных инвесторов произошел рост с 1,1 млрд рублей до 3,7 млрд рублей. Это произошло, в частности, за счет Романа Абрамовича, который инвестировал $20 млн в игровой сервис 110 Industries. В 2020 году вложения частных фондов в российские стартапы составили почти 2,3 млрд рублей, что превысило показатель 2019 года на 64,3%.

В государственном секторе венчурных инвестиций произошел спад: в сравнении с прошлым годом показатель снизился с 4,3 млрд рублей до 3,1 млрд рублей. Вложения в российский стартап со стороны государственного сектора также снизились. Падение составило 43,7% с 208,5 млн рублей до 117,3 млн рублей.

Продолжает снижаться доля российских акселераторов. В 2020 году они закрыли 16 сделок на 89 млн рублей, а в 2019-м — 45 на 209 млн рублей. В 2018 году с участием акселераторов было закрыто 107 сделок на рекордные 466,8 млн рублей. [4]

Средний фонд — $44 млн, средний чек — $1,4 млн. Итоги года на российском венчурном рынке

В середине декабря было обнародовано новое исследование российского рынка венчурных инвестиций «Венчурный барометр». Его авторы подвели итоги и отметили основные тренды уходящего 2020 года.

По оценкам аналитиков, объём российского венчурного фонда в 2020 году варьировался в пределах $26-62 млн (среднее значение – $44 млн). Средние инвестиции составили от $0,67 до $2 млн.

.jpg/840px-Orig%D1%8B%D0%B2%D1%84inal_(1).jpg)

По данным «Венчурного барометра», 36% фондов осуществляет инвестиции с чеками до $250 000, что скорее является типичным для бизнес-ангелов. Таким образом, на рынке присутствует не менее трети фондов, работающих в seed-сегменте, отмечают исследователи.

Между чеками до $250 000 и больше $1 млн наблюдается «провал» — лишь несколько респондентов отметило, что сделки такого размера являются для них типовыми.

.jpg/840px-O%D1%84%D1%8Briginal_(2).jpg)

Всего в рамках исследования было опрошено более 100 участников рынка. Среди них больше всего представителей частных фондов (41%) и бизнес-ангелов (22%). Корпорации представлены 12% участников, госфонды, в том числе фонды, образованные на средства компаний с государственным участием, — 9%.

В 2020 году новые фонды появились только у 28% управляющих компаний, в то время как в прошлом году этот показатель равнялся 46%. Кроме того, у 36% респондентов не было ни одного выхода, что значительно ниже показателей 2019 года.

.jpg/840px-Or%D1%84%D1%8Biginal_(3).jpg)

Более 50% инвесторов не заметили негативного влияния пандемии коронавируса COVID-19 на свою деятельность. Треть респондентов либо не испытали никаких изменений, либо открыли для себя новые ниши для инвестиций. 12% опрошенных увеличили размер инвестиций.

Три четверти корпораций и корпоративных фондов, являющихся участниками венчурного рынка, не сделали за 2020 год ни одной инвестиции. Это говорит о том, что этот сегмент рынка больше всех пострадал от пандемии COVID-19. В целом за год 85% респондентов совершили новые инвестиции — это значение осталось неизменным по сравнению с 2019 годом. [5]

Венчурный фонд «Росатома» инвестировал в 13 компаний

15 декабря 2020 года «Росатом» подвел итоги работы своего венчурного фонда Digital Evolution Ventures, созданного в середине 2018-го. Всего за это время было поддержано 13 компаний. Доля проинвестированных средств составила 65% от инвестиционной̆ части фонда. Подробнее здесь.

Запуск венчурного фонда Startup Lab для инвестирования в стартапы на ранних стадиях

14 декабря 2020 года стало известно о том, что Startup Lab (дочерняя структура «ТилТех Капитала», среди совладельцев которого — основатель сети «Вкусвилл» Андрей Кривенко) запустил свой второй фонд для инвестирования в стартапы на ранних стадиях. Подробнее здесь.

ФРИИ изменил инвестстратегию и начал поддерживать иностранные стартапы с российскими основателями

Как стало известно 22 октября 2020 года Фонд развития интернет-инициатив (ФРИИ) изменил инвестиционную стратегию и начал поддерживать иностранные стартапы с российскими основателями, которым принадлежит не менее 50% акций. Кроме того, на финансовые поддержку смогут рассчитывать те начинающие компании, которые планируют международную экспансию. Подробнее здесь.

Правительство РФ создаёт фонд для инвестиций в стартапы

21 октября 2020 года стало известно о создании в России венчурного Фонда фондов, на который выделено 14 млрд рублей. Об этом рассказал первый вице-премьер Андрей Белоусов на встрече Владимира Путина с членами правления Российского союза промышленников и предпринимателей. Подробнее здесь.

Мишустин поручил ускорить рост инвестиций госкорпораций в венчурные фонды

14 апреля 2020 года премьер-министр России Михаил Мишустин поручил разработать механизмы для увеличения объёмов инвестиций государственных корпораций и компаний с госучастием в венчурные фонды. Срок исполнения — 10 июня.

![]()

![]()

Также Мишустин поручил Минфину, Минтруду и Минэкономразвития рассмотреть возможность вложения накоплений негосударственных пенсионных фондов в фонды прямых и венчурных инвестиций. [6]

Добавляется, что при подготовке соответствующих предложений министерства должны обеспечить взаимодействие с ЦБ РФ.

В начале апреля 2020 года президент Владимир Путин рекомендовал ЦБ и правительству проработать возможность инвестирования пенсионных накоплений в фонды прямых и венчурных инвестиций. Доклад по этому вопросу нужно представить до 15 мая.

По словам заместителя генерального директора — инвестиционного директора РВК Алексея Басова, потребностью 2020 года и ближайшего десятилетия станут законодательные и инфраструктурные изменения, которые должны коснуться всех игроков венчурной индустрии, в том числе регуляторов и институтов развития. вой взгляд на необходимые российскому венчурному рынку инструменты и инициативы РВК представила в Стратегии развития венчурного рынка до 2030 года.

Рост рынка на 50% до $520 млн

В 2019 году объем российского венчурного рынка вырос на 50% инвесторы вложили в стартапы около $520 млн против $352 млн годом ранее, свидетельствуют данные Российской венчурной компании (РВК).

В 2019 году венчурные инвесторы заключили 776 сделок и совершили 82 выхода, а в 2018-м — 684 и 48 соответственно. В составленный РВК рейтинг вошли 208 инвесторов. Почти половина всех сделок являются непубличными, поскольку венчурный рынок традиционно непрозрачен, многие фонды не раскрывают размер инвестиций, объясняют авторы исследования. В целом венчурные инвесторы предпочитают афишировать не покупки, а успешные выходы из активов, пишут «Ведомости» со ссылкой на представителя РВК.

В 2019 году сменилась тройка лидеров среди управляющих компаний. Самой активной стала «ФРИИ Инвест», которая провела 45 сделок. Второе и третье места заняли Altair Capital и TealTech Capital соответственно.

В лидеры по количеству выходов в 2019 году вошли ФРИИ (12 сделок), Moscow Seed Fund (7 сделок) и Runa Capital (4 сделки). По объему выходов в топ-3 вошли FinSight Ventures ($430 млн), Эльбрус Капитал ($150 млн) и Runa Capital ($111 млн).

Топ-5 самых активных новых фондов по итогам 2019 года следующие:

- Sberbank-500 — 15 сделок

- TealTech Capital — 9 сделок

- A&A Capital — 8 сделок

- Digital Horizon — 7 сделок

- Alpha Accelerator — 7 сделок.

Среди наиболее успешных сделок РВК называет продажу 4,2% акций Avito «дочкой» Baring Vostok Geliria Holdings — по оценке«Ведомостей», сумма сделки составила $161 млн, а также продажу доли в компании Nginx, принадлежащей Runa Capital, американской компании F5 Networks за $670 млн. [7]

Среди корпоративных инвесторов в 2019 году появились новые игроки в лице частных компаний и корпораций с государственным участием. Лидером рейтинга стал Сбербанк с 26 сделками, следом за ним идут АФК «Система» и Mail.ru Group.

Падение рынка вдвое

В 2019 году в России были заключены 134 публичные сделки по венчурному финансированию стартапов на сумму 11,6 млрд рублей. В 2018-м их было 275 на 26,7 млрд рублей, говорится в исследовании Inc. Russia.

Сильнее всего сократился объем зарубежных инвестиций. В 2018 году российские стартапы получили от зарубежных инвесторов 12,6 млрд рублей, а год спустя — только 1,8 млрд рублей.

От корпораций и корпоративных фондов стартапы из РФ получили в 2019 году 2,5 млрд рублей против 8,5 млрд рублей годом ранее. Инвестиции бизнес-ангелов сократились с 1,8 до 1,1 млрд рублей. В 2018 году году акселераторы закрыли 107 сделок на сумму более 466 млн рублей, а в 2019-м — лишь 45 на 209 млн рублей.

Рост объема инвестиций в 2019 году показали только фонды и компании с государственным участием (4,3 против 1,8 млрд рублей в 2018-м).

В исследовании также указывается, что по всем категориям инвесторов, кроме иностранных и корпоративных, вырос средний чек. Его рост составил от 5% для акселераторов до 71,8% для госфондов.

Инвестиции частных фондов в 2019-м остались практически на уровне 2018 года — 1,4 млрд рублей. Крупнейшая сделка — инвестиции TMT Investments, «Яндекс», Sistema_VC, Digital Horizon, Phystech Ventures в образовательный проект Mel Science в размере $6 млн.

По словам управляющего партнёра FortRoss Ventures Виктора Орловского, снижение объёма и количества сделок на венчурном рынке не говорит о том, что стал падать. Дело в том, что весь рынок небольшой, поэтому высокая волатильность характерна для него. На больших объемах волатильность была бы ниже, отметил он.

![]()

![]()

Рынок венчурных сделок в России за 6 месяцев 2019 года вырос на 161%

РВК совместно с PwC представили восьмой ежегодный обзор венчурной индустрии России «MoneyTree: навигатор венчурного рынка» за 2018 год и первое полугодие 2019 года.

Согласно исследованию, рынок венчурных сделок, составляющий основу венчурной экосистемы, в первом полугодии 2019 года показал рост на 161% до $248,1 млн по сравнению с первым полугодием 2018 года, когда его объем был равен $94,9 млн. При этом было совершено 129 сделок, что на 48% больше, чем годом ранее (87 сделок).

По итогам 2018 года рынок вырос на 78% до $433,7 млн против $243,7 млн в 2017 году. В то же время, количество сделок по сравнению с 2017 годом незначительно сократилось – с 205 до 195 сделок. Таким образом, российский венчурный рынок показал почти трехкратный рост в первом полугодии 2019 года и двукратный рост в 2018 году по сравнению с 2017 годом.

Средний размер сделки в первом полугодии 2019 года вырос до $3,1 млн. Годом ранее этот показатель был равен $1,5 млн долл. Обращает на себя внимание почти семикратный рост среднего размера сделки на стадии расширения (с $2 млн до $13,3 млн). Положительная динамика этого показателя связана с трансформацией венчурной модели и постепенным размытием границ между венчурными и прямыми инвестициями. На ранней стадии средняя сумма сделки увеличилась в 2,5 раза (с $0,9 млн до $2,3 млн). На стадии стартапа наблюдался двукратный рост объемов – с $1,2 млн до $2,7 млн.

Крупнейшими сделками стали покупка 18,7 % акций Ozon.ru АФК «Система» в марте 2019 года за $119,3 млн, сделка c участием РФПИ, Rusnano Sistema Sicar и стартапа WayRay на общую сумму $80 млн в сентябре 2018 года, а также еще одна сделка АФК «Система» и Ozon.ru в декабре 2018 года размером $57 млн.

В разрезе стадийной структуры, спрос инвесторов продолжает смещаться в сторону более зрелых проектов. В первом полугодии 2019 года 60% от общей суммы инвестиций пришлось на стадию расширения, в то время как в первой половине 2018 года – 55%. В 2018 году 80% всех сделок в стоимостном выражении приходилось на стадию расширения, в 2017 году их доля составляла 68%.

Лидером по количеству венчурных сделок и сумме привлеченных инвестиций традиционно остается сектор информационных технологий. По итогам первой половины 2019 года в этом секторе наблюдалась положительная динамика как по количеству сделок, так и по общему объему привлеченных средств. При этом лидером стал подсектор электронной коммерции. В 2018 году сделки в секторе информационных технологий составили 94% от общей суммы всех сделок на рынке. Доля секторов биотехнологий и промышленных технологий составили 3,3% и 2,7% соответственно.

Корпоративные инвесторы становятся все более активными игроками на венчурном рынке. В стоимостном выражении объем таких сделок увеличился почти втрое – с $34 млн в 2017 году до $89,9 млн в 2018 году. Наиболее активными венчурными инвесторами стали «Сбербанк», «Яндекс», МТС и Mail.Ru.

По итогам шести месяцев 2019 года состоялось 13 выходов инвесторов, что на восемь выходов больше, чем в первой половине 2018 года. Их суммарная стоимость составила $53,2 млн. Число выходов инвесторов в 2018 году увеличилось на 7% до 32 сделок, а суммарная стоимость – на 61% до $128,9 млн по сравнению с $79,9 млн в 2017 году. Крупнейший экзит – покупка МТС сервиса Ticketland.ru в феврале 2018 года за $55 млн, что стало выходом для фонда iTech Capital, Сергея Солонина и ряда инвесторов.

В первом полугодии 2019 года было выдано 2 357 грантов на сумму $46,4 млн, что по сравнению с первой половиной 2018 года на 23% больше в денежном выражении ($37,1 млн) и на 4% больше в количественном (2 266 выданных грантов). Количество выданных в 2018 году грантов сократилось до 3 955 единиц, однако при этом в денежном выражении их объем увеличился до $99,3 млн.

C полной версией обзора можно ознакомиться здесь.

На венчурном рынке России стало меньше сделок

На российском венчурном рынке по итогам первого полугодия 2019 года заметно упало количество сделок. Такими данными поделился в июле 2019 года Даббах Арсений, основатель компании Dsight. Больше всего сократилось число сделок посевной стадии, так, по сравнению с аналогичным периодом 2018 года показатель упал с 77 до 38 сделок.

Снизилось и общее число сделок, по итогам полугодия 2019 года их было 101, годом ранее их было 142. Вместе с тем объем инвестиций по итогам полугодия увеличился, по оценкам Dsight, он составил $477 млн. Главным образом рост произошёл за счет объёма сделок поздних стадий. Вырос и средний чек сделки (составил $4,8 млн).

![]()

![]()

Также на российском венчурном рынке выросло число экзитов. Всего их было 17, обычно данный показатель не повышает 10-15.

Ежегодный рейтинг самых активных венчурных инвесторов в России

26 декабря 2018 года РВК представила ежегодный рейтинг самых активных венчурных инвесторов в России.

Результаты исследования показывают, как вели себя основные игроки рынка в 2018 году и как развивались главные тренды в отрасли. Рейтинг учитывает три вида инвесторов в стартапы: венчурные фонды, бизнес-ангелы и корпорации.

Венчурные фонды

В список попали те компании, кто заключил больше всего сделок со стартапами в период с декабря 2017 года по декабрь 2018 года. Основной показатель ранжирования — количество проинвестированных проектов.

В 2018 году общее число активных фондов увеличилось и составило 95 фондов, против 55 в 2017 году. При этом в целом активность российских фондов не изменилась. Российские фонды провели в общей сложности 441 сделку, годом ранее — 391.

Рейтинг разделяет фонды на четыре категории:

- классические фонды,

- посевные фонды,

- новые фонды

- иностранные инвесторы.

Наиболее активным классическим фондом стал Runa Capital, вложивший более $15 млн в 16 компаний. В рейтинг также вошел Da Vinci Capital, созданный с участием капитала РВК и вложивший в 2018 году $100 млн в 5 проектов, включая инвестиции в сервис такси Gett. Первое место в категории посевных фондов третий год подряд занимает ФРИИ с инвестициями в размере $12 млн в 100 проектов. Лидером среди новых фондов стал Day One Ventures, а среди иностранных инвесторов — GPS Ventures. Самой активной управляющей компанией стала Target Global, которая в 2018 году провела 15 сделок. Кроме того, в топ-10 управляющих команд вошел Инфрафонд РВК (Infra Fund), проинвестировавший в 2 проекта.

Как и в 2017 году, ключевое место в рейтинге занимают IT-фонды. Единственным участником топ-3, ориентирующимся на другое направление — альтернативную энергию, стал фонд I2BF Global Ventures с инвестициями в 15 проектов в размере $8 млн.

Количество иностранных фондов, вкладывающихся в российские стартапы, увеличилось до 14 (в 2017 году – 11).

Топ самых активных классических фондов:

- Runa Capital – 16 проинвестированных проектов

- I2BF Global Ventures – 15 проинвестированных проектов

- Target Global – 15 проинвестированных проектов

- Primer Capital – 10 проинвестированных проектов

- Fort Ross Ventures – 9 проинвестированных проектов

- Gagarin Capital – 9 проинвестированных проектов

Топ самых активных новых фондов:

- Day One Ventures – 11 проинвестированных проектов

- Larix – 4 проинвестированных проекта

- NP Capital – 4 проинвестированных проекта

- Target Global Fintech Opportunities Fund – 2 проинвестированных проекта

- Target Mobility 2.0 – 2 проинвестированных проекта

- Venture Bot – 2 проинвестированных проекта

Топ самых активных посевных фондов:

- ФРИИ – 100 проинвестированных проектов

- Day One Ventures – 11 проинвестированных проектов

- ТилТех Капитал – 10 проинвестированных проектов

- Finshi Capital – 9 проинвестированных проектов

- Moscow Seed Fund – 9 проинвестированных проектов

- The Untitled ventures – 9 проинвестированных проектов

Топ самых активных иностранных фондов:

- GPS Ventures – 3 проинвестированных проекта

- Vostok New Ventures – 2 проинвестированных проекта

- FJ Labs – 2 проинвестированных проекта

- Access Industries – 2 проинвестированных проекта

Топ самых активных управляющих компаний:

- Target Global – 15 проинвестированных проектов

- I2BF Global Ventures – 15 проинвестированных проектов

- Gagarin Capital – 9 проинвестированных проектов

- УК Fort Ross Ventures – 9 проинвестированных проектов

- iTech Family – 7 проинвестированных проектов

Бизнес-ангелы

Рейтинг бизнес-ангелов демонстрирует список самых активных частных венчурных инвесторов России.

По данным исследования, в 2018 году на рынке бизнес-ангельских инвестиций было совершено 167 сделок, при этом на топ-10 бизнес-ангелов приходится 50% — 82 сделки. Всего российские бизнес-ангелы совершили 13 выходов. Средний чек сделок варьировался от 0,5 млн руб. до $1 млн.

В подборке наиболее активных бизнес-ангелов первое место занял, как и в 2017 году, Александр Румянцев, совершивший за год 15 сделок. Богдан Яровой инвестировал в 13 проектов и расположился на второй строчке рейтинга. Третье место занял Николай Белых с 10 подтвержденными сделками.

В целом результаты рейтинга показывают, что на рынке бизнес-ангельского инвестирования грядет очередная смена поколений. Многие из участников рынка прошлых лет больше не инвестируют, а занимаются уже проинвестированными проектами, либо активно им помогая, либо, в отдельных случаях, даже высадившись в одну из наиболее перспективных компаний.

Стоит отметить, что попавшие в список ангелы активно доинвестируют свои же компании, предпочитая менее активно вкладывать в другие. С одной стороны, инвесторы верят в свой портфель, с другой — видимо, на открытом рынке не так много молодых компаний, которые им кажутся интересными.

Топ-10 самых активных бизнес-ангелов в России:

- Александр Румянцев — 15 подтвержденных сделок

- Богдан Яровой — 13 подтвержденных сделок

- Николай Белых — 10 подтвержденных сделок

- Сергей Дашков — 9 подтвержденных сделок

- Игорь Рябенький — 8 подтвержденных сделок

- Дмитрий Бергельсон — 8 подтвержденных сделок

- Алекс Кушнер — 6 подтвержденных сделок

- Виталий Полехин — 5 подтвержденных сделок

- Игорь Шойфот — 4 подтвержденных сделок

- Вадим Куликов — 4 подтвержденных сделок

В 2018 году РВК составила рейтинг российских корпораций, которые активнее всего участвовали в венчурном инвестировании. Партнером рейтинга выступила PwC.

По итогам 2018 года в число активных инвесторов попало 27 корпораций, которые в общей сложности заключили 77 сделок, что в три раза больше аналогичного периода 2017 года (23 сделки). Лидером рейтинга стала АФК «Система» с 15 сделками, следом за ней идут Сбербанк и Mail.ru Group с 9 подтвержденными инвестициями.

Российские компании предпочитают вкладывать деньги в стартапы не напрямую, а через свои корпоративные фонды. Таких сделок в 2018 году было в 1,5 раза больше, чем прямых инвестиций. При этом все больше корпораций обзаводятся собственными венчурными фондами. Так, в этом году ВЭБ.РФ объявил о создании инвестиционной платформы для вложений в технологические стартапы Viman Capital. S7 Group (Группа компаний С7) создала свой фонд — S7 Group Investment — для инвестиций в проекты, связанные с цифровыми и промышленными технологиями.

Больше всего корпорации готовы вкладываться в стартапы, предлагающие решения для бизнеса. Кроме этого направления, корпорации охотно вкладываются в стартапы, связанные с транспортом и финансами. Следом идут медицина и AI.

Российские корпорации предпочитают инвестировать в местные стартапы: в 2018 году с ними заключены 42 сделки, а с зарубежными — только 16. Однако среди российских стартапов, получивших инвестирование в 2018 году, есть и вышедшие на международный рынок, например WayRay или TraceAir.

Топ-10 самых активных корпораций:

- АФК «Система» — 15 подтвержденных сделок

- Сбербанк — 9 подтвержденных сделок

- Mail.Ru Group — 9 подтвержденных сделок

- QIWI — 7 подтвержденных сделок

- ГК «ПИК» — 5 подтвержденных сделок

- Роснано — 3 подтвержденных сделки

- Softline — 3 подтвержденных сделки

- S7 Group — 3 подтвержденных сделки

- Ростех — 2 подтвержденных сделки

- «Фармстандарт» — 2 подтвержденных сделки

![]()

![]()

Рейтинги составлены на основе анализа публичных данных о сделках за период с декабря 2017 года по декабрь 2018 года и последующего анкетирования участников рынка.

Разработана Стратегия развития рынка венчурных и прямых инвестиций

РВК совместно с Министерством экономического развития России представила проект Стратегии развития рынка венчурных и прямых инвестиций на период до 2025 года и дальнейшую перспективу до 2030 года. Проект разработан РВК совместно с международной консалтинговой компанией PWC по заказу Минэкономразвития. Инициативы стратегии направлены на расширение круга активных на венчурном рынке инвесторов, привлечение в Россию зарубежного капитала и стимулирование выхода российских проектов на международные рынки, развитие инфраструктуры поддержи технологического предпринимательства и совершенствование нормативно-правовой базы, сообщили TAdviser 18 ноября 2018 года в РВК. Подробнее здесь.

TAdviser: Корпоративный венчур в ИТ-индустрии России

- Основная статья Корпоративный венчур в ИТ-индустрии России

РАВИ: Объем венчурных инвестиций $125 млн

По итогам 2017 года суммарная капитализация российских венчурных и private equity (инвестирующих в проекты на поздних стадиях) фондов увеличилась впервые с 2013-го, составив $21,2 млрд против $19,9 млрд в 2016-м. Такие данные приводит Российская ассоциация венчурного инвестирования (РАВИ). До показателя 2013 года, впрочем, еще далеко — тогда он составлял $26,3 млрд. Из общей суммы на венчурные фонды (их уже почти две сотни) приходится $4,07 млрд ($3,78 млрд в 2016-м).

Суммарный объем инвестиций за год увеличился на 62%, до $1,31 млрд, при этом 58% вложений обеспечил государственный Российский фонд прямых инвестиций. Венчурные инвестиции составили всего $125 млн (как и в 2016-м, на пике в 2012 году было $376 млн). По числу вложений лидирует Фонд развития интернет-инициатив, осуществивший 43% сделок на рынке. В венчурные фонды с госучастием инвестировали в 2017 году $38 млн ($27 млн в 2016-м), при этом их доля в общей капитализации фондов снизилась до 22% с 24%. Наметилось изменение структуры инвестиций — в ИТ-проекты было направлено 58% вложений всех венчурных фондов (77% в 2016-м), доля проектов в сфере промышленных технологий выросла с 8% до 22%.

Инвестиции частных венчурных фондов за год, напротив, снизились — со $101 млн до $87 млн (капитал таких фондов вырос с $2,89 млрд до $3,18 млрд, их число — со 124 до 140). 73% частных фондов по-прежнему инвестируют только в ИТ и лишь 8% ориентированы на реальный сектор (среди фондов с госучастием таких 25%). Прогноз о буме корпоративных венчурных фондов пока не оправдался — на них приходится лишь 13% рынка ($532 млн против $402 млн в 2016-м), их количество за год выросло незначительно — с 15 до 17, а инвестиции составили всего $7 млн и касались исключительно проектов в ИТ.

«Несмотря на прекращение спада, в абсолютных масштабах венчурная отрасль в России все еще остается довольно компактной»,— отмечает глава Российской венчурной компании (РВК) Александр Повалко [10] . По его словам, расширить предложение венчурного капитала можно за счет средств крупных компаний, бизнес-ангелов и негосударственных пенсионных фондов. Пока же в РАВИ ждут прироста вложений за счет новых фондов, создаваемых с участием РВК в форме инвестиционного товарищества. По данным РВК, в 2017 году такие фонды в рамках 27 сделок инвестировали $51,7 млн.

Данные РВК

Сделки бизнес-ангелов

Firrma при поддержке РВК и Национальной ассоциации бизнес-ангелов (НАБА) представила ежегодный рейтинг бизнес-ангелов.

По данным исследования, в 2017 году на рынке бизнес-ангельских инвестиций было совершено 177 публичных сделок, при этом на топ-22 бизнес-ангелов приходится 65% — 116 сделок. Всего российские бизнес-ангелы совершили 11 выходов, 5 из которых совершили представители топ-22. Средний чек сделок варьировался от 1 млн руб. до 1 млн дол. В части отраслевой структуры наиболее инвестиционно-привлекательными областями оказались – финансовые технологии, e-commerce, медицина, мода и VR/AR.

Рейтинг учитывает профессиональных инвесторов, регулярно совершающих сделки, для которых венчурное инвестирование является основным бизнесом и работой. Кроме того, не менее двух сделок бизнес-ангела за год должны быть подтверждены публичной информацией.

В подборке наиболее активных бизнес-ангелов за указанный период первое место занял, как и в прошлом году, Александр Румянцев, совершивший за год 28 сделок. Роман Поволоцкий инвестировал в 6 проектов и занял второе место. Третью строку в рейтинге занял Игорь Рыбаков с 5 подтвержденными сделками.

В 2017 году возросла активность на рынке бизнес-ангельского инвестирования венчурных капиталистов. Так, сооснователь и экс-акционер ГК Мортон Алексанр Ручьев вложился в 3 проекта (Awerspace, Smart Valley, ICO Lab Ecosystem), сооснователь QIWI Сергей Соломин, по данным исследования, выступает LP сразу в нескольких фондах и является активным частным инвестором (2017 год — Теории и практики, Консорциум Британской высшей школы дизайна).

Многие участники рейтинга этого года впервые попали в рейтинг. В частности, Мирослава Дума, которая в этом году запустила венчурный фонд Fashion Tech Lab (FTL) и инвестировала в 2 проекта в сфере модной индустрии (Orange Fiber, Diamond Foundry), управляющий партнер инвестиционного фонда Armor Capital Management Борис Жилин, который вложился в проекты Meet For Charity и Elementaree.

Топ-10 самых активных бизнес-ангелов в России:

- Александр Румянцев — 28 подтвержденных сделок

- Роман Поволоцкий — 6 подтвержденных сделок

- Игорь Рыбаков — 5 подтвержденных сделки

- Олег Евсеенков — 3 подтвержденных сделки

- Александр Бойков — 3 подтвержденных сделки

- Артем Руди — 3 подтвержденных сделки

- Борис Жилин — 3 подтвержденных сделки

- Борис Рябов — 3 подтвержденных сделки

- Дмитрий Сутормин — 2 подтвержденных сделки

- Дмитрий Сысоев — 2 подтвержденных сделки

В рейтинге не участвовали предприниматели, инвестирующие в свои компании, биржевые инвесторы, мультимиллионеры, меценаты, а также люди, поддерживающие проекты из альтруистических убеждений.

Сделки венчурных фондов

Согласно ежегодному рейтингу активности венчурных фондов России от Firrma, стратегическим партнером которого выступает РВК, партнером — EY, в 2017 году создалось в три раза больше венчурных фондов — 11, чем в предыдущем году (4). Также по итогам года зафиксирован аналогичный показатель по сделкам фонда, что и в 2016 году — 391.

В рейтинге учитываются российские фонды, заключившие за последний год не менее двух венчурных сделок, как минимум одна из которых совершена с российской компанией. Активность фондов оценивается с точки зрения числа проинвестированных проектов за период с 1 декабря 2016 года по 1 декабря 2017 года. Рейтинг разделяет фонды на 4 категории: классические фонды, посевные фонды, новые фонды и иностранные инвесторы. Наиболее активным классическим фондом стал Runa Capital, вложивший более $20 млн в 19 компаний. Первое место в числе посевных фондов уже второй год занимает ФРИИ с инвестициями в размере более $20 млн в 94 проекта. Лидером среди новых фондов стал Xsolla Capital, а среди иностранных инвесторов — Enterprise Island.

В число самых активных вошли фонды, созданные при участии РВК в форме договора инвестиционного товарищества: RBV Capital, вложивший 44 млн рублей в компанию Advanced Gene Cell Technologies (AGCT) для разработки способов лечения ВИЧ-инфекции, и «Российско-белорусский фонд венчурных инвестиций», направивший более 800 тыс. белорусских рублей на реализацию пилотного проекта по производству реабилитационной станции, а также посевной фонд Softline Seed Fund, ставший инвестором сервиса продаж и обслуживания клиентов через мобильные мессенджеры, системы защиты корпоративных пользователей от фишинга PhishMan и других.

Основными тенденциями венчурных фондов 2017 года стал рост числа новых фондов – с 4 в 2016 году до 11 в 2017 году — и активных фондов — с 42 в 2016 году до 44 в 2017 году. Растет интерес корпораций к венчурному рынку, компании создают собственные акселераторы и заключают партнерства. Всего российские и иностранные фонды в 2017 году совершили 61 выход, локальные фонды – 52 выхода, что соответствует показателям прошлого года. Зарубежные инвесторы проявляют интерес к российским стартапам в основном через акселераторы: в 2017 году иностранными структурами были профинансированы 30 российских проектов, а в 2016 году эта цифра была в два раза меньше – 17 проектов. Отмечается смещение локальных фондов на посевную стадию как в сделках, так и в капитале, и рост ангельского сегмента, в котором было заключено 177 сделок.

Данные ФРИИ

Европейский фонд Speedinvest запускает бизнес в России

В октябре 2017 года стало известно, что фонд Speedinvest выбрал партнера для экспансии в РФ. Вместе с владельцем девелопера RDI Group Дмитрием Аксеновым Speedinvest готов инвестировать €25 млн в стартапы на ранней стадии развития. Из-за политической напряженности целый ряд венчурных фондов снизил свою активность в России, но стартапы с российскими корнями сохранили потенциал, считают эксперты. Подробнее здесь.

Данные Национальной ассоциации бизнес-ангелов (НАБА)

Национальная ассоциация бизнес-ангелов (НАБА) при поддержке РВК и Firrma представила в апреле 2017 года исследование рынка ангельских инвестиций России Russian Angel Monitor 2016.

По данным исследования, за прошлый год в публичное поле попало 92 сделки с участием бизнес-ангелов, а в 2015 году — 68. Таким образом, рост рынка ангельских инвестиций с 2015 года составил около 41% в сделках и около 20% в денежном выражении.

Согласно Russian Angel Monitor, одной из тенденций 2016 года на рынке бизнес-ангельского инвестирования в России стал рост числа частных инвесторов как минимум на 25-30%. По мнению авторов, в период 2014 и 2015 годов, когда венчурный рынок показывал снижение примерно на 40%, одним из немногих драйверов роста стало бизнес-ангельское инвестирование. В связи с кризисом ликвидности люди со свободными средствами искали новые стратегии инвестирования, в частности, в технологические проекты.

Важной частью исследования стал самый масштабный на сегодня опрос участников рынка — в нем поучаствовало более 60 активных бизнес-ангелов страны. Он выявил важные тенденции. Так, 47% бизнес-ангелов готовы инвестировать в наукоемкие стартапы в сферах биомедицины, производственных технологий и другие направления. При этом сектор ИТ все еще сохраняет популярность среди инвесторов. В нем наибольший интерес для бизнес-ангелов представляют проекты, связанные с хранением и обработкой данных (48,72%), финтехом (43,59%) и образованием (38,46%).

С точки зрения стадийности, 85% опрошенных бизнес-ангелов отдают предпочтение проектам на «посевной» стадии (Seed) развития, а 58% — также готовы инвестировать стартапы на самой ранней предпосевной стадии (Preseed).

По данным Russian Angel Monitor, также одной из тенденций 2016 года стала смена поколений. Ряд бизнес-ангелов, давно присутствующих на венчурном рынке, либо отошли от активного инвестирования, либо организовали собственные фонды, в частности, Рябенький Игорь — основал фонд AltaIR Capital, Черкашин Павел — Vestor.In.

Синдицирование сделок — один из ключевых трендов рынка. 61% российских бизнес-ангелов синдицируют свои сделки, в том числе с помощью различных объединений частных инвесторов. Совместное инвестирование способствует разделению рисков и объемов вложенных средств между бизнес-ангелами, что особенно важно для начинающих частных инвесторов. Объединения бизнес-ангелов — НАБА, Venture Club, Клуб инвесторов бизнес-школы СКОЛКОВО, SmartHub, StartTrack, AltaIR Club и другие — продолжают планомерное развитие и способствуют обмену опытом, росту экспертизы и компетенций их участников.

Все чаще в качестве бизнес-ангелов выступают представители крупного бизнеса. В частности, экс-руководитель администрации президента РФ Александр Волошин и генеральный директор группы «Русагро» Максим Басов профинансировали биотех-стартап Genotek. Председатель совета директоров группы компаний «Р-Фарм» и сопредседатель «Деловой России» Алексей Репик вложил средства в российский сервис Grabr. Кроме того, на рынке бизнес-ангельского инвестирования возросла активность известных ИТ-предпринимателей: генеральный директор группы компаний «Яндекс» Аркадий Волож проинвестировал израильский проект NeuroSteer и турецкий Getir, основатель KUPI VIP Оскар Хартман и сооснователь QIWI Сергей Соломин также поддерживают стартапы.

Данные RB Partners и EY

Группа компаний RB Partners и компания EY провели исследование российского венчурного рынка:

- В исследовании изучались технологические сделки (венчурные и более зрелые сделки, включая IPO, M&A, а также частично гранты и венчурный долг) в России.

- Географическое покрытие: РФ, международные компании с основным рынком в России.

- Под венчурными сделками подразумеваются проекты компаний моложе 10 лет, с выручкой менее $10 млн, сделкой менее $100 млн. В исключительных случаях рассматривались сделки с объемом свыше $100 млн. в виду технологичности и инновационности компаний.

- Рост количества сделок с 297 до 302.

- Ощутимый рост по объему инвестиций: с $383 млн до $894 млн. (благодаря крупным сделкам: HeadHunter, Gett, Pixonic, Delivery Club). Объем рынка венчурных сделок ранних стадий уменьшился с $372 млн. до $231 млн.

- Произошла трансформация рынка в сегменте B2B. Если в предыдущие годы большая часть инвесторов придерживалась консервативных направлений: системы управления предприятием, платформы и традиционные B2B-решения, то в 2016 году инвестиции в эти сегменты существенно снизились. Инвесторы продолжают верить в сегменты ПО и кибер безопасность. Уместно говорить о поисках новых более устойчивых инвестиционных идей.

- В сегменте B2С поменялись лидеры: существенно снизились инвестиции в электронную коммерцию, сервисы поиска и рекомендаций (c одной стороны, это обусловлено падением объемов потребления, с другой стороны – сменой технологических парадигм). Инвесторы поверили в сервисы: транспорт, путешествия, ремонт и уборка, связанные с трендом «уберизации». Кроме того, оптимизм внушает растущий сегмент игр- это общемировой тренд, который подкреплен развитием технологий VR, AR и AI.

- Частные венчурные фонды явно сфокусировались на наименее рисковых и очевидных стадиях: расширение и рост. На зрелых стадиях основные инвесторы – корпорации, на ранних – государство и бизнес-ангелы.

- Другая важная тенденция – смена фокуса частных фондов на глобальные стартапы. Как минимум половину сделок топ-10 российских фондов в 2016 году делали за рубежом. Достаточно посмотреть на такие фонды, как Runa Capital, Almaz Capital Partners, Flint Capital, Maxfield Capital, Target Ventures, InVenture Partners. Ru-Net Holdings – один из старейших фондов российского происхождения, который перевел основной офис за пределы России.

- География инвесторов российского происхождения растет и меняется: если в 2014 и 2015 годах они пробовали себя в основном на рынках Израиля и США, то в 2016 году офисы открывались уже в Европе. Flint – Берлин, Runa – Лондон, Target – Берлин, и др.

- Средний размер сделки по всему году значительно вырос в абсолютных цифрах: с $1,3 млн в 2015 до $3 млн в 2016 году. При этом если ранние стадии – посев, стартап и рост – по этому показателю обвалились, то динамика на зрелых стадиях выглядит очень оптимистично. Рост среднего чека связан с увеличением сделок выхода и их размера. Если смотреть сделки ранних стадий, то средний чек уменьшился до $0,8 млн.

- Также отмечается сильный рост числа выходов – как по деньгам, так и поштучно: с 4 до 14 штук и с $11 млн до $663 млн. Безусловно, погоду здесь частично сделали крупные сделки, однако тренд даже без них положительный.

- Основные сегменты для инвестиций — софт- и интернет. Едва ли в ближайшие годы структура рынка изменится. Традиционно слегка разбавлял картину прошлых лет сектор биотехнологий. Однако, стоит отметить, что сейчас наблюдается интерес инвесторов к промышленные технологиям, которые уже обогнали биотех.

По итогам 2016 года можно отметить следующие тенденции, которые наиболее вероятно окажут влияние на рынок и в 2017 году.

- Государственные фонды и фонды с государственным участием снижают активность, выходят из проектов или закрываются. Например, практически прекратили свою инвестиционную деятельность венчурное направление VTB Capital и «Лидер-Инновации». «Роснано» снизил активности на стадиях PE и «экспансия». Исключение — фонд Сколково, который продолжает грантовые программы и планирует, по официальным заявлениям его руководителей, открытие новых фондов.

- Активно развиваются корпоративные инновации и корпоративное инвестирование в различных его формах: корпоративные акселераторы (IKEA, SAP, и InspiRUSSIA и др.), корпоративные фонды (очень активны Sistema VC, Sistema Asia Fund и др.). Можно упомянуть большое количество интеграций со стартапами, особенно в сфере финтеха – например, запускающийся акселератор Fintech Lab. В связи с этим наблюдался рост числа выходов и оптимистичный настрой венчурных инвесторов на M&A сделки.

- Продолжается рост ангельских инвестиций, как и развитие ангельских, микроангельских групп, а также p2p и крадфандинговых платформ. Среди наиболее активных — Venture Club, StartTrack, Клуб инвесторов МШУ Сколково, Клуб инвесторов ФРИИ, SmartHub и др. Также в 2016 году вырос объем инвестиций со стороны совершенно новых частных венчурных инвесторов: топ-менеджеров корпораций, а также малых и средних предпринимателей, в том числе из регионов.

- Продолжается глобализация стартапов и фондов, однако без заметных успехов. В пример можно привести российский стартап Prisma, добившийся серьезной мировой известности и долго державшийся в топах скачиваний на платформах App Store и Google Play. У большинства топовых фондов есть по одному и более офисов за пределами России: Тель-Авиве, Сан-Франциско, Берлине и т.д.

- Ожидания на восстановления публичных рынков капитала и возможные успешные IPO российских компаний на Московской Бирже и азиатских биржах не оправдались.

Точки роста венчурного рынка, наиболее интересные технологии и бизнес-вертикали для инвестиций в 2017 году.

Данные РВК и PwC

По оценкам РВК и PwC, за 2016 год было отмечено снижение показателей по венчурным сделкам на 29% — сумма сделок составила 165,2 млн долларов. А вот их количество осталось почти на том же уровне: 180 заключенных соглашений. Общий объем совершенных сделок в 2016 году оценили в 0,41 млрд долларов. За 2016 год не было заключено крупных сделок на 100 и более миллионов долларов.

Динамикой для снижения выступил фактор уменьшения усредненного показателя размера сделки до 1,1 млн долларов и сокращение деловой активности на российском рынке, неопределенные показатели макроэкономики и 10% девальвация рубля.

Заместитель гендиректора РВК Биккулова Гульнара отметила, что в последние три года венчурный рынок России достаточно стабилен по количеству совершенных сделок с непрерывным обновлением базы инвесторов. Препятствием к росту рынка, по мнению эксперта, является апатия большого российского бизнеса к инновациям.

Традиционно наибольшее количество инвестиционных сделок привлек сектор информационных технологий — 90% или 148,6 млн долларов. Из них облачные технологии и ПО получили 41,8 млн долларов, а «финтех» и соцсети — 15 млн долларов. Сектор промышленных технологий увеличил свои показатели, заключив 21 сделку. В сфере биотехнологий инвестиционных сделок заключили на сумму в 9,5 млн долларов, что значительно меньше, чем в 2015 году — тогда цифра звучала как 18,1 млн долларов.

Специалисты PwC в РФ выражают сдержанный оптимизм относительно восстановления в 2017 году на венчурном российском рынке инвестиционной активности.

J’son & Partners Consulting

По итогам 2015 года эксперты J’son & Partners Consulting [11] выделили 187 венчурных инвестиций в российские компании с участием фондов и бизнес-ангелов. По сравнению с 2014 г. наблюдается снижение количества сделок с венчурным капиталом. Лидером по количеству инвестиций в 2015 г. стал Фонд развития интернет-инициатив (ФРИИ).

В 2015 г. 160 сделок с участием фондов и бизнес-ангелов раскрыли финансовые показатели. В денежном выражении объем инвестиций также показал снижение до 135 млн долларов.

Несмотря на сокращение сделок с участием венчурных фондов, их доля в общей структуре инвесторов остается доминирующей в 2015 г.: без учета синдицированных сделок с их участием было совершено 87 сделок. Также важно отметить растущую долю бизнес-ангелов: без учета синдицированных сделок за 2015 г. количество инвестиций бизнес-ангелов выросло на 34,1 %.

Отраслевой анализ

При анализе рынка использовалась отраслевая классификация сделок РАВИ. Отраслевой анализ профинансированных проектов показал, что ИКТ-сектор является превалирующим: в 2015 г. доля ИКТ-проектов составляет 85 % от всех профинансированных проектов.

В структуре сделок в разрезе отраслей превалируют «телекоммуникации»: за 2015 г. в данном секторе было совершено 83,4 % всех сделок и 94,2 % от всего объема.

В разрезе подотраслей ИКТ-индустрии в 2015 г. лидируют «агрегаторы и каталоги» и «решения для бизнеса». Примечательно, что в денежном выражении наибольший объем инвестиций приходится на E-commerce, что объясняется заметной инвестицией в онлайн-аукцион CarPrice размером 40 млн долларов.

Инвестиционные раунды

Анализ раундов инвестирования показал, что большая часть инвестиций, как и в 2014 г., пришлась на посевную стадию; однако количество посевных сделок сократилось на 26,7 % по сравнению с 2014 г.

Структура сделок за 2015 г. и сравнение с аналогичным периодом прошлого года представлены ниже: наблюдается снижение доли сделок объемом от 1 до 5 млн долларов при увеличении доли сделок объемом до 1 млн долларов. В количественном выражении все категории сделок сократились за 2015 г.

Выходы инвесторов

По оценке экспертов J’son & Partners Consulting, за 2015 г. было совершено 11 выходов венчурных фондов из российских проектов на сумму 1202,3 млн долларов. Данная оценка состоит из опубликованных размеров выходов и включает выход Accel Partners, Kinnevik, Northzone из Avito.

Инвестиции в иностранные проекты

Наблюдается рост активности российских инвесторов в зарубежных раундах инвестирования: по сравнению с 2014 г. количество сделок с участием российских фондов и бизнес-ангелов выросло на 34,2 %; в денежном выражении рост составил 21,7 %. Также за 2015 г. было совершено семь выходов российских фондов из иностранных проектов против девяти выходов годом ранее.

Барьеры и драйверы развития российского венчурного рынка

В качестве основных барьеров развития венчурного рынка в Российской Федерации эксперты J’son & Partners Consulting выделяют:

- снижение скорости закрытия сделок;

- увеличение сроков выхода из проектов;

- падение оценок компаний;

- кризис банковской отрасли;

- недостатки российского права;

- низкие бюджеты на R&D;

- отсутствие спроса от крупных заказчиков;

- дефицит преподавателей в фундаментальных отраслях.

Среди основных драйверов развития венчурного рынка в Российской Федерации выделяются:

- рост качества венчурных проектов;

- падение рубля снизило стоимость R&D;

- импортозамещение стимулирует спрос в ряде направлений;

- позитивные сдвиги в российском праве, активное участие ФРИИ.

Также ниже представлены наиболее перспективные направления инвестиций, по мнению J’son & Partners Consulting:

- На российском венчурном рынке в последние 2 года наблюдается определенная стагнация: снижается как количество, так и объем сделок, при этом все большее значение приобретают бизнес-ангелы.

- Основными инвесторами в 2015 г. выступают венчурные фонды; также наблюдается растущая роль бизнес-ангелов.

- Основная часть венчурных сделок совершена в ИКТ-секторе. Среди подотраслей ИКТ выделяются «агрегаторы и каталоги» и «решения для бизнеса». Наибольший объем инвестиций привлек E-commerce.

- Наибольшее количество инвестиций в 2015 г. совершено на посевной стадии; превалирующий объем привлеченного финансирования – до 1 млн долларов.

- На российском рынке увеличивается количество выходов фондов прямых и венчурных инвестиций (+50 %).

- Увеличивается количество продаж долей основателями проектов.

- В условиях стагнирующей экономики российские инвесторы все больше ориентируются за рубеж: по сравнению с 2014 г. количество сделок с участием российских фондов и бизнес-ангелов увеличилось на 34,2 %.

Центр технологий и инноваций PwC совместно с РВК

Согласно отчету показатели объема венчурных сделок в долларовом выражении уменьшились, но наблюдаемое снижение объема рынка в значительной степени является следствием резкого падения среднегодового курса рубля на 37%, по данным ЦБ РФ.

Рынок венчурных сделок в долларовом эквиваленте сократился в объеме на 52% по сравнению с показателями 2014 г. и составил $232,6 млн.

Средний размер сделки сократился на 55% и составил $1,5 млн. Количество заключенных венчурных сделок увеличилось относительно показателей прошлого года на 21%, а количество выходов сократилось на 13%, при этом суммарная стоимость выходов в 2015 г. увеличилась более чем в два раза.

Отраслевая структура рынка в 2015 г. осталась без изменений, лидирующую роль по общему объему инвестиций сохранил сектор ИТ и составил 88%, однако сегменты промышленных технологий и биотехнологий в 2015 г. продемонстрировали уверенный рост и в сумме увеличили свой удельный вес до 12%.

Количество венчурных сделок в сфере ИТ в 2015 г. по сравнению с предыдущим годом сократилось на 27% и составило 97 сделок общей стоимостью $205,9 млн.

Лидером среди подсекторов ИТ по количеству сделок и сумме инвестиций остался сегмент электронной коммерции.

В 2015 г. в этом подсекторе было совершено 17 сделок на сумму $73 млн. Второе место по количеству сделок заняли облачные технологии и программное обеспечение – в этом сегменте было заключено 11 сделок на общую сумму $34,4 млн, что на 2 сделки меньше, чем в 2014 г. (на 28% в денежном эквиваленте).

По среднему размеру сделки первое и второе места соответственно заняли подсекторы рекламных технологий и справочно-рекомендательных сервисов/социальных сетей ($5,5 млн и $5,4 млн). Подсектор электронной коммерции занял третье место ($4,3 млн).

Сектор биотехнологий продемонстрировал значительное увеличение количества сделок в 2015 г., показав почти семикратное увеличение их числа с 6 до 39 сделок.

В значительной мере в 2015 г. этот показатель был сформирован сделками фондов с участием капитала РВК. Количество сделок в промышленные проекты выросло с 10 до 15. Несмотря на это, объем инвестиций в биотехнологии в денежном выражении сократился на 48% и составил $18,1 млн против $35,1 млн годом ранее. Инвестиции в сектор промышленных технологий, напротив, увеличились на 65% и составили $8,6 млн по сравнению с $5,2 млн в 2014 г.

Отдельно в отчете рассматриваются крупные сделки объемом более $100 млн. Количество крупных сделок в 2015 г. сохранилось на прежнем уровне: было совершено 2 сделки на сумму $200 млн по сравнению с таким же количеством сделок на сумму $350 млн в 2014 г. Одна из сделок была совершена в подсекторе игр: USM Holdings (ХК ЮэСэМ) Алишера Усманова инвестировал $100 млн в киберспортивное сообщество Virtus.pro.

Число выходов инвесторов в 2015 г. немного сократилось и составило 26 сделок, что на 4 сделки меньше, чем в 2014 г. При этом суммарная стоимость выходов в 2015 г. увеличилась более чем в два раза и составила $1,574 млрд по сравнению с $731,5 млн в 2014 г.

По результатам 2015 г. количество выданных грантов составило 6074 гранта. Общая сумма грантов составила $178,2 млн в 2015 г.

В рублевом выражении увеличение суммы выданных грантов оказалось значительно выше роста ее долларового эквивалента. Значительная часть грантов была выдана на поддержку проектов в секторах промышленных технологий и биотехнологий.

Традиционно основная часть грантов была выдана Фондом содействия развитию малых форм предприятий в научно-технической сфере (Фонд содействия инновациям — Фонд содействия развитию малых форм предприятий в научно-технической сфере, или Фонд Бортника). Количество грантов, выданных фондом в 2015 г., составило 5792 грантов на сумму $155,4 млн.

На итоговые количество и сумму грантов оказала влияние докапитализация фонда в 2015 г., что позволило дополнительно выдать 527 грантов. Второе место по активности занял Фонд «Сколково», который за 2015 г. выдал 256 грантов на сумму $21,3 млн. По результатам 2015 г. повышение грантовой активности позволило в определенной степени компенсировать снижение предложения денег для проектов ранних стадий.

PricewaterhouseCoopers и Российская венчурная компания (РВК)

Объем венчурного рынка России составил $480,9 млн в 2014 году, сообщили в своем ежегодном обзоре венчурной индустрии России Центр технологий и инноваций PwC совместно с РВК.

В обзоре, посвященном анализу венчурных сделок, объявленных в период с 1 января по 31 декабря 2014 года, содержатся данные об основных финансовых элементах венчурной экосистемы России — инвестициях в инфраструктуру, грантовом финансировании, «выходах» инвесторов и крупных сделках (не учитываются при оценке размера рынка и не показываются отдельно).

Согласно обзору, в течение 2014 года инвестиционная активность снизилась на 26% в денежном выражении. Объем инвестиций на посевной стадии вырос на 30%, а совокупный объем инвестиций на ранних стадиях — на 4% и составил $141 млн.

По сравнению с 2013 годом, число выходов увеличилось на 43% и на 51% в денежном выражении. В результате 30 сделок инвесторы выручили $731,5 млн. Возросли показатели по крупным сделкам и объемам грантового финансирования (до 2619 грантов).

В 2014 году возросла активность инвесторов на посевной стадии: объем посевных инвестиций вырос на 30% (до $38,1 млн) и тем самым рынок ранних стадий вплотную приблизился к рекордным 30% от общего объема венчурных сделок (против 21% в 2013 году и 15% в 2012 году).

В денежном выражении второе место принадлежит подсектору туристических сервисов, который привлек $51,8 млн в результате 6 сделок. На третьем месте по объему привлеченных инвестиций находится сегмент технологий в финансовом секторе с суммой $48 млн в результате 6 сделок.

Секторы биотехнологий и промышленных технологий в 2014 году сократились по количеству сделок: биотехнологии — на 54% — до 6 сделок, а промышленные технологии — на 37,5% до 10 сделок.

J’son & Partners Consulting

По оценке J’son & Partners Consulting, в 2014 г. объем венчурного рынка составил 447,5 млн долл., в том числе новое финансирование – 258,2 млн долл., «выходы» из проектов – 189,3 млн долл. Эксперты отмечают существенное снижение инвестиционной активности на рынке по сравнению с 2013 г., по сравнению с которым объем нового капитала сократился на 26%.

Количество сделок за отчетный период составило 319, а лидером по количеству сделок остается Фонд Развития Интернет Инициатив – в 2014 году фондом было профинансировано 104 проекта и совершено 3 синдицированных сделки.

Специалисты J’son & Partners Consulting ранее отмечали тренд к росту влияния государственных инвесторов на рынке венчурного капитала. В 2014 г. эта тенденция получила свое продолжение, что объясняется, в том числе, высокой активностью Фонда Развития Интернет Инициатив.

Количество инвестиций в иностранные проекты с участием российских инвесторов выросло в количественном выражении, но немного сократилось в денежном. По оценке консультантов J’son & Partners Consulting, инвестиции в иностранные проекты без учета синдицированных сделок в 2014 году составили 92,2 млн долл.

За первое полугодие 2014 года аналитики J’son & Partners Consulting выделили 120 сделок на общую сумму в 241,3 млн долл., из которых 110 составляли сделки по привлечению нового финансирования (cash-in) на общую сумму 160 млн долл. и 10 сделок по продаже существующих долей (exits) на сумму 81,3 млн долл. Максимальное количество инвестиций осуществил государственный Фонд Развития Интернет Инициатив – 37 сделок.

Отраслевой анализ профинансированных проектов показал снижение доли ИКТ-проектов как в денежном, так и в количественном выражении. Консультанты J’son & Partners Consulting обращают внимание на рост инвестиций в медицинские проекты, на которые пришлось 8% рынка в денежном выражении.

Количество инвестиций в иностранные проекты с участием российских инвесторов выросло как в количественном выражении, так и в денежном, при этом доля синдицированных сделок изменилась незначительно: в количественном выражении выросла с 28% до 35%, в денежном сократилась с 53% до 48%.

На российском венчурном рынке наблюдается определенная стагнация, однако позитивным фактором является всё большее участие российских инвесторов в международных процессах: по сравнению с первым полугодием 2013 года количество сделок с участием российского капитала увеличилось с 18 до 23.

Life.Sreda

По исследованиям фонда Life.Sreda, объем инвестиций в финтех каждый год удваивается: в 2012 году он составил чуть более $1,6 млрд., в 2013 — $2,2 млрд, а за девять месяцев 2014 года — $4,2 млрд. По итогам 2014 года прогнозируется объем более $5 млрд. В числе 37 участников рэнкинга стартапов стоимостью от $1 млрд, который в январе составили The Wall Street Journal и Dow Jones Venture Source[1], оказалось сразу три финтех-проекта: LendingClub ($155M инвестиций$3,8B капитализация), Square ($345M$3,3B) и Stripe ($120M$1,8B). В этом году четвертой финтех-компанией с капитализацией более миллиарда стала также KreditKarma (управление кредитной историей). По данным CrunchBase[2], в августе 2014 года на венчурном рынке финтех-стартапы стремительнее других направлений привлекали инвестиции. Более того, на рынок финтеха идут такие гиганты, как Apple (с Apple Pay), Facebook, Google и Amazon. Аналитики Life.SREDA прогнозируют, что к 2018 году объем инвестиций в компании, которые создают инновационные проекты для финансовой сферы, составит $8 млрд.

Самыми крупными инвестиционными сегментами рынка за три квартала 2014 года стали:

- онлайн-кредитование — $1,46 млрд, в том числе

- микрофинансирование/скоринг — $568 млн,

- P2P-кредитование — $484 млн,

- онлайн кредитование МСБ — $408 млн,

- электронные платежные решения — $661 млн,

- сервисы для малого и среднего бизнеса — $588 млн,

- онлайн-трейдинг/инвестиции — $362 млн,

- краудфандинг/краудинвестинг — $216 млн,

- приложения для управления личными финансами (PFM/PFP) — $208 млн,

- мобильный банкинг — $207 млн,

- Bitcoin — $206 млн,

- mPOS (мобильный эквайринг) — $132 млн,

- трансграничные переводы — $119 млн.

Наиболее заметными инвестиционными «выходами» этого года стали: SAP приобрел за $8.3 млрд сервис SAP Concur Technologies (учёт корпоративных расходов сотрудников), FleetCor купили за $3.45 млрд Comdata (провайдер b2b электронных платежей), консорциум из Advent International, ATP и Bain Capital выкупил за $3.14 млрд Nets (европейский провайдер электронных платежей). К ярким «выходами» 2014 года, безусловно, относится продажа китайской корпорацией Alibaba направления по кредитованию малого и среднего бизнеса за $518 млн. В феврале 2014 года американский мобильный банк Simple.com был продан мультинациональной финансовой группе с испанскими корнями — BBVA Group за $117 млн. Фонд Life.SREDA заработал на этой сделке 180% годовых.

Крупные инвестиции привлекли: экосистема для мобильных платежей и переводов Monitise ($165М от прямой продажи долей инвесторам, включая MasterCard), крупнейшая в мире mPOS-компания Square ($150 млн), платформа P2P- кредитования Renrendai ($130 млн), онлайн платежный сервис для e-commerce Klarna ($122 млн), онлайн ломбард для предметов роскоши Borro ($112 млн). В форме долговых обязательств смогли привлечь средства проекты Kabbage (сервис по кредитованию малого бизнеса) — $270 млн, AvantCredit (потребительское кредитование) — $200 млн, Square — $100 млн.

На российском рынке в этом году наиболее инвестиции смогли привлечь: mPOS-оператор 2Can ($5 млн инвестиции от Inventure Partners, Almaz Capital Partners и группа ЕСН), облачный скоринг Scorista (от Life.SREDA, инвестиции не разглашаются, оценка компании $3-4 млн) и мобильный банк Intstabank, который стал участником финтех акселератора MasterCard StartPath в Дублине.

В истории российского финтеха крупнейшими сделками остаются IPO 2013 года на Nasdaq компании Qiwi (компания была оценена в $884 млн) и IPO на Лондонской бирже «Тинькофф Кредитные системы» (в ходе которого компания привлекла $1,087 млрд). В 2013 году смогли привлечь прямые инвестиции российские финтех стартапы: мобильный банка UBank ($8 млн от фонда Runa Capital), сервис LifePAD ($7 млн от фонда Life.Sreda), IQcard.ru ($6,2 млн от Fastlane Ventures, DirectGroup) и некоторые другие. По оценкам фонда в 2013 году российские финтех-проекты привлекли порядка $40 млн.

J’son & Partners Consulting

J’son & Partners Consulting представила в мае 2014 года результаты исследования, посвященного венчурному рынку Российской Федерации в 2013 г. Под венчурным инвестированием подразумевается приобретение акционерного, уставного капитала новых или растущих компаний, при этом приобретенная доля обычно меньше контрольного пакета. Инвестируемые средства направляются преимущественно на развитие бизнеса. Венчурный рынок является одним из основных источников финансирования инновационных проектов. В 2013 году общий объем российского рынка превысил $3 млрд, в т.ч. новое фондирование превысило $800 млн.

В 2013 г. 278 инвесторов приняли участие в 419 сделках на общую сумму $3,25 млрд. Средний объем сделки составил $7,7 млн. Объем сделок cash-out составил $2,34 млрд или 13 сделок. Объём нового финансирования (cash-in) в общей структуре составил $912,5 млн или 406 сделок. Средний объем сделки с привлечением нового финансирования составил $2,24 млн.

Согласно проведенному экспертами J’son & Partners Consulting в начале 2014 г. опросу инвесторов, фонды в среднем получили в 2013 году 1200 обращений за инвестированием. При этом доля проектов в индустрии ИКТ и контента составила 90%. Процент встреч с венчурными предпринимателями составил 10%, число сделок от общего количества заявок – лишь 1%.

По мнению респондентов, венчурный рынок России в 2013 г. увеличился на 25%. Венчурные инвесторы полагают, что в 2014 г. рынок вырастет на 20%.

Российская венчурная индустрия достигла той стадии зрелости, когда на рынке наблюдается значимые выходы из сделанных инвестиций. При этом рынок продолжает активно развиваться, о чем свидетельствует значительное количество инвестиций на ранней и посевной стадии.

PricewaterhouseCoopers и Российская венчурная компания (РВК)

Центр технологий и инноваций PricewaterhouseCoopers и «Российская венчурная компания» (РВК) представили в феврале 2014 года отчет об итогах 2013 г. для российского венчурного рынка. Выяснилось, что несмотря на значительный рост количества венчурных сделок, общий объем инвестированных средств за год снизился почти на 30% [12] .

Исследование основано на данных Venture Database и RusBase и включает информацию обо всех зарегистрированных в 2013 г. сделках объемом не менее $50 тыс. и не более $100 млн в секторах промышленных, био- и информационных технологий. При этом в расчет брались только сделки с российскими или иностранными компаниями, осуществляющими деятельность на территории РФ.

Количественные показатели за год заметно выросли. Так, число венчурных сделок увеличилось с 188 в 2012 г. до 222 в 2013 г. При этом 21 инвестор сумел осуществить успешный выход — суммарный объем данных сделок оценили в $2 млрд. В 2012 г. таких сделок было только 12, а их объем составлял $21 млн. Именно за счет успешных выходов размер венчурного рынка увеличился в 2013 г. до $2,89 млрд с $1,98 млрд в 2012 г.

Объем инвестиций, несмотря на возросшее число сделок, снизился с $911,9 млн до $653,1 млн. Соответственно, и средний размер сделки значительно упал — в ИТ-секторе он составил $3,3 млн, хотя еще в 2012 г. равнялся $5,6 млн.

По исследованиям фонда Life.Sreda, объем инвестиций в финтех каждый год удваивается: в 2012 году он составил чуть более $1,6 млрд.

2011: ИТ-сектор лидирует по размеру инвестиций

На ИТ-сектор в 2011 году пришлось абсолютное большинство венчурных инвестиций в России. Среди лидирующих направлений по объему привлеченных инвестиций были электронная коммерция, а также проекты, связанные с онлайн-развлечениями и социальными сетями. Подробнее см: Венчурные инвестиции в ИТ-сектор России

2009: Зарегистрировано 92 венчурных фонда, работают 15

Инновационный институт при МФТИ в марте 2009 года оценивал объем доступных в России венчурных средств, которые могут быть инвестированы, в 10–12 млрд рублей.

Всего в России, по данным Российской ассоциации венчурного инвестирования (РАВИ), зарегистрировано 92 венчурных фонда. Но реально работающих среди них, по оценкам участников рынка, лишь 15 — 20.

По данным Российской ассоциации венчурного инвестирования, средняя внутренняя норма доходности проектов российских фондов составляет 35%.

2008: Объем рынка $1,3 млрд

По состоянию на 2008 г. рынок венчурных инвестиций в России был достаточно молод и сильно отличался по структуре от рынков западных стран. Например, в нашей стране практически отсутствуют инвестиции в проекты на посевной или начальной стадии развития (а именно интерес к таким проектам является показателем «взрослого» рынка), а среди отраслей преобладают традиционные рынки — ИТ (почти 50% инвестиций в 2008 году) и мобильные технологии (чуть более 9%).

В 2008 году объем рынка венчурного инвестирования в России, по данным Research.Techart, вырос на 25%, достигнув почти $1,3 млрд. По прогнозам, в 2009 году рынок венчурного инвестирования вырастет не более чем на 15—20% за счет того, что многие сформированные фонды еще не потратили деньги, а кризисная ситуация значительно снизит цены стартапов.

Примечания

Под венчурным инвестированием подразумевается приобретение акционерного, уставного капитала новых или растущих компаний, при условии, что приобретенная доля была меньше контрольного пакета. Инвестируемые средства направляются на развитие бизнеса, а не на выкуп долей существующих акционеров (основателей) компании.

При анализе данных учитывались фактически полученные венчурные инвестиции, осуществленные бизнес-ангелами, акселераторами, частными, корпоративными или государственными венчурными фондами, а также сделки, совершенные на краудинвестинговых площадках в ходе одного раунда финансирования. Если компания получала инвестиции в результате двух и более раундов, то каждый раунд рассматривался как отдельная сделка.

Единорогам пора из стойла

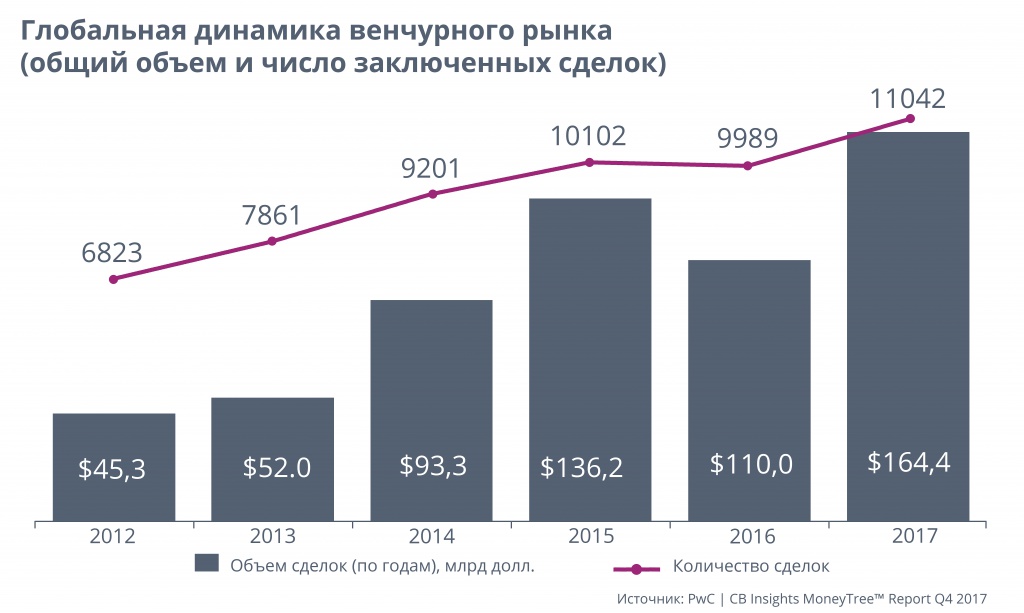

Г лобальный рынок венчурных инвестиций переживает очередную стадию бурного подъема. Согласно различным докладам и отчетам, опубликованным в начале этого года ведущими исследовательскими компаниями, прошлый год стал самым успешным по многим показателям рыночной динамики.

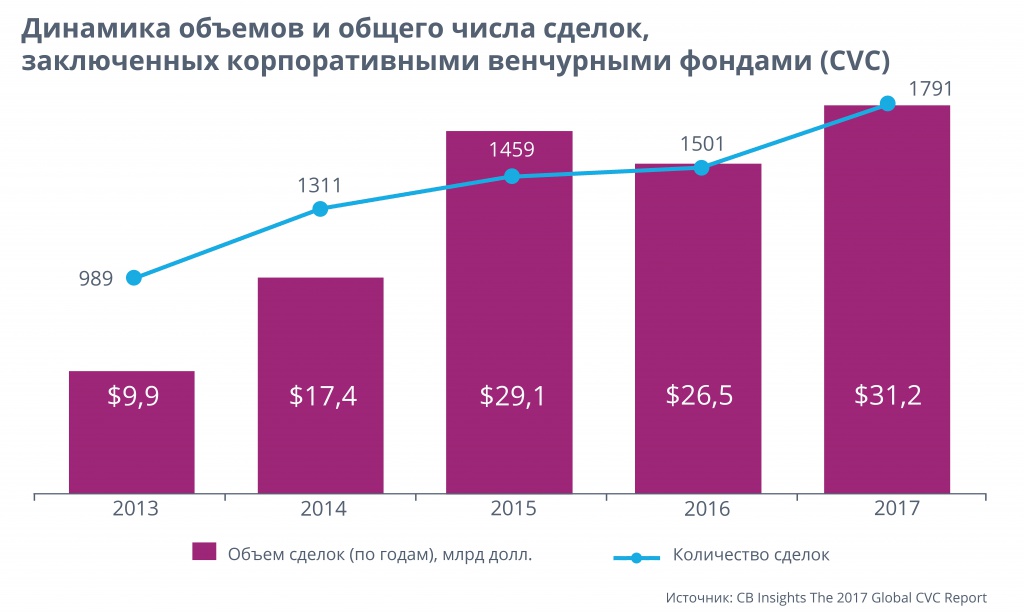

Так, в ежегодном отчете The 2017 Global CVC Report, посвященном анализу инвестиций корпоративных венчурных фондов (CVC) и опубликованном исследовательской компанией CB Insights на минувшей неделе, отмечаются исторические максимумы в этом сегменте как по общему объему завершенных в 2017 году сделок, так и по их суммарному количеству: совокупные инвестиции CVC выросли на 18% по сравнению с 2016 годом, а количество совершенных этими фондами сделок за тот же период — на 19% (на долю CVC, по оценкам авторов отчета, сейчас приходится порядка 20% всех венчурных инвестиций в мире, и эта доля в последние несколько лет устойчиво растет).

Радужная картина быстрого роста глобального рынка венчурного капитала была представлена и в очередном ежеквартальном исследовании мирового венчурного рынкаVenture Pulse Q4 2017 Report, опубликованном в январе консалтинговым подразделением KPMG Enterprise, а также в совместном статистическом докладеMoneyTree Report Q4 2017, подготовленном PwC и уже упомянутой выше CB Insights.

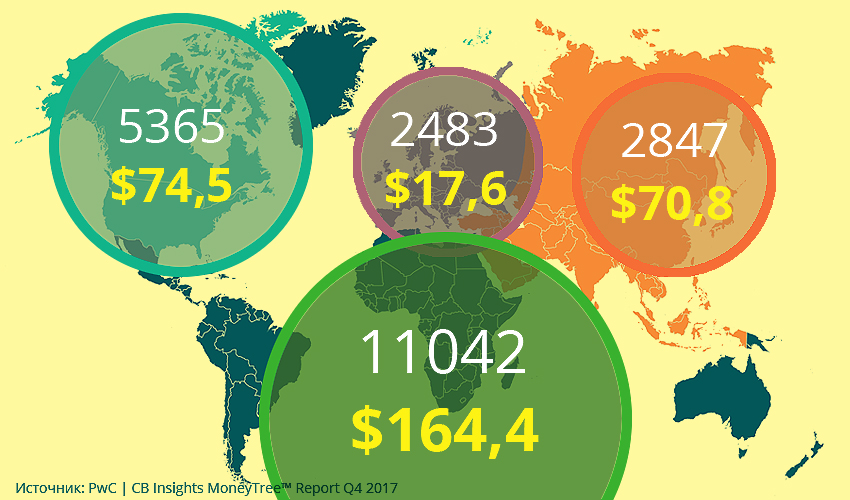

Аналитики PwC / CB Insights подсчитали, что в общей сложности в 2017 году венчурный капитал проинвестировал по всему миру более 11 тыс. сделок на общую сумму 164,4 млрд долларов. Исследователи KPMG Enterprise дают немного другую оценку — 155 млрд долларов, — но также признают ее рекордной для глобального венчурного рынка.

Кроме того, отдельного упоминания заслуживает последний ежеквартальный обзор крупнейшего американского сегмента Venture Monitor 4Q 2017, выпущенный в январе компанией PitchBook в сотрудничестве с Национальной ассоциацией венчурного капитала США (NVCA). Аналитики PitchBook, в частности, пришли к выводу, что по общему объему совершенных сделок 2017 год стал самым урожайным для венчурного рынка США за последние пятнадцать с лишним лет, то есть с момента схлопывания пресловутого пузыря доткомов на рубеже веков. По их оценкам, в 2017 году общий объем венчурных инвестиций в США достиг 84,2 млрд долларов — на 16% больше, чем в 2016-м (72,4 млрд).

И хотя итоговые оценки активности венчуристов на американском рынке в 2017 году, представленные в другом докладе PwC / CB Insights (MoneyTree Report Q4 2017), весьма заметно отличаются в абсолютных величинах от приведенных выше данных аналитиковPitchBook (они называют общую сумма 71,9 млрд долларов и утверждают, что 2017 год все-таки оказался для Соединенных Штатов вторым по объему завершенных венчурных сделок в этом столетии), по части относительного прироста объемов сделок исследователи PwC / CB Insights практически повторяют своих коллег из PitchBook, констатируя солидную 17-процентную прибавку по сравнению с 2016 годом.

![]() Аналитики PwC / CB Insights подсчитали, что в общей сложности в 2017 году венчурный капитал проинвестировал по всему миру более 11 тыс. сделок на 164,4 млрд долларов

Аналитики PwC / CB Insights подсчитали, что в общей сложности в 2017 году венчурный капитал проинвестировал по всему миру более 11 тыс. сделок на 164,4 млрд долларов

Правда, внезапный обвал мировых фондовых рынков, наблюдавшийся начиная с пятницы 2 февраля и особенно проявившийся в понедельник, когда промышленный индекс Dow Jones Industrial Average (DJIA), охватывающий 30 крупнейших компаний США, за день рухнул на рекордные 1175 пунктов (−4,6%, самый серьезный откат с августа 2011 года), способен отодвинуть на неопределенное будущее возможный перелом негативной среднесрочной глобальной динамики выхода на IPOподдерживаемых венчурным капиталом компаний, еще совсем недавно прогнозировавшийся многими венчурными аналитиками.

Однако, во-первых, если отталкиваться от результатов вторника (DJIA за сутки отыграл 567 пунктов — почти половину потерь «черного понедельника»), а также от того факта, что, несмотря на все фондовые «ужастики» начала февраля, и Dow Jones, и более широкий американский индекс S&P 500 по-прежнему заметно превышают уровни годичной давности, можно констатировать, что текущая ситуация на биржевом рынке отнюдь не так плоха, как могло показаться по горячим следам еще днем ранее. А во-вторых, несмотря на очевидную зависимость венчурного рынка от конъюнктуры рынка фондового, краткосрочные пертурбации последнего едва ли в состоянии заметно повлиять на общее самочувствие первого (при условии, конечно, что очередная биржевая «простуда» не будет иметь хронических последствий).

Главные виновники инвестиционного бума