Кредит в банке. Ипотека

Как вы помните, в предыдущих статьях этой серии я писал про обычные беззалоговые кредиты для физических лиц. Сегодня поговорим об ипотечном кредитовании.

В отличие от потребительских кредитов, ипотека вещь очень серьезная и, зачастую, необходимая. Очень много людей, обходящих стороной слово «кредит», рано или поздно сталкиваются с необходимостью получения в банке ипотечного займа, в том числе вопреки своих желаний.

Действительно, взглянув на стоимость выставленных на продажу квартир, понимаешь, что так просто их приобрести будет очень проблематично. Для среднестатистического работника, получающего среднестатистическую зарплату, приобретение недвижимости без помощи ипотеки — это что-то недостижимо космическое. Да и с использованием ипотеки говорить о возможности приобретения достойного жилья тоже не приходится.

И, подписывая ипотечный договор, вы подсознательно понимаете, что где-то вас всё же «нае**ли«. Но где и в чём, не понимаете.

У меня для вас есть две новости: плохая и хорошая. Плохая это то, что вас действительно нае**ли. А хорошая новость заключается в том, что нае**ли не только вас, а абсолютно всех.

Но об этом чуть позже.

Что из неё крайне быстро сделали забавный демотиватор )).

Вообще ипотека ассоциируется с каким то неизбежным жизненным препятствием, которое большинству из нас необходимо будет преодолеть. Более того, это важное испытание для молодых семей, которые по статистике [а факт ли?] меньше разводятся, если выплачивают ипотеку.

Я думаю вы и сами сможете привести не мало примеров, когда ваши окружающие довольно негативно высказывались в отношении жизненного явления, которое называется «ипотека».

Раз уж эту тему затронули, то хочется еще несколько демотиваторов сюда запилить.

И ведь реально сложно относиться без юмора к ситуации, когда ты берешь на себя обязательства сроком в 20 лет. Современной России чуть больше 20 лет, а что будет через еще 20, сказать никто не сможет.

Немного посчитаем

Особенно страшна ипотека в цифрах, прежде всего потому, что среди населения витают легенды о злом и страшном бандите «аннуитете», который за последние десять лет прогнал с рынка доброго дядю «регресса». Разумеется речь о типе платежа по кредиту. Самое большое и самое страшное заблуждение среди обывателей заключается в том, что при аннуитете «заёмщик переплачивает», и если для обычных кредитов это не так проблематично, то для многолетних ипотечных кредитов «суммы переплаты» могут быть очень значительными.

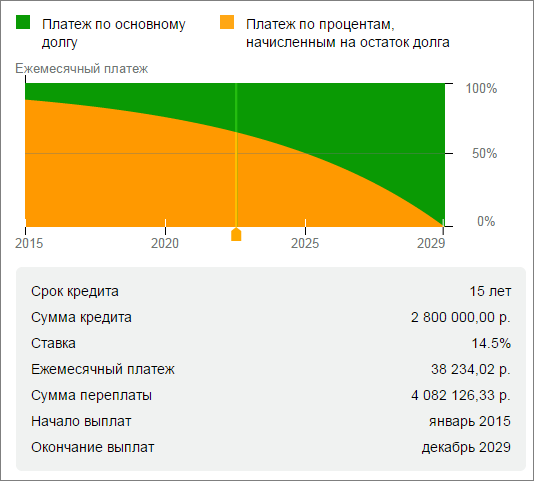

Откуда появилось это заблуждение? Всё очень просто. Заходим в ипотечный калькулятор сбербанка и делаем небольшой расчёт.

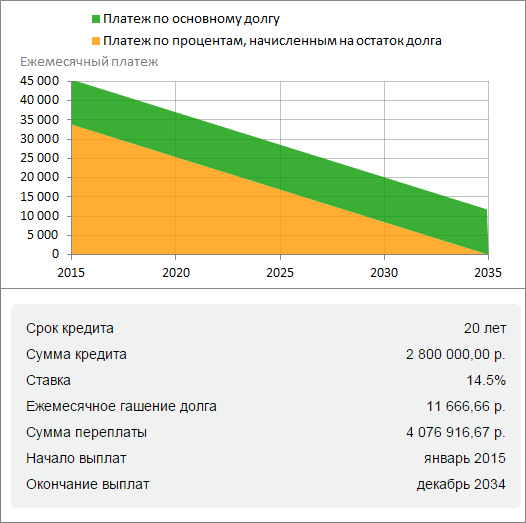

Допустим у нас имеется 1.2 млн рублей, квартира которую мы хотим купить стоит 4 млн. рублей и мы получаем займ в Сбербанке на общих условиях под 14.5% на 20 лет. Указав все эти данные калькулятор выдаёт следующие результаты.

|

| классический график погашения займа при аннуитете |

Смотрим на график и ужасаемся. Взяли в займ 2.8 млн рублей, а отдадим за 20 лет 5.8 млн рублей процентов, что в 2 раза больше долга, и к тому же более 15 лет каждый месяц мы будем гасить больше процентов, чем основного долга.

При этом самые финансово неподкованные обыватели думают, что те проценты, которые они платят в начале периода — это проценты за будущее использование долга, чего, в принципе, ни в каком виде кредитования быть не может, т.к. банковский процент — это плата за фактическое использование суммы долга, но за будущее — никогда.

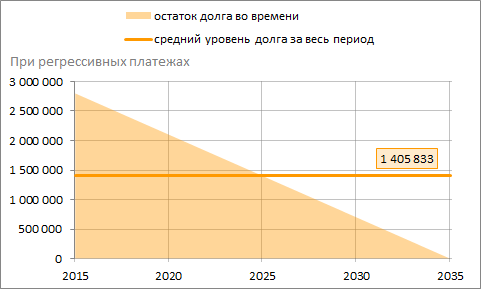

При этом считается, что регрессивная (так же известная как пропорциональная и дифференцированная) схема гашения займа значительно более «выгодная» для заёмщика, т.к. при её использовании не происходит той самой «переплаты» процентов. А график гашения задолженности выглядит значительно приятнее.

Построим вручную аналогичный график ежемесячных гашений для подобного займа с тем лишь отличием, что займ будет гаситься по регрессивной схеме.

|

| классический график погашения займа при регрессивных платежах |

Посмотрим на графики и показатели. Сумма переплаты при регрессивных платежах на 1.8 млн меньше, чем при аннуитете за тот же срок, да и график гашения долга при регрессивных платежах кажется более «честным». К тому же подкупает тот факт, что уже через 7 лет ежемесячный платеж, при регрессивной схеме ипотечного платежа, станет меньше, чем при аннуитете.

Исходя из этих наблюдений обыватели делают абсолютно неправильные выводы:

- реальная ставка кредита при аннуитете значительно больше, чем при регрессивных платежах, а иначе как объяснить бОльшую переплату?

- банкам выгоднее продавать кредиты по аннуитетной схеме в сравнении с регрессивной, поэтому от регрессивной схемы банки отказываются и предлагают клиентам только аннуитетную, тем самым стараясь увеличить свой профит и обмануть простого обывателя.

На самом деле реальная эффективная ставка ставка по этим кредитам абсолютно одинаковая и равна 15.5%, в чём вы можете убедиться посмотрев расчётный файл, где я её посчитал для обоих случаев.

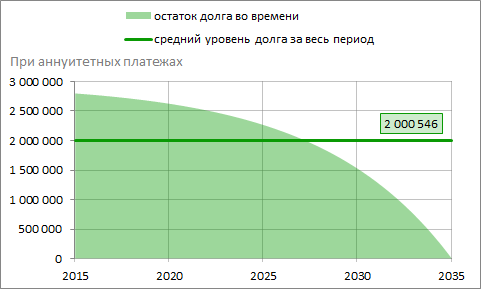

Как тогда объяснить бОльшую переплату по кредиту в случае аннуитета? Дело в том, что мы исходим из неправильного посыла о равнозначности этих двух кредитов. Банк нам занимает не 2,8 млн на 20 лет, а сумму уменьшающуюся каждый месяц в течении 20 лет, при этом при регрессивных платежах мы банку в среднем за 20 лет каждый месяц были должны 1.4 млн рублей, а при аннуитетных платежах 2 млн рублей. Удобнее эту информацию воспринимать визуально.

|

| Динамика остатка задолженности и средний остаток при аннуитетных платежах |

|

| Динамика остатка задолженности и средний остаток при регрессивных платежах |

Из этих сумм достаточно просто посчитать сумму переплаты, которая уже известна:

- Аннуитетные платежи: 2 млн * 14,5% * 20 лет = 5,8 млн рублей.

- Регрессивные платежи: 1,4 млн * 14,5% * 20 лет = 4,07 млн рублей.

В итоге сравнивая эти два кредита между собой мы «сравниваем один килограмм с двумя килограммами» и ищем плюсы и минусы между этими вариантами.

Для корректного сравнения кредитов с аннуитетными платежами и равномерными платежами необходимо сравнивать такие кредиты, при которых итоговый объем заплаченных процентов будет сопоставим. И если приводить аннуитетный кредит к регрессивному, то для этого необходимо будет снизить срок кредитования. В нашем случае, при прочих равных условиях, необходимо снизить срок кредитования по аннуитету с 20 лет до 15. В итоге получаем следующие показатели.

По факту мы взяли и отдали одну ту же сумму, что и при регрессивных платежах, при этом месячный платеж в начале периода по аннуитету получается также меньше, чем месячный платеж по регрессивной схеме.

Но если по факту между аннуитетным и регрессивным платежами разница только технического характера, то почему банки так принципиально отказываются от регрессивных платежей в пользу аннуитетных?

Всё дело в качестве обслуживания долга. Чем больше ежемесячный платеж по кредиту, тем меньше шансов, что заемщику выдадут кредит, т.к. предельный объем выдаваемого кредита определяется не размером будущего займа, а именно максимальной величиной, которую заемщик может платить за ипотеку ежемесячно, и при этом продолжать нормально существовать. Как следствие заёмщику, который может позволить себе в месяц отдавать на гашение ипотеки 40 000 рублей смогут одобрить значительно большую сумму кредита по аннуитетной схеме, чем по регрессивной.

Тем самым банки увеличивают объем продаваемых кредитов, но при этом не увеличивают их стоимость для клиентов. Поэтому все банки перешли на аннуитетные платежи, т.к. это выгодно как клиентам, за счёт бОльшей потенциальной суммы, которую они могут взять, так и банкам за счёт того, что они могут увеличить прибыль за счёт увеличения объемов продаж, но не за счёт дополнительной наценки.

Особенности гашения ипотеки в России

Инвестиции и ипотека

- + переоценка стоимости квартиры

- + рентный доход

- — расход на гашение займа

- + рентный доход

- — расход на гашение займа

Цены на недвижимость

Для страны, где при увеличении спроса на недвижимость увеличивается не объем предложения, а цена, ипотека — это одно из самых страшных зол, которые могли приключиться.

Что дала рынку недвижимости ипотека при своём появлении? Она позволила тем, кто еще не накопил денег на квартиру купить её прямо сейчас, что в свою очередь значительно увеличило спрос на рынке. При увеличении спроса на рынке первое, что делают продавцы, поднимают цену. После поднятия продавцами цены продажи у строителей увеличивается маржа; когда у строителей увеличивается маржа — это не остается незамеченным, и эта маржа сжирается увеличением объема требуемых от них взяток, которые в строительстве раздаются направо и налево. После сжирания маржи строителей увеличенным объемом коррупции, строители поднимают цену для продавцов. В итоге цена недвижимости возрастает.

Банки, поняв, что это для них доходный бизнес увеличивают объем предложения ипотечных кредитов и делают ипотеку доступнее. В тот момент, когда ипотека становится доступнее, цикл повторяется: возрастает спрос, поднимается цена, увеличивается маржа, коррупция сжирает маржу.

Вот это и есть тот самый момент, где нас всех «нае**ли«. Раньше можно было накопить на недвигу быстрее, чем сейчас выплатить долг по ипотеке. Но цены уже подняты, ничего с этим не поделать, и они уже не опустятся, а только продолжат расти. Да и кто откажет себе в удовольствии заселиться в новую квартиру сейчас? Пусть даже за это придётся значительно переплатить.

Мой банк ипотека банк российский кредит

Банк был создан в 1993 году в Уфе. Долгое время контролировался крупной башкирской строительной группой «Крупнопанельное домостроение», название которой первоначально и носил, и обслуживал ее финансовые потоки. Основным бенефициаром банка считался местный бизнесмен и политик Рамиль Бигнов. Впоследствии банк сменил название на АООТ «Акционерный банк экономического развития», которое затем трансформировалось в ОАО «Акционерный банк экономического развития «Башэкономбанк». В марте 2005 года банк вошел в систему страхования вкладов.

С августа 2006 года доли в банке поэтапно приобретались структурами бизнесмена и на тот момент сенатора Глеба Фетисова*. Кредитная организация стала частью его банковской группы (позднее получившей название «Мой Банк»), в которую на тот момент уже входили банки «Губернский» и «Сибирское Согласие».

С 2006 по 2008 год Башэкономбанк, переименованный в конце 2007-го в «Мой Банк. Ипотеку», был зарегистрирован в Санкт-Петербурге, в 2008 году снова «переехал» в Уфу. В рамках ребрендинга банковской группы также были переименованы банки «Губернский» (в «Мой Банк») и «Сибирское Согласие» (в «Мой Банк. Новосибирск»). В 2011 году «Мой Банк. Новосибирск» был присоединен к «Моему Банку. Ипотеке».

В январе 2014 года «Мой Банк. Ипотека» сообщил о выходе Моего Банка, которому до этого принадлежало 25,25% акций кредитной организации, из ее капитала. Покупателями двух равных пакетов по 9,95% стали московское ООО «Инвестиции на паях» и Андрей Рудешко. Согласно последним данным, которые «Мой Банк. Ипотека» раскрывал на своем сайте (по состоянию до выхода Моего Банка из капитала), другими крупнейшими собственниками башкирской кредитной организации выступают Александр Хандруев (8,16%), Михаил Миримский (7,99%), Игорь Антонов (около 7,61%), Михаил Баранов, Владимир Малин, Ринат Сетдиков (у всех троих по 7,6%), Александр Дубровин (6,58%).

Осенью 2013 года прежний контролирующий собственник Глеб Фетисов продал свою долю в Моем Банке, сумма сделки не раскрывалась. В настоящий момент крупнейшие бенефициарные пакеты в Моем Банке распределены между десятью физическими лицами (в число которых входят и ряд акционеров «Моего Банка. Ипотеки»), контролирующими свои доли через нидерландскую FFF Finance Group B. V. (подробнее см. на странице Моего Банка).

У «Моего Банка. Ипотеки» относительно небольшая, но в значительной степени сконцентрированная территориально сеть продаж, в которую входят филиал в Новосибирске, 19 представительств (преимущественно в Башкирии, также имеются представительства в Удмуртии и Челябинской области), девять дополнительных офисов и две оперкассы. Сеть кредитной организации дополняется сетью продаж Моего Банка. У «Моего Банка. Ипотеки» также имеется 36 собственных банкоматов и ПВН. Основным операционным регионом является Башкирия.

Несмотря на название, банк скорее универсальный. Обслуживает как значительное количество местных предприятий (из Башкирии и сопредельных регионов), так и физлиц. Приоритетом в развитии банка указывается развитие розничного бизнеса, прежде всего ипотечных продуктов. При этом банк также занимается потребительским и карточным кредитованием. Основной и важнейший источник фондирования — депозиты физлиц.

Физическим лицам банк предлагает большое количество ипотечных программ (в том числе по стандартам Агентства по ипотечному жилищному кредитованию), потребительские кредиты, кредитные карты (MasterCard), валютные операции, аренду сейфовых ячеек, денежные переводы (по системам , Anelik, Western Union, «Лидер», «Золотая корона», Migom), платежи по системе «Город», а также целый ряд вкладов. Юридическим лицам предлагается стандартный набор банковских продуктов и услуг (расчетно-кассовое обслуживание, различные виды кредитов, банковские гарантии, зарплатные проекты, корпоративные банковские карты, депозиты, сейфовые ячейки, дистанционное обслуживание).

С начала 2013 года банк показал рост активов на 8%. В пассивной части баланса в основном увеличился объем депозитов физлиц, при этом наблюдается некоторое уменьшение объема депозитов предприятий. В активах банк сократил до минимума портфель ценных бумаг, перераспределив освободившиеся средства в среднесрочное (на сроки до трех месяцев) размещение на рынке межбанковских кредитов (предположительно в материнском Моем Банке). Одновременно «Мой Банк. Ипотека» показывает некоторое сокращение объема корпоративных кредитов и наращивает розничный портфель.

Пассивы банка на 65% представлены депозитами физлиц, 19% — остатки на счетах и депозиты корпоративных клиентов, 12% — собственные средства банка (капитал и резервы). У кредитной организации стабильно небольшая клиентская база. Платежная активность клиентов оценивается как нормальная (обороты по счетам внутри месяца — на уровне 2,5-3 млрд рублей). Зависимость от средств физлиц высокая.

В составе активов 58% приходится на кредитный портфель, еще 28% — на среднесрочное размещение в банках (предположительно в материнском Моем Банке). Кредитный портфель представлен как корпоративными кредитами (45% от общего объема), так и розницей (55%). Наблюдаются небольшое сокращение объема корпоративных кредитов и прирост розницы. Розничный портфель в основном представлен ипотекой (у банка много соответствующих программ), также имеется некоторый объем карточных и потребительских кредитов. Значительная часть корпоративных кредитов предположительно связана с присоединением к банку в конце 2011 года ОАО «Мой Банк. Новосибирск».

Просрочка по портфелю умеренная — на уровне 4% от общего объема (по РСБУ), в динамике растет. Портфель кредитов в основном долгосрочный, две трети общего объема — кредиты на срок свыше года (основной объем — выданная банком населению ипотека).

На рынке межбанковских кредитов «Мой Банк. Ипотека» обычно малоактивен, размещает небольшие объемы избыточной ликвидности (преимущественно в аффилированном Моем Банке в виде как кратко-, так и среднесрочных депозитов). Объемы конверсионных операций минимальны.

В 2012 году кредитная организация заработала 51,5 млн рублей по РСБУ (по итогам 2011 года зафиксирован убыток в размере 57,6 млн). За десять месяцев 2013 года банк получил убыток в 16,3 млн рублей.

Совет директоров: Андрей Денисов (председатель), Кира Андрианова, Юрий Корнюшин, Александр Павлович, Юлия Пенкина, Сергей Пигулевский, Александр Посаднев, Сергей Сельдин, Александр Чистяков.

Правление: Владимир Зборовский (председатель), Вера Бердникова, Наталия Соловьева.

* Глеб Фетисов — бизнесмен и политик, выходец из «Альфа-Групп», ранее был руководителем и совладельцем компании «Альфа-Эко» — известного игрока на рынке слияний и поглощений. На текущий момент основные активы: инвестфонд My Decker Capital (специализируется на вложениях в Китай), миноритарная доля в телекоммуникационном холдинге Altimo. Журналом Forbes состояние Фетисова оценивается в 1,9 млрд долларов (55-е место в РФ).

Дата последнего изменения: 10.01.2014

Полное фирменное наименование

«Мой Банк. Ипотека» (Открытое акционерное общество)

Сокращённое фирменное наименование

«Мой Банк. Ипотека» (ОАО)

Дата регистрации Банком России

Основной государственный регистрационный номер

Адрес из устава

450098, Республика Башкортостан, г. Уфа, Проспект Октября, 132/3

450098, Республика Башкортостан, г. Уфа, Проспект Октября, 132/3

Дата согласования последней редакции устава: 01.10.2007 , cогласованные изменения в уставe: прочие изменения (12.08.2013)

126 373 000,00 руб., дата изменения величины уставного капитала: 17.11.2011

Лицензия (дата выдачи/последней замены)

Банками с базовой лицензией являются банки, имеющие лицензию, в названии которой присутствует слово «базовая». Все остальные действующие банки являются банками с универсальной лицензией

Лицензия отозвана приказом Банка России ОД-408 от 26.03.2014

Участие в системе страхования вкладов

Фирменное наименование на английском языке

«My Bank. Mortgage» (Open joint-stock company)

Данные оборотной ведомости по счетам бухгалтерского учёта

Форма 101

Отчёт о финансовых результатах

Форма 102, квартальная

Расчёт собственных средств (капитала)

Форма 134

Информация об обязательных нормативах и о других показателях деятельности кредитной организации

Форма 135

Годовая (промежуточная) отчётность

Ликвидация кредитной организации

Объявления конкурсных управляющих (ликвидаторов)

Объявления конкурсных управляющих (ликвидаторов)

Объявления конкурсных управляющих (ликвидаторов)

Объявления конкурсных управляющих (ликвидаторов)

Объявления конкурсных управляющих (ликвидаторов)

Объявления конкурсных управляющих (ликвидаторов)

Объявления конкурсных управляющих (ликвидаторов)

Объявления конкурсных управляющих (ликвидаторов)

Объявления конкурсных управляющих (ликвидаторов)

Объявления конкурсных управляющих (ликвидаторов)

Объявления конкурсных управляющих (ликвидаторов)

Объявления конкурсных управляющих (ликвидаторов)

Объявления конкурсных управляющих (ликвидаторов)

Объявления конкурсных управляющих (ликвидаторов)

Объявления конкурсных управляющих (ликвидаторов)

Объявления конкурсных управляющих (ликвидаторов)

Объявления конкурсных управляющих (ликвидаторов)

Объявления конкурсных управляющих (ликвидаторов)

Объявления конкурсных управляющих (ликвидаторов)

Объявления конкурсных управляющих (ликвидаторов)

Объявления конкурсных управляющих (ликвидаторов)

Объявления конкурсных управляющих (ликвидаторов)

Объявления конкурсных управляющих (ликвидаторов)

Объявления конкурсных управляющих (ликвидаторов)

Объявления конкурсных управляющих (ликвидаторов)

Объявления конкурсных управляющих (ликвидаторов)

Объявления конкурсных управляющих (ликвидаторов)

Объявления конкурсных управляющих (ликвидаторов)

Объявления конкурсных управляющих (ликвидаторов)

Объявления конкурсных управляющих (ликвидаторов)

Объявления конкурсных управляющих (ликвидаторов)

Объявления конкурсных управляющих (ликвидаторов)

Объявления конкурсных управляющих (ликвидаторов)

Приказы о временных администрациях

Приказы о временных администрациях

Объявления конкурсных управляющих (ликвидаторов)

Объявления конкурсных управляющих (ликвидаторов)

Объявления конкурсных управляющих (ликвидаторов)

Объявления конкурсных управляющих (ликвидаторов)

Объявления конкурсных управляющих (ликвидаторов)

Объявления конкурсных управляющих (ликвидаторов)

Объявления конкурсных управляющих (ликвидаторов)

Приказы о временных администрациях

Объявления конкурсных управляющих (ликвидаторов)

Объявления временных администраций

Объявления временных администраций

Объявления временных администраций

Приказы о временных администрациях

Объявления временных администраций

Приказы о временных администрациях

Приказы о временных администрациях

Приказы о временных администрациях

Отзыв (аннулирование) лицензий на осуществление банковских операций

Прекратил деятельность по причине: Решение о отзыве лицензии на осуществление банковских операций — принято Банком России в связи с неисполнением кредитной организацией федеральных законов, регулирующих банковскую деятельность, а также нормативных актов Банка России, достаточностью капитала ниже 2 процентов, снижением размера собственных средств (капитала) ниже минимального значения уставного капитала, установленного Банком России на дату государственной регистрации кредитной организации, неспособностью удовлетворить требования кредиторов по денежным обязательствам, учитывая неоднократное применение в течение одного года мер, предусмотренных Федеральным законом «О Центральном банке Российской Федерации (Банке России)». На основании статьи 20 Федерального закона «О банках и банковской деятельности» Банком России исполнена обязанность по отзыву у «Мой Банк. Ипотека» (ОАО) лицензии на осуществление банковских операций.

Дата прекращения деятельности: 26 марта 2014

Дополнительную информацию для вкладчиков и кредиторов, а так же последние новости о банке Мой Банк. Ипотека можно найти на сайте Центрального банка РФ

- Кредиты

- Вклады

- Микрозаймы

- Ипотека

- Рефинансирование

- Кредитные карты

- Дебетовые карты

- Для бизнеса

Кредит от 5,55 до 28% годовых

от 100 000 до 275 000 рублей

Кредит от 5,4% годовых

от 50 000 до 5 млн рублей

Кредит от 5,5% годовых

от 50 000 до 5 млн рублей

24, 36, 48 или 60 месяцев

Кредит от 7,9% годовых

от 50 000 до 1 000 000 рублей

от 12 до 60 месяцев

Открытое акционерное общество «Мой Банк. Ипотека» начало свою финансовую деятельность в 1993 году.

За 19 лет добросовестного труда банк успел открыть множество филиалов в таких городах, как Уфа, Салават, Ижевск, Нефтекамск, Новосибирск, а также Сибай, Воткинск, Учалы, Верхнеуральск, Бирск, Белебей, Агидель и многих других.

Денежные вклады клиентов с 2005 года страхует Агентство по страхованию банковских вкладов. «МОЙ БАНК. ИПОТЕКА» (ОАО) — учреждение-универсал, нацеленное на отличный результат и качественное обслуживание всех слоев населения и предприятий любой формы собственности. За время своей работы банк неоднократно награждался дипломами и памятными грамотами за высокие достижения и стабильные показатели успеха в банковском деле.

«МОЙ БАНК. ИПОТЕКА» (ОАО) совершает переводы денежных средств в системах: WesternUnion, MIGOM, , ЛИDЕР, Анелик, Золотая Корона.

Основное направление работы банка — предоставление всевозможных кредитов, связанных с покупкой или ремонтом жилья. Банк предлагает кредиты на покупку квартиры в новостройке, также имеются программы по покупке в рассрочку загородных коттеджей, квартир и домов на рынке вторичного жилья. В порядке требования «МОЙ БАНК. ИПОТЕКА» (ОАО) предоставляет кредит на ремонт, срочную покупку мебели и пр.

Юридический адрес на карте

«Мой Банк. Ипотека» (ОАО)

Юридический адрес: 450098, Республика Башкортостан, г. Уфа, Проспект Октября, 132/3

Источник https://www.hib.ru/kredit-v-banke-ipoteka/

Источник https://credits.stavkibankov.ru/moj-bank-ipoteka-bank-rossijskij-kredit/

Источник

Источник