В чем разница между ипотекой и кредитом на жилье: что выгоднее

В 2018 году популярность жилищного кредитования в стране достигла исторического максимума. Чтобы решить квартирный вопрос, россияне заняли у банков более 3 трлн рублей. Тенденция продолжается и в 2019. При этом банковские работники отмечают: во время первого обращения многие заемщики не имели четкого представления, в чем разница между ипотекой и жилищным кредитом.

Между тем именно знание ключевых отличий помогает понять, как выгоднее решить проблему с покупкой квартиры или дома и не перегрузить семейный бюджет долговыми обязательствами.

Ипотека или ипотечный кредит?

В обиходе понятия ипотеки и ипотечного кредита считаются тождественными, хотя с юридической точки зрения, разница существует. Чтобы разобраться в нюансах, приведем простой пример.

Человек хочет купить собственное жилье, обращается в банк и получает определенную сумму. Возвращает ее со временем с процентами, а приобретенная недвижимость становится залогом. Это ипотечный кредит. Именно сам залог в законодательстве называется термином «ипотека».

Ипотечный кредит выдается кредитополучателю только на недвижимое имущество. Разрешено покупать новую квартиру, жилье на вторичном рынке, комнату, дачу, дом или участок земли, участвовать в долевом строительстве.

Гарантией возврата средств для банка становится недвижимость, в которую вложены кредитные средства. Не отдаете деньги вовремя и по графику — расплачиваетесь с банком залоговой собственностью, то есть просто теряете жилье. Даже если другого у вас нет.

Кредит – масштабное экономическое понятие

Термин «кредит» означает заем денежных средств на определенный период. Ипотечное кредитование – лишь один из видов банковского продукта. По сути, кредит выступает товаром, который продает банк или другая организация. Оплачивается он за счет процентов. Их отдает кредитополучатель за использование одолженных финансов.

Кредит бывает залоговый и беззалоговый. К первому варианту относится ипотека. Выдаются деньги под поручительство и без поручителей. По своему назначению кредиты разделяются на целевые и нецелевые. К целевым относятся жилищные, ипотечные, образовательные, автокредиты.

В кредитной сделке всегда есть кредитор и кредитополучатель. Они заключают договор в соответствии с законодательством. В документе прописываются все условия: сроки погашения, размер процентной ставки, меры ответственности за нарушение договоренностей.

Виды кредитов на квартиру или дом

Когда клиент обращается в финансовое учреждение с целью одолжить деньги на квартиру, дом или коттедж, зачастую ему предлагают на выбор ипотечный или жилищный кредит. При этом путаница понятий часто возникает из-за схожести процесса получения средств на покупку.

Обязательные этапы в обоих случаях:

- заемщик собирает пакет документов;

- банк рассматривает заявку и принимает решение;

- подписывается договор, где указан график выплат основного долга и процентов;

- происходит покупка недвижимости и начинается погашение кредита.

Многие банки постепенно отказываются от понятия «жилищный кредит». Для покупки жилья клиенту предлагают ипотеку или потребительский (целевой) кредит, кредит на любые нужды.

Обратите внимание! Ипотечным кредитованием занимаются только банки. Чаще всего крупные и с безупречной деловой репутацией. Иные финансовые организации выдают займы. Поэтому на вопрос, ипотека – это займ или кредит, ответ однозначный: только ипотечный кредит. Ипотечный заем – термин, допустимый в бытовом употреблении, но неверный юридически.

Чем отличается ипотека от кредита на покупку жилья

Условия выделения средств клиентам в каждом банке имеют свои особенности и нюансы. Однако есть ключевые моменты, в чем отличается ипотечный кредит от потребительского либо жилищного кредита:

- Срок кредитования – для большинства российских семей это важнейший фактор в пользу ипотеки. Погасить ее разрешается в течение срока до 30 лет. Вернуть заемные средства по простому кредиту предписывается не позднее, чем через 10 лет (в среднем от 3 до 7 лет).

- Сумма денежных средств по ипотечному кредиту значительно выше, чем по жилищному (см. таблицу с примерами ниже).

- Процентная ставка за использование кредитных средств по ипотечному кредиту от 4-6% до 16%, по целевому – от 10% и выше.

* Для «зарплатных» клиентов Россельхозбанка

Получить ипотечный кредит без залога невозможно. Федеральным законом «Об ипотеке (залоге недвижимости)» установлено, что гарантией для кредитодателя служит приобретаемое клиентом имущество. Оно становится собственностью банка при нарушении договора. В случае с жилищном кредитом залог не обязателен.

Санкции банка, в случае, если клиент не платит вовремя или прекратил погашение долга, включают штрафы, пеню, продажу кредита коллекторским агентствам, обращение в суд. У неплательщика описывают имущество, вычитают из зарплаты долг банку. В крайнем случае ему грозит даже уголовная ответственность. Однако забрать у него купленную квартиру довольно сложно.

Первоначальный взнос

Изначально ипотечное кредитование предполагало обязательный взнос 10-15% от стоимости квартиры или дома. При оформлении жилищного кредита наличие собственных средств не считается непременным условием сделки.

Сегодня уже есть возможность получить ипотеку без первого взноса. Правда, на рынке банковских услуг подобных предложений немного. Первоначальный платеж при этом компенсируется более высокой процентной ставкой (от 16% и выше) и дополнительными залоговыми обязательствами.

Гарантия возврата заемных средств может обеспечиваться залогом в виде любого недвижимого имущества (дача, гараж, земельный участок). То есть в случае невыплаты банк забирает не только купленную квартиру, но и заложенную вместо взноса собственность.

Необходимые документы

Существенная разница при оформлении документов на ипотеку и кредит объясняется статусом банка в сделке. Если заявка на ипотеку удовлетворяется, то финансовая организация становится основным участником процесса купли продажи. Поэтому требования к пакету документов довольно высокие.

Кроме стандартного набора (паспорт, ИНН, документы о финансовом положении) потребуются три основных пакета документов:

- документы о кредитополучателе с подробными сведениями о трудоустройстве и доходах;

- документы от продавца недвижимости (подтверждение правообладания, выписка из Единого государственного реестра и пр.);

- документы о самой недвижимости (включая кадастровый паспорт и независимую экспертизу о состоянии жилья).

Целевой кредит не требует таких сложностей в оформлении. Список необходимых бумаг менее обширный. Порой он даже не включает многочисленных справок, поскольку банк выполняет функции посредника между покупателем и продавцом. Даже требование о поручителях предъявляют не все учреждения.

Учитывайте два важных нюанса при оформлении ипотеки:

- Банки нередко могут рассматривать заявку от нескольких дней до месяца. Уточните у продавца жилья, сколько он готов ждать решения и держать недвижимость в резерве.

- Платить за все дополнительно документы (экспертизы и т.д.) придется из собственного кармана.

Ипотека VS жилищный кредит — преимущества и недостатки

При среднестатистической зарплате копить на собственное жилье придется много лет. Поэтому россияне выбирают ипотеку и решают проблему быстрее. Выплаты по ипотечному кредиту распределяются на длительный срок, и ежемесячные суммы не кажутся неподъемными.

Вдобавок при участии банка как партнера существенно снижается риск ввязаться в мошенническую сделку, потерять деньги и остаться без крыши над головой. Тщательная проверка юридической «чистоты» недвижимости – важный бонус.

Для семей существуют различные льготы при использовании ипотеки. В качестве первоначального взноса, к примеру, допускается использовать материнский капитал. Сбербанк при рождении второго и третьего ребенка снижает процентную ставку. Есть возможность временно приостановить выплаты (взять ипотечные каникулы).

К существенным недостаткам ипотеки относятся следующие факторы:

- Все тот же длительный период выплат. За это время в жизни кредитополучателя могут произойти серьезные изменения. К ним относим и потерю работы или трудоспособности из-за болезни, и разводы. Выплачивать ипотечный кредит при этом все равно придется.

- Значительные итоговые переплаты за счет процентов и страховок.

- Сложности и затраты при оформлении, которые увеличиваются при участии в какой-либо социальной программе.

- Пока ипотека не выплачены, владелец недвижимости не имеет право сдавать ее, дарить, продавать и прописывать в ней никого кроме членов семьи.

Важно! Банк имеет право потребовать досрочно погасить ипотеку. Причиной может послужить несогласованный ремонт, перепланировка. Они считаются нарушением условий эксплуатации. Так же грубым нарушением становится несоблюдение обязательств по страховкам, которые оговорены договором.

Целевой жилищный кредит получить менее сложно: его выдают даже без залога и поручителей. Снижаются затраты на оформление документов. Страхование недвижимости и здоровья кредитополучателя не обязательно.

Однако на серьезную сумму претендовать нельзя. Переплата по такому кредиту ниже, но суммы для регулярного погашения выше. Короткий срок кредитования делает регулярные выплаты значительными, а порой и неподъемными.

Что выгоднее: ипотека или потребительский кредит на жилье

Все зависит от ежемесячного дохода и количества денег на первоначальный взнос. Семьи со средним достатком и стабильным ежемесячным доходом предпочитают платить дольше, но меньшими суммами, даже понимая, что заработок банка, а значит переплата заемщика, будет больше. Поэтому такие семьи выбирают ипотеку.

Семейный бюджет легче переносит кредитное бремя, если оно растягивается на 20-30 лет. Если же в наличии есть половина и более стоимости жилья, то потребительский кредит взять выгоднее. Этот вариант подходит и при высоком ежемесячном доходе.

Советы экспертов при выборе займа на жилье и практический опыт

А теперь несколько полезных рекомендаций от экспертов по кредитам и людей, которые их успешно выплачивают.

Илья Ванеев, специалист кредитного отдела банка: «Внимательно изучите предложение банка. Иногда в рекламе встречается даже слишком «выгодные» условия ипотеки. Вам предлагают и минимальный процент, и быстрое оформление. В итоге огромное количество скрытых платежей (обслуживание счета, комиссия за выдачу и досрочное погашение, многочисленные страховки) делают целевой кредит на покупку оптимальнее с финансовой точки зрения».

Елена Симонова, платит ипотечный кредит уже 6 лет: «Не идите на уловки менеджеров, которые торопят принять решение о покупке и говорят фразы типа: не теряйте времени, а то скоро цена поднимется. Сначала самостоятельно изучите все доступные варианты. Если вы решили строить квартиру, то продумайте, где будете жить, пока идет стройка. В идеале, проведите заранее небольшую тренировку. Откладывайте 3-4 месяца треть своих доходов. Так вы поймете, сможете ли вы поддерживать нормальный уровень жизни и выплачивать деньги банку».

Заключение

Запомните несколько основных критериев, и вы будете четко представлять, чем отличается ипотечный кредит от любого другого, в том числе потребительского.

Во-первых, собственность, приобретенная в ипотеку, находится в залоге у банка. Не вернете деньги, не вовремя заплатите проценты, нарушите договор – купленное жилье забирает банк. Во-вторых, по ипотечному кредиту процентная ставка ниже, срок выплаты достигает 30 лет, а сумма на покупку – до 60 млн рублей. Однако конечная переплата будет выше, чем по обычному займу. Жилищный кредит выгоднее при хорошем доходе и при наличии первоначального взноса от 50%.

Оформление ипотеки требует терпения и затрат. И самое главное: не слушайте рекламные лозунги, а внимательно изучайте договор с условиями кредитования!

Что такое ипотека на квартиру: проценты, список документов и порядок заключения договора с банком

В каких банках можно получить выгодную ипотеку на квартиру?

Как работает ипотека

Ипотека – это кредит на приобретение конкретной недвижимости с условием ее залога банку. Покупка через ипотеку подразумевает, что вы становитесь собственником недвижимого имущества, но закладываете его банку, выдавшему кредит.

- Банк дает вам ссуду на покупку конкретной квартиры.

- Вы покупаете жилье и становитесь его собственником.

- Купленная вами квартира является обеспечением обязательств перед кредитором (банком), то есть находится у него в залоге.

- Если вы перестаете выплачивать долг, банк забирает заложенную недвижимость себе в собственность. Такая схема является обеспечением безопасности для банка.

- Когда вы полностью выплачиваете ипотеку, то можете самостоятельно распоряжаться жильем, продать или подарить его. Пока квартира в залоге, вы не можете сделать ничего подобного.

Вся процедура понятна и прозрачна: взял в долг – купил квартиру – заложил ее – расплатился с банком – стал полноправным хозяином.

Какие бывают ипотечные программы

Программы ипотеки можно разделить на стандартные и льготные. Участие в последних доступно бюджетным работникам, молодым семьям, военнослужащим. Им государство предлагает безвозмездную помощь. Банки таким клиентам ничего не “дарят”, но могут предложить более низкие проценты по кредиту, сниженный первоначальный взнос или отсрочку платежа без штрафов.

Каждая программа имеет свои нюансы:

- возраст супругов – до 35 лет;

- состоять на учете как семья, нуждающаяся в улучшении жилищных условий;

- иметь достаточный доход, чтобы погасить долг перед банком.

Каждый год на счет военного поступают деньги от государства, которые он может использовать как первоначальный взнос и последующие платежи по кредиту. По военной ипотеке можно приобрести вторичное жилье и строящуюся недвижимость.

Есть три варианта кредитования:

- ипотека под залог имеющейся собственности;

- ипотека без первоначального взноса, когда залогом выступает приобретаемая недвижимость; .

- может стать первоначальным взносом по ипотеке;

- используется для погашения ранее взятого кредита на жилье;

- направляется на досрочное погашение кредита.

Участником сделки может быть не только мать детей, но и ее супруг.

- бывший собственник приобретаемой недвижимости умер, и с момента его смерти еще не прошло полгода;

- если планируется проведение сделки купли-продажи между родственниками;

- если в числе потенциальных владельцев покупаемой квартиры есть социально незащищенные категории граждан;

- если вы планируете приобрести квартиру в доме, износ которого составляет более 60%.

Как выбрать банк

Нужно ответственно подойти к процессу выбора банка. Не следует смотреть лишь на процентную ставку. Если банк предлагает ипотеку под низкий процент, получить такую ставку могут не все заемщики. Часто, чтобы ее получить, приходится выполнять определенные требования, которые касаются размера первоначального взноса, срока кредита или формы подтверждения доходов.

Например, вы решили взять ипотеку под 11% (программа с господдержкой) в Райффайзенбанке. Чтобы вам одобрили кредит, нужно:

- чтобы у вас на руках было не менее половины суммы стоимости жилья:

- срок кредита не превышал 60 мес. (5 лет):

- купить квартиру стоимостью не менее 6 млн рублей.

Подобные условия подойдут не каждому. Поэтому, выбирая банк, следуйте советам:

- Отдайте предпочтение “зарплатному” банку . Если вы получаете зарплату на карту какого-то банка, это может упростить процедуру получения ипотеки: от вас потребуется меньше документов, заявку быстрее рассмотрят, а возможно, и предоставят кредит на льготных условиях. Например, Сбербанк не требует от своих зарплатных клиентов справку о доходах, а минимальный стаж на работе должен быть не 6, как для всех, а всего 4 месяца.

- Выбирайте надежный банк . Эксперты советуют перед подачей документов в банк проверить, имеет ли он лицензию Центробанка, не фигурирует ли в уголовных делах и не участвует ли в процедуре банкротства. Это защитит вас от возможных рисков.

- Изучите дополнительные платежи . Иногда, чтобы получить минимальную ставку, нужно заплатить комиссию, которая может составлять 1-4% от общей суммы.

- Рассмотрите акции, это поможет хорошо сэкономить . В условиях конкуренции банки активно привлекают клиентов, например, предлагают совместные программы субсидирования с застройщиками.

- Исходите из требований к заемщику, обращайте внимание на документы, которые требует банк, и условия кредитования . Бывает, что банк выдает ипотеку не более, чем на 20 лет, а вам нужно на 25, тогда, конечно, нужно искать другой вариант.

- Если два банка предлагают одинаковые условия, изучите их системы штрафов за просроченный платеж . Кредит долговременный, и могут возникнуть разные ситуации. Поэтому из двух равных по условиям банков отдайте предпочтение тому, который более лоялен в отношении просрочек. Бывает, что банки не начисляют комиссии за кратковременную задолженность.

Как рассчитать ежемесячный платеж по ипотеке

Для начала надо выбрать, каким способом будет осуществляться погашение кредита – аннуитетными или дифференцированными платежами. Первые предполагают выплату займа равными суммами на протяжении всего времени. Если вы выберете дифференцированные платежи, то сумма каждый месяц будет уменьшаться, потому что долг будет гаситься равными частями, а проценты – начисляться каждый месяц на остаток.

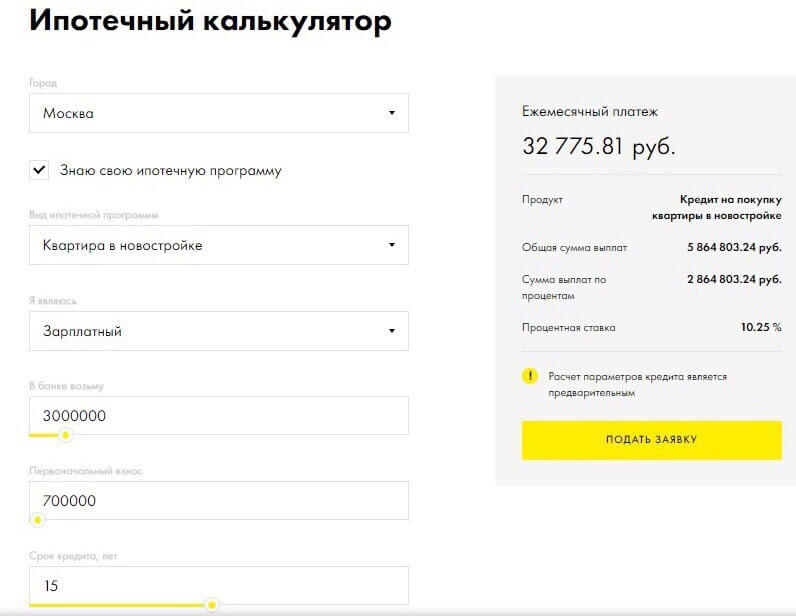

Прежде чем взять ипотеку, вы можете сами “прикинуть”, сколько придется платить. Например, вы получаете зарплату на карту Райффайзенбанка и решили взять ипотеку. Откройте на его сайте калькулятор и введите сумму первоначального взноса, тип жилья, общую сумму кредита и срок, на который вы его берете.

Допустим, вы решили купить квартиру в новостройке за 3,7 млн рублей. У вас есть 700 тыс. Срок кредита – 15 лет. Путем расчетов получается, что ваш ежемесячный платеж составит порядка 32 тыс. рублей.

Как подать онлайн-заявку на ипотеку

Подать заявку на ипотеку можно через сайт банка. Выберите вкладку “Ипотека”, потом – “Подать заявку”. Заполните все необходимые поля:

- личная информация;

- данные о работе и доходах;

- сведения о сумме кредита, первоначальном взносе, типе жилья и т. д.

Банк рассмотрит заявку в течение нескольких дней. Дальнейшие действия зависят от ответа банка. Если вам одобрят кредит, нужно обратиться в отделение к кредитному менеджеру. Если вы получите отказ, попробуйте подать заявку в другой банк.

На каких условиях можно приобрести квартиру в ипотеку

Банки предлагают разные условия: могут различаться процентные ставки, сроки кредитования, размер первоначального взноса, требования к заемщикам и т. д.

Посмотрим отличия на примере кредита на строящееся жилье:

Банк Мин. первоначальный взнос Мин. процентная ставка Макс. срок кредитования Сбербанк 15% 7,5% 30 лет Тинькофф 15% 6% 25 лет Промсвязьбанк 10% 9,05% 25 лет Банк должен быть уверен, что, выдав вам заем, не потеряет свои деньги. Поэтому по ипотечному кредиту необходимо залоговое обеспечение. Традиционно в качестве залога используется недвижимость. Это может быть приобретаемое жилье или имеющееся у вас.

Не все банки охотно выдают займы на строящееся жилье, ведь на него еще нет права собственности. Им гораздо проще получить в качестве залога имеющееся у вас жилье. Когда квартира, на которую взят кредит, будет достроена, вы сможете с разрешения банка продать залоговое жилье и выплатить кредит. Другой вариант – сохранить обременение до конца срока действия кредита, став хозяином двух квартир.

Залоговая недвижимость должна быть застрахована на весь период выплаты кредита. А страхование вашей жизни не является обязательным.

Требования к заемщику

Если вы решили взять ипотеку, то должны соответствовать определенными требованиям:

- Возраст – от 21 до 65 лет.

- Минимальный стаж на последнем месте работы – 3 месяца, общий стаж за последние 5 лет – не менее года.

- Постоянная регистрация в регионе нахождения банка.

Требования к недвижимости

Есть солидный перечень требований к приобретаемой по ипотеке недвижимости, но можно выделить основные. Так, если вы берете ипотеку на вторичное жилье, оно должно быть юридически “чистым”, ликвидным и подходящим по площади. Рынок вторички обширен, поэтому выбрать соответствующее жилье несложно. Новостройки банки кредитуют с меньшей охотой, но, если возникла такая необходимость, обращайтесь в банк, в котором данный застройщик аккредитован.

Перечень необходимых документов

Для одобрения кредита нужно собрать стандартный пакет бумаг. В него входят копии всех личных документов – паспорта, трудовой книжки, документа об образовании, свидетельства о браке, подтверждение дохода, например, 2-НДФЛ. Банк требует в обязательном порядке и справки с работы, например, копию трудовой.

Обязательны и правоустанавливающие документы (договор купли-продажи) на покупаемое жилье, а также справка из БТИ, взять которую для продавца не составит труда.

Как взять ипотеку: пошаговая инструкция

Решив взять ипотеку, вы должны понять, с чего начать. Эксперты советуют покупать квартиру по ипотеке через риэлтора. Это упростит процесс.

В общем, предстоит такой порядок действий:

- Присмотреть жилье.

- Заполнить заявку на кредит.

- Дождаться одобрения.

- Предоставить документы в банк.

- Получить от банка разрешение на покупку конкретной квартиры.

- После подписания кредитного договора вы можете совершить сделку. Деньги на счет продавца могут поступать по-разному: либо банк сам перечислит их, либо переведет вам, а вы уже рассчитаетесь с продавцом лично.

- Далее регистрируется сделка. Срок регистрации ипотеки на нежилое помещение по закону длится до 7 рабочих дней, на жилое помещение – до пяти.

- После этого вам выдается выписка из ЕГРН, подтверждающая, что право собственности на квартиру перешло от продавца к вам.

Правила покупки квартиры в ипотеку

- Чтобы взять ипотеку, нужно тщательно подойти к выбору банка.

- Соблюдайте алгоритм действий, не забегайте вперед.

- Шаги по оформлению документов лучше отдать в работу профессионалам. Так вы избежите ошибок и сэкономите время и нервы.

Отзывы об ипотеке на квартиру

Наталья Пронина:

“Мы оформили ипотеку в Альфе. От заявки до подписания ипотечного договора прошел ровно месяц. Менеджер Юлия нам очень помогала, если чего-то не хватало, звонила и напоминала. В результате мы все сделали быстро, а главное, уже живем в своей квартире! Кстати, проценты у Альфы очень хорошие, платежи получились адекватные. Спасибо”.

Александр Темников:

“Мы попадаем под программу “Молодая семья”. Взяли ипотеку в Сбербанке. Отличные условия, все быстро оформили, одобрили без проблем”.

Источник https://kapital.expert/banks/ipoteka/otlichie-ot-kredita-na-zhile.html

Источник https://kredit-online.ru/ipoteca/chto-takoe-ipoteka-na-kvartiru

Источник

Источник