Консервативные инвестиции: как получать доходность выше вкладов

Чем выше доходность, тем выше риски. Независимый финансовый советник Илья Пантелеймонов рассказал, как заработать на низкорискованных инвестициях 5–8% годовых в валюте.

Доходность вложений зависит от роста мирового фондового рынка. Исторически он растёт. Вот статистика роста стоимости портфелей на американском фондовом рынке с 1928 года. В этих портфелях доля акций составляет от 5% до 100%, остальное — облигации.

Как росла стоимость американских портфелей с 1928 года*

*доходность в среднем в год в валюте

Как видно из таблицы, если вкладывать деньги в фондовый рынок на много лет, то потерять все вложения почти невозможно.

В кризисы доходность инвестиций снижается, но за этим следует восстановление и дальнейший рост. Рассмотрим это на примере колебаний цен портфелей в период кризиса 2008 года и после.

Консервативные портфели, состоящие примерно из 60% фондов облигаций и 40% фондов акций, просели почти на 14%.

Умеренные, в которых фонды облигаций составляют 25–55%, а фонды акций — 45–70%, просели на 22–25%.

Умеренный портфель: доля акций — 65%, доля облигаций — 35%. Просадка — 25%

Агрессивные, где на фонды облигаций приходится до 30%, а на акции — до 100%, просели в среднем на 40–50%.

Агрессивный портфель: доля акций — 90%, доля облигаций — 10%. Просадка — 36,1%

Сейчас эти портфели отыграли своё падение и находятся в плюсе.

Чем консервативнее инвестиции, тем меньше они будут проседать в периоды колебаний.

Как составить консервативный портфель

Надёжные или консервативные инвестиции — это инвестиции в портфели из фондов акций, облигаций, недвижимости, индексов драгоценных металлов. Результаты инвесторов зависят от времени. Чем больше времени для инвестирования — тем больше доходность можно получать. Так, при сроках:

- менее 10 лет — можно заработать 3–5% годовых в валюте;

- от 10 до 15 лет — 5–6% годовых;

- от 15 до 20 лет — 6–7% годовых;

- от 20 лет и больше — 7–8% годовых.

При выборе бумаг нужно отталкиваться от цели инвестирования. Поэтому первый вопрос, который надо задать себе перед инвестированием, — зачем вкладывать деньги?

Я выделю четыре вида целей, для которых подходят низкорискованные инвестиции:

1. Создание личного капитала

Личный капитал нужен для того, чтобы в возрасте примерно 60+ заменить свой активный доход от работы или от бизнеса на пассивный доход с активов. Капитал считается достаточным, когда есть примерно 70% от текущего уровня расходов.

Допустим, вы сегодня тратите 100 000 ₽ в месяц. Значит, на пенсии вам будет нужно 75 000 ₽ в месяц. Это примерно $1000. Чтобы получать $1000 в месяц, нужно создать капитал в $300 000 (без учёта инфляции). Если учесть инфляцию, которая в долларах в среднем составляет 2% в год, то капитал должен быть в 1,7 раза больше, то есть $500 000. Рентная доходность (проценты, которые можно снимать и тратить) с такого капитала составит примерно 4% годовых в валюте.

Если капитала ещё нет, а таких, как правило, большинство, то для начала рассчитаем, сколько в месяц надо инвестировать.

Какую сумму нужно сегодня откладывать на создание капитала: если создавать капитал в течение 25 лет, то при доходности 8% годовых (средняя доходность при таком сроке) и ежемесячной капитализации процентов инвестиции должны составлять $310 в месяц без учёта инфляции. По текущему курсу это почти 23,3 тысячи ₽. С учётом инфляции: $522 в месяц.

Расчёты сделаны с помощью специальной таблицы коэффициентов (вот инструкция, как она работает).

Какие консервативные инструменты подойдут для этой цели: ETF на облигации и ETF на акции. Доля фондов облигаций должна составлять минимум от 30 до 50%.

Примеры ETF. Для покупки этих фондов нужен статус квалифицированного инвестора или счёт у иностранного брокера.

- Vanguard Short-Term Investment Grade Bond;

- Vanguard Inflation-Protected Securities;

- iShares 7–10 Year Treasury Bond ETF (IEF).

- Vanguard All-World ex-US Small-Cap Index;

- Vanguard Large-Cap Index;

- Vanguard Value Index;

- Vanguard Small-Cap Index;

- Vanguard European Stock Index;

- iShares MSCI Value Index.

ETF на недвижимость и другие

- Vanguard Real Estate Index Fund (VNQ);

- iShares U.S. Real Estate ETF (IYR);

- iShares Physical Gold ETC | SGLN.

Примеры ETF на российском фондовом рынке: можно найти на сайте Московской биржи. Их можно купить без статуса «квалифицированный инвестор».

Как вложить деньги: через российского или зарубежного брокера, а также через страховые компании. Если покупать через российского брокера, то выгоднее открыть индивидуальный инвестиционный счёт (ИИС), чтобы получить налоговый вычет в размере до 52 000 ₽ каждый год.

Читайте по теме:

Минимальный порог для входа:

- при инвестировании через российские брокерские счета: от 10 000 ₽ разово вложить и пополнять на любую сумму;

- при инвестировании через иностранные брокерские счета: от $2000 разово положить и пополнять;

- при инвестировании через страховые компании — можно ежемесячно пополнять с карточки по $300.

Средняя доходность: зависит от риска, который вы готовы на себя взять. Так, консервативный портфель будет давать 5–7% годовых в валюте, умеренный портфель — 7–9%. Это рыночная доходность при инвестировании на 15–25 лет и более.

2. Получение рентного дохода

Рентный доход — это пассивный доход с капитала. Наиболее привычная для многих форма — это доход от сдачи недвижимости. По статистике портала IRN.ru, чистыми средний процент от сдачи московской недвижимости составляет 3,5–4% годовых в рублях. Это сопоставимо с банковскими вкладами. Доходность консервативного инвестиционного портфеля будет выше.

Найти вклад с высокой ставкой

Какие консервативные инструменты подойдут для этой цели:

- прямые облигации: государственные, муниципальные, корпоративные;

- еврооблигации;

- привилегированные акции;

- дивидендные акции;

- REITs (фонды недвижимости);

- структурные ноты с купоном (до 20% от всего портфеля, очень избирательно).

Как вложить деньги: через иностранного брокера.

Минимальный порог для входа: от $100 000. Но чтобы были хорошие условия и возможность собрать портфель поинтереснее, а также минимизировать комиссии за отправку денег, нужно от $400 000–500 000.

Есть и другой способ получения рентного дохода в валюте — из страхового полиса иностранных международных страховых компаний. Здесь инвестор может снимать по 4% в год из общего прироста на капитал. А может составить договор с возможностью аннуитизации — это гарантированный доход в течение всей жизни.

Такие полисы бывает двух типов:

- первые требуют регулярных инвестиций и начинаются от $300 в месяц;

- вторые подразумевают разовые инвестиции, минимальная сумма вложений — от $10 000.

Также можно открывать универсальные пенсионные планы, в которых предусмотрено и создание капитала, и страхование жизни. Вход начинается от $10 000 в год или от $80 000–100 000 разово.

Но при выборе такого инструмента стоит обязательно обратить внимание на размер комиссий, которые берут компании, и наличие и размер штрафов за преждевременное закрытие счёта или пропуск очередного пополнения.

Средняя доходность: 4–5% годовых в валюте при инвестировании от пяти лет. Это минимальный рекомендуемый срок при формировании портфеля ренты.

3. Образование детей

Даже если вашему ребёнку всего лишь 1–2 года или 5–8 лет, то уже пора подумать о его образовании. Ведь чем раньше вы начнёте откладывать на его обучение, тем больше возможностей ему откроется для выбора вуза.

Допустим, вашему ребёнку сегодня 5 лет. Вы планируете, что он пойдёт учиться в хороший средний московский вуз. Обучение в год стоит 300 000 ₽ или примерно $4000. На обучение магистра (6 лет) надо примерно 1,8 миллиона ₽. Время до экватора обучения (средней точки накоплений) — 16 лет.

Какую сумму нужно сегодня откладывать на оплату обучения: через 16 лет с учётом инфляции образование будет стоить примерно 3,4 миллиона ₽ или $45 000. Чтобы создать такой капитал, нужно начинать сегодня инвестировать по $140 в месяц под 6% годовых (по 10 500 ₽). Если же не создавать капитал заранее, а оплачивать обучение по факту, то ваши вложения составят уже 47 000 ₽ в месяц.

Какие консервативные инструменты подойдут для этой цели: если есть стартовая сумма от $15–20 тысяч, то хорошо подойдут портфельные инвестиции на брокерских и страховых счетах (инвестиции в портфели, состоящие из 8–12 фондов акций и облигаций). Можно положить сумму разово, и она успеет подрасти до целевой.

Если стартовой суммы нет, то другой вариант — ежемесячное инвестирование через страховую компанию.

Как вложить деньги: через брокера или страховую компанию.

Минимальный порог для входа: от 10 000 ₽ в месяц для российских брокеров, от $1000 для иностранных брокеров и от $300 в месяц при инвестировании через страховую компанию.

Средняя доходность: 5–7% годовых в валюте в зависимости от выбранного типа плана и инвестиционной стратегии (при сроке 15 лет).

4. Целевые накопления

Это могут быть накопления на жильё — квартиру, дом, яхту, ремонт. Чтобы использовать для достижения этих целей консервативные инвестиции, их срок должен составлять не менее пяти лет.

Возьмём цель — купить жильё через семь лет стоимостью 6 миллионов ₽ ($80 000 по текущему курсу). При этом достаточно будет накопить первоначальный взнос в размере 40% от стоимости. Остальное — в ипотеку. Для накопления $32 000 нужно инвестировать по $533 в месяц или 40 000 ₽.

Какие консервативные инструменты подойдут для этой цели

Примерная структура инвестиционного портфеля может выглядеть так:

- доля фондов облигаций — порядка 65–70%;

- доля фонда золота — 5–8%;

- фонды акций развитых стран — 15–25%;

- доля фондов недвижимости — 0–5%;

- фонд наличных (cash фонд) — 10%.

Как вложить деньги: через российского или иностранного брокера, страховую компанию. Суперконсервативный портфель можно создать через российский брокерский счёт. В частности, можно открыть ИИС на 5–7 лет.

Минимальный порог для входа: от 10 000 ₽ (у российских брокеров), от $1000 (иностранные брокерские счета), от $300 в месяц или от $10 000 разово (для страховых счетов).

Средняя доходность: 2–3% годовых в валюте для депозитных счетов и 3–5% для инвестиционных портфелей через брокеров или страховые компании при сроке в пять лет.

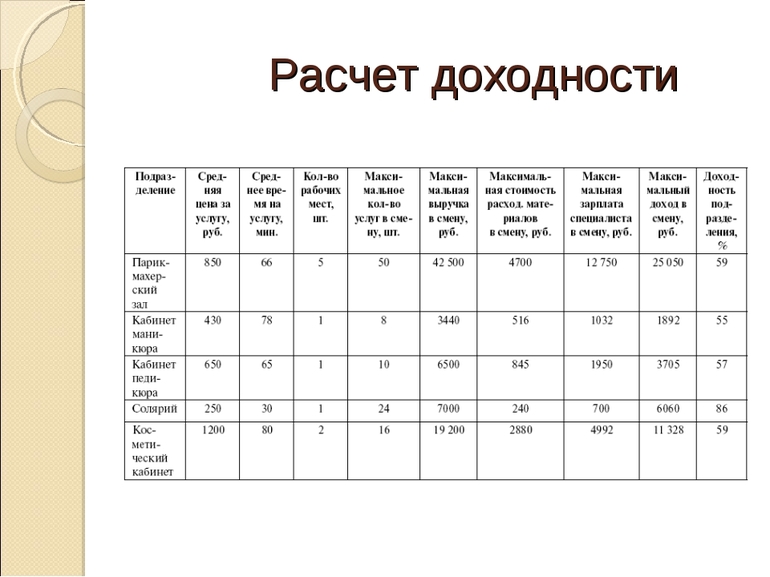

Расчет годовой доходности инвестиций по формулам

Чтобы оценить эффективность фининвестиций, нужно иметь представление, какую прибыль они смогут дать. Если таких финвложений много, тогда необходимо правильно как рассчитать доходность, так и сравнить полученные данные. Только в этом случае можно будет узнать, какой бизнес-план является более выгодным. Ответственный подход к решению столь ответственной задачи поможет рассчитать предполагаемую доходность портфеля с различными денежными инвестициями.

Как рассчитать доходность: краткое описание

В процессе работы каждый инвестор сталкивается с необходимостью правильно рассчитать прибыль капиталовложения. Основная цель вкладчика — получить доход, предотвратив развитие негативных последствий. Эксперты, чтобы рассчитать прибыльность, сравнивают акции, ПИФы, депозиты, облигации, недвижимость и другие финансовые инструменты. Итоговый показатель особенно важен для любого трейдера, инвестора и управляющего.

Различные банки, финансовые организации и брокеры в процессе рекламирования своих услуг любят привлекать платёжеспособных клиентов высокими процентными ставками. Рассчитать доходность, значит получить основной показатель, благодаря которому даже начинающий специалист сможет оценить эффективность вложения своих средств. Полученные данные можно сравнить с альтернативными инвестиционными проектами.

Рассчитать доходность в процентах не так уж и сложно, если следовать всем рекомендациям. Итоговый параметр всегда выступает как степень увеличения/уменьшения инвестируемой суммы за определённый временной промежуток. В отличие от дохода, выражаемого в номинальных значениях, рассчитать доходность можно исключительно в процентах. В зависимости от поставленных целей, итоговые данные могут относиться к следующим двум категориям:

- Увеличение средней цены приобретённых фондовых активов, когда цена сбыта выше закупа.

- Доход в процентах. Эта категория всегда указывает на % по депозитам, дивиденды по фондовым ресурсам, облигационные купоны.

В работе эксперта высоко ценится каждый нюанс. Если рассчитать подробно фондовые активы и недвижимость, тогда можно заметить, что эти категории имеют потенциал сразу 2х источников дохода. Рассчитать средний показатель доходности необходимо в том случае, если нужно оценить доходность как положительную, так и отрицательную от вложений. Тогда определится КПД инвестирования сбережений.

Ключевые отличия

Прежде чем приступить к изучению всех разновидностей, как рассчитать доходность при факторах воздействия на этот показатель, нужно разобраться с тем, что между понятиями «доход» и «доходность» присутствуют серьёзные различия. Начинающие финансисты и трейдеры часто путают эти два понятия, из-за чего в составленном отчёте присутствуют грубые ошибки.

Доходность — такой параметр, что отображает изменение стоимости финактивов относительно первоначальной цены за определённый временной промежуток. Измеряется исключительно в %. В качестве примера можно рассчитать такую ситуацию: трейдер купил за 200 руб. бумагу предприятия, а спустя 5 дней продал её уже за 300 рублей. Итоговая доходность вложений в сутки 10%. Такой принцип ведения дел очень эффективен.

Рассчитать точный параметр можно в том случае, если представить стоимость актива как 100%. Акция была продана за триста рублей, а это 200% от первоначальной стоимости. Благодаря этому можно рассчитать следующую формулу: 300 — 200 стартовой стоимости, получается 50% доходности за 5 суток. Эти данные нужно разделить на 5, а в итоге получается средняя доходность в размере 10% в сутки.

Влияние интенсивности движения средств

При длительном инвестировании вкладчик должен знать, как рассчитать годовую доходность. Конечно, поэтапно складывать все данные очень трудно, из-за чего можно допустить ошибку. Лучше всего прибегнуть к проверенному варианту — рассчитать стоимость портфеля в начале и конце годового периода. Так даже новичку удастся узнать прибыль. Пусть, на первичном этапе человек владел объёмом 200 тыс. руб. Под воздействием выгодных инвестиций спустя год стоимость активов увеличилась до 240 тысяч. А это значит, что доходность составит 40 тыс. руб. или годовых 20%.

Этот вариант как рассчитать прибыльность имеет недостаток, существенно искажающий цифры, из-за чего такие данные не принимаются во внимание профессионалами. За взятый временной промежуток эксперты рекомендуют учесть потенциальные передвижения финансов внутри портфеля либо между счетами:

- Поступление прибыли из внешних источников. Это может быть доходность от купонов или дивидендов.

- Вывод/ввод денег.

Если рассматривать приведённый пример и дальше, то пусть за 30 дней до завершения года вкладчик добавит ещё 40 тыс. руб. Такой подход обязательно повлияет и на конечную доходность. В цифрах будет отображаться прирост 40 тыс. руб. (20% годовых). Фактической доходности не будет. Иначе рассчитать такую ситуацию можно в том случае, если через 1 месяц человек не ввёл в портфель, а снял 40 тыс. руб. Из-за этого он весь год будет оперировать величиной, на 20% меньше стартовой. Но итоговая прибыль всё равно будет находиться в пределах 40 тыс. руб.

Особые сложности могут возникнуть из-за того, что за год были получены купонные или же дивидендные выплаты. Счёт периодически пополнялся и снова уменьшался. В такой ситуации можно использовать универсальную формулу расчёта доходности, которая позволяет рассчитать проценты в зависимости от суммы и даты движения финансового потока. Но есть и минус — такой вариант процедуры требует от специалиста особых навыков.

Расчёт эффективной доходности

Этот параметр обладает множеством нюансов, так как его используют для сравнивания абсолютно несопоставимых стилей фининвестирования, обременённых сложными условиями. Эксперты утверждают, что эффективную доходность в % можно рассчитать не только для учёта валовой цифры, но ещё и для всех минусов, а также дополнительных финансовых поступлений от вклада.

Существует три наиболее распространённые разновидности депозита:

- Ставка/год находится в пределах 10.4%, но все начисленные % выплачиваются в конце периода.

- Эксперты предлагают 10%, но уже с капитализацией % каждый месяц. Огромное преимущество состоит в том, что определённая сумма будет начисляться на счёт ежемесячно.

- Теперь действует ставка, повышенная в размере 11%. Капитализация не предусмотрена, но вкладчику нужно будет открыть свою золотую VIP карту. За обслуживание этого финансового продукта нужно в год заплатить 1%, который рассчитывается списывается ежемесячно.

Конечно, неопытному человеку навскидку просто невозможно рассчитать по этой формуле годовую доходность. Эксперты рекомендуют составлять специальные расчётные таблицы, благодаря которым сложно допустить ошибку. Если рассматривать три описанных выше депозита, то после всех манипуляций можно определить, что именно третий способ в 11% самый выгодный.

На основании этого примера можно сделать вывод — распространённое явление, именуемое капитализацией, весьма влияет на доходность. Такие % часто называют сложными. Всего за 1 год капитализация может дать финансовую прибавку в размере 0.5%. На более длительных условиях этот удивительный эффект масштабируется многократно.

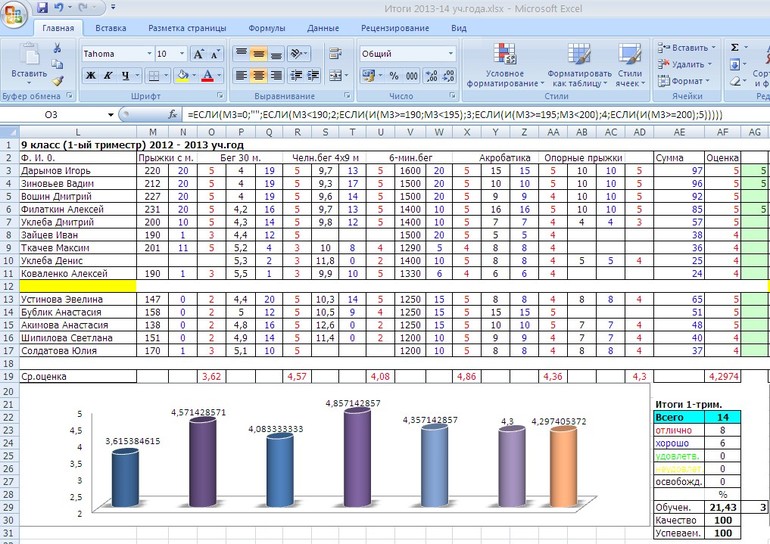

Использование Excel

Если специалист разбирается в принципе работы таблиц Excel, то он может гораздо быстрее рассчитать проценты. При этом нужно знать точные суммы и даты движения денег. К заполнению таблицы следует подойти с максимальной ответственностью, так как ошибки в этой отрасли просто недопустимы. Для отображения движения средств нужно использовать две колонки:

- Рассчитать ∑ выходящих и входящих потоков.

- Даты операций.

Все приходы должны иметь знак «+». Если же нужно указать различные расходы, то используется знак «-». Конечная сумма получится положительной.

Когда все данные внесены в таблицу, пользователь должен воспользоваться функцией ЧМСТВНДОХ. В поля «Даты» и «Значимые» должны быть внесены достоверные данные. При помощи правой кнопки мыши можно выделить необходимый диапазон. Сама формула доходности ещё умножается на 100. Это делается для того, чтобы итоговые данные были приведены к более привычному виду. Если же этого не сделать, то результаты, которые удалось рассчитать, будут отображены не в процентах, а в долях от единицы.

Воздействие различных факторов

На итоговую доходность влияют различные параметры, которые могут быть как внутренними, так извне. Последние показатели представлены некой ∑ различных моментов, на которые просто невозможно повлиять. А вот внутренние параметры связаны с самой фирмой.

Внешние параметры:

- Цены на загранматериалы и сырьё.

- Общая политситуация в конкретном государстве и мире.

- Показатель инфляции.

- Уровень экономразвития, с позиции рыночных отношений.

- Реальная демография.

- Климатические условия.

- Платёжеспособность основного процента начисления.

Стоит отметить, что внешние факторы больше всего влияют на формирование цен, стоимость материалов, а также объём продаж товаров.

Совершенно иная ситуация наблюдается с внутренними факторами:

- Изменение цен на продукты.

- Смена темпов производства.

- Разные способы транспортировки товаров.

- Внесение поправок в логистику.

- Колебания себестоимости.

Все вышеперечисленные факторы в той или иной степени влияют на итоговую прибыль компании. А это значит, что рассчитать размер доходности можно вариативно.

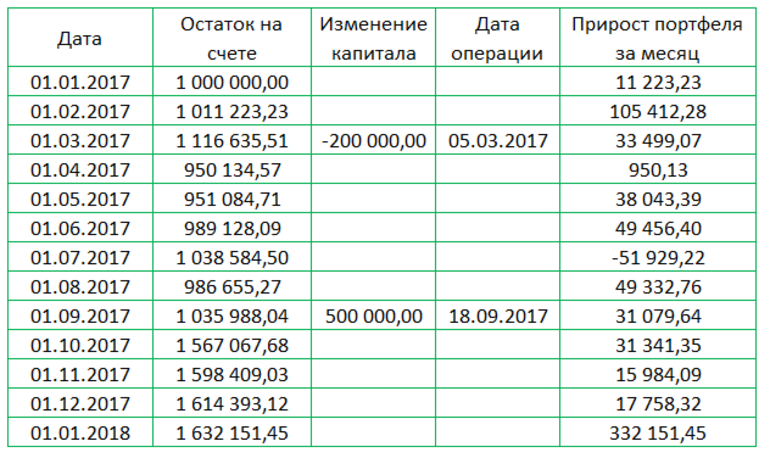

Показатели портфеля в динамике

Практически у всех начинающих вкладчиков возникают сложности с тем, как можно корректно рассчитать доходность инвестпортфеля. Чтобы разобраться в этом деле, нужно представить, что ещё в начале года размер этого финансового инструмента составлял 1 млн руб. Инструмент обязательно содержит активы, которые ежемесячно дают определённый %. Но сам инвестор делает изменения — совершает изъятия либо увеличивает сумму.

Чтобы рассчитать доходность портфеля, нужно составить таблицу, где будет чётко отображена вся динамика ситуации. Если специалист решил вычислить доходность по стандартной схеме, нужно разделить ∑ дохода за отведённый срок (332151 р.) на первоначальный капитал (1 млн р.). В итоге получится некорректный результат, который не может использоваться для объяснения финансовой ситуации. Чтобы рассчитать правильные данные, необходимо найти среднюю цифру инвестированного финкапитала.

Рассчитать эту задачу можно так: нужно определить дни между каждым изменением финкапитала. С 1 января и по 5 марта 2017 года первоначальный капитал составлял 1 млн рублей. Промежуточный период длился 63 дня. После чего с 5 марта и по 18 сентября ∑находилась в пределах 800 тысяч рублей. Вкладчик 197 дней никак не влиял на свою инвестицию. Последний период длился с 18 сентября по 1 января 2018 года, размер финкапитала составлял 1300000 рублей. Третий временной промежуток получился 105 дней.

Рассчитать среднюю величину финкапитала можно по стандартной формуле (1000000*63)+(800000*197)+(1300000*105)/365= 978356. В результате специалисту удастся определить, что доходность по портфелю получится 33.9%.

Если же инвестор обращается к ДУ, тогда ему обязательно нужно узнать, по какому принципу можно рассчитать предполагаемую доходность. Когда специалист использует непроверенные алгоритмы, такие формулы могут считаться некорректными. Необходимо максимально ответственно относиться к расчёту прибыльности вкладов, так как полученный показатель важен в универсальном анализе эффективности капиталовложения. Если в формуле окажется ошибка, то получится неверное о результативности вложения личных средств.

А какие способы расчета доходности используете вы?

Источник https://www.sravni.ru/text/konservativnye-investiczii-kak-poluchat-dohodnost-vyshe-vkladov/

Источник https://vse-investicii.ru/beginner/otsenka-investitsij/kak-rasschitat-dohodnost

Источник

Источник