Покупаем машину выгодно: как взять автокредит с умом

Половина автомобилей в России куплена в кредит. С 2015 года популярность автокредитов в России только растет. По данным Национального бюро кредитных историй, в 2018 году в кредиты было куплено 801 тыс. автомобилей. Это на 10,7% больше, чем годом ранее.

Из статьи вы узнаете, что такое автокредит, в каких банках его выдают, и на что обратить внимание, чтобы оформить автокредит выгодно.

Что такое автокредит

Автокредит – это разновидность потребительского кредита, направленного на покупку автомобиля.

Обычный потребкредит выдается наличными. Заемщик тратит полученные деньги по своему усмотрению – на отдых, ремонт в квартире, новый смартфон. У него нет четкой цели, и он не отчитывается перед банком.

Автокредит – это целевой кредит. Цель заемщика – покупка автомобиля. Кредитные деньги нельзя потратить на нецелевую покупку. Кредитор не выдает деньги наличкой, а сразу перечисляет на счет автосалона, в котором делается покупка. Сделка оформляется в отделении банка или в автосалоне.

Важно. Автокредит – это залоговый кредит. Залог – приобретаемое через банк транспортное средство. Пока автомобиль в залоге, его нельзя продать или обменять без согласия банка.

Есть и другие отличия от классического потребкредита:

- Доступность. Автокредиты чаще одобряют, потому что они залоговые – кредитор ничем не рискует.

- Ставка. Переплата по таким кредитам ниже, чем по нецелевым программам кредитования.

- Сумма кредитования. Она выше, чем у потребкредита.

- Обязательная страховка на залог. Это требование большинства банков.

- Государственная поддержка автомобилистов. Правительство старается сделать автомобиль доступным, поэтому помогает в его приобретении.

Виды автокредитов

У банков есть разные программы кредитования. Автокредиты выдают физическим и юридическим лицам. Рассмотрим два основных вида автокредитования.

Все автомобильные кредиты делятся на две большие группы по целевому назначению автомобиля:

- Для личного пользования. Доступны только для физических лиц. Их оформляют на легковые или грузовые транспортные средства, предназначенные для личного использования. Сумма кредитования обычно не превышает 5 млн рублей.

- Коммерческие. Выдают бизнесу, если тот нуждается в расширении. Например, компании, которая специализируется на междугородних пассажирских перевозках, понадобились дополнительные рейсовые автобусы. Она подает заявку в банк на их покупку в кредит. Если у компании есть потенциал и она подтверждает свою кредитоспособность, ей подтверждают кредит. Или фермерское хозяйство начинает собирать больше урожая, оно нуждается в сельскохозяйственной технике и обращается в банк. Минимальная сумма кредитования – 150 тыс. рублей, максимальная – неограниченна.

Государственная программа субсидирования автокредитов

С 2015 года правительство субсидирует автокредиты – частично компенсирует стоимость автомобиля. В 2019 году на эти цели выделили 10 млрд рублей. Этого хватит, чтобы выдать субсидии на приобретение 75 тыс. машин.

Программа действует до 2020 года. Ее цель – сделать автомобили доступными для россиян.

Если оформлять кредит на льготных условиях, государство компенсирует 10% от стоимости машины, а жителям Дальневосточного федерального округа – 25%. Эта сумма будет перечислена на первый взнос по кредиту.

Получить субсидию на займ могут молодые семьи с двумя несовершеннолетними детьми и выпускники вузов, у которых на момент подачи заявки в банк нет семьи и детей.

Условия получения автокредита на льготных условиях:

- В программе участвуют только граждане РФ от 21 года.

- На момент подачи заявки у заемщика уже есть водительские права. Если их нет, банк не выдаст кредит на льготных условиях.

- Заемщик покупает первый в своей жизни автомобиль, и у него больше нет автокредитов.

- Машина только отечественной сборки. Не обязательно российского производства, но собранная в России.

- Только новый автомобиль, выпущен не раньше 2017 года.

- Масса транспортного средства – не более 3,5 тонны.

- Максимальная цена – 1,45 млн рублей.

Сначала узнайте, какие банки участвуют в программе, а потом подавайте заявку.

Где брать автокредит

Кредит оформляют в банке или сразу в автосалоне. Крупные автомобильные дилеры обычно сотрудничают сразу с несколькими банками. Поэтому у заемщика есть выбор и альтернатива, если один из банков не одобрит автокредит.

Кредиты на покупку автомобиля выдает большинство российских банков. Они сотрудничают с автосалонами, поэтому оформить займ можно сразу в слоне – ехать в банк необязательно.

Условия кредитования отличаются. По данным портала Банки.ру, средняя ставка в РФ – 12%.

Процентная ставка зависит от:

- тарифа банка;

- стоимости автомобиля;

- сроков кредитования;

- наличия или отсутствия страховки на залоговое имущество.

Залоговое имущество – автомобиль. В большинстве банков требуют оформлять на него страховку. Но есть программы кредитования, где наличие страховки необязательно.

Справка. Если банк разрешает не оформлять страховку на залоговое имущество, процентная ставка по такому кредиту всегда будет выше.

Автокредиты в России выдают на срок от 1 года до 7 лет.

В каких банках

Рассмотрим предложения от крупнейших российских банков.

В ВТБ выдают займы на покупку новых и поддержанных автомобилей.

Условия банка:

- процентная ставка зависит от тарифа – от 3,5% до 14,5%;

- по всем тарифам обязательный первый взнос в размере 20% от стоимости автомобиля;

- сроки – от 1 года до 7 лет;

- максимальная сумма кредитования – 7 млн рублей;

- максимальные сроки возврата – 7 лет;

- есть тарифы без обязательного страхования, но они дороже;

- ВТБ участвует в программе государственного субсидирования автокредитов.

Тинькофф Банк

Ранее на покупку автомобиля в этом банке выдавали обычные потребкредиты наличными. Целевые автокредиты появились в Тинькофф Банке только в 2019 году.

Условия кредитования:

- новый или поддержанный автомобиль;

- ставка – от 9,9%;

- сумма – от 100 тыс. до 2 млн рублей;

- сроки – от 1 года до 5 лет;

- первоначальный взнос необязателен;

- страховка на транспортное средство необязательна;

- справка о доходах не нужна.

Райффайзенбанк

Этот банк не выдает целевых автокредитов. Но предлагает альтернативу – потребительский кредит наличными на покупку машины. Его можно потратить на покупку поддержанного авто и не отчитываться перед банком.

Условия:

- ставка – от 10,9% до 16,9%;

- сумма – от 90 тыс. до 2 млн рублей;

- сроки – от 13 месяцев до 5 лет;

- первоначальный взнос необязателен;

- справка о доходах обязательна;

- залог или поручительство – обязательное условие.

Сбербарнк

Сбербанк – лидер по выдаче автокредитов в России.

Условия кредитования:

- только новый автомобиль или мотоцикл;

- ставка – от 9,9% до 21,9%;

- сроки – от 1 года до 5 лет;

- справка о доходах обязательна;

- есть тарифы, которые не требуют страховку;

- Сбербанк принимает участие в государственной программе субсидирования автокредитов.

Требования и документы

Требования к заемщику зависят не только от банка, но и от отдельного тарифа. Мы проанализировали условия банков и выделили общие требования кредитора к заемщику:

- Гражданство РФ. от 21 года до 70 лет.

- Прописка в том регионе, в котором оформляется займ. Это необязательно, но чаще одобряют кредиты в тех городах, в которых прописан заемщик.

- Кредитоспособность. Кредитору нужно доказать, что вы в состоянии выполнять обязательства по кредиту. Обычно для этого достаточно выписки по счету или справки о доходах.

- Хорошая кредитная условия. Если она плохая, кредит тоже могут выдать, но шанс на одобрение будет ниже.

Необходимые документы:

- паспорт гражданина РФ;

- ИНН-код;

- водительские права;

- справка о доходах;

- военный билет для мужчин.

Некоторые банки просят только паспорт и ИНН-код, другие – весь пакет документов. Перед походом в банк, узнайте, какие документы понадобятся.

Для тех, кто претендует на государственную субсидию, нужны дополнительные документы – свидетельства о рождении детей или справка о составе семьи.

Страхование при получении автокредита

Автомобиль остается в залоге у банка. Пока обязательства перед банком не выполнены, права заемщика в распоряжении транспортным средством ограничены. Если заемщик перестанет выполнять обязательства перед кредитором, банк продаст автомобиль чтобы компенсировать свои убытки. Поэтому ему важно, чтобы залоговый автомобиль был застрахован. Например, если его угонят или разобьют, убытки компенсирует страховая компания.

Условие банков – наличие страховки КАСКО.

КАСКО – это программа страхования автомобилей от нанесенного ущерба или угона. Если с машиной что-то случится, страховая компания компенсирует убытки.

В большинстве программ автокредитования наличие КАСКО – обязательное условие. Страховка оформляется в течение 10 дней после покупки машины, после чего ее копия предоставляется кредитору.

Справка. Некоторые программы автокредитования не требуют КАСКО, но процентная ставка по таким кредитам обычно выше – в среднем на 3-5%.

Как получить автокредит – пошаговая инструкция

С экспертным пошаговым руководством вы точно ничего не пропустите. Мы расписали все этапы получения автокредита – от выбора автомобиля до его покупки.

- Выбираем автомобиль. Изучаем все предложения, выбираем самые выгодные.

- Узнаем, с какими банками сотрудничает дилер.

- Изучаем условия кредитования и выбираем самое выгодное.

- Подаем заявку на получение кредита. Это можно сделать двумя способами – прийти в салон или банк и подать письменное заявление, или онлайн – например, через мобильное приложение банка.

- Ждем ответа от банка. Обычно отвечают в течение недели, а юридическим лицам – в течение месяца. Пока банк не ответил, не рекомендуется подавать заявки в другие кредитные организации – это может стать причиной отказов. Если отказали – обращаемся в другой банк.

- После одобрения приезжаем в автосалон и оформляем кредит. Главное – не забыть пакет необходимых документов. Если с документами все в порядке, все оформят в течение часа.

- В течение 10 рабочих дней делаем страховку на машину и предоставляем кредитору ее копию.

Уловки банков и дилеров

Не все банки и автосалоны работают честно. Часто во время оформления кредита или уже после этого выявляются подводные камни. Оказывается, что траты по кредиту больше, чем вы рассчитывали, но вам о них не сообщили. Рассказываем, на что обратить внимание при оформлении автокредита.

- Процентная ставка. Часто у банков есть дополнительные проценты – за обслуживание кредита, страховку, скрытые дополнительные услуги. Попросите рассчитать всю сумму. Не поленитесь и внимательно перечитайте договор.

- Подарки. Автосалоны стараются продать как можно больше. Чтобы завоевать расположение заемщика, они делают ему недорогие подарки. Потом дополнительно продают дорогие авторегистраторы, системы защиты, ненужные комплекты шин. Поскольку на эти покупки оформляется кредит, сумма сначала не выглядит такой большой. Но кредитная нагрузка увеличивается.

- Поддержанные автомобили. Известны случаи, когда под новым автомобилем продавали уже бывший в употреблении. Внимательно изучите документы на транспортное средство. А лучше – возьмете с собой в салон эксперта или опытного автомобилиста.

- Искусственный спрос. Менеджеры автосалонов используют рекламные уловки, чтобы продать. Самая популярная из них – эффект дефицита. Вам рассказывают, что выбранный автомобиль популярен. Если не купите сейчас, завтра его заберут другие, а следующие поставки через месяц. Это мощный стимул закрыть сделку с салоном в тот же день.

Заключение

Автокредит – доступный способ купить автомобиль, если всей суммы нет, а копить не хочется. Такие виды займов стали популярными после 2015 года, когда была запущена программа государственного субсидирования автокредитов.

Не все российские банки выдают целевые кредиты на покупку автомобилей. Часто предлагают оформить обычный потребкредит, но он дороже в обслуживании, а получить его сложнее.

Перед обращением в банк рассчитайте кредитную нагрузку. Узнайте, сколько вы будет платить каждый месяц. Учтите скрытые проценты. И только потом принимайте решение.

Если у вас есть больше 50% стоимости автомобиля, возможно, банковские деньги вам и не нужны. Если есть деньги на первый взнос, внесите как можно больше – так вы сэкономите на процентах.

Можно ли и как правильно покупать кредитный автомобиль?

Приобретение автомобиля – это всегда риски. В определённых ситуациях они достаточно существенны. Но они значительно повышаются, если машина в кредите. Можно ли покупать кредитный автомобиль и как правильно это делать, чтобы максимально обезопасить себя? Забегая вперёд, ответим, что полностью снять с себя все возможные риски не получится, но при правильном оформлении купли-продажи вполне можно купить кредитную машину, снизив вероятность проблем до минимума.

Какие проблемы могут быть при покупке кредитного авто?

Всего таких риска 3, и все они могут принести проблемы в будущем – далёком или обозримом:

- кредитный автомобиль находится в залоге, и это значит, что у банка приоритетное право требования на машину,

- оригинал ПТС чаще всего тоже хранится в кредитной организации,

- банк может забрать авто даже у нового собственника, если у старого есть задолженность по автокредиту.

Тем не менее, есть в этих минусах и возможности, просто чтобы их увидеть, нужен грамотный подход со знанием нормативно-правовых актов. Давайте сначала по пунктам пройдёмся с уточнениями этих 3 пунктов с юридической точки зрения.

Кредитный автомобиль принадлежит банку – это правда?

Нет. Даже если машина находится в залоге, то это не значит, то она принадлежит последнему. Собственность имущества определяется в ситуации с автомобилями почти всегда договором перехода такого права собственности (от автосалона к покупателю, если авто покупалось новое, от прежнего владельца к текущему, если подержанное; либо по договору дарения и т.п.).

Даже если транспортное средство приобреталось в кредит, в договоре покупателем всегда фигурирует покупатель, а не банк. Поэтому формально автомобиль принадлежит покупателю. Исключение составляет договор лизинга – здесь, и правда, собственность закреплена за лизингодателем, но с автокредитом это имеет мало общего по правоотносительному критерию, хотя по структуре они похожи.

Тем не менее, хотя покупатель является полноправным владельцем движимого имущества, он заключает договор с кредитующей его организацией, в результате которого на кредитный автомобиль накладываются определённые ограничения. Чаще всего, такие:

- ПТС переходит на хранение в банк до полной выплаты кредита,

- кредитодатель обязует владельца ежегодно оформлять или продлевать страховку Каско,

- владелец обязуется не продавать автомобиль без согласования с банком.

Важно! Все пункты договора не должны противоречить законодательству, иначе они считаются ничтожными (эта информация понадобится нам ниже). При этом, определённые недействительные пункты никак не отменяют действие остальных пунктов, равно как и всего договора в целом.

Что такое залог?

Продолжая вышеописанное право собственности нужно пояснить, причём же тогда тут залог. Залог – это право на приоритетное требование к залоговому имуществу у кредитора, если его клиент окажется неплатёжеспособным. Другими словами, если Вы перестанете платить по кредиту, то у банка появляется право забрать или реализовать автомобиль в приоритете перед другими кредиторами.

Но это не значит, что банк машину может просто приехать и забрать (вот в случае лизинга да, имеет на это полное право). Вовсе нет! Реализация права на залоговое имущество здесь делается по общим процедурам: сначала кредитор подаёт исковое в суд на неплательщика, выигрывает его, исполнительный лист переходит к приставам, и только те имеют право забрать или реализовать автомобиль.

Может ли ПТС храниться в банке?

Нет. Это незаконно. И по сути, Вы можете в любое время прийти и забрать паспорт ТС. В теории. На практике, конечно же, просто так его не отдадут. И варианта здесь два:

- вызвать полицию и писать заявление на незаконное удержание ПТС,

- подавать в суд на банк по тем же основаниям.

Согласно положению о ПТС (Приказ МВД №496), пункту 15, ПТС хранится у собственников транспортных средств. И это значит, что даже если пункт о «залоге» ПТС у банка есть в Вашем договоре, то данный пункт ничтожен (согласно статье 431.1 ГК и описанному выше).

А вот 3-й пункт мы рассмотрим подробнее с точки зрения покупки кредитного авто.

Можно ли покупать кредитный автомобиль?

Итак, выше мы выяснили, что такое залог и почему ПТС должен быть у владельца. Теперь подойдём к вопросу с практической точки зрения.

Во-первых, Вам как покупателю кредитной машины, следует выяснить ответы на следующие вопросы.

- Кредитный автомобиль приобретался именно в автокредит или денежный?

- ПТС находится у собственника или нет?

- Есть ли обязанность ежегодно оформлять Каско?

- «Пробивается» ли машина в реестре залогового имущества (поясним, как это сделать, ниже)?

Вопрос о том, насколько безопасно можно покупать кредитную машину, целиком и полностью зависит от ответов на эти вопросы, а также от особенностей оформления договора купли-продажи. Поэтому давайте рассматривать процесс покупки кредитоавтомобиля по порядку!

Автокредит или простой?

Если машина покупалась не в автокредит, то это полностью освобождает продавца и покупателя от рисков. Такое авто не может находиться в залоге, ПТС должен быть у собственника и никаких ограничений на его продажу быть не может, так как по сути в кредит брались деньги, даже если кредит приобретался как целевой – на покупку машины. Именно предмет залога автомобиля отличает простой кредит от автокредита.

Поэтому, если у продавца не автокредит, то читать нижеизложенное есть смысл только для полезных знаний.

ПТС в банке или нет?

Увы, но практически забрать ПТС кредитного автомобиля до полной выплаты последнего придётся чаще всего только через тяжбу доказывания незаконности удержания. Это может занять определённое время (зависит от формы требования паспорта и конкретного времени ожидания до суда – от 2-3 недель до нескольких месяцев).

Если же Вас устраивает при покупке дубликат ПТС, то можно смело обратиться в МРЭО ГИБДД с заявлением об утрате оригинала. Незаконного здесь ничего нет – Вам незаконно не отдают ПТС, поэтому фактически Вы его утратили.

Подать такое заявление можно непосредственно после покупки машины вместе с заявлением о перерегистрации автомобиля на себя.

Только учтите, что если Вам всё равно, оригинал паспорта у Вас на руках или нет, то до этого может быть дело у следующего покупателя, что в теории снижает стоимость машины.

Более подробно – хотя и с точки зрения продавца машины – мы рассмотрели вопрос о продаже авто с залоговым ПТС, в специальной статье.

Как правильно покупать кредитную машину?

Вот мы и подошли к самому главному! По существу, основной риск при покупке кредитного автомобиля заключается в том, что можно лишиться имущества даже после покупки, если продавец перестанет платить по кредиту. Да, кредитор имеет полное право забрать машину, а Вам уже потом придётся искать продавца и выбивать оплаченные Вами же за покупку деньги.

Казалось бы, налицо самый простой выход – договориться с продавцом о закрытии кредита в рамках покупки. Инструкция по этой схеме достаточно простая:

- Вы заключаете договор с продавцом, где указываете отдельным пунктом авансовый платёж, которым покупатель обязуется закрыть кредит,

- продавец оплачивает эти беньги за автокредит, полностью его закрывая, расторгает кредитный договор, получает справку об отсутствии задолженности перед банком,

- продавец забирает ПТС,

- Вы с продавцом подписываете акт приёмки-передачи автомобиля и отдаёте ему оставшуюся сумму денег,

- Вы забираете автомобиль, уже свободный от залогов, кредитов и, соответственно, рисков с этим.

Рассчитать стоимость полиса ОСАГО

Если продавец не хочет закрывать кредит

Самое разумное решение в этом случае, к сожалению – отказаться от такой покупки. Фактически, банк по закону имеет право забрать машину, если нерадивый продавец перестанет исполнять свои обязательства по платежам за кредитный автомобиль, а Вы ничего уже сделать не сможете, кроме как пытаться вернуть заплаченные за авто деньги с покупателя. А, если тот не платит исправно по автокредиту, то и Вам вряд ли по первому требованию вернёт их.

Но есть всё же одна лазейка. Хорошие новости здесь приносит судебная практика по делам с требованием кредитора своего залогового имущества, которое к тому моменту уже оказалось продано. Ключ кроется в незнании покупателем о факте залога автомобиля. То есть если продавец Вас не предупредил об этом, то Вы добросовестно купили кредитную машину, не зная о её нелёгком статусе.

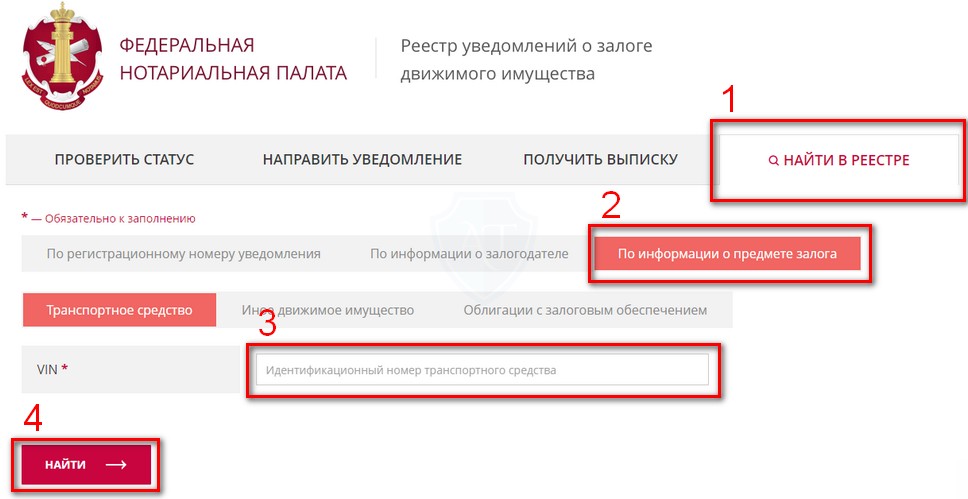

Но не всё так просто! Законодательство всё же перекладывает ответственность на покупателя за получение такой информации. А пока единственным её источником служит официальный реестр залогового имущества Федеральной нотариальной палаты. Только на него ссылаются суды.

Таким образом, чтобы не лишиться купленной машины и правильно её купить, должны быть соблюдены 3 условия:

- автомобиль не должен находиться в реестре залогов (проверить на сайте реестра),

- Вы сами не должны подтвердить в суде тот факт, что знали о предмете залога купленного автомобиля,

- в договоре купли-продажи не должно быть пункта о том, что машина кредитная.

На сайте реестра залогового имущества выберите пункт меню «Найти в реестре» (п.1 на снимке экрана ниже), затем перейдите на вкладку «По информации о предмете залога» (п.2), далее введите VIN (п.3) и нажмите кнопку «Найти» (п.4):

Нередко банки допускают оплошность, не внося залоговое имущество в данный реестр. Так, из 10 кредитных автомобилей, проверенных нами для теста, только 7 были найдены в реестре.

Но есть ещё один риск – если покупатель уже не платит по кредиту, то на автомобиль могут быть наложен запрет регистрационных действий или арест судебными приставами за долги. И тогда Вы уже не сможете зарегистрировать машину на себя в ГИБДД, пока задолженность не будет полностью погашена.

Источник https://kapital.expert/banks/loans/kak-vzyat-avtokredit-s-umom.html

Источник https://autotonkosti.ru/q/mozhno-li-i-kak-pravilno-pokupat-kreditnyy-avtomobil

Источник

Источник